Saint Petersbourg, Stockholm et Tanta en Egypte, voilà une bien vilaine semaine.

Loin du bruit et de la fureur, Thomas Pesquet est toujours en orbite et tweete des photos incroyables.

Beaucoup d’aurores boréales en ce moment – on ne va pas s’en plaindre! Celle-ci dansait au-dessus du Canada et du nord des États-Unis pic.twitter.com/S708IKQVj3

— Thomas Pesquet (@Thom_astro) April 5, 2017

Bienvenue (quand même) à toutes et à tous dans ma semaine Twitter 14 de 2017.

Actif/Passif : retour de balancier ou K.O. définitif ?

Pour ceux qui n’auraient pas suivi les premiers épisodes, la gestion active plus chère ne délivre pas de surperformance en moyenne et décollecte massivement aux Etats-Unis.

La gestion indicielle à bas coûts collecte tout aussi massivement.

Matt Levine résume parfairement le débat autour du choc entre les deux approches de la gestion.

Les 2 modèles de @matt_levine quant à l'issue du match gestion active vs gestion passive https://t.co/BAxMgBDaJw

— AlphaBetaBlog (@AlphaBetaBlogFR) April 3, 2017

Pour l’éditorialiste de Bloomberg, deux voies sont possibles :

- un « modèle d’équilibre cyclique » : plus les fonds actifs sous-performent, plus les investisseurs se reportent sur des produits indiciels passifs, ce qui va déconnecter les valorisations des valeurs composant les indices de leur valeur fondamentale, ce qui va créer des opportunités pour les gérants actifs, ce qui va permettre à la gestion active de surperformer, ce qui ramènera les investisseurs vers la gestion active. Et vice-versa (d’où la notion de cycle).

- l’autre modèle est celui d’une « spirale séculaire de la mort » pour la gestion active : celle-ci continue inéluctablement de surperformer, ce qui pousse toujours plus les investisseurs vers la gestion passive, les plus mauvais des fonds actifs cessent leurs activités, seuls les meilleurs gérants actifs survivent et se battent pour les mêmes opportunités, ce qui diminue leur performance, ce qui les conduit à augmenter leurs frais de gestion, ce qui réduit encore plus leur performance, ce qui pousse encore plus d’investisseurs vers la gestion indicielle passive.

Pour Levine, il est possible que l’environnement depuis bientôt 10 ans ait favorisé une approche passive (reprise après la crise, programmes de soutien des banques centrales, absence de choc majeur).

Quel que soit l’environnement qui s’y substituera, on saura dans quelques années si le déclin de la gestion active était cyclique ou structurel.

Si vous avez des vues sur l’un ou l’autre de ces modèles (voire sur un troisième modèle), réagissez en bas de page, dans la zone « Laisser un commentaire ».

Qui veut collecter 2 milliards de $ par jour ?

C’est Vanguard.

Avec une collecte de 121 milliards de dollars au premier trimestre 2017 qui comptait 61 jours ouvrés aux Etats-Unis, Vanguard a pulvérisé tous les records.

Après 305 milliards de collecte totale en 2016 (voir mon post à ce sujet ici), le deuxième plus grand gérant d’actifs au monde peut tabler sur une collecte de 450 milliards de dollars en 2017 si le rythme actuel se poursuit.

Vanguard a collecté 2 milliards de $ par jour au premier trimestre 2017. Par jour. 2 milliards. https://t.co/SELI1N1xZI via @business

— AlphaBetaBlog (@AlphaBetaBlogFR) April 10, 2017

Pour Eric Balchunas de Bloomberg, Vanguard incarne aujourd’hui le low cost auprès des investisseurs aux Etats-Unis, beaucoup plus que tous ses concurrents, car la société a toujours été low cost depuis sa création il y a plus de 40 ans.

Elle l’est non seulement dans le monde de l’indiciel, mais également dans celui de la gestion active.

Avec plus de 1000 milliards de $ gérés activement, Vanguard est en effet aujourd’hui le troisième gérant actif au monde.

Et contrairement à la plupart des autres acteurs actifs, la société enregistre une forte collecte sur sa gamme active. Si le rythme actuel se poursuit, elle sera même le premier gérant actif au monde dans 2 ans.

L’alternatif, c’est trop bien

Après plusieurs années de marchés actions en hausse, de nombreux investisseurs sont à la recherche de stratégies d’investissement décorrélées des actions. C’est-à-dire qui ne baisseront pas quand les actions corrigeront.

Solution : les stratégies alternatives, de plus en plus accessibles dans des fonds à liquidité quotidienne.

Pas si vite pour Ben Carlson. Encore faut-il avoir bien étudié et compris ces stratégies avant de s’y exposer sur la foi de la seule promesse de décorrélation.

Avant d'investir dans des stratégies alternatives, assurez-vous de bien les comprendre https://t.co/FUE9HzatOs via @awealthofcs

— AlphaBetaBlog (@AlphaBetaBlogFR) April 5, 2017

Carlson fait plusieurs remarques judicieuses :

- On aime la décorrélation à la baisse en s’exposant à un fonds qui a bien résisté lors de la précédente baisse (la performance passée, etc.) pour se trouver fort dépourvu lors de la hausse qui suit, que le fonds décorrélé ne saura presque jamais capter (c’est pour cela qu’il est décorrélé).

- Très peu de conseillers et d’investisseurs sont des experts de ces stratégies.

- Il est difficile de comparer ces fonds : il n’existe en effet aucun indice réplicable pour ces stratégies alternatives.

- Il y a de plus en plus de choix, ce qui rend le choix plus difficile.

Qui a tué le gérant actif traditionnel ?

J’ai mentionné dans ma semaine Twitter 13 la réorganisation du pôle actions de BlackRock, interprétée par de nombreux commentateurs comme l’avis de décès du gérant actif traditionnel.

Si cet avis de décès me semble très prématuré, on a néanmoins assisté à un déluge de récits plus ou moins convaincants au sujet du coupable de cette extinction présumée.

En voici un, rapporté par Mark Gilbert de Bloomberg : les détenteurs de la certification CFA (avertissement : j’en fais partie, je ne suis donc pas neutre dans ce débat).

L’éditorialiste de Bloomberg reprend les propos de Bill McNabb, le directeur général de Vanguard, lors d’une récente conférence à Wharton (Université de Pennsylvanie) que j’ai également mentionnée la semaine dernière.

Les détenteurs de la certification CFA ont-ils tué les gérants actifs ? [Je suis innocent.] https://t.co/sKi61rlTd6 via @ScouseView pic.twitter.com/OhUmZzZB6m

— AlphaBetaBlog (@AlphaBetaBlogFR) April 4, 2017

Hein ? Je croyais que cette certification d’analyse financière assez exigeante (détails ici en anglais) concernait des professionnels de l’investissement, pas des assassins.

En fait, la popularité grandissante de cette certification et son corollaire, l’augmentation du nombre de détenteurs matérialisée par le graphique ci-dessus (nous sommes environ 140000 dans le monde aujourd’hui), est un révélateur de l’institutionnalisation du monde de la gestion d’actifs.

On utile aussi parfois comme révélateur de cette institutionnalisation la croissance du nombre de terminaux Bloomberg, grâce auxquels les professionnels ont accès en temps réel à une information financière de très grande qualité.

Les investisseurs privés désertent massivement les actions en direct et confient la gestion de leur épargne à des professionnels, les gérants d’actifs.

Parmi ces professionnels, le niveau de formation est de plus en plus élevé, l’une des formes que prend cette élévation du niveau de compétence étant la croissance rapide du nombre de détenteurs de la certification CFA.

Les marchés sont maintenant le domaine quasi exclusif de professionnels de mieux en mieux formés, qui se livrent à une concurrence féroce pour valoriser au mieux les actifs.

Conséquence : il devient de plus en plus difficile de se distinguer et de battre durablement le marché.

CQFD. (Ou pas.)

Trop d’Etats-Unis dans les indices ?

The Economist a récemment fait un parallèle intéressant entre le poids « disproportionné » des Etats-Unis dans les indices actions MSCI et celui qu’avait le Japon dans les années 1980.

Les valeurs US pèsent très lourd dans les indices.Trop ? https://t.co/65v1pwvott via @TheEconomist pic.twitter.com/ReR4xgN2tt

— AlphaBetaBlog (@AlphaBetaBlogFR) April 5, 2017

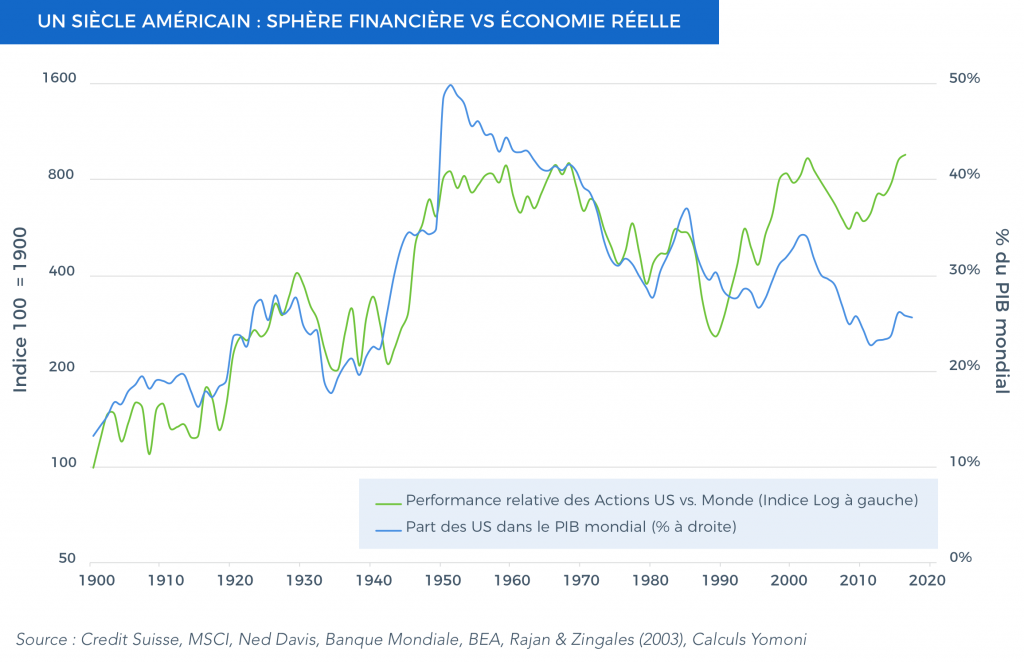

Les Etats-Unis pèsent en effet 54% de l’indice MSCI All Country World Index (voir ma dernière semaine Twitter pour une description de cet indice – ci-après MSCI ACWI – qui comporte à la fois des marchés dits développés et des marchés dits émergents), et 60,5% de l’indice MSCI World Index, qui ne comporte que des marchés dits développés.

Un tel poids avait déjà été atteint en 2002.

La performance relative d’un gérant actif actions monde ayant pour indice de référence l’un ou l’autre des deux indices globaux de MSCI sera donc principalement déterminée par le choix de son niveau d’exposition aux Etats-Unis.

The Economist rappelle qu’au sommet de la bulle japonaise dans les années 1980, le poids du Japon dans le MSCI ACWI (n’)était (que) de 44% et que l’histoire s’est très mal terminée.

Même si les situations ne sont pas similaires, le magazine est troublé par le fait que le poids du marché boursier états-unien dans le total mondial est deux fois supérieur à celui du PIB des Etats-Unis dans le PIB mondial.

De plus, si les multiples de valorisation actuels aux Etats-Unis sont bien inférieurs à ceux du marché japonais dans les années 1980 (mais aussi élevés que lors des périodes de bulle à la fin des années 1920 et 1990), les profits des entreprises sont à un niveau historiquement élevé.

Même si les entreprises états-uniennes ont de meilleures perspectives de profit que celles du reste du monde, investir dans les indices MSCI consiste à faire un triple pari sur :

- L’importance du marché états-unien ;

- La valorisation affectée aux entreprises états-uniennes ;

- La robustesse de la part des profits dans le PIB états-unien.

Pas nécessairement l’option à faible risque que les acheteurs d’un fonds indiciel répliquant le MSCI World Index le ou MSCI ACWI Index ont en tête.

Qu’elle leçon tirer de cela ? Que l’étude approfondie de la composition d’un indice (quel qu’il soit) est indispensable avant de s’y exposer via un produit indiciel.

Addendum en date du 12 avril : Mourtaza Asad-Syed, co-fondateur et responsable des investissements de Yomoni, me signale que sa longue vue permet de voir encore plus loin que le graphique de The Economist.

Voici donc (merci à Yomoni) l’évolution du poids des Etats-Unis dans le PIB mondial depuis 1900 (courbe bleue, échelle de droite).

Que coûte la partie vraiment active de votre fonds actif ?

Dans le combat de titans entre la gestion passive et la gestion active, les frais plus élevés de la seconde jouent un rôle important et expliquent pour partie sa sous-performance moyenne.

Mais un fonds actif a deux composantes :

- une composante passive, qui est la part du portefeuille commune à son indice de référence

- une composante active, qui est la part de son portefeuille différente de son indice de référence

Je rappelle que la part active (« active share ») d’un fonds mesure le degré de différence entre le fonds et son indice de référence. Un fonds qui n’a aucune valeur commune avec son indice de référence a une part active de 100%, un fonds qui réplique exactement la composition de son indicateur de référence a une part active de 0.

Il est possible d’obtenir une exposition à la composante passive via un produit indiciel à très faible coûts. Il est donc intéressant de calculer le coût de la composante active pour voir si l’on en a pour son argent.

C’est ce que propose Ben Johnson de Morningstar, avec un concept qu’il a appelé « Value for Money » (« en a-t-on pour son argent ? »), qui combine les frais et la part active.

Que vous coûte la part réellement active de la gestion de votre fonds actif ? Réponse avec @MStarETFUS : https://t.co/PpjnjHTxUH

— AlphaBetaBlog (@AlphaBetaBlogFR) April 6, 2017

Johnson a emprunté ce concept au Professeur Martijn Cremers (University of Notre Dame à South Bend, Indiana). Cremers a inventé le concept de part active avec Antti Petajisto (leur papier de recherche de 2009 est ici en anglais).

Johnson compare un fonds actif avec son équivalent passif. Par exemple, un fonds actions Etats-Unis dont l’indicateur de référence est le S&P 500 sera comparé à un produit indiciel répliquant ce même indice.

Pour calculer le coût de la gestion active, Johnson déduit les frais courants de l’ETF de ceux du fonds géré activement.

Il calcule également l’écart de suivi entre le fonds actif et le fonds indiciel, qui est une des mesures de l’activité du gérant actif.

Il divise ensuite le coût de la gestion active par l’écart de suivi pour avoir un ratio permettant de comparer les fonds actifs entre eux. Ce ratio indique le coût par unité d’écart de suivi. Plus il est élevé, plus le coût de la part active du portefeuille du gérant est élevé.

Johnson insiste sur le fait que cet indicateur est descriptif, pas prescriptif : en d’autres termes, rien ne dit qu’un fonds actif ayant un bon score surperformera l’option passive.

Miroir, mon beau miroir, que vois-tu dans le passé ?

Le smart beta est en ébullition. Au fait, c’est quoi le smart beta ?

Sous ce terme marketing assez peu heureux, on regroupe des approches cherchant à s’exposer à un ou plusieurs facteurs de risque susceptibles de battre le marché sur longue durée.

Par convention, le marché, ce sont les indices traditionnels capi-pondérés, c’est-à-dire dans lesquels le seul critère de pondération des valeurs est leur capitalisation boursière.

Les innombrables produits smart beta qui se lancent fournissent tous des historiques de performance systématiquement très attrayants, fondés sur les fameux backtests.

Dans un papier remarquable paru dans Bloomberg Business Week, Peter Coy s’interroge sur le sérieux scientifique de la recherche en finance.

Le titre de son article donne une idée très précise de sa thèse : « Mensonges, sacrés mensonges et statistiques financières ». Le sous-titre enfonce le clou : « La plupart des investisseurs ont le sentiment diffus d’être arnaqués. Voici comment ça se passe. »

En finance, on fait dire ce que l'on veut aux données du passé. Un papier remarquable de @petercoy : https://t.co/97RAmGTQOd

— AlphaBetaBlog (@AlphaBetaBlogFR) April 7, 2017

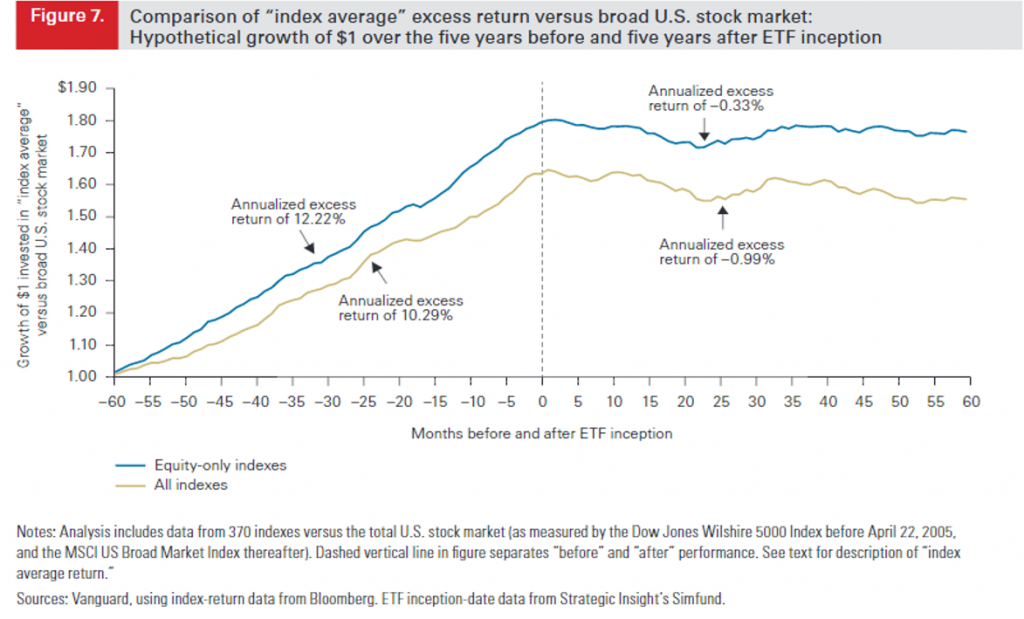

Un backtest, c’est la reconstruction de la performance d’une stratégie d’investissement dans le passé. Comme la puissance de calcul est de plus en plus importante, il est de plus en plus facile de backtester des milliers de stratégies d’investissement et de ne sélectionner que celles qui auraient obtenu les meilleurs résultats.

Celles qui ont de « mauvais » résultats (en l’espèce des résultats inférieurs à ceux des indices capi-pondérés, qu’il faut battre) terminent à la poubelle.

Les résultats positifs sont publiés dans un journal prestigieux (les professeurs d’université sont évalués pour partie sur leurs publications dans les titres de premier ordre, selon le slogan « publish or perish » – « publie ou meurs ») et ensuite exploités par des sociétés de gestion qui créent des produits indiciels.

Pour obtenir des résultats statistiquement probants, les données passées sont « torturées » jusqu’à ce que le chercheur ait trouvé une stratégie d’investissement avec une valeur p élevée (si vos souvenirs de cours de statistiques sont lointains, vous pouvez les rafraîchir sur Wikipedia ici), procédure que l’on appelle « p-hacking » en anglais.

Problème : la performance backtestée n’est pas toujours au rendez-vous dans la vraie vie, « pas toujours » étant un euphémisme.

Dans un papier publié en 2012 (PDF en anglais ici), Vanguard avait montré que la surperformance annualisée backtestée (donc avant que l’indice ne soit lancé) était de 12,22% pour les nouveaux indices actions (et de 10,29% pour tous les indices) et qu’après le lancement de l’indice (et le lancement d’ETF le répliquant), cette surperformance annualisée chutait à -0,33% pour les indices actions (et à -0,99% pour tous les indices). Il y a bien un signe moins, il s’agit donc bien d’une sous-performance.

La finance est en retard par rapport à de nombreuses disciplines scientifiques en matière de vérification de la fiabilité statistique des backtests. Pensez-y la prochaine fois qu’on vous promettra monts et merveilles avec des reconstitutions de résultats irrésistibles.

La semaine dernière, j’ai écrit sur les résultats de la dernière étude SPIVA, qui sont mauvais pour la gestion active.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera pas directement publié, j’aurai à le valider pour qu’il apparaisse.

C’était ma Semaine Twitter 14 de 2017, à la semaine prochaine.