Le troll planétaire a encore frappé : pour Elon Musk, l’ESG est une arnaque (« a scam »).

C’est une arnaque parce que S&P DJ Indices, un des 3 membres de l’oligopole des indices avec FTSE Russell et MSCI, a osé faire sortir Tesla de l’indice S&P 500 ESG.

Selon le troll, des « guerriers bidon de la justice sociale » ont détourné l’ESG de ses finalités initiales pour en faire une arme. Une arme contre Tesla, injustement dégradée alors que Exxon, le méchant pétrolier, fait partie des 10 meilleures valeurs au monde en termes d’ESG selon les gauchistes de S&P SJ Indices.

Exxon is rated top ten best in world for environment, social & governance (ESG) by S&P 500, while Tesla didn’t make the list!

ESG is a scam. It has been weaponized by phony social justice warriors.

— Elon Musk (@elonmusk) May 18, 2022

Tesla est sortie de l’indice pour des raisons détaillées dans un billet paru sur le blog Indexology : de sérieuses controverses en matière de gestion des relations au travail, avec deux plaintes relatives à des allégations en matière de discrimination raciale et de mauvaises conditions de travail à l’usine de Fremont en Californie.

Résultat ? Le score de Tesla au sein de sa catégorie (Automobiles et composants) l’a fait descendre dans le 4è quartile, synonyme d’exclusion.

Apprenant la triste nouvelle, Cathie Wood, adoratrice d’Elon Musk, a eu cette réaction :

Ridiculous. Not worthy of any other response. https://t.co/zwISYknbKB

— Cathie Wood (@CathieDWood) May 19, 2022

Avant de beugler sur la présence ou l’absence de telle valeur dans un indice ESG, il importe de lire comment l’indice est construit.

Parmi les sortants de l’indice S&P 500 ESG, on trouve aussi Berkshire Hathaway, Johnson & Johnson et Meta (Facebook). On n’a pas entendu Warren Buffett beugler (il se fiche de l’ESG).

Loin du bruit et de la fureur, j’ai continué mes plantations dans notre potager du Vexin. Nous avons récolté et mangé les premières fraises. Les roses sont magnifiques.

J’avais parlé ici1 de Jérôme Leroy, un auteur de polars politiques très, très noirs. Son dernier roman, Les derniers jours des fauves, est très, très noir.

La présidente de la République, Nathalie Séchart, élue en venant de nulle part en 2017, annonce qu’elle ne se représentera pas à l’élection de 2022. La France est en ébullition à cause de la politique zéro covid qu’elle a décidé de mener, la sécheresse est telle que l’eau est rationnée, l’extrême-droite menace et une structure secrète et fort inquiétante, l’Association, intrigue.

Leroy déclare être « le petit-fils illégitime de Roger Nimier et de Jean-Patrick Manchette. »

J’ai lu la semaine dernière l’adaptation du Petit Bleu de la Cote Ouest de Jean-Patrick Manchette par Tardi. C’est magistral.

Pour découvrir Manchette (1942-1995), lisez Romans noirs dans la splendide collection Quarto chez Gallimard.

Dans un autre registre, j’ai lu ce week-end le dernier roman d’Aki Shimazaki, cette romancière japonaise née en 1954. Elle vit au Canada depuis 1981 et écrit en français de courts et magnifiques romans sur des personnages ordinaires.

Ce dernier roman, c’est No-no-yuri, qui parle de la vie sentimentale de Kyoko, une célibataire de 35 ans qui ne veut pas se marier, choisit d’avoir des liaisons avec des hommes mariés et travaille comme assistante du dirigeant états-unien d’une société de produits cosmétiques à Tokyo.

Comme pour tous les romans de Shimazaki, une photo de fleur illustre la couverture (no-no-yuri, c’est le lys de la vallée). Lisez Aki Shimazaki. Offrez ses livres, ce sont de très beaux cadeaux.

Indispensable Etienne Dorsay.

Je suis extrêmement inquiet pour cette histoire de variole du singe.

Les humains n’arrivaient déjà pas à mettre un masque, alors expliquer à un ouistiti ou un nasique qu’il n’y a pas de puce 5G dans un vaccin… pic.twitter.com/MAZGjtSdYj— Etienne Dorsay (@E_Dorsay) May 23, 2022

Bienvenue dans ma semaine Twitter 20 de 2022.

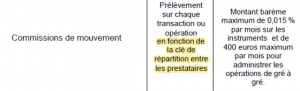

RIP commissions de mouvement (💀 01/01/2026)

Les commissions de mouvement sont un scandale français qui perdure. Ce scandale est une des mes obsessions depuis des années et je me suis toujours senti très seul quand je prêchais — longtemps dans le désert — contre ce hold up légal.

Le 9 février 2014, dans un article publié sur le site Quantalys2, j’écrivais ceci :

Voilà la maladie honteuse de la gestion française, dont on ne parle pas assez mais que, contrairement à notre fonction publique, notre sécurité sociale et nos autoroutes, le monde entier ne nous envie pas.

Je concluais mon article ainsi :

Faisons un rêve

Début 2015, l’AMF impose aux sociétés de gestion de mentionner dans tous leurs documents commerciaux le dernier TFE des fonds en plus des frais de gestion théoriques du prospectus.

Début 2016, l’AMF interdit les commissions de mouvement.

Cela rendrait un peu de pouvoir d’achat aux investisseurs, thématique d’actualité pour le législateur dans les secteurs comme celui de l’optique, pourquoi pas dans celui des services financiers ?

Les commissions de mouvement sont une double peine pour les porteurs de parts des fonds sont les sociétés de gestion les pratiquent : alors que les frais de courtage ont déjà été payés par le fonds (donc par les porteurs de parts, puisqu’ils viennent en déduction de la performance), les commissions de mouvement viennent rémunérer la société de gestion et/ou le dépositaire pour la même prestation, réalisée par un tiers et réglée à celui-ci.

Alors que la société de gestion est rémunérée pour sa gestion par les frais de gestion.

Comme cette pratique — bannie dans la plupart des juridictions financières développées — n’est pas explicitement interdite en France, elle perdure. Et elle pèse, puisque ce sont environ 500 millions d’euros par an qui sont légalement prélevés dans les poches des actionnaires.

J’avais été auditionné par la commission des finances du Sénat en février 2021 et avais pu échanger avec les sénateurs Jean-François Husson et Albéric de Montgolfier et leurs équipes sur certaines pratiques fort préjudiciables pour les épargnants, dont celle des commissions de mouvement.

J’avais bien entendu été ravi de lire l’excellent rapport publié par cette commission, La protection des épargnants : payer moins et gagner plus. L’une de ses préconisations était en effet d’interdire les commissions de mouvement.

C’était un comble : c’est le Sénat, institution réputée — à tort, bien entendu — pour son immobilisme, qui sortait l’AMF du profond sommeil dans lequel elle était plongée depuis des années pour ne surtout rien changer à cette exception française digne d’une juridiction boursière bananière.

Comme la Chine, l’AMF s’est réveillée, et le monde de la gestion française — ou du moins le petit monde qui s’adonnait encore aux plaisirs non défendus des commissions de mouvement — va trembler.

En effet, le règlement de l’AMF va évoluer et les interdire… Mais pas avant le 1er janvier 2026.

Encore un moment, monsieur le bourreau.

C’est ce qu’aurait dit la comtesse du Barry à son exécuteur avant d’être guillotinée le 8 décembre 1793.

Encore quelques années, messieurs dames de l’AMF.

C’est — je suppose — ce qu’ont demandé les « parties prenantes » avec lesquelles l’AMF écrivait dans son rapport annuel 2021 être en discussion.

Le rapport annuel 2021 de l'AMF est passionnant. Grosse déception sur mon sujet de prédilection, les honteuses commissions de mouvement : le régulateur mène des travaux avec les parties prenantes… Le scandale à 5️⃣0️⃣0️⃣ millions d'€ par an continue.https://t.co/DdxMTEDjcw pic.twitter.com/sAJl3ULEBs

— AlphaBetaBlog (@AlphaBetaBlogFR) May 18, 2022

Il faut dire que les sociétés de gestion s’adonnant aux plaisirs scélérats des commissions de mouvement sont des structures fragiles : par exemple Carmignac Gestion, Comgest, DNCA3, Financière de l’Echiquier, Mandarine Gestion ou Oddo BHF Asset Management4.

Et l’inévitable H2O AM5, qui ne précise même pas dans les prospectus de ses fonds la clé de répartition entre la société de gestion et le dépositaire. « Performance, liquidité et transparence », n’est-ce pas ? Surtout la transparence.

Même si le 1er janvier 2026, c’est encore loin6, je salue cette interdiction, que j’ai si longtemps attendue.

J’espère que tous les intermédiaires (conseillers en investissements financiers et/ou courtiers), censés défendre les intérêts de leurs clients, restés silencieux pendant toutes ces années au sujet des commissions de mouvement sur lesquelles ils ne perçoivent aucune rétrocession7, vont se réveiller et demander aux sociétés de gestion d’anticiper l’échéance réglementaire et de cesser au plus tôt de réduire la performance revenant au client final.

Sinon, à raison de 500 millions d’euros par an en moyenne selon les chiffres de l’AMF, ce sont plus de 2 milliards d’euros qui passeront des poches des épargnants à celles des sociétés de gestion de 2022 à 2025.

2 milliards d’euros.

Prendre 2 milliards aux épargnants pour les donner aux sociétés de gestion, ça n’est pas très audible, si ? Vous avez dit pouvoir d’achat ?

Allianz GI chassé des 🇺🇸

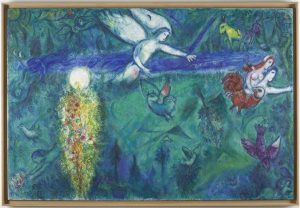

Comme Adam et Eve ont été chassés du paradis, Allianz GI a été chassé du paradis de la gestion d’actifs, les Etats-Unis.

Aux Etats-Unis, presque tout le monde a son fonds de pension, y compris dans l’équivalent états-unien du secteur public : les salariés des églises, les enseignants, les conducteurs de bus.

Ces fonds de pension ont des administrateurs (les trustees), qui sont des salariés des églises, les enseignants, les conducteurs de bus, pas des professionnels de la finance. Le fonds de pension emploie des professionnels de la finance pour choisir les « bons » placements. Et se fait souvent aider par d’autres professionnels, des consultants spécialisés.

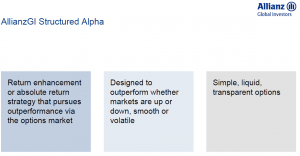

Il arrive encore que ces professionnels croient aux contes de fée que leur racontent les vendeurs de certaines sociétés de gestion. Tenez, Allianz Global Investors, la filiale locale du gérant d’actifs allemand détenu par l’assureur Allianz.

Avec nos stratégies optionnelles d’élite8 et notre très rigoureux contrôle des risques9, nous vous permettrons de réaliser une bonne partie de la hausse des marchés actions tout en vous protégeant du plus gros de la baisse.

Structured Alpha ! 14 fonds avec des objectifs d’alpha par rapport à un indice de référence croissants, vendus à 114 investisseurs institutionnels, 11 milliards de dollars d’encours en décembre 2019.

De noms ronflants avec une structure commune : AllianzGI Structured Alpha <classe d’actifs> <objectif d’alpha en points de base> LLC.

Par exemple AllianzGI Structured Alpha U.S. Equity 500 LLC. Objectif d’alpha par rapport à un indice actions Etats-Unis : 500 points de base, soit 5 points de pourcentage.

Ou encore, avec une structure de nom différente : AllianzGI Structured Alpha 1000 Plus LLC. Objectif d’alpha par rapport à un indicateur non mentionné dans le nom : 1000 points de base. Soit 10 points de pourcentage.

A une époque ancienne, Crédit Agricole Asset Management avait une gamme de fonds ayant pour objectif de délivrer une performance absolue. Ils avaient un objectif de VaR (Value At Risk, une métrique de risque qui fut très à la mode à une époque) que les investisseurs pouvaient choisir en fonction de leur appétit pour le risque. La gamme VaR avait mal encaissé la grande crise financière de 2008 et avait terminé sa carrière au cimetière des mauvaises idées.

A une époque plus récente, l’équipe en charge de la gamme VaR a lancé une gamme de fonds ayant un objectif de performance absolue. La VaR ayant perdu sa crédibilité, elle avait choisi d’utiliser des noms italiens utilisés en musique pour décliner sa gamme : le largo est un mouvement très lent, le fonds H2O Largo avait donc pour objectif de délivrer peu d’alpha en prenant peu de risque. L’allegro est un mouvement rapide, le fonds H2O Allegro avait donc pour objectif de délivrer beaucoup plus d’alpha en prenant beaucoup plus de risque.

Vous voyez l’idée.

Pourquoi les sociétés de gestion continuent-elles à lancer des produits déclarant des objectifs d’alpha irréalistes ? Parce que ça rapporte.

La gamme Structured Alpha a rapporté précisément 550 millions de dollars de frais de gestion à Allianz GI US pour un résultat net de 400 millions de dollars pendant la période ayant fait l’objet de l’enquête de la SEC (janvier 2016-mars 2020).

Comme pour les fonds VaR et les fonds de H2O AM, ça a marché, jusqu’à ce que ça ne marche plus et que les produits Structured Alpha enregistrent de très fortes baisses lors de la violente correction des marchés actions en mars 2020, due au coronavirus10.

Les salariés des églises, les enseignants, les conducteurs de bus, à qui on avait promis la lune, furent évidemment fort dépités.

La SEC a enquêté, a découvert des malversations et a tapé très fort sur Allianz Global Investors US : 1 milliard de dollars d’amende, 5 milliards de dollars de restitution aux clients lésés, interdiction de commercialiser quoi que ce soit aux registered investment advisors aux Etats-Unis pendant 10 ans.

Cette dernière sanction, synonyme de condamnation professionnelle à mort, a conduit Allianz à vendre ses encours à Voya Investment Management et à se retirer du premier marché au monde de la gestion d’actifs11.

La sanction est à la hauteur de la gravité des infractions.

L’équipe de gestion des stratégies Structured Alpha a en effet triché.

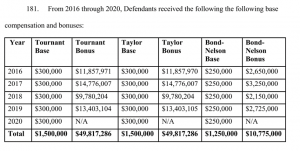

Pourquoi a-t-elle triché ? Pour protéger ses bonus pardi. Car pendant plusieurs années, en raison du succès commercial des fonds Structured Alpha et de leurs performances, Allianz GI US a gagné beaucoup d’argent (voir ci-dessus).

Et les bonus des 3 génies malhonnêtes de l’alpha Gregoire Tournant, Trevor Taylor et Stephen Bond-Nelson ont été plantureux : 49 millions de dollars en 4 ans pour messieurs Tournant et Taylor.

Jusqu’au krach de mars 2020, qui a conduit certains fonds Structured Alpha à baisser de… 90%. Les fameuses couvertures n’ont apparemment pas bien fonctionné. Normal, elles différaient de ce qui avait été vendu aux clients, dans le mauvais sens.

Et pour cause, nos riches génies malhonnêtes ont triché et menti en permanence.

- Ils ont triché bien avant le krach de mars 2020 en modifiant certaines données de performance dans des fichiers Excel. Ce qui laisse à penser que le contrôle des risques de la société de gestion était défaillant.

- Ils ont menti dans les présentations marketing à leurs clients au sujet des caractéristiques des couvertures à base d’options de vente (put) censées protéger les fonds en cas de baisse des marchés.

- Ils ont menti à leurs clients quant au risque de baisse réel des fonds, en le minimisant.

- Ils ont menti en envoyant à des prospects des fichiers de valeurs liquidatives de certains fonds lissant les variations de celles-ci, pour minimiser la volatilité et le risque de baisse.

- Ils ont menti en envoyant à des clients des métriques de risque (les fameuses lettres grecques, delta, gamma, etc.) inexactes afin de minimiser le risque des fonds (principalement en réduisant le delta).

- Ils ont menti aux clients et aux prospects en leur affirmant que la capacité maximum des stratégies Alpha Target 500 était de 9 milliards de dollars et que, cette capacité ayant été atteinte, les stratégies étaient fermées aux nouvelles souscriptions. En réalité, 12 milliards de dollars y étaient investis.

Bref, mensonges et dissimulation de la part de Gregoire Tournant et ses deux partenaires, failles béantes dans le contrôle des risques de la société de gestion (certains spécialistes produits en charge de répondre aux demandes des clients ayant vraisemblablement vu que les données envoyées par le gang Tournant ne correspondaient pas toujours aux données exactes), défaut de contrôle d’une équipe de stars par la direction générale.

Si vous voulez creuser, 2 threads sur Twitter.

Celui de MarketBricoleur.

Ever read an article in Bberg or WSJ about a big fraud and wondered how so many professional investors were fooled?

Well then, this may be the thread for you!

Let's take a look at AllianzGI Structured Alpha in '17 👇🏿

1/n pic.twitter.com/8a5jnKGXOb— MƛƦƘЄƬƁƦƖƇƠԼЄƲƦ (@MarketBricoleur) May 18, 2022

Et celui de l’excellent JohannesBorgen.

Time to go back to the incredible Allianz story that broke yesterday: how did a boring German insurer end up paying 5.8bn$ in fines & client compensation?

A thread + what I think are important lessons at the end – but before you ask, why they did it, here’s the answer. pic.twitter.com/brrImnKdwP

— JohannesBorgen (@jeuasommenulle) May 18, 2022

Pendant ce temps aux 🇺🇸

Après la grande crise financière de 2007-2008, il n’avait fallu que quelques mois aux marchés actions pour reprendre le chemin de la hausse. Cette dernière avait commencé en mars 2009 et ne s’est vraiment terminée qu’en janvier 2022.

VTI réplique un indice comportant toutes les actions cotées aux Etats-Unis.

Les encours gérés au sein de fonds (mutual funds traditionnels et ETF) ont connu une croissance continue, portée à la fois par la hausse des marchés et par des flux de collecte. Ces derniers se sont portés sur les véhicules indiciels, les fonds gérés activement ayant décollecté.

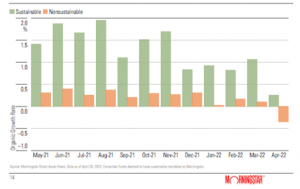

En avril 2022, mois particulièrement chahuté sur les marchés actions, la collecte nette des fonds12 a été négative aux Etats-Unis, y compris pour les véhicules indiciels selon les données de Morningstar.

En avril 2022, 1ère décollecte mensuelle depuis mars 2020 pour les fonds aux 🇺🇸 (-89 milliards $, dont -2,8 milliards pour l'indiciel).

Données : Morningstar.https://t.co/4zNLnDq4vN pic.twitter.com/Lds1vZDGEB— AlphaBetaBlog (@AlphaBetaBlogFR) May 20, 2022

On notera que les fonds considérés par Morningstar comme ESG (« sustainable ») ont réussi à collecter, continuant à enregistrer des taux de croissance organique très supérieurs à ceux des fonds non ESG.

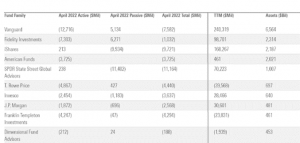

Du côté des sociétés de gestion, tous les géants ont décollecté en avril. Sur 12 mois à fin avril 2022, la collecte nette de Vanguard a été de 240 milliards de dollars, celle de BlackRock de 168 milliards et celle de Fidelity de 98 milliards.

La part de marché des fonds indiciels continue de croître.

Pour tous les fonds de long terme, elle était de 46% à fin avril. Elle est majoritaire pour la plus grosse catégorie, celle des actions Etats-Unis, et pour la catégorie des fonds sectoriels, bien plus petite.

Pour les actions hors Etats-Unis, ce sont toujours les stratégies actives qui dominent avec une part de marché de 56%, mais la dynamique de collecte est en faveur de l’indiciel.

Des nouvelles du #H2Ogate

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente, sauf pour H2O Allegro FCP.

Pour ce dernier fonds, si l'on regarde l'évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec "FCP" à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis 🦠 dans le side pocket), la baisse est encore très loin d'avoir été effacée13, comme on peut le voir plus bas.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Voilà où on en est au 19 mai 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 29 avril 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 20 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 20 de 2022. Sayōnara. さようなら.

Illustration : Marc Chagall, Adam et Eve chassés du paradis, 1961, huile sur toile, 190,5 cm x 283,5 cm, donation Marc et Valentina Chagall, 1966, musée national Marc Chagall, Nice. Photo © RMN-GP / Gérard Blot © ADAGP, Paris, 2020.

- « Leroy est communiste et écrit dans le magazine Causeur, qui ne l’est pas du tout (communiste). Il pratique donc cet « en même temps » tellement dans l’air du temps. »

- Je suis un des co-fondateurs de Quantalys dont j’étais à l’époque actionnaire, ce qui n’est plus le cas depuis le rachat par Harvest en 2021.

- Une des boutiques dans lesquelles Natixis Investment Managers a une participation.

- Cette liste n’est évidemment pas exhaustive, je mentionne ici les plus grandes sociétés de gestion, le fleuron de la gestion française.

- Une des boutiques dans lesquelles Natixis Investment Managers a eu une participation.

- Dans mon rêve de 2014, je ne m’étais trompé que de 10 ans.

- Ce qui aurait pu les inciter à agir pour demander aux sociétés de gestion de cesser ces pratiques scélérates puisqu’ils n’avaient rien à y perdre et tout à y gagner, à savoir la considération de leurs clients.

- Calls ! puts ! Gestion des risques extrêmes !

- Nous sommes une filiale d’un groupe allemand, lui-même filiale d’une compagnie d’assurance, c’est dire si le risque, ça nous connaît.

- Dans son communiqué de presse, la SEC mentionne 5 milliards de dollars de pertes.

- Le communiqué de presse d’Allianz GI annonçant la transaction est surréaliste : aucune mention des poursuites de la SEC et de l’accord conclu entre cette dernière et la société de gestion, avec reconnaissance de culpabilité.

- Hors fonds monétaires.

- En faisant l'hypothèse optimiste que le remboursement effectif en juillet 2022 sera égal à la valeur estimative à fin avril.