Juillet, mois du Tour de France, des moissons et des célèbres juillettistes.

Juillet, dont l’immense Alexandre Vialatte (1901-1971) a parlé en des termes définitifs1 :

Jamais le soleil ne fut plus vertical. L’homme corpulent ne voit plus son ombre. L’horticulteur marcotte l’oeillet. La canicule dessèche le chou par la racine, les révolutions battent leur plein. La peau de l’homme se ride, celle de la femme se bronze. Le coucou est parti pour l’Afrique. Il n’a laissé que ses enfants les plus gras. Le soleil accable les blés mûrs. On entend éclater la gousse d’un genêt brûlant.

Juillet, c’est aussi — en théorie — le mois du remboursement par Tennor de l’émission obligataire de mai 2021 ayant remplacé les multiples émissions de différentes entités détenues par le groupe de Lars Windhorst.

Ce remboursement aurait dû avoir lieu il y a 6 mois, mais Tennor avait été mise en faillite par un tribunal d’Amsterdam et avait obtenu de H2O AM un délai de grâce de 6 mois, ce qui avait permis d’obtenir en appel l’annulation de la mise en faillite.

Alors que les actifs illiquides logés dans les side-pockets des 8 fonds H2O AM étaient valorisés 1,642 milliard d’euros à la création des fonds de cantonnement, leur valorisation à fin mai n’était plus que de 1,059 milliard : près de 580 millions d’euros se sont virtuellement volatilisés.

Lars Windhorst plus fort que Gérard Majax.

Quel sera le remboursement effectif par Tennor en juillet ? L’escamoteur Lars va-t-il tout rembourser, un peu rembourser, ou ne rien rembourser ?

Exprimez-vous en répondant à mon sondage Twitter.

Quel sera selon vous le taux de remboursement par Tennor des obligations arrivant à maturité en juillet 2022 détenues par les side-pockets #H2OAM, dont la dernière valorisation indicative est de 1,059 milliard d'euros ?

— AlphaBetaBlog (@AlphaBetaBlogFR) July 6, 2022

Je vais essayer de négocier un prix auprès de Lars Windhorst pour récompenser les vainqueurs : par exemple des billets gratuits pour les matchs de Hertha BSC, son club de football, qui a échappé à la relégation et reste en Bundesliga.

Le troll planétaire Elon Musk a encore frappé dans la saga Twitter.

— Elon Musk (@elonmusk) July 11, 2022

Autre symbole d’une époque malade, Travis Kalanick, le co-fondateur d’Uber qu’il dirigea jusqu’en juin 2017. Il dut démissionner après de multiples scandales. 5 ans après, les Uber Files révèlent l’étendue des dégâts : c’est atterrant.

"La violence garantit le succès." Il était clair que Travis Kalanick était un dangereux sociopathe, la fantastique enquête sur les #UberFiles montre que c'est tout le système qui était vérolé. Mention spéciale aux lobbyistes et juristes sans foi ni loi.https://t.co/avfQDhHeD2

— AlphaBetaBlog (@AlphaBetaBlogFR) July 11, 2022

Je tiens Vie et Destin de Vassili Grossman (1905-1964) pour un des romans les plus importants du XXème siècle. Grossman y raconte la bataille de Stalingrad et les souffrances de la société soviétique pendant la seconde guerre mondiale.

Ce chef-d’oeuvre vient d’être adapté pour France Culture. La réalisation est de Christine Bernard-Sugy, Sylvie Péju a réalisé l’adaptation.

Il y a 60 épisodes de 20 minutes. J’ai écouté les 15 premiers en faisant ma gymnastique le matin, c’est prodigieux.

Dans la collection Bouquins chez Robert Laffont, les Oeuvres de Grossman sont disponibles, avec une présentation de Tzvetan Todorov. Georges Nivat en avait fait une belle recension dans Le Monde en 2006.

Encore de l’histoire, cette fois sous forme de BD. Dans Un général, des généraux, Nicolas Juncker et Francois Boucq revisitent l’arrivée au pouvoir du Général de Gaulle en 1958, sur fond de rumeurs de putsch à Alger. C’est très drôle et totalement irrespectueux.

Si vous préférez l’histoire sans images, la magistrale Histoire de la IVe République de Georgette Elgey est incontournable (Tome 1, Tome 2).

Où l’on apprend qu’Etienne Dorsay fait partie des juillettistes.

Mes chers amis,

Il est grand temps pour moi de prendre une pause estivale.

Direction Palavas-Les-Flots pour reposer un cerveau érodé par les courriels urgents et un corps mâché par les transports en commun, le blues du dimanche soir et les réseaux sociaux.

Bien à vous

Étienne pic.twitter.com/dnyB1zyqrz— Etienne Dorsay (@E_Dorsay) July 5, 2022

En juillet, les tomates mûrissent au potager, les salades, tapies entre deux rangs de pieds de tomates, grandissent, et les roses embaument.

Bienvenue dans ma semaine Twitter 27 de 2022.

Un responsable ESG ne devrait pas dire ça

Stuart Kirk était en charge de l’investissement responsable chez HSBC Asset Management quand il prononça un discours en rupture avec la doxa à l’occasion du «FT Live Moral Money Summit Europe» le 19 mai dernier.

Qu’on en juge :

Le changement climatique n’est absolument pas un risque financier dont nous devons nous inquiéter.

Ou encore ceci :

Les êtres humains se sont adaptés d’une manière fantastique au changement, aux urgences climatiques, et nous continuerons à le faire. Qui se soucie que Miami soit six pieds sous le niveau de la mer dans 100 ans ? Amsterdam est six pieds en dessous du niveau de la mer depuis des lustres et c’est un endroit très agréable à vivre.

Son employeur avait immédiatement réagi en disant que les propos de Stuart Kirk ne reflétaient (évidemment) pas la position de HSBC Asset Management, ni celle de la banque HSBC (évidemment), et en le suspendant.

Kirk a fini par tirer la conclusion qui s’imposait et a annoncé sa démission sur LinkedIn.

Stuart Kirk, le directeur de l'investissement responsable d'HSBC Asset Management, qui avait tenu des propos très cash sur l'ESG à un récent forum du FT, annonce sa démission dans un post LinkedIn à lire absolument. https://t.co/on2TgsZw16 pic.twitter.com/g9Upe8XsMt

— AlphaBetaBlog (@AlphaBetaBlogFR) July 7, 2022

Selon lui,

La meilleure chance de succès de l’humanité passe par un débat ouvert et honnête. Si les entreprises prônent la diversité et la prise de parole, il faut qu’elles mettent en pratique ce qu’elles prêchent. Une culture qui censure [cancel culture] détruit la richesse et le progrès.

Il persiste et signe quant à l’inanité des belles paroles des sociétés de gestion, des banques et des assureurs :

Signaler qu’on est vertueux n’a pas sa place en finance. De la même façon, en tant qu’auteur, chercheur et investisseur, je sais que les mots et les transactions en actions ont leurs limites en matière d’impact. Le vrai impact vient de la combinaison d’action dans le vrai monde et de solutions innovantes.

Kirk annonce le lancement prochain d’une nouvelle activité et conclut sur une nouvelle volée de bois vert :

Je vais continuer à agiter une baguette acérée pour exposer le non-sens, l’hypocrisie, la logique déficiente et la pensée de groupe au sein de la bulle dominante de la finance durable.

Tout ceci me rappelle le livre de Gérard Davet et Fabrice Lhomme, Un Président ne devrait pas dire cela. François Hollande ne pouvait pas résister au plaisir de parler franchement avec certains journalistes. C’est plutôt rafraîchissant, mais ça (dire ce que l’on pense vraiment) ne se fait pas quand on est Président.

C’est la même chose dans le monde de l’ESG : le message est tellement enthousiasmant (« sauvez la planète avec votre portefeuille ») qu’on a tous envie d’y croire, même si l’on sait que ledit portefeuille n’a généralement AUCUN impact direct sur la planète, qu’il soit positif ou négatif.

De temps en temps, un insider dit que le roi est nu : il le fait généralement quand il s’est défroqué, comme Tariq Fancy, qui fut le pendant de Stuart Kirk chez BlackRock, tout aussi brièvement d’ailleurs (Fancy fut directeur des investissements ESG de janvier 2018 à septembre 2019, Kirk de juillet 2021 à juillet 2022) ; ou, plus rarement, quand il est en exercice.

Voici comment j’avais réagi aux propos de Kirk.

#ESG: HSBC Asset Management's head of responsible investment Stuart Kirk performing live seppuku https://t.co/IyPtqb7c38

— Philippe Maupas (@philmop) May 23, 2022

L’investissement responsable, c’est bien. Ce qui l’est moins, c’est de faire des promesses dont on sait qu’elles sont intenables, c’est-à-dire de faire des promesses mensongères, pour le dire plus crûment.

Vive l’investissement responsable qui ne promet, explicitement ou implicitement, que ce qu’il peut tenir.

A savoir, dans la plupart des cas, permettre à des investisseurs de détenir des titres alignés avec leurs convictions.

C’est déjà beaucoup, mais ça n’est pas plus.

Retour sur terre

Le capital-investissement, c’est le nouveau gendre idéal des produits de placement : ça rapporte beauuuuuucoup plus que les marchés cotés, avec bieeeeeen moins de volatilité.

C’est chouette, non ?

Bon d’accord, la faible volatilité est une fiction liée au mode de valorisation des actions non cotées (estimation) et à la faible fréquence de publication des valeurs estimatives.

Quant à la performance passée, elle est beaucoup plus dispersée pour les fonds de capital-risque et de capital-investissement que pour les fonds d’actions cotées, et les fonds des gérants les plus prestigieux ne sont pas accessibles au commun des investisseurs.

Pour The Economist, le secteur du private equity (dans lequel on trouve des familles de stratégies très différentes) va devoir se confronter à un environnement beaucoup moins favorable : l’ère des valorisations en hausse constante et des taux bas touche à sa fin.

Even though the turmoil in public markets has not yet fully bled into private equity, the blood may be about to flowhttps://t.co/kOBjO1dZBa

— Philippe Maupas (@philmop) July 8, 2022

Depuis 2009, les montants investis, ou en attente d’être investis, dans le secteur sont passés de 1300 à 4600 milliards de dollars, grâce à l’appétit de rendement des fonds de pension, des fonds de dotation et des compagnies d’assurance à l’ère de taux très bas.

Sur le marché des LBO (leveraged buy-outs , rachats d’entreprises via un fort endettement), le journaliste de The Economist considère que ce n’est pas le génie des gérants de private equity qui a permis aux fonds d’enregistrer des gains virtuels élevés : c’est la résultante de taux d’intérêt très bas qui a permis un levier élevé et a poussé les valorisations à la hausse.

Le ratio de valorisation moyen des entreprises états-uniennes sous LBO est ainsi passé de 12,6 fois l’EBITDA en 2007 à 19,3 en 2021 selon Bain.

La forte baisse des marchés boursiers va inéluctablement se propager aux actions non cotées. Les introductions en bourse traditionnelles sont déjà plus difficiles et la manne des SPAC semble être tarie.

Les fonds de private equity vont donc devoir ajuster les valorisations à la baisse, car les ventes d’un fonds à l’autre, parfois gérés par la même société de gestion, ne pourront pas ignorer les nouvelles valorisations.

Pour les LBO, la fête de la dette presque gratuite est terminée avec la remontée des taux opérée par les grandes banques centrales. Les investisseurs n’ayant pas renoncé à acheter ce type de dette demandent aujourd’hui des taux d’intérêt beaucoup plus élevé (le taux des obligations à haut rendement aux Etats-Unis a atteint 9%).

Alors que la fête est sans doute finie, la petite musique mensongère du private equity comme gendre idéal est apparemment parvenue jusqu’aux oreilles des investisseurs français.

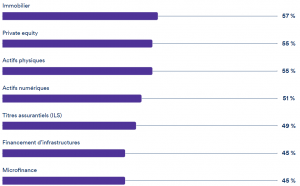

Par l’étude Schroders Global Investor Study 2022 commentée par L’Agefi Actifs, on apprend que les 1000 investisseurs privés français2interrogés entre le 18 février et le 7 avril 2022 placent le private equity presque au même niveau que l’immobilier parmi les placements de prédilection.

Sur l’histoire d’un segment du private equity, celui du capital-risque (venture capital), lisez le livre de Sebastian Mallaby, The Power Law.

Mallaby est aussi l’auteur d’un livre remarquable sur l’histoire des hedge funds, More Money than God.

Les data de l’EFAMA

En France, les sociétés de gestion d’actifs disposent d’une association professionnelle, l’AFG.

En Europe, c’est l’EFAMA (European Fund and Asset Management Association) qui représente et défend les intérêts de la profession.

Le pendant états-unien de l’EFAMA, ICI (Investment Company Institute), publie depuis des années un factbook annuel gratuit dans lequel le niveau de granularité de l’information est remarquable.

L’EFAMA publie également un factbook annuel, qui est devenu gratuit en 2022. C’est une excellente nouvelle.

Le factbook 2022 de l'EFAMA est une mine d'informations sur la gestion collective en Europe. En plus, il est enfin gratuit. https://t.co/hPgSx40JuI pic.twitter.com/lfG2CjWiDF

— AlphaBetaBlog (@AlphaBetaBlogFR) July 7, 2022

Le factbook comporte 318 pages, voici les données qui m’ont particulièrement intéressé.

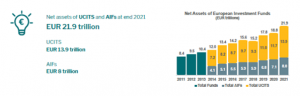

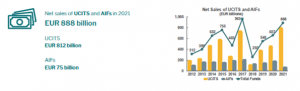

La gestion d’actifs a encore connu une année faste, avec des encours à fin 2021 de 13900 milliards d’euros en UCITS et de 8000 milliards en fonds alternatifs (AIF).

Les ventes nettes en 2021 ont été de 888 milliards d’euros.

Les ventes nettes en 2021 ont été de 888 milliards d’euros.

Entre 2011 et 2021, le marché a été très généreux avec l’industrie puisqu’il a représenté 56% de la hausse des encours.

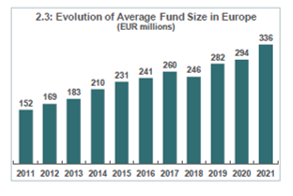

Du côté de l’encours moyen par fonds, bonne nouvelle : il continue d’augmenter, en dépit de l’augmentation continue du nombre de fonds. Entre 2011 et 2021, il a plus que doublé pour s’établir à 336 millions d’euros (dommage que l’encours médian n’ait pas été calculé).

En 2021, ça a été la fête à l’ESG : il y a plus de 4200 parts de fonds article 8 et près de 900 parts de fonds article 9. Les ventes ont été particulièrement dynamiques, et les encours des 2 familles s’élevaient à plus de 3000 milliards d’euros à fin 2021.

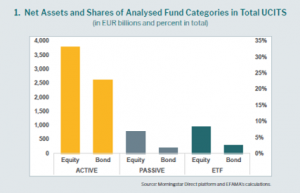

Le grand soir indiciel ne s’est pas produit en 2021. Les distributeurs établis s’accrochent au modèle des rétrocessions, extrêmement favorable à tous les acteurs de l’écosystème, à l’exception des éternels dindons de la farce que sont les particuliers.

Pour les fonds actions et obligataires, la part des encours de la gestion active était de 75,6%, contre 9,8% pour les fonds traditionnels indiciels et 14,6% pour les ETF.

Continuons avec mon sujet favori, celui des frais (l’illustration dans le tweet ci-dessus) : la gestion des fonds actions actifs est en moyenne 6,1 fois plus chère que celle des fonds actions indiciels ; pour les fonds obligataires, le ratio est de 4,5 fois.

Continuons avec mon sujet favori, celui des frais (l’illustration dans le tweet ci-dessus) : la gestion des fonds actions actifs est en moyenne 6,1 fois plus chère que celle des fonds actions indiciels ; pour les fonds obligataires, le ratio est de 4,5 fois.

Mais tout cela, c’est fort abstrait. Qu’est-ce que ça donne si l’on exprime ses frais comme le prix du litre d’essence ?

Postulons que le coût de la gestion indicielle vaut 2 € par litre en moyenne. Pour la gestion actions active, le litre d’essence vous coûte en moyenne 12,19 €. Pour la gestion obligataire active, il vous en coûte 9 €.

Quand vous faites le plein, à partir de quelle différentiel faites-vous quelques kilomètres de plus pour aller au supermarché plutôt que chez TotalEnergies ?

Et si vous aviez encore le moindre doute, la baisse des frais est bien plus forte dans la famille indicielle que dans la famille active.

Collectif porteurs H2O : 1 - H2O AM : 0

Je ne croyais pas trop aux chances de succès du collectif Porteurs H2O, une association ayant mandaté le cabinet d’avocats Cornet Vincent Ségurel pour obtenir réparation du préjudice subi par les porteurs de parts des side-pockets.

Je n'y croyais pas trop car le préjudice n'est pas encore établi (voir ci-dessus). Mais finalement, d'après Jean-Loup Thiébaut de Newsmanagers,

le tribunal de commerce de Paris a donné gain de cause à de nombreux plaignants souhaitant obtenir des pièces de la part de la société de gestion, ancienne affiliée de Natixis IM, afin de calculer leurs préjudices pécuniaires, a appris Newsmanagers. Une ordonnance prononcée le 8 juin, et qui n’a pas été pour le moment rendue publique, contraint H2O AM à transmettre plusieurs dizaines de documents concernant ses investissements dans les obligations du groupe Tennor, propriété de Lars Windhorst, et certains de ses choix de gestion, selon plusieurs sources proches du dossier.

Que la lumière soit! Et surtout que Tennor, la société de @LarsWindhorst, rembourse en juillet les obligations émises en mai 2021 détenues par les side-pockets #H2OAM. https://t.co/tKCm76CIxH

— AlphaBetaBlog (@AlphaBetaBlogFR) July 7, 2022

Toujours selon Thiébaut, c'est Eric Pinon, le président sortant de l’Association française de la gestion financière (AFG), qui a

été nommé «technicien constatant» et a pour mission de vérifier l’adéquation, l’exhaustivité et la sincérité des pièces transmises par H2O AM au regard de l’ordonnance prononcée par le juge. Il ne s’agit pas d’un rôle d’expert judiciaire, puisqu’il n’émettra pas d’avis. Son rapport devra être rendu d’ici quatre mois.

Le code de procédure civile stipule que

[l]e juge peut commettre toute personne de son choix pour l'éclairer par des constatations, par une consultation ou par une expertise sur une question de fait qui requiert les lumières d'un technicien.

Quant au technicien,

[il] doit accomplir sa mission avec conscience, objectivité et impartialité. [Il] doit donner son avis sur les points pour l'examen desquels il a été commis. Il ne peut répondre à d'autres questions, sauf accord écrit des parties.Il ne doit jamais porter d'appréciations d'ordre juridique.

Quant au juge,

[il] ne peut donner au technicien mission de concilier les parties.

Enfin,

Le technicien peut demander communication de tous documents aux parties et aux tiers, sauf au juge à l'ordonner en cas de difficulté.

Que la lumière soit ! Peut-être qu'on aura des nouvelles d'un régulateur avant la fin de la mission du technicien constatant.

Des nouvelles du #H2Ogate

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente. La semaine dernière fut rude pour la performance, et tous les fonds sont encore dans le rouge.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Voilà où on en est au 7 juillet 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 mai 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 27 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 27 de 2022. Sayōnara. さようなら.

Illustration : Camille Pissarro, La Moisson, en 1876, huile sur toile, H. 65,0 ; L. 92,5 cm. 1986, ©Musée d’Orsay, Dist. RMN-Grand Palais / Patrice Schmidt.

- Dans Dires étonnants des astrologues.

- Prêts à investir 10000 euros et plus dans les 12 prochains mois et ayant effectué au moins un changement dans leur portefeuille lors des 10 dernières années. Ces critères sont tellement flous qu’il est difficile de savoir qui ces 1000 personnes représentent.