Le 4 avril 2019, pour contrer une menace majeure contre des entreprises françaises, Bruno Le Maire, le Ministre de l’économie et des finances, prononçait ces fortes paroles :

Les fonds activistes qui détruisent de la valeur doivent être combattus.

Il faut dire que d’impudents vendeurs à découvert, évidemment non français, avaient osé s’attaquer à quelques fleurons de l’économie française.

Par exemple Muddy Waters Capital qui, en décembre 2015, partait à l’assaut de Casino (source) :

Groupe Casino (CO FP) is one of the most overvalued and misunderstood companies we have ever come across.

A savoir :

Casino est l’un des groupes les plus surévalués et les plus mal compris que nous ayons jamais rencontrés.

L’AMF lança en février 2016 une enquête « portant sur l’information financière et le marché des titres CASINO et RALLYE et sur les agissements de la société MUDDY WATERS CAPITAL » qui dura près de 4 ans et à l’issue de laquelle il fut décidé qu’il n’y avait pas matière à poursuivre, « compte tenu de la gravité relative des faits au regard des textes applicables » (source).

L’AMF rappela « à la société CASINO l’importance du respect de la règlementation en la matière pour le bon fonctionnement du marché et la protection des investisseurs. »

Et à Muddy Waters Research « l’importance du respect des principes de probité, d’équité et d’impartialité qui s’imposent à toute personne émettant des recommandations d’investissement, y compris depuis l’étranger, dès lors que ces recommandations portent sur des titres admis aux négociations sur un marché réglementé et qu’elles sont accessibles depuis la France. »

Les fonds activistes qui détruisent de la valeur doivent être combattus.

Le 25 mai 2023, le Tribunal de commerce de Paris ouvrait une procédure de conciliation (source).

Cette procédure a pour objectif de permettre au groupe Casino d’engager des discussions avec ses créanciers financiers dans un cadre juridiquement sécurisé. La procédure de conciliation concerne uniquement la dette financière de la société Casino GuichardPerrachon SA et de certaines de ses filiales et n’aura aucune incidence sur les relations du groupe avec ses partenaires opérationnels (en particulier ses fournisseurs) et les salariés.

Le 28 juin, dans son communiqué détaillant ses propositions aux parties prenantes de la conciliation, le groupe Casino indiquait que (source)

[q]uel que soit le plan de restructuration final, les actionnaires de Casino seront massivement dilués et Rallye perdra le contrôle de Casino.

Qu’écrivait Muddy Waters Research en décembre 2015 (italique ajouté par mes soins) ?

Casino’s controlling shareholder Jean-Charles Naouri is a genius. He won first prizes in France’s high school Latin and Greek exams, completed his baccalaureate degree at 15, and earned a PhD in math in only one year. Like the geniuses who founded the hedge fund Long-Term Capital Management, which spectacularly collapsed, Mr. Naouri has an affinity for leverage. One would expect Casino to be a relatively boring hypermarket retailer; however, together with its parent, Rallye SA (RAL FP), Casino increasingly resembles a highly levered hedge fund.

Ben voilà, la réalité a rattrapé ce qui aurait dû être une ennuyeuse chaîne de supermarchés et qui ressemblait tellement à LTCM, un hedge fund très fortement endetté.

Les fonds activistes qui détruisent de la valeur doivent être combattus.

J’admire la constance avec laquelle une partie de l’establishment financier français se trompe de cible.

En 2015, on avait l’impression qu’il fallait bouter l’activiste, forcément domicilié dans l’un de ces pays où règne le capitalisme financier le plus débridé, hors de France, comme nous avions bouté l’Anglois hors de France dans des temps reculés.

Pourtant, à ma connaissance, les fonds activistes sont beaucoup plus efficaces pour mettre en lumière les fragilités et les fraudes de certaines sociétés que les ministres des finances.

Ah, la commission des sanctions de l’AMF a requis le vendredi 7 juillet une amende de 27,5 millions d’euros à l’encontre de Rallye, la maison mère de Casino, pour « manipulation de marchés » en raison de « diffusion d’informations fausses ou trompeuses » sur sa dette en 2018 et 2019.

Encore un week-end confiture dans le Vexin : après la gelée de groseille il y a une semaine, la confiture de framboise avec notre propre récolte.

Mes quarante pieds de tomate sont pour le moment très sains et les fruits mûrissent.

Avez-vous votre bob Cochonou ?

Une meute de cyclistes surentraînés, aux tenues aussi improbables que leurs performances, se déhanchent afin de rattraper une camionnette jetant des bobs Cochonnou à une foule ivre de joie mais pas que.

Je n’ai jamais compris le concept de Tour de France. pic.twitter.com/Jf4qYpX3qm— Etienne Dorsay (@E_Dorsay) July 9, 2023

Ah, Cochonou. Ah, Claude Brasseur (1936-2020). Ah, Jean Carmet. Surtout Jean Carmet (1920-1994).

Jean Carmet et Jean-Pierre Marielle (1932-2019) dans Bouvard et Pécuchet de Jean-Daniel Verhaeghe, l’adaptation par Jean-Claude Carrière (1931-2021) de Bouvard et Pécuchet de Flaubert.

Bienvenue dans ma semaine Twitter 27 de 2023.

Au royaume des ETF

Le premier ETF fut lancé à la bourse de Toronto le 9 mars 1990, il y a 33 ans : TIPs (Toronto 35 Index Participation Fund) répliquait l’indice TSX 35.

Il fallut attendre le 29 janvier 1993 pour que soit lancé le premier ETF aux Etats-Unis, SPDR S&P 500 ETF (SPY), qui répliquait l’indice S&P 500.

En Europe, ce n’est qu’en avril 2000 que les deux premiers ETF furent lancés par Merrill Lynch International. Listés sur Deutsche Börse, ils répliquaient les indices EURO STOXX 50 et STOXX Europe 50.

En 2001, le premier ETF fut coté sur Euronext Paris.

Depuis, les ETF ont parcouru du chemin : leurs encours dépassent aujourd’hui 10000 milliards de dollars.

JPMorgan AM vient de publier la dernière édition de son Global ETF Handbook, qui est une mine d’informations.

.@RobinWigg a lu le dernier Global ETF Handbook de JPMorgan : les frais continuent de baisser aux 🇺🇸 et en Europe. https://t.co/IN3rrGRrIp pic.twitter.com/lQG6sgWgU6

— AlphaBetaBlog (@AlphaBetaBlogFR) July 3, 2023

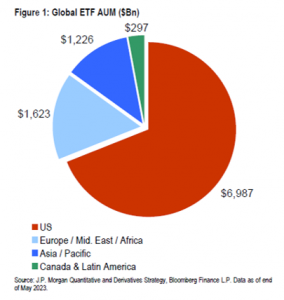

Très exactement 10133 milliards de dollars à fin mai selon JPMorgan, majoritairement aux Etats-Unis (69% des encours).

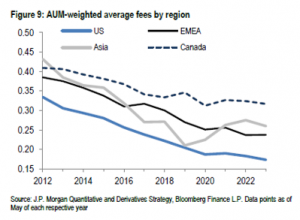

Les frais de gestion pondérés des encours sont en baisse régulière depuis 2012, sauf en Asie où ils remontent depuis 2018. C’est aux Etats-Unis qu’ils sont le plus bas (0,17% par an) et au Canada qu’ils sont le plus élevés, la zone Europe Moyen-Orient Afrique et l’Asie se trouvant entre les deux.

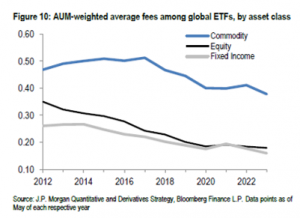

Par classe d’actifs, les ETF actions et les ETF obligations ont presque les mêmes frais, alors que les ETF actions ont longtemps été beaucoup plus chers.

Les ETP répliquant des indices de matières premières sont beaucoup plus chers.

Pourquoi les frais baissent-ils ? Parce qu’il y a de la concurrence, parce que les investisseurs votent avec leurs pieds en vendant la gestion active pour acheter la gestion indicielle, et au sein des fonds indiciels, parce qu’ils préfèrent les fonds les moins chers.

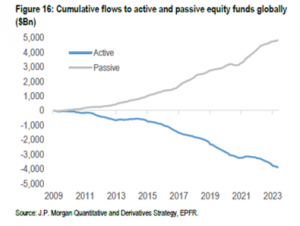

La grande migration de la gestion actions active vers la gestion actions indicielle dans le monde est illustrée par le graphique ci-dessous : depuis 2009, ce sont près de 5000 milliards de dollars qui se sont portés vers des véhicules indiciels, alors que près de 4000 milliards de dollars sortaient des véhicules activement gérés.

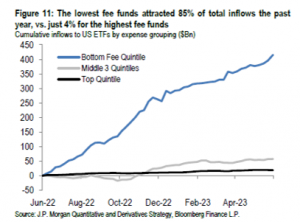

Aux Etats-Unis, l’appétit des investisseurs pour les ETF les moins chers est flagrant, comme le montre ce graphique de la collecte cumulée en 2022 en milliards de dollars en fonction des frais.

En bleu, la collecte des 20% des ETF les moins chers ; en noir celle des 20% des ETF les plus chers ; en gris, celle des 60% du milieu.

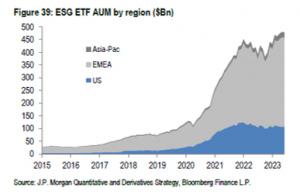

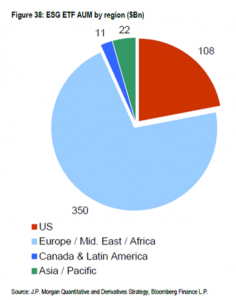

L’ESG a fait une irruption remarquée sur le marché des ETF, avec une forte accélération de la croissance des encours à partir de 2016.

L’Europe est le leader incontestable. Les encours des ETF ESG s’élevaient à 491 milliards de dollars à fin mai 2023, soit seulement 4,8% des encours totaux. La part de l’Europe dans les encours ESG totaux était de 71%.

Pour le moment, l’écosystème français de la gestion et de la distribution de produits financiers trop chers fait héroïquement rempart de son corps pour retarder le développement des ETF.

Combien de temps résistera-t-il à la plus belle innovation financière du 20ème siècle ?

Dans son excellent livre consacré à l’histoire de la gestion indicielle, Robin Wigglesworth, journaliste au Financial Times, consacre plusieurs chapitres à l’histoire des ETF : Trillions – How a Band of Wall Street Renegades Invented the Index Fund and Changed Finance Forever.

Guignol’s stocks

Dans Guignol’s band, Louis-Ferdinand Céline (1894-1961) raconte les aventures picaresques d’une bande de Pieds Nickelés français à Londres pendant la première guerre mondiale. Ferdinand, le narrateur, a été démobilisé en raison d’une blessure au bras et évolue dans le monde interlope de la prostitution et des petits trafics.

Les meme stocks me font penser à Guignol’s band. A tel point que les meme stocks sont pour moi les Guignol’s stocks.

Les meme stocks, ce sont les actions de sociétés généralement mal en point, dont s’entichent des spéculateurs non professionnels fédérés par la magie d’un réseau social, généralement les sous-forums de Reddit.

Les meme stocks eurent leur heure de gloire pendant le confinement lié au Covid. On se rappelle qu’en janvier 2021 (j’en avais parlé ici), une coalition de spéculateurs du sous-forum WallStreeBets avait réussi à abattre un hedge funds vendeur à découvert de GameStop en achetant massivement les actions de la société, un distributeur traditionnel (c’est-à-dire via un réseau de magasins en dur) de jeux vidéo.

Stick it to the suits1!

On aurait pu penser que la fin des confinements aurait sifflé la fin de la récréation meme stocks, mais les esprits animaux sont increvables.

C’est ce que montre l’activité sur les actions de Bed Bath & Beyond, meme stock que l’on pensait défunt en raison du dépôt de bilan de la société spécialisée dans la distribution d’articles de maison.

Eh bien non, même quand il n’y a presque plus de vie, il y a encore de l’espoir, puisque le Financial Times nous a appris que depuis le dépôt de bilan, à l’issue duquel les actions ont été retirés du marché réglementé, plus de 200 millions de dollars de transactions avaient eu lieu sur le marché OTC (over the counter).

Trader pour 200 millions de $ sur le marché OTC les actions d'une société qui a déposé le bilan, Bed Bath & Beyond, phase ultime de l'éphémère âge d'or des meme stocks? https://t.co/BjN5TzP9lw

— AlphaBetaBlog (@AlphaBetaBlogFR) July 5, 2023

Dans le premier formulaire de dépôt de bilan en mai dernier, Bed Bad & Beyond mentionnait un passif de 5,2 milliards de dollars et un actif de 4,4 milliards.

Les actionnaires étant les derniers dans l’ordre de priorité en cas de liquidation, les actions devraient ne rien valoir dans la vraie vie, puisque le passif (ce qui la société doit) est supérieur de 800 millions de dollars à l’actif (la valeur de tout ce qu’elle possède).

Les obligations émises par Bed Bath & Beyond, qui sont prioritaires par rapport aux actions, cotent environ 2 cents pour un dollar de nominal : autant dire que l’espoir qu’elles soient remboursées, en totalité ou en partie, est mince.

Mais dans le monde enchanté des meme stocks, les actions Bed Bath & Beyond ont la valeur que certains investisseurs sont prêts à leur donner.

Par rapport au dernier cours avant que l’action ne soit retirée du marché réglementée, la hausse est de… 300%.

Il s’était passé la même chose avec les actions de First Republic, Silicon Valley Bank et Signature Bank, 3 banques qui ont également déposé le bilan.

Qui est lésé dans cette affaire ? Seulement les spéculateurs qui s’achètent et se vendent l’action Bed Bath & Beyond sur le marché OTC, où ils ne bénéficient d’aucune protection.

Pas très grave, donc.

Sur l’affaire GameStop, lisez The Revolution That Wasn’t – GameStop, Reddit, and the Fleecing of Small Investors, de Spencer Jakab.

Dans la veine de Guignol’s band vient de paraître Londres, un roman inédit de Louis-Ferdinand Céline.

Risques

Je lis religieusement depuis des années les décisions de la commission des sanctions de l’AMF. Mais la production du régulateur des marchés financiers est de plus en plus étendue, et j’en suis de plus en plus fan.

Parmi les rendez-vous annuels, le rapport consacré aux marchés et aux risques. La cartographie de 2023, forte de 132 pages, est d’une très grande richesse.

Dans la passionnante cartographie 2023 des marchés et des risques de l'AMF, des chiffres toujours aussi inquiétants sur la baisse du nombre de sociétés cotées. Quant à la concentration des indices, elle augmente en Europe, comme aux 🇺🇸. https://t.co/hSArbwMgfn pic.twitter.com/sUwkpvIkzs

— AlphaBetaBlog (@AlphaBetaBlogFR) July 7, 2023

Au menu : les risques que fait peser la forte remontée des taux d’intérêt, après des années de taux très bas, voire nuls, voire négatifs, alors que les marchés d’actions sont proches de leurs plus-hauts historiques et que l’inflation s’installe.

Pour l’AMF, le secteur bancaire et financier doit s’adapter au nouvel environnement de taux : le risque de liquidité, que la période de taux bas avait atténué, est réapparu avec fracas, comme l’a montré la faillite de la Silicon Valley Bank.

La forte remontées des taux fait peser un risque de refinancement accru sur les émetteurs les plus vulnérables : le secteur de l’immobilier commercial, les entreprises fortement endettées.

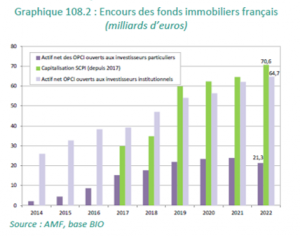

Dans la partie consacrée à la gestion d’actifs, l’AMF souligne le poids grandissant des fonds immobiliers dans le paysage immobilier en Europe.

Entre fin décembre 2008 et fin mars 2023, les encours de ce type de fonds domiciliés en zone euro ont en effet augmenté d’approximativement 320 % (passant de 303 à environ 1 270 milliards d’euros selon les données de la BCE).

A tel point qu’ils détiennent une part importante des actifs immobiliers commerciaux en zone euro.

Une part significative de l’immobilier commercial de la zone euro est détenue par les fonds immobiliers de la zone euro et leur poids dans ce secteur s’est considérablement accru ces dernières années selon la Banque centrale européenne (BCE), passant de 20 % en 2013 à 40 % en 2022103. En ce qui concerne la France, la BCE (2023) estime qu’environ 20 % de l’immobilier physique commercial était détenu par les fonds immobiliers français.

Les fonds immobiliers ouverts pourraient être confrontés à un risque de liquidité :

les fonds immobiliers ouverts investissent par définition dans des actifs immobiliers, peu liquides par nature, tout en offrant à leurs investisseurs la possibilité de racheter leurs parts à des fréquences variables (bimensuelle ou hebdomadaire pour la plupart des fonds ouverts, qui sont toutefois minoritaires au sein des encours des fonds immobiliers français).

La plupart des fonds immobiliers ayant recours au levier financier (dettes et emprunts), la remontée des taux augmentera les charges de remboursement pour les fonds endettés à taux variable. Pour les fonds endettés à taux fixe, le coût de l’endettement augmentera quand il faudra refinancer la dette.

L’AMF estime également que les fonds immobiliers pourraient faire face à des rachats préventifs de la part d’investisseurs anticipant une baisse des prix des actifs immobiliers.

Alors que des outils de gestion de la liquidité sont autorisés par la réglementation française (frais de sortie ou plafonnement des rachats), l’AMF déplore une adoption encore insuffisante.

Dans sa description du marché français des fonds immobiliers, l’AMF rappelle que si certaines SCPI — véhicules très vendus par les réseaux de distribution aux particuliers — sont des fonds ouverts, leur liquidité est soumise à d’importantes contraintes.

De par la structure du marché français des fonds immobiliers, l’AMF considère que les asymétries de liquidité y sont moins présentes.

Si nous considérons en effet que les SCPI et les OPPCI sont des fonds fermés en pratique, alors les fonds fermés gèrent approximativement 71 % des actifs nets à fin septembre 2022 (hors FIA étrangers).

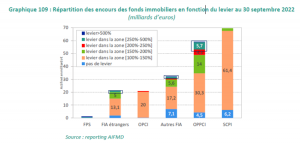

L’AMF s’est intéressée au levier (à savoir à l’endettement) des fonds immobiliers français.

C’est un élément important alors que les taux d’intérêt ont fortement augmenté.

Pour les SCPI, véhicule de prédilection des vendeurs de produits financiers à une clientèle de particuliers, le gros des encours se situe dans une zone de levier raisonnable : 100 à 150% de l’actif.

Mais l’AMF alerte sur le fait que des évolutions réglementaires en cours — notamment les révisions apportées au règlement ELTIF (European long term investment funds) — rendront tous les actifs réels — en particulier les actifs immobiliers — éligibles au portefeuille des fonds.

Comme ELTIF2 supprimera à partir du 10 janvier 2024 l’obligation de fourniture d’un conseil en investissement aux investisseurs de détail ainsi que le minimum d’investissement initial de 10000 euros, il conviendra de prendre garde à la protection des épargnants.

Dans le secteur de la finance privée, et notamment du capital-investissement — qui est graduellement en train de prendre le relais des SCPI dans le coeur des réseaux de distribution vendant aux particuliers — l’AMF voit aussi augmenter les facteurs de risques.

La conjoncture macrofinancière (hausse des taux, baisse de la croissance) pourrait peser sur le développement du private equity.

En matière de gestion durable, l’AMF rappelle quelques vérités (italique ajouté par mes soins) :

Rappelons que les catégories Article 9 et Article 8 ne constituent pas des labels mais des régimes de transparence. Pour autant, il apparaît que les classifications affichées en 2022 ont pu être mises en avant comme argument commercial afin d’orienter les décisions des investisseurs. À ce titre, les changements de classification SFDR observés à la fin de l’année 2022, c’est-à-dire à l’approche de l’entrée en application des RTS de SFDR, peuvent soulever certaines questions concernant la stratégie de commercialisation et l’information communiquée aux investisseurs. De ce point de vue, il sera intéressant d’analyser si les investisseurs se sont détournés des fonds qui se sont déclassés.

Dans le chapitre consacré à l’épargne, l’AMF note que

[l]a recherche de taux d’intérêt plus élevés protégeant l’épargne de l’inflation affecte donc les choix de portefeuille et tend à favoriser des formules de diversification. Elle peut en particulier favoriser des choix d’actifs risqués, illiquides et/ou exposés à des effets de levier, qui ont bénéficié d’une croissance des allocations de portefeuille des investisseurs institutionnels (notamment assurances, fonds de pension) et de hausses des cours ces dernières années2. Leur vulnérabilité à un retournement conjoncturel reste à évaluer3.

L’AMF

constate […] l’émergence d’une offre de fonds immobiliers et de private equity. La commercialisation de ces produits se développe notamment via l’assurance-vie, et plus généralement les réseaux bancaires, caractérisant à des degrés divers une « retailisation », c’est-à-dire un accès donné aux particuliers à des marchés jusque-là plutôt réservés à des investisseurs institutionnels […]. On note que ces marchés ont, en général, connu des hausses prononcées et continues des valorisations ces dernières années, et pourraient donc être vulnérables aux évolutions conjoncturelles, surtout s’ils exposent à des effets de levier. De fait, un tel retournement est déjà observé dans certaines juridictions et/ou sur certains segments de marché4.

Pour le private equity et les fonds immobiliers qui investissent dans des actifs structurellement peu liquides,

[l]es risques sont […] accrus par la difficulté, corollaire de l’illiquidité, de valoriser ces actifs.

Le régulateur plaide donc

pour une vigilance accrue des distributeurs et des porteurs sur l’opportunité spécifique des acquisitions d’actifs de ce type.

Il me semble malheureusement illusoire de compter sur la vigilance accrue des distributeurs, pour lesquels les fonds de private equity constituent une des planches de salut face à la montée en puissance de la gestion indicielle à bas coûts (j’ai écrit ici sur la grande bifurcation à venir dans la gestion d’actifs).

J’invite toute personne intéressée par les produits d’investissement à lire avec attention les 132 pages de la cartographie 2023 des marchés et des risques de l’AMF. C’est un des documents les plus utiles qu’il m’ait été donné de lire cette année.

ESG lux facta est

J’ai souvent l’impression, en écoutant les discours commerciaux de certains gérants d’actifs, et surtout de certains « conseillers financiers » (lire « vendeurs de produits financiers ») qu’avec un fonds ESG, l’argent de l’investisseur va sauver la planète.

Je trouve l’ESG fort utile, mais je trouve aussi certains discours commerciaux fort mensongers, ce qui me gêne terriblement.

On se rappelle que Larry Fink, le dirigeant de BlackRock, plus gros gérant d’actifs au monde, avait été touché par la grâce de l’ESG dans sa lettre annuelle aux dirigeants des sociétés cotées de 2019 (j’en avais parlé ici).

La croisade insensée de nombreux gouverneurs républicains fort énervés aux Etats-Unis contre l’ESG en général, et contre les sociétés de gestion woke5 qui osent avoir une offre de fonds ESG en particulier, a conduit la plupart des sociétés concernées à repenser leur communication sur leur offre de fonds responsables.

Par ailleurs, les régulateurs sont en train d’affiner leur définition de l’écoblanchiment, ce qui va également inciter les sociétés de gestion proposant des fonds ESG à bien réfléchir à leur communication.

BlackRock, ciblé aux Etats-Unis et légèrement touché aux portefeuilles (les Etats républicains énervés ayant retiré 4 milliards de dollars d’actifs l’an dernier) a rapidement rectifié le tir : aucune mention du terme ESG dans la dernière lettre de Larry Fink aux dirigeants de sociétés cotées.

Plus important, BlackRock vient de clarifier son offre à destination des investisseurs désireux de s’exposer à la transition énergétique, ou à investir dans celle-ci.

Et la lumière fut. Enfin.

On notera la terminologie employée par BlackRock en lieu et place d’investissement ESG : « transition investing ». à savoir « investissement dans la transition ».

Ne m’appelez plus jamais ESG.

Enfin une présentation claire et sans fausses promesses de l'offre d'un gérant d'actifs — BlackRock — en matière de fonds s'exposant à, ou investissant dans la transition ("transition investing") https://t.co/kTPKv2RmhR pic.twitter.com/Jt7pxcyzYj

— AlphaBetaBlog (@AlphaBetaBlogFR) July 6, 2023

BlackRock rappelle qu’en tant que société de gestion, elle agit en tant que fiduciaire des clients qui lui confient de l’argent à gérer. Le terme juridique de fiducie existe en français mais correspond à une réalité différente.

Aux Etats-Unis, les sociétés de gestion ont un devoir fiduciaire (« fiduciary duty ») envers leurs clients, c’est-à-dire qu’elles doivent agir au mieux des intérêts de ces derniers, qui priment sur ceux de la société de gestion. Ce devoir fiduciaire comporte un devoir de diligence et un devoir de loyauté.

Selon BlackRock,

les clients dans le monde entier investissent dans la transition vers une économie bas carbone pour générer de la performance, gérer les risques, ou se conformer à des engagements.

Pas pour sauver la planète.

Chez BlackRock, nous définissons ainsi l’investissement dans la transition : investir dans l’optique de se préparer à, d’être aligné avec, de bénéficier de et/ou de contribuer à, la transition vers une économie bas carbone.

Notez de nouveau que la contribution à la transition vers une économie bas carbone (qui est ce qui se rapproche le plus de « sauver la planète ») n’est qu’un des composants de cette définition.

- On se prépare à la transition énergétique en investissant dans des actifs mieux positionnés pour la transition, par exemple ceux qui réduisent les émissions de GES. D’après la description de BlackRock, on est ici dans l’univers du coté, et sauf dans la cas d’augmentations de capital ou de souscription à des obligations lors de leur émission, les véhicules concernés n’ont aucun impact direct sur la transition.

- On s’aligne avec la transition énergétique quand on investit dans des titres ou des actifs qui sont sur une trajectoire de décarbonation elle-même alignée avec la trajectoire bas carbone validée du secteur auquel ils appartiennent. Même commentaire sur l’impact direct que ci-dessus.

- On bénéficie de la transition énergétique en investissant des des actifs qui fournissent des éléments importants pour la décarbonation ou ceux qui vont bénéficier des tendances macro-économiques de la transition vers une économie bas carbone. Même commentaire sur l’impact direct que ci-dessus.

- On contribue à la transition en investissant dans des solutions ou dans des alternatives bas carbone temporaires nécessaires pour réduire les émissions de GES dans la vraie vie. Les exemples fournis (ferme éolienne par exemple) laissent à penser que nous sommes ici dans l’univers du non coté, et notamment dans celui des infrastructures.

La clarification apportée par BlackRock est la bienvenue. J’espère qu’elle va inciter les sociétés de gestion fournissant des produits ESG sans expliquer clairement pourquoi elles le font et l’impact de ces produits s’en inspireront rapidement.

J’espère que les distributeurs de produits de placement ESG feront de même et cesseront de promettre que « votre épargne finance la transition écologique » sans avancer la moindre preuve.

Des nouvelles du #H2Ogate

Avertissement : j’assiste depuis novembre 2022 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). Cette mission est suspendue depuis avril 2023 mais est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

J’attends avec une impatience toujours déçue la mise à jour des valeurs mensuelles estimatives des 7 side-pockets à fin mars. Depuis le début de l’année, elle advenait dès le début du mois. Les valeurs estimatives en ligne sur le site de la société de gestion le 8 juillet à 9 heures étaient toujours celles de fin février.

H2OAM a déjà suspendu la mise à jour des valeurs mensuelles estimatives des side-pockets : celles de fin avril et fin mars 2021 puis de fin septembre, fin octobre et fin novembre 2021, puis de fin octobre et fin novembre 2022 n’avaient pas été publiées.

C’est bien entendu dans un souci de transparence, pour maximiser la performance et la liquidité des actifs Windhorst pourris.

Je rappelle que H2O AM avait fait un pari massif sur le rouble russe début 2022. Pas de chance, la Russie agressait l’Ukraine et l’envahissait en février 2022. S’ensuivit un coup de grisou sur le rouble russe, qui fit brutalement chuter les fonds exposés à la devise de l’agresseur.

Depuis, les fonds affectés ont remonté la pente et je vais probablement cesser le suivi de cette affaire russe. Jusqu’au prochain pari ?

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Alors que l'opération scélérate de l'absorption forcée des parts R de certains fonds par les parts SR des mêmes fonds, beaucoup plus chères, est en cours, les valeurs liquidatives des parts du fonds H2O Multibonds, concerné par ce hold-up légal, n'ont pas été mises à jour depuis celles du 3 juillet.

Voilà où on en est au 3 juillet 2023 (date de la dernière VL commune aux fonds liquides dont le nom se termine par « FCP » disponible sur le site de l'AMF le 7 juillet, la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 février 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 27 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 27 de 2023. Sayōnara. さようなら.

Illustration : Jules-Eugène Lenepveu (1819-1898) - Jeanne d'Arc en armure devant Orléans.

- Soit à peu près : « On l’a mis profond aux mecs en costard ! »

- Façon indirecte de dire que les vendeurs de produits financiers vendent avant tout la performance passée à des clients ravis de l’acheter.

- Italique ajouté par mes soins.

- Italique ajouté par mes soins.

- Ce sont les termes des énervés, pas les miens.