“C’est un peu la nouvelle monnaie genre la monnaie du futur et donc en fait je trouve que c’est assez bien.”

C’est en ces termes que Nabilla Benattia-Vergara parlait du bitcoin sur son compte Snapchat en janvier 2018. Elle était en réalité en service rémunéré pour promouvoir le site TraderLeBitcoin, qui fournit des services de formation, et d’inénarrables « plans » (à savoir les points d’entrée et de sortie de ses propres trades sur le bitcoin).

En outre, TraderLeBitcoin était également apporteur d’affaires du site eToro, qui permettait (et permet toujours) à ses clients de trader les cryptomonnaies.

[I]ls ont plus de 85% de taux de réussite, donc en gros ils ne se trompent pas quoi. C’est vraiment sûr, c’est vraiment cool… Alors si ça vous intéresse vous pouvez y aller les yeux fermés.

L’AMF s’était fendue d’un rappel pour la forme, puisqu’elle n’avait aucun pouvoir de réglementation, ni à l’encontre du site TraderLeBitcoin, ni à l’encontre de Nabilla Benattia-Vergara.

#Nabilla Le #Bitcoin c'est très risqué ! On peut perdre toute sa mise. Pas de placement miracle. Restez à l'écart.

— AMF (@AMF_actu) January 9, 2018

Plus de 3 ans après les faits, la patrouille a fini par rattraper Nabilla Benattia-Vergara.

La patrouille ? Plus exactement le Service national des enquêtes de la direction générale de la concurrence, de la consommation et de la

répression des fraudes, une direction du Ministère de l’Economie, des Finances et de la Relance.

20 000 € d'amende pour Nabilla, pour pratiques commerciales

trompeuses sur les réseaux sociauxhttps://t.co/CdqosEkTPh pic.twitter.com/PzVIrWJA1C— AlphaBetaBlog (@AlphaBetaBlogFR) July 29, 2021

Qu’est-ce que la DGCCRF reprochait donc à Nabilla Benattia-Vergara (c’est moi qui souligne en italique) ?

[L]’influenceuse, suivie par plusieurs millions de personnes sur les réseaux sociaux, a omis de mentionner qu’elle était rémunérée par les sociétés exploitant ce site pour en faire la promotion. Or, le défaut d’indication du caractère publicitaire de sa publication (par un logo ou une mention orale ou écrite par exemple) constitue une pratique commerciale trompeuse à l’encontre de ses abonnés qui peuvent croire à tort que la promotion de l’influenceuse résulte d’une expérience personnelle positive désintéressée.Cette tromperie, combinée à des allégations mensongères, a conduit la DGCCRF à proposer une amende transactionnelle à l’influenceuse.

Avec l’accord du Procureur de la République du tribunal judiciaire de Paris, une amende transactionnelle d’un montant de 20 000 euros a été proposée et acceptée par Mme Benattia-Vergara, prenant en compte le bénéfice tiré de l’opération de promotion.

Même délocalisés à Dubaï, les influenceurs et influenceuses ne sont pas au-dessus des lois.

Le recours aux services des influenceurs est devenu un vecteur important de promotion des marques. Rémunérés en produits gratuits ou, le plus souvent, par le biais de contrats commerciaux, les influenceurs se professionnalisent et, à ce titre, doivent notamment se conformer aux règles prévues par le code de la consommation.

Quant à l’AMF, elle a salué l’action de la patrouille.

L'AMF salue l'action de la DGCCRF et du Procureur du Tribunal judiciaire de Paris qui a abouti à une transaction avec l’influenceuse Nabilla sur les réseaux sociaux (amende de 20000 €)https://t.co/vmK7z4sBBa pic.twitter.com/c2xmdUV0ij

— AlphaBetaBlog (@AlphaBetaBlogFR) August 1, 2021

A votre avis, qu’est-ce qui est le plus grave ?

Avoir oublié le mot de passe de son wallet rempli de bitcoins ?

Ou ceci :

Je ne suis pas un indécrottable rétrograde.

J’ai juste perdu le mot de passe pour accéder à cette époque. pic.twitter.com/VKzPqsnf8r— Etienne Dorsay (@E_Dorsay) July 30, 2021

Dans un registre connexe, ceci :

— Gabriela Manzoni (@ManzoniGabriela) July 28, 2021

Antoine Compagnon a écrit un excellent livre, Les Antimodernes: De Joseph de Maistre à Roland Barthes. Qui aurait pu mentionner Etienne Dorsay et Gabriela Manzoni.

On pourra compléter cette lecture par celle du livre de Zeev Sternhell, Les anti-Lumières: Une tradition du XVIIIᵉ siècle à la guerre froide.

Effet garanti sur la plage.

Le potager aimerait qu’il y ait un peu plus de soleil et qu’il fasse plus chaud, mais ça va bien finir par arriver. Et ça n’empêche pas les betteraves, la ciboulette, l’oseille, l’estragon, la salade, les blettes et la rhubarbe de pousser.

Elles ne sont pas belles, ces blettes à cardes rouges ? J’en ai aussi à cardes jaunes.

Bienvenue dans ma semaine Twitter 31 de 2021.

Levier : to the moon ???

La plupart des courtiers en ligne permettent à leurs clients de s’endetter pour démultiplier les possibilités de gains (et de perte, cela va sans dire).

Avec un levier de 2, si vous misez 1000 € de votre propre argent, le courtier vous prête 1000 € et vous pouvez ainsi investir 2000 €. Le levier est de 2. Si l’actif acheté se valorise, vous le vendez, remboursez votre emprunt auprès du courtier et empochez votre plus-value.

Si l’actif se dévalorise, votre courtier procédera à un appel de marge, vous devrez peut-être vendre à perte (ou le courtier le fera unilatéralement), laquelle perte sera magnifiée par l’emprunt et son coût.

Le levier est une arme à double tranchant.

Dans le monde parallèle des cryptos, les ordres de grandeur sont différents. C’est ce que nous apprennent Ephrat Livni et Eric Lipton du New York Times.

FTX, une plateforme de trading de crypto, va réduire le levier accessible à ses clients. De x101 à x20.

Chez Binance, la limite de levier passe de 125x à 20x.

Sinon, il y a la roulette russe.https://t.co/tIdTcCqrTL— AlphaBetaBlog (@AlphaBetaBlogFR) July 27, 2021

La roulette russe se termine très mal quand on y joue assez longtemps. Comme pour Nick (Christopher Walken), un des héros du sublime film de Michael Cimino, The Deer Hunter (Voyage au bout de l’enfer).

FTX et Binance sont 2 acteurs importants du trading des crypto. J’avais parlé ici de Binance, cette entité sans siège social clairement identifié, ce qui lui permet de maintenir une certaine ambiguïté sur ses obligations réglementaires.

Ces sociétés permettent à leurs clients de s’exposer aux fluctuations des cours de nombreuses crypto via des produits dérivés.

FTX a récemment décidé de réduire le levier accessible à ses clients. Il était auparavant au maximum de 101. Je répète : cent un. Il est dorénavant limité à 20.

Binance a suivi le même chemin : d’un levier maximum de 125 (je répète : cent vingt cinq) à 20.

Son fondateur Changpeng Zhao a expliqué sur Twitter qu’il agissait pour protéger les consommateurs.

.@binance futures started limiting new users to max 20x leverage last Monday, Jul 19th, 7 days ago. (We didn't want to make this a thingy).

In the interest of Consumer Protection, we will apply this to existing users progressively over the next few weeks.

Stay #SAFU. 🙏

— CZ 🔶 BNB (@cz_binance) July 26, 2021

Ces décisions sont vraisemblablement liées au krach de mai sur les crypto, déclenché par des liquidations forcées de la part des plateformes.

Sam Bankman-Fried, le dirigeant de FTX, affirme qu’un tout petit pourcentage des utilisateurs de la plateforme utilise le levier maximum. Selon lui, FTX a moins de liquidations que les autres plateformes et s’évertue depuis longtemps à « encourager un trading responsable. »

La fumisterie de ces individus est sans limite. Mon dealer de cocaïne aussi encourage une consommation responsable. Et ses clients font moins d’overdoses que les clients de ses concurrents.

Quant à Luke Ellis, le patron de Man Group, un gérant de hedge funds coté en bourse, il a déclaré au Financial Times que

si vous considérez les cryptomonnaies dans leur globalité, il s’agit de purs instruments de trading. Elles n’ont aucune espèce de valeur intrinsèque.

Il compare les actifs numériques aux bulbes de tulipes aux Pays-Bas au 17è siècle. Ce sont de bons supports de trading car ils ont une volatilité importante.

Nous tradons des futures sur le S&P futures et tradons jusqu’aux futures sur le riz pour sushi.

Comme le disait récemment Charlie Munger :

The investment banking profession will sell shit as long as shit can be sold.

Je ne sais pas si ce cauchemar prendra bientôt fin ou si les crypto vont finir par devenir une vraie classe d’actifs.

Si c’est le cas, j’espère être mort depuis longtemps. J’espère donc que ce sera dans très, très longtemps (car j’ai envie de vivre encore longtemps), mais je préfèrerais que le cauchemar prenne fin rapidement.

Lost in ESG

Dans l’excellent Lost in Translation de Sofia Coppola, Bob Harris (Bill Murray), acteur états-unien sur le retour sollicité pour tourner un spot publicitaire pour une marque de whisky était quelque peu désorienté dans un Tokyo bien impénétrable.

Pour la plupart des investisseurs, le continent ESG est aussi impénétrable que Tokyo pour Bob Harris.

IOSCO (International Organization of Securities Commissions), en français OICV (Organisation internationale des commissions de valeurs) est une structure fondée en 1983.

Installée à Madrid, elle regroupe 230 régulateurs des marchés de capitaux, dans 130 juridictions. Sa mission est de développer des standards internationaux pour la réglementation. L’AMF en est membre.

IOSCO vient de lancer une consultation sur ses recommandations relatives à la régulation des fournisseurs de notations et données ESG.

Lesquelles recommandations sont formulées dans un rapport accessible ici.

#ESG : l'IOSCO lance une consultation sur les notations et les fournisseurs de donnéeshttps://t.co/DCkSY2mJuw

— AlphaBetaBlog (@AlphaBetaBlogFR) July 27, 2021

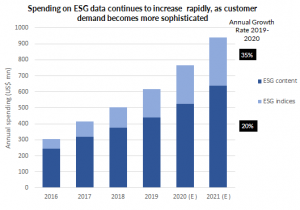

L’institution fait le constat que l’importance des fournisseurs de données et de notations ESG s’est accrue avec la croissance des encours liés à l’investissement durable.

Dans la mesure où les activités des fournisseurs de données et de notations ESG ne sont généralement pas soumises à régulation, la dépendance accrue à de tels services soulève des inquiétudes sur les risques potentiels pour la protection des investisseurs, la transparence et l’efficience des marchés, la tarification du risque et l’allocation des capitaux.

Après avoir interrogé les principaux acteurs, IOSCO a fait plusieurs constats :

- Il y a peu de clarté et d’alignement entre les fournisseurs sur ce qu’ils cherchent à mesurer.

- Il y a un manque de transparence méthodologique.

- Il y a des divergences sensibles dans les ratings d’un fournisseur à l’autre, et certains segments du marché sont très mal couverts.

- Il peut exister des risques liés à la gestion des conflits d’intérêts au sein de groupes dans lesquels une entité note et l’autre vend des services de conseil.

- Une meilleure communication auprès des entités notées semble nécessaire.

Les recommandations :

- Les régulateurs nationaux sont invités à s’intéresser de près à l’utilisation faite des données et notations ESG, ainsi qu’aux activités des fournisseurs de ces données.

- IOSCO invite les fournisseurs de données et notations ESG à s’assurer qu’ils produisent des données de qualité en mentionnant la source des données, en définissant les méthodologies, en précisant leur politique de gestion des conflits d’intérêt, en s’imposant un niveau élevé de transparence et en expliquant comment ils gèrent les informations confidentielles.

- IOSCO suggère enfin à tous les acteurs concernés (les fournisseurs de données et de notations ESG et les entités notées) de travailler ensemble pour améliorer la collecte et le traitement des informations et la communication entre eux.

D’après l’estimation faite en 2020 par la société Opimas, le marché des données ESG pourrait peser 1 milliard de $ en 2021. Et ce n’est sans doute que le début.

J’ai récemment consacré une chronique à ce marché : « Et à la fin ».

Pas de PFOF chez nous

Suivant de près la vie de Robinhood, le courtier états-unien multidélinquant et multicondamné récemment entré en bourse, j’ai régulièrement parlé dans ce blog de la pratique du payment for order flow (PFOF).

Le PFOF, c’est quand un courtier n’envoie pas les ordres de ses clients sur le marché boursier sur lequel la valeur est cotée, mais à des prestataire spécialisés (teneurs de marché en français, market makers en anglais), généralement spécialistes de trading algorithmique ou à haute fréquence, qui garantissent de meilleurs prix d’exécution que ceux qui seraient obtenus sur le marché boursier de cotation.

Ainsi, le client de Robinhood achètera-t-il un peu moins cher et vendra-t-il un peu plus cher que le NBBO (national best bid offer).

En théorie, le client du courtier y gagne, puisqu’il a un meilleur prix d’exécution que le NBBO, le courtier qui envoie les ordres de ses clients y gagne aussi, puisqu’il perçoit une rémunération des market makers avec lesquels il travaille, et les market makers empochent la différence entre le prix d’achat et de vente (spread).

Tout le monde est beau, tout le monde il est content.

Sauf que Robinhood a été semble-t-il très gourmand et a demandé une rémunération très supérieure aux standards du marché, au détriment des cours d’exécution de ses utilisateurs (je n’ose parler de clients, puisque Robinhood leur a dit que le courtage était gratuit).

Lesquels utilisateurs ont fini par payer plus cher, via des cours d’exécution dégradés. Le surcoût était même supérieur à l’économie réalisée de par la gratuité du courtage (avant que tous les courtiers ne suivent l’exemple de Robinhood, les frais de courtage étaient de 4,9 $, pour donner un ordre de grandeur).

Mais, au fait, le PFOF, c’est un truc de marchés dérégulés en proie au capitalisme financier le plus débridé, non ? Ce n’est quand même pas permis en Europe ?

Eh si, c’est permis dans la plupart des juridictions de l’Union Européenne, sauf aux Pays-Bas, qui ont interdit les rétrocessions (PFOF est une rétrocession) depuis la crise financière de 2008.

Le PFOF est également interdit au Royaume-Uni depuis 2012.

Pour l'ESMA, la pratique du "Payment for order flow" n'est vraisemblablement pas, dans la plupart des cas, compatible avec MiFID II en 🇪🇺.https://t.co/SQqwWq0ffY

— AlphaBetaBlog (@AlphaBetaBlogFR) July 27, 2021

L’ESMA est le régulateur des marchés financiers dans l’Union Européenne. Si le siège de l’IOSCO est à Madrid, celui de l’ESMA est à Paris.

L’ESMA vient de publier un communiqué dans lequel l’autorité affirme qu’à son avis, dans la plupart des cas, il est peu probable que la perception par des courtiers de paiements de type PFOF de tiers soit compatible avec les exigences de MiFID II1.

Hmmm, « peu probable », merci pour la précision.

PFOF cause un conflit d’intérêt patent entre la société et ses clients, car elle incite ladite société à choisir le prestataire lui offrant le plus gros paiement plutôt que les meilleures conditions pour les clients quand ce prestataire exécute leurs ordres.

La charge de la preuve pèse sur les courtiers qui s’adonneraient aux joies du PFOF.

ESMA informe les courtiers qu’ils doivent déterminer avec précision si, en percevant le PFOF, ils sont en conformité avec les différentes exigences de MiFID II, notamment celles sur la meilleure exécution des ordres, sur les conflits d’intérêt, sur les inducements et sur la transparence des frais.

Je hasarde une prédiction : l’ESMA finira, dans un futur pas trop lointain, par interdire le PFOF dans l’Union Européenne.

Soulevez donc le capot de votre courtier en ligne, surtout si le courtage est gratuit.

Le pire, ce serait un courtier qui : 1. ferait payer le courtage à ses clients ; 2. percevrait des revenus de PFOF.

Moins c’est plus

Il existe deux grands moyens de s’enrichir. Ils peuvent être nécessaires, mais ne sont jamais suffisants :

- Gagner plus.

- Dépenser moins.

Nous préférons gagner plus. Mais dépenser moins, ça ne veut pas forcément dire réduire son train de vie. Par exemple quand on paie un même service moins cher, on s’enrichit.

Mais l’esprit humain a du mal avec les soustractions. Alors qu’il n’a aucune difficulté à visualiser les additions : gagner plus, c’est tangible.

Dépenser moins pour un même service, ça ne l’est pas. Ca ne se visualise pas.

En matière de placements, on peut s’exposer à un marché via un véhicule collectif géré activement (un fonds actif) ou un via un véhicule collectif géré passivement (un fonds indiciel).

Le coût du premier produit est généralement beaucoup plus élevé que celui du second. Car la gestion active requière des moyens beaucoup plus importants, donc coûteux, que ceux de la gestion indicielle. Et parce que l’espoir de générer une surperformance permet aux sociétés de gestion de facturer des frais élevés, et aux investisseurs, pour autant qu’ils aient conscience des frais, d’accepter de payer des frais élevés.

Et pourtant, collectivement, les gérants actifs font nettement moins bien que les fonds indiciels à bas coûts, comme le montrent, semestre après semestre, les études de S&P DJ Indexes (SPIVA) et de Morningstar (Morningstar Active/Passive Barometer).

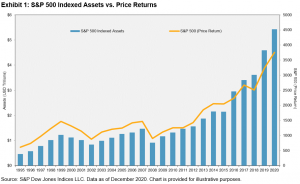

Anu Ganti de S&P DJ Indexes, l’un des 3 géants de la fourniture d’indices avec FTSE Russell et MSCI, a récemment évalué l’économie réalisée par les investisseurs en fonds indiciels répliquant les indices S&P 500, S&P 400 et S&P 600 (respectivement grandes, moyennes et petites capitalisations).

Grâce à la gestion indicielle, les investisseurs exposés aux indices S&P 500, S&P 400 et S&P 600 ont économisé 357 milliards de $ en frais de gestion en 25 ans (à fin 2020).

357 milliards de $.https://t.co/U6WnCZm5GZ pic.twitter.com/W1aHxsV9yl

— AlphaBetaBlog (@AlphaBetaBlogFR) July 31, 2021

Evaluation faite en multipliant chaque année la différence de frais moyens entre les fonds gérés activement et les fonds indiciels pour les catégories Actions Etats-Unis par les encours détenus dans les véhicules indiciels pour chacune des catégories actions Etats-Unis.

Sur 25 ans, à fin décembre 2020, l’estimation des économies réalisées est de 357 milliards de dollars.

A la même date, 5400 milliards de $ étaient détenus dans des véhicules indexés sur le S&P 500. Contre environ 400 milliards de $ à fin 1995.

Alors, comment faire pour faire augmenter votre patrimoine sans effort ?

Vous pouvez bien entendu jouer sur le levier des revenus et demander une augmentation à votre patron.ne. Vous aurez peut-être gain de cause. Ou pas.

Vous pouvez aussi remplacer vos fonds gérés activement par des fonds indiciels.

Sauf, bien entendu, si vous avez la capacité rare à repérer à l’avance des fonds actifs qui seront surperformants, à en sortir au bon moment, et à les remplacer par les nouvelles stars de demain. Et à avoir la chance de pouvoir accéder à ces pépites dans l’enveloppe de votre placement.

Sinon, sur longue durée, l’indiciel à bas coûts fera du bien à votre patrimoine.

Et surtout la transparence, hein

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tenor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tenor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

Voilà où on en est au 29 juillet 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 30 juin).

Seul Adagio est tout juste dans le vert.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 31 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 31 de 2021. Sayōnara. さようなら.