On se lève tous pour les thématiques ! On se lève tous pour l’ESG !

Aux Etats-Unis, le canon à spaghetti des émetteurs d’ETF fait pleuvoir des produits thématiques indiciels sur des investisseurs très réceptifs.

Comme il s’agit de produits à durée de vie assez courte, les grands acteurs ne prennent pas de risque de réputation et se tiennent à l’écart, laissant le champ libre à des sociétés très agiles, capables de passer rapidement d’une mode à l’autre.

La semaine dernière a été riche en lancements.

Encore plus de thématiques ! Toujours aux 🇺🇸, un émetteur coréen 🇰🇷 lance 2 #ETF : metaverse et économie de l'abonnement. Indices construits à l'aide de l'intelligence artificielle (waow). Frais : 0,70%.https://t.co/k3T5XsKeGW

— AlphaBetaBlog (@AlphaBetaBlogFR) October 29, 2021

ProShares, un des gros parmi les moyens, a lancé 3 ETF indiciels sur des thèmes forcément inspirants, forcément d’avenir : les services à la demande, les nanotechnologies, les matériaux verts. Pour des frais de 0,58%, qui sont dans la fourchette haute du marché des ETF indiciels aux Etats-Unis.

On vient même de loin pour lancer des ETF thématiques : de Corée du Sud pour Fount, un opérateur de roboadvisor dans son pays qui vient lancer aux Etats-Unis 2 ETF indiciels facturés 0,70% (c’est très, très cher) sur des thèmes forcément inspirants, forcément d’avenir : le metaverse et l’économie de l’abonnement.

Les argumentaires sont imparables : investissez aujourd’hui dans les gagnants de demain, exposez-vous à une tendance durable. Et le message implicite, renforcé par des backtests imparables, c’est que « ça » va monter.

Le très oublié Constantin Guys (1802-1892) était selon Baudelaire « le peintre de la vie moderne ».

Etienne Dorsay est l’anthropologue de cette même vie moderne, 150 ans plus tard.

À l’optimisme béat et légèrement hors sol des adeptes du « Ici et maintenant », j’oppose de toute mon âme un « Ailleurs et plus tard » bien plus confortable pour la ceinture noire de procrastination que je suis. pic.twitter.com/DcqgWbpRCJ

— Etienne Dorsay (@E_Dorsay) October 27, 2021

C’est aussi un bon observateur de l’actualité.

Ironie du timing, la COP 26 pour détruire le climat s’ouvre aujourd’hui, jour de la Toussaint.

Saluons les échecs des précédentes éditions qui ont permis au réchauffement climatique de s’accélérer en toute décontraction.

Vous prendrez bien un café avec votre fin du monde? pic.twitter.com/UCglNR0u1r— Etienne Dorsay (@E_Dorsay) November 1, 2021

Sur Baudelaire, on pourra lire Crénom, Baudelaire ! de Jean Teulé, que j’ai fini de lire la semaine dernière. Ca change des biographiques traditionnelles.

Et de Baudelaire lui-même, les Oeuvres Complètes en 2 volumes dans La Bibliothèque de la Pléiade.

La Pléiade a été fondée par Jacques Schiffrin (1892-1950) en 1931. Amos Reichman vient d’écrire une biographie de ce grand éditeur, Jacques Schiffrin. Un éditeur en exil, avec une préface de Robert Paxton.

La Pléiade fut intégrée aux éditions Gallimard en 1933. Gaston Gallimard (1881-1975) licencia — honte à lui pour l’éternité — Jacques Schiffrin en novembre 1940, suite à la promulgation de la loi du 3 octobre 1940 sur le statut des Juifs par le régime de Vichy.

La biographie de référence du fondateur des éditions Gallimard est celle de Pierre Assouline, Gaston Gallimard. Un demi-siècle d’édition française.

En Pléiade vient de paraître L’Espèce humaine et autres écrits des camps1, avec des oeuvres de David Rousset, François Le Lionnais, Robert Antelme, Jean Cayrol, Elie Wiesel, Piotr Rawicz, Charlotte Delbo et Jorge Semprun.

Retour à Baudelaire : ma femme et moi sommes allés au Musée Carnavalet la semaine dernière. Rénovation complète, nouvelle scénographie, c’est une merveille.

On peut y voir la canne de Baudelaire.

Mais aussi la reconstitution de la chambre de Marcel Proust et la sublime bijouterie Fouquet qui se trouvait au 6 rue Royale. La devanture et l’intérieur furent réalisés en 1901 par Alfons Mucha dans le style Art Nouveau.

Ce dernier passé de mode, la boutique fut démontée en 1923, les éléments conservés dans un entrepôt. Georges Fouquet en fit don au musée Carnavalet en 1941.

Bienvenue dans ma semaine Twitter 43 de 2021.

Livret aux hormones

Ah, j’aimais bien Jean Poiret. Il est grandiose dans Poulet au vinaigre de Claude Chabrol.

Poulet au vinaigre ? Cela me fait penser au poulet aux hormones de Jean Ferrat (1930-2010, dans Que la montagne est belle.

Le poulet, nourri donc aux hormones, grandit plus vite que son homologue nourri aux grains.

L’esprit de l’escalier a frappé : poulet aux hormones ? Va pour le livret aux hormones.

Ce livret, c’est celui de Coinhouse, un des rares PSAN en France. Les hormones, ce sont les crypto. Le livret aux hormones pousse plus vite que les livrets ayant une alimentation naturelle.

PSAN ? Prestataire de services sur actifs numériques. Un statut créé par la loi PACTE, qui requière un enregistrement auprès de l’AMF.

Notre PSAN Coinhouse lance donc son livret crypto . Et comme les crypto, c’est magique, ce livret vous propose 5%. Par an.

Bon, ce taux s’applique pendant 13 semaines, après, il est révisable.

Mais quand même, 5%, c’est bon à prendre quand les livrets réglementés (le A et le DD) servent royalement du 0,5% par an. Net d’impôt. Tiens, Coinhouse a oublié de préciser dans sa communication quel était l’impact de la fiscalité sur le taux annoncé de 5%.

Voilà comment ça marche : si tu veux manger du livret aux hormones, tu déposes au minimum l’équivalent de 50000 dollars en euros sur ton compte chez Coinhouse, qui convertit les euros en dollars (pas de précision sur le site sur le taux de change appliqué).

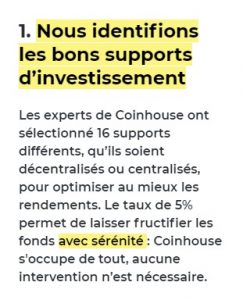

Mais comment peut-on servir du 5% à l’ère des taux (encore) presque nuls ? C’est très simple : il suffit d’identifier les bons supports. Mais c’est bien sûr, comment n’y avais-je pas pensé plus tôt ?

Une fois les bons supports identifiés, Coinhouse répartit vos fonds pour diversifier. Puis, tous les mois, Coinhouse effectue des arbitrages.

Donc, vous l’avez compris, il ne s’agit pas d’un livret au sens du livret A ou du livret de développement durable. Vous déléguez à Coinhouse la gestion en signant un mandat de gestion.

Ah, j’oubliais : ce mandat s’articule autour de Tether, l’un des plus importants stablecoins du marché.

La société derrière le stablecoin a des ennuis avec la justice aux Etats-Unis. Ca avait commencé à New York en début d’année.

Drain the swamp, qu'il disait. Cette décision de l'Attorney General de l'état de NY à l'encontre de Bitfinex et Tether montre que dans le monde des cryptodevises, les aigrefins et les menteurs prospèrent.https://t.co/74JraUeO8N

— AlphaBetaBlog (@AlphaBetaBlogFR) February 24, 2021

Ca continue au niveau fédéral avec la récente amende de 41 millions de $ infligée par la CFTC.

Tether, menteur en série au sujet de la collatéralisation de son stablecoin USDT, est condamné par la CFTC à payer une amende de 41 millions de $.https://t.co/DPqXx1QyZ5

— AlphaBetaBlog (@AlphaBetaBlogFR) October 15, 2021

Pour Romain Saguy de Coinhouse, interrogé par Marie-Eve Frenay des Echos, c’est presque une bonne nouvelle :

Le seul fait que Tether ait été mis à l’amende est un signe positif. Cela veut dire qu’ils ont soldé leur contentieux.

C’est chouette, non ? Faute avouée est à moitié pardonnée, comme on dit.

Zeke Faux de Bloomberg a écrit un papier passionnant sur Tether et ses mystérieux milliards de dollars manquants.

Et dans un article de Ben McKenzie et Jacob Silverman de Slate, on en apprend plus sur le pedigree du directeur juridique de Tether : Stuart Hoegner fut en 2006 deputy general counsel et directeur de la conformité d’Excapsa, une holding détenant un site de poker en ligne —Ultimate Bet — ayant arnaqué de nombreux utilisateurs en permettant à des joueurs soigneusement sélectionnés de voir le jeu de leurs adversaires.

Rassurant, non ?

Le pedigree du General Counsel de Tether, Stuart Hoegner, est particulièrement rassurant pic.twitter.com/BS3bqGlRW3

— AlphaBetaBlog (@AlphaBetaBlogFR) October 24, 2021

Bon, oublions les amendes payées par Tether, revenons à Coinhouse. La société a beau être un PSAN, quelle garantie y a-t-il pour un client de récupérer ses billes, intérêt et principal ?

Interrogé par Marie-Eve Frenay, Romain Saguy de Coinhouse dit ne garantir que les intérêts, pas le principal. Ben oui, en cas de fraude sur un des exchanges utilisés par Coinhouse, faut pas compter sur une garantie ou un mécanisme d’assurance.

Je me suis donc intéressé à la solidité financière de Coinhouse et j’ai commencé par le capital social : 10 000 euros. On ne va pas loin avec cela.

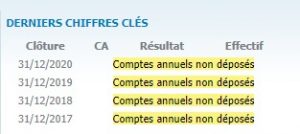

Alors que je me suis intéressé aux comptes de Coinhouse, pour voir si le bilan de la société était suffisamment solide.

Nouvelle déconvenue : Coinhouse n’a pas déposé ses comptes depuis 4 ans.

Sérieux ?

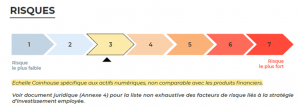

J’ai failli avoir une crise d’apoplexie en voyant un faux indicateur synthétique risque rendement (SRRI dans le jargon, synthetic risk reward indicator) dans la documentation commerciale de ce « livret ».

Cet indicateur, qui s’applique aux fonds en Europe, va de 1 (le moins risqué) à 7 (le plus risqué).

Coinhouse a concocté un indicateur maison, sur le modèle du SRRI, en précisant bien qu’il ne s’agit pas d’un SRRI mais d’un indicateur propriétaire.

Le « livret » a un indicateur de 3. C’est peu élevé. C’est rassurant.

Ce vrai-faux SRRI a nécessairement été soumis à et approuvé par l’AMF.

Je ne sais pas comment une telle abomination a pu ne pas être retoquée.

Après une courte réflexion d’un milliardième de seconde, je suis arrivé à la conclusion que ce livret n’était pas pour moi.

Influenceur$

Une des innovations technologiques majeures du 21è siècle, ce sont les influenceurs. Des individus payés par des marques pour promouvoir leurs produits et leurs services sur les réseaux sociaux.

L’influenceur se délocalise souvent à Dubaï, lieu connu pour sa tolérance (relative), ses températures élevés, sa climatisation et sa fiscalité clémente.

En France, le monde des produits de placement n’a pas encore embrassé cette innovation majeure, et c’est tant mieux.

Récemment, deux régulateurs ont rappelé la règle du jeu.

Le méta-régulateur au niveau européen, l’ESMA, a rappelé qu’il n’était pas nécessaire d’être un professionnel de l’investissement pour être considéré comme un expert sur les réseaux sociaux.

ESMA : sur les réseaux sociaux, "si une personne produit fréquemment des recommandations d'investissement, qu’elle vise une large audience et se présente comme ayant une expertise financière, elle pourrait être considérée comme un expert."https://t.co/rGkDsk7zkk

— AlphaBetaBlog (@AlphaBetaBlogFR) November 1, 2021

L’ESMA rappelle les règles quand on émet une recommandation d’investissement (c’est moi qui souligne en italique).

Les recommandations d’investissement doivent être formulées de manière particulière et transparente afin que les investisseurs, avant de prendre une décision d’investissement, puissent connaître et évaluer : 1) la crédibilité et le degré d’objectivité de la recommandation ; et 2) les éventuels intérêts de ceux formulant ces recommandations.

Certains non professionnels peuvent être considérés comme des experts. Dans ce cas, leurs obligations en matière de transparence sont semblables à celles des professionnels.

Quant au régulateur national, l’AMF, il a appuyé le message de l’ESMA.

Le rappel de l'AMF sur les recommandations d’investissement sur les réseaux sociauxhttps://t.co/ngkW0RnVPT pic.twitter.com/rKnnLTqfvi

— AlphaBetaBlog (@AlphaBetaBlogFR) October 30, 2021

Que dit l’AMF (c’est moi qui souligne en italique) ?

Face à la recrudescence des recommandations d’investissement ou recommandations de sites de trading par des influenceurs sur les réseaux sociaux , la Direction des relations avec les épargnants et de leur protection (Drep) de l’AMF appelle à la vigilance : il convient de s’interroger sur les compétences en finance de ces personnes se présentant comme des experts, la sincérité et la nature désintéressée de ces prescriptions, dont le caractère rémunéré n’est pas toujours indiqué clairement.

Ce qui ne manque pas de rappeler le célèbre « conseil » prodigué par Nabila Benattia-Vergara sur son compte Snapchat en janvier 2018.

C’est un peu la nouvelle monnaie genre la monnaie du futur et donc en fait je trouve que c’est assez bien.

L’influenceuse était en réalité en service commandé (et rémunéré) pour promouvoir le site TraderLeBitcoin, qui fournit des services de formation, et d’inénarrables « plans » (à savoir les points d’entrée et de sortie de ses propres trades sur le bitcoin).

La justice avait suivi son cours (lent mais inexorable) et Nabilla Benattia-Vergara avait payé une amende de 20 000 euros pour pratiques commerciales trompeuses.

20 000 € d'amende pour Nabilla, pour pratiques commerciales

trompeuses sur les réseaux sociauxhttps://t.co/CdqosEkTPh pic.twitter.com/PzVIrWJA1C— AlphaBetaBlog (@AlphaBetaBlogFR) July 29, 2021

Les « experts » sont prévenus, les régulateurs les surveillent, évidemment avec des algorithmes d’intelligence artificielle.

[L]’AMF rappelle que sa plateforme de surveillance des marchés, ICY, basée sur des algorithmes d’intelligence artificielle, permet d’intégrer et croiser toute sorte de données, y compris celles provenant de forums ou réseaux sociaux, en cas d’anomalies de marché.

Le déluge ESG

La COP26 vient de commencer, ça tire de tous les côtés au canon ESG.

Forcément, on est à la « croisée des chemins », c’est maintenant ou jamais, il n’y a pas de planète B, etc.

Même Boris Johnson a essayé de se hisser à la hauteur des enjeux en disant qu’il était minuit moins une (“one minute to midnight”). Il est à peu près aussi crédible que feu Jacques Chirac et la maison commune qui brûle et que nous regardons brûler.

J’ai fait une sélection totalement arbitraire de quelques événements récents, attestant de ce déluge.

J’ai tout d’abord regardé un remarquable documentaire de Mads Ellesoe sur le lobby climatosceptique diffusé sur Arte.

Sur @ARTEfr, un excellent documentaire de Mads Ellesoe 🇩🇰 sur le lobby climatosceptique.

Les recettes habituelles de la fabrique du doute. Et les mêmes vendeurs de soupe, que ce soit Big Tobacco ou Big Oil. Et ça marche.https://t.co/406jLh2Ag7— AlphaBetaBlog (@AlphaBetaBlogFR) October 27, 2021

Parmi les méchants, les dirigeants des compagnies pétrolières, on voit surtout l’ex PDG d’ExxonMobil, Lee R. Raymond.

On a récemment appris que Total avait fait comme tous ses pairs, à savoir sciemment fabriqué le doute, et ce depuis les années 1970.

Pétroliers de tous les pays, unissez-vous2 dans la scélératesse.

Fabrique du doute : il aurait été étonnant que les pétroliers français n'aient pas utilisé les mêmes méthodes que leurs concurrents 🇺🇸 et que Big Tobacco. Maintenant, on sait.

par @audreygarrichttps://t.co/Sm9RTr6Vuv pic.twitter.com/SLR3nOCIms

— AlphaBetaBlog (@AlphaBetaBlogFR) October 20, 2021

Les émetteurs d’ETF continuent de lancer des produits ESG. Je suis à peu près certain qu’Invesco va rencontrer un gros succès avec son produit répliquant pour 0,25% de frais la version ESG de l’indice Nasdaq-100.

Tu veux le beurre et l'argent du beurre ?

L'innovation des sociétés composant l'indice Nasdaq 100 🇺🇸 et la contribution à un avenir meilleur ?

Ne cherche plus, Invesco lance un #ETF Nasdaq-100 #ESG à 0,25% de frais de gestion annuels.https://t.co/of45Fpq0Rq pic.twitter.com/Ru6jS2Huyu— AlphaBetaBlog (@AlphaBetaBlogFR) October 28, 2021

Comme de bien entendu, les données ESG de cet indice sont fournies par MSCI.

Lequel MSCI enrichit en permanence son offre de nouvelles métriques ESG et lance sur son site public un moteur de recherche qui prend la température.

J'ai trouvé une variante à :

"Et à la fin, c'est MSCI qui gagne."

C'est ceci :

"Qui c'est les plus forts évidemment c'est MSCI."

Les plus anciens comprendront ⚽.

Voici le 1er moteur de recherche #ESG qui prend aussi la température 🌡️.https://t.co/OyqFkAkdLM— AlphaBetaBlog (@AlphaBetaBlogFR) October 27, 2021

Et à la fin, c’est MSCI qui gagne.

Ah, concluons sur une statistique désespérante : moins de 0,5% des 7000 milliards de dollars d’actifs gérés dans le monde sont alignés avec les objectifs de Paris.

C’est Carbon Disclosure Project qui le dit.

Si on ne veut pas désespérer, on peut voir le verre à moitié plein (ou plutôt plein à 1%) et se dire que la marge de progression est considérable.

via @CDPhttps://t.co/QUUT9JtlT7 pic.twitter.com/INwLhZ52yG

— AlphaBetaBlog (@AlphaBetaBlogFR) October 28, 2021

Une petite page de publicité : j’animerai le 24 novembre prochain une table-ronde organisée par Gestion 21, une société de gestion entrepreneuriale spécialiste des actions françaises et des foncières cotées.

Le thème ? Sortir du brouillard de l’ESG.

Y participeront Sylvie Malécot, consultante et actuaire présidente de Millenium et membre du comité du label ISR, Lucie Pinson3, fondatrice et directrice générale de Reclaim Finance, une ONG qui a pour objectif de mettre la finance au service du climat, et Daniel Tondu, président de Gestion 21.

Cette table-ronde, qui commencera à 9 heures le 24 novembre, se tiendra à la fois en présentiel au Grand Hôtel Intercontinental à Paris, et sous format webinaire.

Cette réunion est destinée à des professionnels de l’investissement. Vous pouvez vous inscrire ici. En raison des contraintes logistiques, l’inscription en présentiel devra préalablement être validée par Gestion 21.

Robinhood trébuche

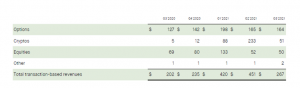

Je m’intéresse généralement de très loin aux résultats des sociétés. Pour Robinhood, entré en bourse , j’ai fait une exception, car cette société est pour moi un bon thermomètre de la finance -2.0.

Généralement, je me moque des résultats trimestriels. Mais ceux de Robinhood sont intéressants car $HOOD incarne la finance -2.0.

Au T3, les revenus liés aux options dominent toujours le CA. L'activité des crypto diminue par rapport au T2.https://t.co/kkqLL6FiCK pic.twitter.com/en3t7wPctZ— AlphaBetaBlog (@AlphaBetaBlogFR) October 28, 2021

Les résultats ne sont pas bons par rapport à ceux du trimestre précédent.

- Le chiffre d’affaires a baissé de près de 30%.

- Le chiffre d’affaires lié aux crypto a baissé.

- Le chiffre d’affaires moyen par utilisateur (ARPU) a diminué de 36% par rapport au T3 2020, à 65 $.

- La croissance du nombre de comptes sur lesquels de l’argent a effectivement été déposé a fortement diminué et le nombre total d’utilisateurs mensuels actifs a baissé.

- Perte trimestrielle : 1,32 milliard de $ (contre 11 millions au T3 2020).

Le chiffre d’affaires lié aux transactions reste dominé par les options. Au petit jeu des options, ce sont rarement les investisseurs/spéculateurs qui gagnent.

Mais Robinhood gagne à tous les coups grâce au payment for order flow, particulièrement élevé dans le cas des options.

Robinhood prospère dans le chaos, la volatilité et grâce aux meme stocks. Quand ces derniers ont du plomb dans l’aile, Robinhood éternue. Si le courtier a 22,4 millions de comptes sur lesquels de l’argent a été déposé, l’encours moyen par compte n’est que de 4200 $. C’est très peu.

L’entrée en bourse de $HOOD s’est faite au meilleur moment possible pour les actionnaires historiques.

Au crédit de Robinhood, le contenu éducatif est de grande qualité. La lettre d’information Snacks a eu 23,3 millions de lecteurs uniques au T3 et les podcasts ont été téléchargés 10,8 millions de fois.

Des nouvelles du #H2Ogate

Reposant sur les 3 piliers de la performance, la liquidité et la transparence, H2O AM est surtout un modèle d’opacité depuis le début du H2Ogate.

Le généralissime de la grande muette, Bruno Crastes, s’est finalement résolu à parler à Amélie Laurin des Echos.

#H2Ogate

La grande muette # H2OAM sort de son silence : le généralissime Bruno Crastes a parlé à @AmelieLaurin.

On apprend que l'impact des side pockets sur les performances serait "modéré".

On est content.https://t.co/bdWd4h7afq— AlphaBetaBlog (@AlphaBetaBlogFR) October 26, 2021

En juin 2019, il s’était déjà entretenu avec Sophie Rolland et Bastien Bouchaud des Echos. Le 98% n’a pas bien vieilli. Espérons que l’entretien du 26 octobre vieillira moins mal.

Bruno Crastes, le DG de H2O AM, se livre à un exercice de funambule sur la notion d'illiquidité dans un entretien avec Les Echos. https://t.co/Pgu8GoO00K

— AlphaBetaBlog (@AlphaBetaBlogFR) June 25, 2019

J’ouvre une parenthèse cinématographique. J’ai revu la semaine dernière Vera Cruz de Robert Aldrich, avec Gary Cooper et Burt Lancaster.

J’aime beaucoup Burt Lancaster, surtout quand il vieillit. Au début de son carrière, je trouve qu’il abusait de son sourire Ultra Brite.

Vous ne trouvez pas qu’il y a un petit air de ressemblance ? Je referme la parenthèse.

Pas grand chose à se mettre sous la dent dans l’entretien, qui ressemble plus à une opération de relations publiques qu’à un retour de la transparence.

Sur les side-pockets :

Il est dans l’intérêt de nos clients que nous liquidions ces actifs cantonnés le mieux possible, donc de manière ultra-confidentielle. Je ne peux pas en parler. En tout cas, l’impact des ‘side pockets’ sur nos performances est modéré.

Sur la décollecte (c’est moi qui souligne en italique) :

Nous sommes en décollecte nette d’environ 3 milliards d’euros cette année mais nos grands clients institutionnels ont plutôt réinvesti. Ceux qui possèdent le capital comme les fonds souverains et les fonds de pension sont soucieux de l’appréciation de leur investissement, et moins sensibles au bruit. Auprès des intermédiaires [assureurs-vie… NDLR], nous enregistrons des sorties nettes de capitaux, mais nous souhaitons rapidement retrouver la capacité d’être référencés.

Ah, les institutionnels moins sensibles au bruit que les autres investisseurs. Les chiens du retail aboient, la caravane des institutionnels passe.

On verra qui osera rouvrir les vannes des fonds H2O en assurance vie. Pas Suravenir (Crédit Mutuel de Bretagne) en tout cas.

#H2Ogate

Communication envoyée par Linxea à ses clients le 27 octobre.

Je croyais que Suravenir avait déjà pris ces mesures l'an dernier.

L'intérêt des clients est magnifiquement défendu : tant par #H2OAM qui suspend les VL des SP, que par Suravenir.

Heureux clients. pic.twitter.com/B8gZyoKXNS— AlphaBetaBlog (@AlphaBetaBlogFR) October 27, 2021

Sur la politique de risque (c’est moi qui souligne en italique) :

[C]haque crise nous a fait progresser. Celle de 2008 avait porté un coup à nos fonds VaR, à l’époque où j’étais au Crédit Agricole. Depuis, nous nous référions à des stress tests, mais ils ne nous contraignaient pas. Notre gestion du risque était fondée sur l’idée que nous n’allions pas revivre un tel épisode de notre vivant, compte tenu des liquidités déversées par les banques centrales. Or, la crise du Covid a été quatre fois plus rapide, ce qui a limité notre capacité d’ajustement. On ne peut plus se fier à notre instinct.

Sur l’achat de protections :

Nous achetons aussi des protections asymétriques très lointaines en termes de prix, sur les taux américains ou sur certaines parités de change. Ceci augmente le niveau de levier de nos portefeuilles mais ils sont mieux protégés.

Je résume :

– Grand-mère, pourquoi as-tu de si grandes dents ?

– C’est pour mieux te manger mon enfant.

– H2O, pourquoi as-tu un levier maximum aussi élevé ?

– C’est pour mieux protéger ton portefeuille.

H2O AM a en effet quelque peu augmenté le niveau de l’effet de levier indicatif moyen dans certains de ses fonds.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

Voilà où on en est au 28 octobre 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août, H2O AM ayant décidé de ne plus la mettre à jour "dans l'intérêt des porteurs de parts", bien entendu).

Seul Adagio est tout juste dans le vert.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 43 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 43 de 2021. Sayōnara. さようなら.

Illustration : Dubai skyline at dawn, par Jan Michael Pfeiffer CC BY-SA 2.0

- Édition publiée sous la direction de Dominique Moncond’huy avec la collaboration de Michèle Rosellini et Henri Scepiavec.

- Dans la version originale de Marx et Engels, ça donnait ceci : Proletarier aller Länder, vereinigt euch!

- Lucie Pinson a reçu en 2020 le prix Goldman, la plus prestigieuse récompense en matière d’environnement.