Vous souvenez-vous de l’immortelle maxime du grand moraliste Jacques Séguéla ?

Tout le monde a une Rolex. Si à 50 ans, on n’a pas une Rolex, on a quand même raté sa vie.

Allez, c’est encore mieux avec le son et l’image.

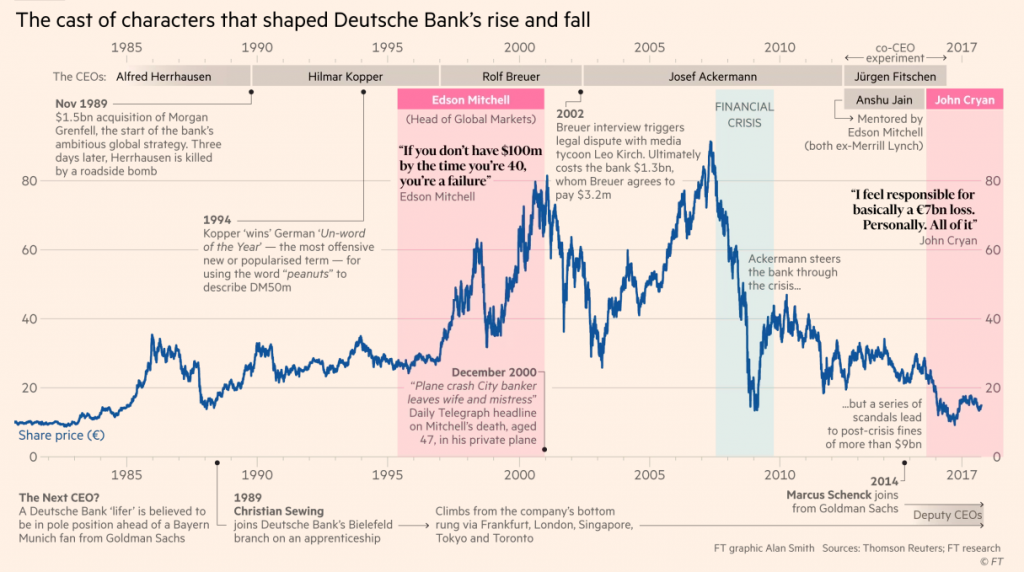

C’est une remarquable enquête sur la Deutsche Bank (DB) de deux journalistes du Financial Times, Patrick Jenkins et Laura Noonan, qui m’a rappelé ce moment affligeant.

En effet, ils citent la saillie tout aussi atterrante de feu Edson Mitchell (il est mort dans un accident d’avion en 2000), alors patron des activités de banque d’investissement de la DB. Elle m’avait échappé à l’époque, je devais regarder ailleurs.

Si tu n’as 100 millions de dollars avant d’avoir 40 ans, tu es un raté.

Cette enquête sur la manière dont Deutsche Bank, une ennuyeuse banque pour les entreprises allemandes, s’est transformée en géant de la banque d’investissement et a perdu son âme est fascinante et terrifiante. Elle montre qu’il y a quelque chose de pourri au royaume de la finance. Un chiffre : entre 1995 et 2016, les employés de DB ont perçu pour 71 milliards de dollars de bonus, alors que les actionnaire ont perçu 17 milliards.

Ce qui fait dire ceci à Robert Jenkins, le président de CFA Institute.

https://twitter.com/RobertJenkinsUK/status/929757326961242112

Il semble que quand tout va bien, c’est le management qui détient les banques en laissant une petite partie des profits aux actionnaires. Quand tout va mal, les banques appartiennent aux actionnaires et aux contribuables.

A 40 ans (il y a longtemps), je n’avais pas 100 millions de dollars. A plus de 50 ans, je n’ai pas non plus de Rolex (ni 100 millions de dollars). Je n’ai pas pour autant l’impression d’avoir raté ma vie, j’espère que je n’ai rien de grave. Voici la photo de ma montre. Ca change de mon jardin et du chat de ma fille.

Bienvenue à toutes et à tous dans ma semaine Twitter 45 de 2017.

Morningstar vs WSJ, la suite

Tom Brakke est un excellent consultant, spécialiste de la sélection de fonds. Après la bataille entre le Wall Street Journal et Morningstar dont j’ai parlé ici et là, c’est à son tour de donner un avis concis.

i missed the Morningstar/WSJ debate; my two cents:

nothing has changed

firms push the stars for flows (bad for clients)

advisors are afraid to go against the stars (bad for clients)

Morninstar too wishy-washy (bad for investors) pic.twitter.com/fg5GhW9J4l

— The Investment Ecosystem (@Inv_Ecosystem) November 12, 2017

Selon lui, rien n’a changé dans la façon dont les sociétés de gestion et les conseillers financiers utilisent la notation Morningstar.

- Les sociétés de gestion continuent d’utiliser les étoiles pour accroître leurs encours, ce qui est mauvais pour les clients.

- Les conseillers financiers ne veulent pas aller contre la notation, et recommandent donc des fonds ayant 4 ou 5 étoiles, ce qui est mauvais pour les clients.

- Morningstar a un comportement ambigu. Un peu d’interprétation de ma part : vraisemblablement parce que Morningstar joue avec les mots quant au caractère prédictif de sa notation. Elle serait en effet « modérément prédictive ». Je me demande ce que l’on dirait si un groupe pharmaceutique qualifiait un médicament qu’il a développé de « modérément efficace » pour combattre une maladie.

Je vous invite à cliquer sur le tweet de Brakke pour lire l’échange qui s’ensuit avec Jeffrey Ptak, le patron de la recherche fonds de Morningstar. Brakke va jusqu’à écrire ceci :

La meilleure chose que Morningstar puisse faire pour les investisseurs serait d’interdire l’utilisation de ses étoiles, bien que ce ne soit pas une proposition très réaliste pour le compte de résultat de la société, car de toute façon une autre notation viendrait combler le vide.

Allez, ma conclusion provisoire, que je ne répèterai jamais assez : « les performances passées ne préjugent pas des performances futures ». J’y reviendrai plus bas.

Le problème, ce sont les investisseurs, pas les ETF

Parmi les nombreux narratifs dirigés contre la gestion indicielle en général et les ETF en particulier, il en est un qui dit qu’il faut craindre le pire de ces instruments financiers car on ne sait pas comment ils se comporteront dans une forte baisse. Et qui prédit que de nombreux investisseurs se retrouveront alors coincés avec des ETF que personne ne pourra vendre ni acheter.

Pour Eric Balchunas, l’excellent spécialiste de Bloomberg, les ETF ont déjà fait face à des baisses, et le problème, ce sont les investisseurs.

Les #ETF vont bien, merci, même dans les fortes baisses. Le maillon faible, ce sont les investisseurs. https://t.co/kRj857Gov5 par @EricBalchunas

— AlphaBetaBlog (@AlphaBetaBlogFR) November 9, 2017

Les ETF existent depuis 25 ans, ils ont traversé l’éclatement de la bulle internet, le 11 septembre 2001, la crise de 2008 et bien d’autres corrections. Il y a eu quelques problèmes liés aux caractéristiques des marchés boursiers sur lesquels les ETF sont cotés aux Etats-Unis, lesquelles ont depuis été modifiées.

Les plus gros ETF (comme le SPY) absorbent sans aucune difficulté des volumes énormes de transactions pendant les périodes de baisse.

Balchunas s’interroge plutôt sur les investisseurs qui détiennent les ETF. Sont-ils investis pour le long terme ? Ou bien vendront-ils les ETF en cas de forte baisse tout simplement parce que ces produits peuvent se vendre facilement pendant la séance boursière ?

Apprendre et pratiquer l’art de ne rien faire est la prochaine étape dans cette ère des Lumières pour les investisseurs, l’étape actuelle étant de contrôler les frais.

Amen. ll reste encore beaucoup de chemin à parcourir avant la prochaine étape.

TIAA saison 2

J’ai mentionné il y a deux semaines la remarquable enquête de Gretchen Morgenson sur TIAA. TIAA, c’est aux Etats-Unis l’ami des enseignants, qui insiste sur son passé d’organisme à but non lucratif, ce qu’il n’est plus depuis 1997 et bénéficiait jusqu’à peu d’une magnifique image dans laquelle quelques lézardes sont apparues, liées à des pratiques commerciales peu en phase avec le discours officiel.

Morgenson a poursuivi son enquête et publié un deuxième volet dévastateur.

Les vilaines pratiques commerciales de TIAA aux Etats-Unis ; jouer sur la peur aux clients ("if they cry, they buy") https://t.co/GPnmncCeAC par @gmorgenson

— AlphaBetaBlog (@AlphaBetaBlogFR) November 10, 2017

Suite à une plainte de plusieurs anciens employés de TIAA, le procureur de New York a demandé à la société de transmettre différents éléments sur sa stratégie commerciale. La plainte affirme en effet que la société faisait pression sur ses employés pour qu’ils vendent les produits les plus rémunérateurs pour TIAA, même quand il en existait des plus adaptés et moins chers. La plainte mentionne également le fait que la société jouait sur la peur des clients pour leur faire acheter des produits coûteux et inadaptés.

Peur et appât du gain sont deux puissants ressorts psychologiques, manifestement la direction de TIAA a choisi le premier.

Morgenson s’est entretenue avec une vingtaine d’employés et d’anciens employés de TIAA, qui ont corroboré les allégations de la plainte.

Deux de ces personnes ont déclaré à Morgenson que TIAA utilisait un slogan en interne pour inciter les commerciaux à jouer sur le ressort de la peur : « if they cry, they buy » (s’ils – les clients – pleurent, ils achètent).

Un autre ancien employé a montré à Morgenson un document commercial à usage interne titré : « La démonstration : faire ressentir la peine au client ». Ce document de 2012 a été authentifié par TIAA, dont un porte-parole a déclaré qu’il ne reflétait pas les valeurs de la société.

Je n’aimerais pas être porte-parole de TIAA. « Ces documents viennent bien de chez nous mais ne reflètent pas nos valeurs ». Ah bon.

Emergents, comme vous avez changé

Les actions des marrchés dits émergents font parfois (souvent) peur. Ils seraient volatils. Soumis aux caprices des flux financiers des investisseurs. Trop corrélés aux fluctuations des cours des matières premières. Trop exposés à la montée du protectionnisme, car trop dépendants des exportations.

Ca a pu être le cas, mais les émergents ont beaucoup changé, comme le montre Nicholas Colas, de Data Trek Research, dans un article paru dans Bloomberg View.

La structure des indices marchés émergents a beaucoup changé : moins d'exportateurs, plus de techno https://t.co/8ZvlCGHscK par Nicholas Colas | DataTrek Research

— AlphaBetaBlog (@AlphaBetaBlogFR) November 10, 2017

S’appuyant sur l’excellente performance des émergents depuis le début de l’année (ce dont tout investisseur de long terme se moque, mais Cage travaille pour une société qui vit dans l’instant : « Your Daily Guide to Markets, Data and Disruption »), il montre combien la structure même des marchés émergents a changé.

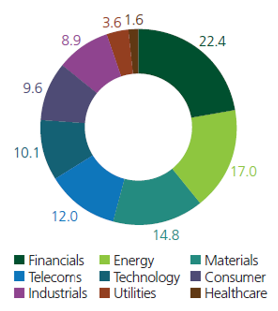

Hier : émergents = matières premières + sociétés exportatrices.

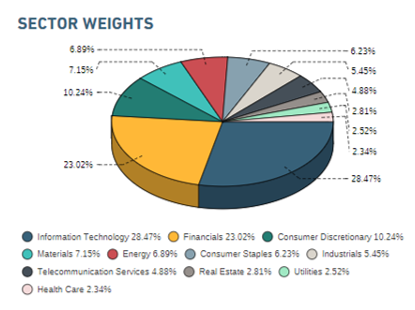

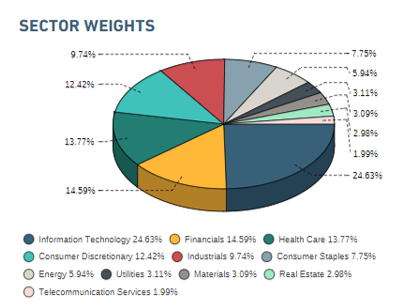

Aujourd’hui : émergents = tech (28,47% de l’indice MSCI Emerging Markets au 31.10.2017) + financières (23,02% du même indice).

Voici la composition sectorielle en 2008 (date exacte non mentionnée par la source). Premier secteur : les financières (22,4% du total), suivies par le secteur de l’énergie (17%), qui ne pèse plus de 6,9% en 2017 ; les matériaux (matières premières) pesaient 14,8% contre 7,15% aujourd’hui ; et la tech pesait 10%.

A votre avis, quel indice a le plus de techno aujourd’hui ? Les émergents ou les Etats-Unis ? Et quid des financières ?

Surpris.e ? Tant la tech que les financières pèsent plus dans l’indice des pays émergents que dans celui des Etats-Unis.

Morale de cette histoire ? Avant d’investir, il est important d’analyser la structure du marché. Pour cela, soulever le capot des indices est une première étape.

Si vous choisissez la voie indicielle, vous saurez ainsi précisément à quoi vous vous exposez. Et si vous optez pour une gestion active, il est possible que le gérant ne s’éloigne pas considérablement de l’indice. S’il le fait (ce que l’on est en droit d’attendre de sa part), la comparaison de la structure de son portefeuille et de celle de l’indice vous éclairera sur ses convictions.

Les bons conseils de Ben Johnson

Ben Johnson est le responsable de la recherche sur les ETF de Morningstar. Il a récemment partagé quelques bonnes et mauvaises pratiques avec les investisseurs privés. J’ai bien aimé son post, car ses recommandations sont faciles à mettre en oeuvre.

Les bonnes et mauvaises pratiques en matière de gestion de vos finances personnelles https://t.co/oF38YcZqpA par @MStarETFUS

— AlphaBetaBlog (@AlphaBetaBlogFR) November 11, 2017

A faire

- Epargner pour placer : si les marchés ont été très porteurs depuis 2009, ça ne durera pas éternellement et nous ne pourrons pas nous laisser porter seulement par la marée montante.

- Faire simple : il ne faut pas se laisser tenter par des produits complexes, qui sont en outre souvent coûteux.

- Surveiller les frais : tout ce qui est prélevé en frais vient en déduction de la performance qui vous revient.

- Tenir un journal de bord : Johnson suggère de noter les motivations des achats et des ventes pour apprendre de ses erreurs.

- Mettre de côté de l’argent pour jouer : si vous ne pouvez pas vous empêcher d’acheter l’action-qui-a-déjà-tant-monté-mais-qui-va-encore-monter dont vous a parlé votre beau-frère ou votre belle-soeur, Johnson suggère d’affecter une petite partie (5%) de vos avoirs financiers à une poche spéculative. Ca vous évitera ainsi de faire des bêtises avec la poche « sérieuse » (les 95% restants).

A ne pas faire

- Payer trop cher : c’est l’autre versant du 3ème conseil ci-dessus, mais c’est un élément crucial et négligé (notamment en France, où la conversation sur les frais est très discrète).

- Regarder les chaînes économiques et financières ou la valorisation de son portefeuille trop fréquemment. C’est inutile et nuisible. Johnson suggère de plutôt lire le livre de Jack Bogle, le fondateur de Vanguard, dont j’ai parlé dans ma semaine Twitter 43 : The Little Book of Common Sense Investing. Cliquez ici pour la version papier

et là pour la version Kindle

.

Comment transformer un épargnant en investisseur ?

Scott Burns est responsable de l’offre produits de Morningstar. Il a récemment discuté avec un gérant de fonds allemand qui lui a expliqué qu’il était impossible de transformer ses compatriotes, des épargnants dans l’âme, en investisseurs. Titillé, Burns a essayé de répondre à cette question cruciale : comment faire d’un épargnant un investisseur ?

La vraie raison pour laquelle les épargnants américains sont devenus des investisseurs : l'existence d'une enveloppe d'investissement à taxation différée (3/3) https://t.co/Y8vtF3Sy4W par @MStarScottBurns

— AlphaBetaBlog (@AlphaBetaBlogFR) November 10, 2017

Burns fait un voyage dans le temps dans les Etats-Unis des années 1980 : à cette époque reculée, on est économe et on a une forte aversion au risque. En bref, c’est pire que l’Allemagne d’aujourd’hui. En 1991-1993, un miracle se produit et les épargnants se transforment en investisseurs.

Burns qualifie la suite de la discussion de « philosophique », pleine de spéculations et d’hypothèses et un peu légère en données. Tout ce que je déteste, mais que ne ferait-on pas pour transformer les épargnants français en investisseurs ? Suivos donc les spéculations du philosophe.

Burns rappelle que 1991 était une année déplaisante pour les investisseurs qui avaient encore en mémoire deux crises boursières importantes (1987 er 1989) et la débâcle des Savings & Loans, ayant conduit à de nombreuses faillites bancaires.

Et pourtant, de plus en plus d’Américains se sont mis à acheter des actions à partir de 1991. Burns mentionne 4 explications communément avancées :

- La montée en puissance des 401k, ces plans de retraite à cotisations définies qui ont progressivement évincé les plans de retraite à prestations définies : pour Burns, ce n’est pas une raison suffisante.

- Une meilleure éducation financière : l’offre était à l’époque (avant internet) très peu développée.

- Un marché euphorique : le marché était tout sauf euphorique.

- Des taux d’intérêt bas qui ont poussé les investisseurs vers les actions : les taux étaient alors à un niveau élevé.

Et Burns a son moment eureka : la raison, c’est l’existence d’enveloppes permettant de différer la taxation des revenus et des plus-values tant que les sommes investies y restent. Ces revenus et gains bénéficient ainsi de la capitalisation, à l’abri du fisc.

Burns estime que peu de gens comprennent la puissance de la capitalisation sur longue durée et l’impact du différé de taxation, qu’il qualifie de « free money ». Pour que les épargnants se métamorphosent en investisseurs, il faut qu’il existe des enveloppes permettant de différer la taxation.

Il est plein d’espoir pour des pays comme le Japon et la Corée du Sud, où de telles enveloppes ont été introduites sous forme de plans de retraite à prestations définies, et nettement moins optimiste pour des pays comme la France et l’Allemagne (où je suppose que de telles enveloppes n’existent pas).

Peut-être que les collègues de Burns en France auraient pu lui parler des différentes enveloppes de placement à taxation différée : l’assurance vie pour les unités de compte, le PEE, le PERCO, etc.

Je ne suis pas certain que Burns ait découvert le Graal, mais il a raison d’insister sur l’importance de pouvoir faire fructifier un capital avec un long différé d’imposition. Sur la durée, la différence de valeur terminale peut être spectaculaire. L’Etat français ne s’y est d’ailleurs pas trompé, qui a imposé annuellement les gains sur les fonds en euro dans les contrats multisupports à partir de 2011.

Si quelqu’un a trouvé la formule magique pour transformer les épargnants en investisseurs, qu’il.elle m’écrive, je ne suis pas convaincu par l’explication de Burns.

Performance passée, piège à ???

Allez, je l’écris de nouveau : les performances passées ne préjugent pas des performances futures (voici ce qu’en dit l’AMF sur son site). Vous le voulez en anglais ? Past performance is no guarantee of future results. C’est peu ou prou la même version dans toutes les langues.

Et pourtant, qu’il est tentant d’acheter la performance passée, ou les étoiles passées.

Larry Swedroe est directeur de la recherche de BAM Alliance, une structure fédérant de nombreux conseillers en investissements financiers aux Etats-Unis. Dans un article paru sur le site ETF.com, il s’est penché sur la littérature universitaire relative à ce biais tellement répandu.

Swedroe a récemment publié un excellent ouvrage sur la disparition de l’alpha, rédigé avec Andrew Berkin : The Incredible Shrinking Alpha: And What You Can Do to Escape Its Clutches

.@larryswedroe examine la littérature académique sur la performance passée comme critère de choix des fonds. Les résultats sont désespérants. https://t.co/qS7RstDUbS via @ETFcom

— AlphaBetaBlog (@AlphaBetaBlogFR) November 10, 2017

Dans une des études commentées par Swedroe, les auteurs simulent le comportement d’un fonds de pension qui constituerait son portefeuille en achetant les fonds les plus performants des 3 dernières années (les 10% les meilleurs précisément) dans chacune des sous-classes d’actifs de son allocation en les équipondérant. Tous les 3 ans, la même opération est renouvelée. On achète donc la performance des 3 années passées. C’est la « stratégie gagnante ».

Deuxième stratégie : investir dans les fonds qui se classent sur 3 ans entre le 45ème et le 55ème décile de leur catégorie. C’est la « stratégie médiane ».

Troisième stratégie : investir dans les fonds qui se classent sur 3 ans dans le dernier décile de leur catégorie. C’est la « stratégie perdante ».

Peu charitable, Swedroe ajoute que les fonds de la stratégie gagnante seraient sans doute ceux que les consultants spécialisés recommanderaient à leurs clients institutionnels. Les fonds de la stratégie perdante seraient mis sous surveillance voire retirés de la liste des fonds recommandés.

Quatrième stratégie : investir dans des fonds ayant sous-performé leur benchmark de plus d’un point de pourcentage par an. Cinquième stratégie, encore plus extrême : investir dans des fonds ayant sous-performé leur benchmark de plus de trois points de pourcentage par an.

Que croyez-vous qu’il advint sur la période étudiée (1994-2015) ?

La stratégie médiane a battu la stratégie gagnante de 1,32 point de pourcentage par an ; la stratégie perdante a battu la stratégie médiane de 0,96 point de pourcentage par an ; la stratégie perdante a donc battu la stratégie gagnante de 2,28 points de pourcentage par an.

Pis encore, les « losers » (fonds sous-performant leur benchmark de plus d’un ou trois points de pourcentage) ont également fait mieux que la stratégie gagnante.

Les autres études commentées par Swedroe arrivent aux mêmes conclusions.

Pensez-y quand vous analysez la performance passée d’un fonds.

Si la quête incessante de l’alpha n’est pas votre préoccupation première, que vous vous êtes déjà un investisseur averti et que l’evidence-based investing vous parle, je vous recommande toujours le remarquable livre d’Edouard Petit, Créer et Piloter un Portefeuille d’ETF, dont j’ai parlé ici et que j’ai préfacé là.

Cliquez sur l’image ci-dessous pour acheter la version papier.

Et sur l’image ci-dessous pour acheter la version Kindle.

Quand je mentionne un livre (ou un DVD, ou un disque) dans ces colonnes, vous noterez un lien vers le site Amazon ou vers le site FNAC. Je suis adhérent aux services d’affiliation de ces deux sites, sachez que tout achat que vous effectuerez sur le site FNAC ou le site Amazon via « mon » lien pourra donner lieu à perception d’une commission de la part de la FNAC ou d’Amazon.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins. Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela.

Ainsi se termine ma semaine Twitter 45 de 2017. A la semaine prochaine.