Bienvenue dans ma Semaine Twitter 2 de 2017, avec de nombreuses statistiques très impressionnantes sur le raz-de-marée indiciel en 2016 aux Etats-Unis. Les ETF pas chers taillent des croupières à la gestion active, et même les très bons fonds actifs souffrent. Un grand vainqueur : Vanguard, qui a collecté l’an dernier 305 milliards de dollars. A la peine, la gestion active reste néanmoins ultra-dominante dans les encours totaux.

Gestion d’actifs : Morningstar à l’offensive

Morningstar (avertissement : j’ai dirigé la filiale France entre 2001 et 2005) est avant tout connu comme un spécialiste indépendant de l’analyse des produits d’investissement (fonds et actions).

Alors que Joe Mansueto, le fondateur, passe la main à Kunal Kapoor, les deux dirigeants ont récemment donné un entretien au Financial Times dans lequel ils mentionnent leurs ambitions dans la gestion d’actifs.

Sociétés de gestion prenez garde, Morningstar arrive sur vos terres https://t.co/g49oyy2oK9 via @miss_marriage @ftfm

— AlphaBetaBlog (@AlphaBetaBlogFR) January 9, 2017

Morningstar a en effet une activité de conseil auprès des fournisseurs de plans de retraite aux Etats-Unis (40 milliards de $ sur les 200 milliards sous gestion) et souhaite également développer cette activité au Royaume-Uni.

Tant Mansueto que Kapoor aimeraient que Morningstar soit reconnu comme un gérant d’actifs et intégré dans le classement annuel de Towers Watson.

Interrogé sur les conflits d’intérêts entre l’activité d’analyse de fonds et celle de gestion, Kapoor indique avoir mis en place une organisation qui les évite.

Sociétés de gestion, Morningstar n’est pas seulement le fournisseur de notations (quantitatives et qualitatives) dont vous dépendez pour vendre vos fonds, mais aussi un concurrent. Vous êtes prévenues.

Les bons tuyaux de la SEC

La SEC (Securities and Exchange Commission) est l’un des principaux régulateurs financiers aux Etats-Unis. On a vu la semaine dernière qu’en dépit de Madoff, il était encore et toujours possible de duper des investisseurs avec des pyramides de Ponzi.

Le paradis du capitalisme financier en étant un aussi pour les arnaques, la SEC est bien placée pour prodiguer de bons conseils aux (parfois naïfs) investisseurs.

Les 10 conseils de la SEC pour prendre de meilleures décisions d'investissement et éviter les arnaques en 2017 https://t.co/GxYoDVcBsu

— AlphaBetaBlog (@AlphaBetaBlogFR) January 10, 2017

En voici 8 sur les 10, pour passer une année 2017 plus sereine.

- Vérifiez toujours le pedigree des professionnels de l’investissement qui vous sollicitent.

- Les promesses de rendement élevé avec pas ou peu de risque sont des signes classiques de fraude.

- Prenez garde quand vous utilisez les réseaux sociaux comme outil d’aide à l’investissement.

- Ne pas considérer les coûts d’achat et de détention d’un produit d’investissement peut coûter très cher.

- Méfiez-vous de la fraude affinitaire (un type de fraude ciblant un groupe homogène : personnes âgées, communautés religieuses ou ethniques).

- Toute offre de produit d’investissement doit être régulée par la SEC (l’AMF en France) ou explicitement exemptée de régulation.

- La diversification peut permettre de réduire le risque global d’un portefeuille.

- Certains comportements peuvent réduire la performance d’un investissement (transactions fréquentes, achat de la performance passée, biais domestique).

Contrôler ses émotions

Nous savons tous (ou devrions tous savoir) que la performance passée d’un produit d’investissement ne préjuge pas de sa performance future. C’est écrit dans tous les prospectus (que presque personne ne lit) et dans tous les reportings.

Et pourtant, nous avons tous une tendance irrésistible à acheter la performance passée. C’est ce que rappelle Charlie Billelo, le directeur de la recherche de Pension Partners, un conseiller financier indépendant de New York.

N'achetez pas la performance passée et apprenez à dominer vos émotions https://t.co/jfzbucO7M7 via @charliebilello @pensionpartners

— AlphaBetaBlog (@AlphaBetaBlogFR) January 11, 2017

Selon lui, s’il est très difficile pour un gérant de surperformer durablement son indicateur de référence, il est encore plus difficile pour l’investisseur de bénéficier effectivement de la surperformance du gérant.

L’investisseur est en effet soumis à ses émotions, et la performance qu’il obtient est souvent très inférieure à celle des fonds qu’il détient. Ce écart comportemental (« behavior gap ») provient de notre tendance à acheter la performance passée, qui nous conduit trop souvent à acheter au plus haut.

Bilello donne l’exemple, caricatural mais réel, du meilleur fonds de la décennie aux Etats-Unis à fin novembre 2009 : CGM Focus Fund, dont la performance annualisée sur 10 ans s’était élevée à plus de 18%. Admirable non ? Sauf que les investisseurs du fonds avaient quant à eux enregistré une performance annualisée sur la même période de -11% selon les calculs de Morningstar.

Voici le comportement du fonds sur la période en question. On voit qu’il a eu une fin d’année 2008 très, très difficile.

Pourquoi cet écart gigantesque entre ce qu’a fait le fonds et ce qu’ont obtenu les investisseurs ?

Parce que la plupart des investisseurs s’étaient exposés au fonds sur la foi de sa performance passée, c’est-à-dire après quelques années de hausse. CGM Focus avait sans doute beaucoup plus d’investisseurs juste avant sa chute qu’entre 2000 et 2007, d’où la performance moyenne négative de ses actionnaires sur la période.

Comment éviter de succomber à nos faiblesses ? Selon Bilello, par l’éducation, par l’éducation et par l’éducation. Et c’est aux sociétés de gestion et aux conseillers financiers de la prodiguer à leurs clients. Pas sûr qu’ils y soient tous prêts.

My backtest is beautiful

Qu’est-ce qu’un backtest en matière d’investissement ?

C’est la simulation de la performance qu’aurait obtenue une certaine stratégie dans le passé. On en voit aujourd’hui beaucoup dans le monde du smart beta.

Pour mémoire, le smart beta, ou investissement factoriel, ce sont les primes de risque identifiées depuis longtemps par la recherche académique, délivrant sur longue durée une performance excédentaire par rapport à la représentation conventionnelle et dominante du marché : l’indice capi-pondéré, dans lequel le poids des valeurs est proportionnel à leur capitalisation boursière.

Ces primes de risque sont la taille (les petites et moyennes valeurs surperforment les grandes), le style Value (les valeurs ayant une faible valorisation par rapport à leur actif net surperforment celles qui sont plus chèrement valorisées), ainsi que d’autres facteurs popularisés plus récemment comme le momentum ou la qualité.

Avant de vous emballer pour le dernier backtest, lisez ceci : https://t.co/6eEA6wk5NV via @awealthofcs

— AlphaBetaBlog (@AlphaBetaBlogFR) January 11, 2017

Désireux de se faire une place au paradis de l’indiciel, fournisseurs d’indices et sociétés de gestion lancent de nombreux indices smart beta, et des ETF répliquant ces indices.

Pour convaincre les investisseurs que ces nouveaux produits permettent de faire mieux que les indices dominants (capi-pondérés donc), ces entités présentent des back-tests dont les résultats sont systématiquement très probants : ces ETF auraient toujours battu l’indice capi-pondéré pertinent.

Ben Carlson, CFA, conseille de regarder ces back-tests avec une bonne dose de scepticisme, pour plusieurs raisons.

- De nombreux back-tests ont fini au cimetière avant qu’on vous en présente un qui marche. Quand on torture suffisamment longtemps un jeu de données passées (dans le jargon, ça s’appelle du data mining), on arrive toujours à trouver une stratégie qui sur-performe.

- Le fait que nous travaillions sur des données passées affecte le résultat du back-test.

- Il est très difficile d’intégrer tous les frais frictionnels dans un back-test (coûts de transaction, impact sur le marché, etc.).

Il y en a d’autres, lisez le post de Carlson et ne vous emballez pas trop quand on vous présente un back-test aux résultats irrésistibles. Ces résultats sont souvent trop beaux (i.e. théoriques) pour être répliquables dans la vraie vie.

Les traders aiment les ETF

Les actions ont longtemps été l’instrument financier le plus acheté et le plus vendu à la bourse. C’est fini.

Bloomberg a montré que dans le top 15 des titres les plus achetés et vendus l’an dernier aux Etats-Unis, il n’y avait plus que 3 actions (en bleu dans le graphique ci-dessous, qui montre le top 10 en volume, c’est-à-dire en nombre de titres échangés, le classement en valeur serait bien entendu différent).

Stocks are no longer the most actively traded securities in stock markets https://t.co/UHtisQbEN0 pic.twitter.com/O5uZNV8m2n

— Bloomberg (@business) January 12, 2017

Et qui sont les autres titres ? Des ETF bien sûr. Ces derniers ont des cours de lancement bas, afin de permettre au maximum d’investisseurs de pouvoir y accéder.

Le titre le plus échangé l’an dernier a été l’action de Bank of America. Le deuxième : l’ETF SPDR sur le S&P 500.

Je rappelle que le trading est très souvent l’ennemi de la performance et qu’il enrichit généralement plus les intermédiaires que les investisseurs qui s’y adonnent sans mesure. Ca vaut bien entendu aussi pour les ETF.

L’ETF simple a néanmois un avantage majeur sur l’action, c’est qu’il est déjà diversifié.

Et le coût de cette diversification (les frais de gestion de l’ETF) peut être très bas : 0,05% par exemple pour le Vanguard Total Stock Market ETF donnant accès à la quasi totalité du marché des actions aux Etats-Unis. C’est plus cher en Europe, où la guerre des prix n’a pas la même intensité qu’aux Etats-Unis.

0,05% de frais de gestion, cela représente un coût annuel de 5 $ pour un investissement de 10000 $.

Les nuages s’amoncellent sur la gestion active

Eric Balchunas de Bloomberg voit l’horizon de la gestion active se boucher aux Etats-Unis, pour plusieurs raisons.

L'horizon s'obscurcit pour la gestion active https://t.co/UdB7PrDWpx via @EricBalchunas pic.twitter.com/WyibbLoZiw

— AlphaBetaBlog (@AlphaBetaBlogFR) January 13, 2017

- Succès de Vanguard : la collecte du géant de Forge Valley en 2016 dans ses fonds traditionnels (hors ETF donc) a été supérieure à la collecte combinée du reste de l’industrie : 188 milliards de $ (plus 76 milliards dans le ETF, le solde étant dans d’autres classes d’actifs ou types de produits). Pour Balchunas, l’argent qui va chez Vanguard est perdu pour longtemps pour le reste de l’industrie.

- Décollecte massive des fonds actifs : en 2016, près de 1000 milliards de $ auraient quitté la gestion active pour la gestion passive. Ces 1000 milliards sont synonyme de 70% de chiffre d’affaires en moins pour l’industrie de la gestion d’actifs, du fait de la différence énorme de niveau de frais de gestion entre gestions active et passive.

- C’est le low cost indiciel qui collecte : plus de moitié de la collecte nette des ETF s’est portée vers des produits ayant des frais de gestion inférieurs ou égaux à 0,09%.

- Les nouveaux entrants dans les ETF ne pèsent rien : Balchunas rappellent que de très grands gérants actifs se sont lancés sur ce segment et que pour le moment, ça se voit à peine. En effet, Fidelity, Goldman Sachs, Franklin Templeton, JPMorgan, Oppenheimer, Legg Mason et John Hancock représentent 0,005% du chiffre d’affaires de l’industrie des ETF (vous avez bien lu).

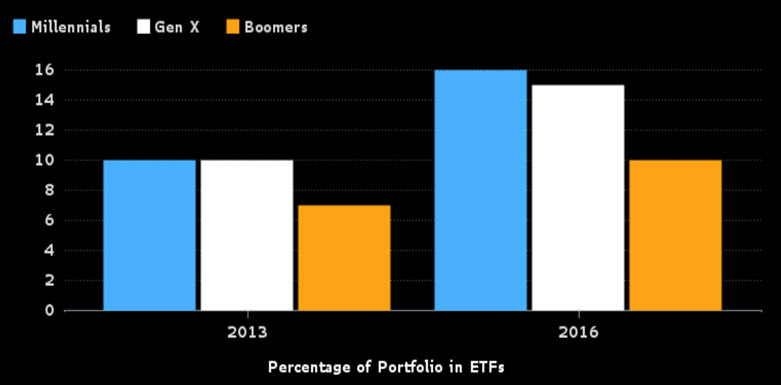

- Les millenials aiment les ETF : les plus jeunes aiment de plus en plus les ETF. Les millenials sont nés entre 1980 et 2000, les membres de la génération X entre 1960 et 1980, et les boomers avant 1960. Le graphique ci-dessous représente le poids des ETF dans le portefeuille de chacune des 3 générations. Ce poids, d’environ 10% en 2013, est passé à près de 16% en 2016, largement devant les 2 autres générations.

Au fur et à mesure du vieillissement de chaque génération, le poids des ETF dans le total des portefeuilles va continuer à progresser, sauf à ce que les millennials prennent goût avec l’âge aux joies de la gestion active. Pas gagné.

Gestion active : même pas morte

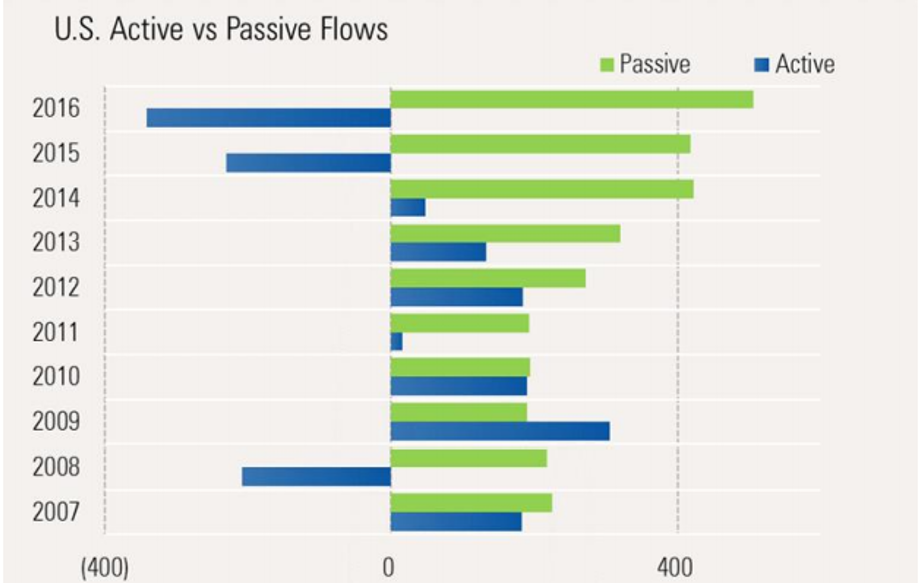

Il sort certes beaucoup d’argent des fonds gérés activement depuis 2 ans, comme le montre le graphique ci-dessous, extrait d’un rapport de Morningstar sur les flux dans les fonds aux Etats-Unis, en milliards de $.

Mais la gestion active est très loin d’être morte. C’est ce que rappelle Ben Carlson, toujours aussi pertinent dans ses posts.

Gestion active : touchée mais loin d'être coulée https://t.co/uTeG1GOgkv via @awealthofcs

— AlphaBetaBlog (@AlphaBetaBlogFR) January 14, 2017

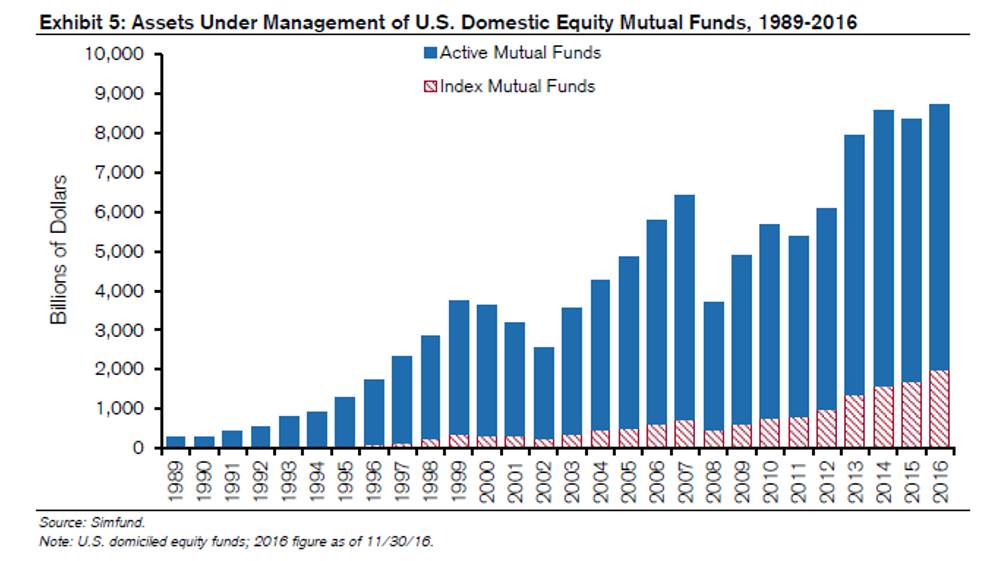

Première raison invoquée : le stock de fonds actions aux Etats-Unis est toujours très majoritairement investi en produits gérés activement. Ce graphique est extrait d’une excellente note de Credit Suisse sur laquelle je reviendrai sans doute prochainement. En bleu, les encours des fonds gérés activement, en rouge, ceux des fonds indiciels, en milliards de $.

Le rouge monte en puissance, mais le bleu reste ultra dominant.

Si Carlson est convaincu que la montée en puissance de la gestion indicielle est une des meilleures choses qui soient jamais arrivées aux investisseurs, il pense néanmoins que la gestion active a encore de très nombreuses belles années devant elle.

Cette semaine, j’ai également écrit sur la collecte des fonds en 2016 aux Etats-Unis, en m’appuyant sur ETFGI et Eric Balchunas. C’est ici.

Vous pouvez dorénavant être alerté(e) à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous envoyer des alertes par courrier électronique, depuis lesquelles vous pourrez vous désabonner à tout moment.

C’était ma Semaine Twitter 2 de 2017, à la semaine prochaine. Couvrez-vous, il va faire froid.