Le traître et la trahison remontent à la plus haute antiquité.

Éphialte de Trachis trahit les Spartiates à la bataille des Thermopyles.

Brutus trahit Jules César.

Judas trahit Jésus. Dans l’admirable tableau de Philippe de Champaigne (1602-1674) ci-dessus, Judas est au premier plan à gauche, parfaitement mis en valeur. Il se tient assez mal à table, il froisse la nappe et il a une bourse dans la main (Judas était en effet le conseiller financier de Jésus et de ses disciples, la profession remonte elle aussi à la plus haute antiquité et a toujours eu ses moutons noirs).

Ganelon trahit Roland à Roncevaux.

La trahison est vieille comme le monde et a de beaux jours devant elle.

Et puis aujourd’hui nous avons l’Ibiza Gate. Une histoire de traître qui serait grotesque si elle n’était pas aussi tragique.

L’Ibiza Gate, c’est Heinz-Christian Strache. Il aime faire la fête à Ibiza. Il était jusqu’à peu vice-chancelier du gouvernement autrichien. Et il est prêt à tout pour suivre la voie ouverte par Viktor Orbán en Hongrie : faire financer de façon occulte son parti, le FPÖ, faire prendre le contrôle du principal média autrichien (Kronen Zeitung) par des intérêts amis, faire virer les quelques journalistes réfractaires aux vérités alternatives, faire promouvoir ces vérités alternatives par le média mis au pas, augmenter le score du FPÖ aux prochaines élections.

Et en rémunération des services rendus, vendre une concession autoroutière aux entités russes amies.

Il a heureusement démissionné. Auf Wiedersehen Herr Strache.

Esaü a vendu son droit d’aînesse à son frère Jacob pour un plat de lentilles.

Aujourd’hui, nous avons d’admirables nationalistes prêts à se faire financer par des intérêts étrangers pour prendre le pouvoir ou y rester. Je ne suis décidément pas fait pour un monde où Salvini, Orbán, Strache (un de moins, mais il y en aura d’autres), Dutertre ou Trump sont démocratiquement élus.

Heureusement, c’est la bonne saison dans mon potager de l’Oise, les légumes poussent et les fruits mûrissent.

Dimanche prochain, je rentrerai quand même plus tôt pour voter pour les élections européennes.

Et vous ?

Bienvenue dans ma semaine Twitter 20 de 2019.

Le prix de la gestion active ?

0,27%.

C’est en tout cas l’opinion de Tim Buckley, le patron de Vanguard, qui s’est entretenu avec quelques journalistes pendant la récente conférence annuelle de Morningstar à Chicago, et dont Cinthia Murphy d’ETF.com a restitué les propos.

For Tim Buckley, the CEO of Vanguard, the magic number for active funds to be competitive is twenty-seven basis points (0.27%). https://t.co/1xomdGRbCJ via @MurphyCinthia

— Philippe Maupas (@philmop) May 14, 2019

Quand on dit Vanguard, on pense gestion indicielle à bas coûts.

Mais Vanguard est aussi un gérant actif. Sur les 5,4 trillions (5400 milliards) de $ d’actifs gérés à fin mars 2019, 4,4 sont dans des véhicules indiciels. Ce qui veut dire que Vanguard gère 1000 milliards de $ activement, ce qui est… beaucoup.

Et quand on lui demande quel est le chiffre magique pour que la gestion active soit compétitive, Buckley répond 0,27%. Soit les frais moyens pondérés des encours de la gestion active de Vanguard, qui semble être profitable.

Bon courage à tous les gérants actifs traditionnels, notamment en Europe. Et vivement que Vanguard y (en Europe) déploie plus de moyens (notamment en France) pour qu’il y ait enfin de la concurrence.

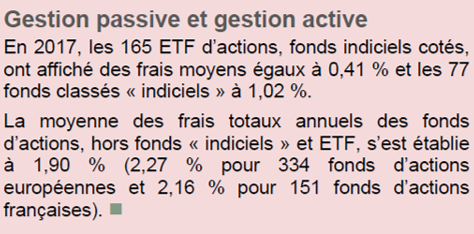

Je rappelle les dernières données de l’AMF (relatives à l’année 2017) en matière de frais des fonds en France :

Eh oui, pour les fonds d’actions actifs, la moyenne est très, très élevée : 1,90% pour tous les fonds actions, 2,27% pour les fonds d’actions européennes et 2,16% pour les fonds d’actions françaises.

Il y a encore un peu de chemin à parcourir avant d’arriver à 0,27%, et ce chemin sera très douloureux pour certains.

On notera incidemment que les frais moyens de la gestion actions indicielle sont également très élevés en France : 0,41% pour les ETF, et… 1,02% pour les fonds traditionnels. Pour ces derniers, un tel niveau de frais est absolument stupéfiant.

On résume : en France, on n’a pas de pétrole, mais on a des fonds chers. Et on a même des fonds indiciels plus chers que la gestion active de Vanguard : « nos » ETF indiciels sont 50% plus chers, quant à « nos » fonds traditionnels indiciels, ils sont tout simplement plus de trois fois plus chers. Du vol à l’étalage, non ?

Encore une exception-française-que-le-monde-entier-nous-envie.

Moins cher que gratuit ? On y est.

Dans la course au zéro, Fidelity avait gagné en lançant les premiers fonds indiciels à frais de gestion zéro durant l’été 2018 (j’en avais parlé ici et suis récemment revenu sur les encours de ces fonds là).

Pour faire mieux que gratuit, il faut donc payer les investisseurs. C’est ce que Salt Financial, un minuscule émetteur d’ETF aux Etats-Unis, souhaitait faire. J’en avais parlé ici (Tu me paies combien pour acheter ton ETF ?).

Mais il fallait pour cela obtenir l’accord de la SEC, comme à chaque fois qu’une société de gestion souhaite diminuer provisoirement les frais de gestion d’un produit (elle demande alors un « fee waiver »).

Bon, c'est fait : la SEC a donné son accord à Salt Financial pour un #ETF qui aura des frais de gestion négatifs (-0,05%) pendant une durée limitée https://t.co/WAxqpJO1aj

— AlphaBetaBlog (@AlphaBetaBlogFR) May 15, 2019

C’est chose faite. Le Salt Low truBeta US Market ETF LSLT est donc accessible aux investisseurs pour des frais de gestion négatifs de -0,05% (soit 0,29% de frais de gestion -0,34% de fee waiver). Mais pas éternellement (bien sûr) : les frais reviendront à 0,29% dès que les encours auront atteint 100 millions de $ (ou au plus tard le 31 mai 2020). Incidemment, le coût maximum de cette magnifique opération de relations publiques est donc de 50 000 $ pour Salt Financial (0,05% x 100 millions).

Salt Financial est un acteur marginal du marché des ETF. Il est probable qu’il le restera, même s’il a bénéficié d’une couverture médiatique considérable en étant le premier fournisseur à payer les investisseurs pour investir dans un ETF.

Mais le génie est sorti de la bouteille.

Il y a d’abord eu la course vers zéro, à laquelle Fidelity a mis fin en lançant les premiers fonds indiciels traditionnels à frais zéro. Puis Salt Financial a fait un pas de plus avec des frais négatifs.

Il y a un peu plus d’un, Mercer, un consultant auprès de fonds de pension, suggérait que les sociétés de gestion remboursent les investisseurs en cas de sous-performance. En contrepartie, elles conserveraient une partie plus importante de la surperformance au-delà d’un certain seuil (voir l’article du FT ici).

La structure traditionnelle de rémunération des sociétés de gestion est obsolète : des frais fixes trop élevés et dans certains cas une commission de surperformance conçue dans l’intérêt exclusif du gérant (qui partage le succès – la surperformance – avec l’investisseur, mais n’est pas pénalisé en cas d’insuccès). Le pire étant la combinaison de frais fixes outrageusement élevés et d’une commission de surperformance.

A l’investisseur (ou à son conseiller) de tenir compte des frais en se rappelant que Morningstar montre depuis des années que le moins mauvais prédicteur de la performance future d’un fonds, ce sont ses frais : plus ils sont faibles, meilleure sera la performance future.

Les sept chantiers de la gestion d’actifs

La conférence annuelle de CFA Institute s’est tenu du 12 au 15 mai à Londres sur le thème de la disruption (Disruption: The New Reality in Investment Management). Certaines interventions sont accessibles ici.

Je vous recommande notamment l’intervention d’Adam Tooze, professeur à l’université Columbia, sur le système financier 10 ans après la crise. Il a publié l’an dernier Crashed: How a Decade of Financial Crises Changed the World.

Je recommande également l’intervention de Mariana Mazzucato, professeure à UCL (University College London), dont la critique du capitalisme, et notamment des institutions financières, me semble très pertinente. Elle a récemment publié The Value of Everything, livre dans lequel elle explique notamment comment les intermédiaires financiers accaparent une part élevée de la valeur.

Ronald Kahn est le patron de la gestion actions systématique de BlackRock. Pour lui, 3 voies s’offrent à la gestion d’actifs : la voie indicielle, la voie factorielle (le « smart beta ») et la voie active. Pour chacune des 3 voies, les sociétés de gestion auront deux types d’approche : la performance avant tout, ou la soutenabilité avant tout.

Le monde change, la gestion d'actifs aussi. Ronald Kahn de BlackRock a présenté les grandes tendances lors de la conférence #Disrupt19. Il en voit 7, elles sont ici > https://t.co/U1LojQaPD3 par @PaulMcCaffrey7

— AlphaBetaBlog (@AlphaBetaBlogFR) May 17, 2019

Dans sa présentation lors de la conférence de CFA Institute, Kahn a identifié sept tendances lourdes.

- De la gestion active à la gestion indicielle (pas une surprise pour les habitués de ce blog). Kahn s’attend à ce que la gestion active continue de sous-performer en moyenne.

- De plus en plus de concurrence entre les gérants actifs.

- Des environnements de marché changeants.

- Big Data : s’il y a une bonne nouvelle pour la gestion active, c’est bien l’émergence du Big Data. [On verra, j’en doute.]

- Smart Beta : pour Kahn, les produits Smart Beta sont des produits de gestion active (parce qu’ils diffèrent des indices capi-pondérés qui représentent la gestion indicielle) avec des avantages de la gestion indicielle (notamment en matière de coût). [BlackRock a fait prendre à sa gestion active un virage quantitatif, suite à des résultats médiocres. Kahn prêche ici pour sa paroisse.]

- Investir pour aller au-delà de la performance : l’ESG suscite déjà un intérêt considérable en Europe, et l’Asie et l’Amérique du Nord s’y intéressent de plus en plus. Pour Kahn, peu importe à la limite pour les investisseurs que l’ESG génère de l’alpha, dès lors qu’il est en phase avec leurs valeurs.

- La compression des frais : pour Kahn, les frais de la gestion obligataire vont continuer à baisser.

Kahn Kahn est l’auteur d’une remarquable monographie publiée la Research Foundation de CFA Institute : The Future of Investment Management, téléchargeable gratuitement ici.

Bienvenue à The Long View

Je suis devenu un consommateur régulier de podcasts. J’écrirai d’ailleurs un jour un post pour faire la liste de mes podcasts favoris.

Morningstar produit un contenu de grande qualité, dont je me fais régulièrement l’écho ici. Il manquait un podcast à la palette de la société. Il est lancé : il s’appelle The Long View, il est animé par Christine Benz et Jeffrey Ptak, CFA, et si je me fie aux deux premiers épisodes, il est déjà dans la cour des grands.

Benz est l’éditorialiste en charge des finances personnelles, Ptak le responsable mondial de la recherche sur les gérants.

Dans le premier épisode, ils ont reçu William J. Bernstein. Ce dernier a commencé sa carrière comme neurologue avant d’entamer un parcours d’auto-formation qui l’a amené à devenir conseiller financier et auteur.

Morningstar launched a #podcast hosted by @christine_benz and @syouth1, "The Long View". Their first guest is William J. Bernstein, of Efficient Frontier Advisors. https://t.co/BPqXgMbTs1 pic.twitter.com/XwZ4jOQQf7

— Philippe Maupas (@philmop) May 8, 2019

Que dit Bernstein ?

Qu’une des grandes difficultés pour les investisseurs est d’identifier les sources d’information fiables. En matière d’information sur les marchés aux Etats-Unis, Bernstein conseille de lire Fama et French plutôt que d’écouter Jim Cramer.

Eugene Fama et Ken French sont deux économistes dont les travaux ont permis à la gestion indicielle de se développer, Jim Cramer est le présentateur de Mad Money sur CNBC. Il vocifère en permanence et fait des recommandations boursières souvent désastreuses. Un bouffon médiatique donc, mais très amusant à regarder, là où la lecture des publications de Fama et French est… comment dirais-je ? indigeste pour le commun des mortels.

Voici à quoi ressemble Cramer.

Chez nous, le Jim Cramer local sévit sur les chaînes d’information en continu, il vocifère moins, mais il est tout aussi inutile qu’aux Etats-Unis. Lisez donc plutôt Fama et French. Sinon, vous pouvez utiliser les services d’un conseiller financier qui a lu Fama et French.

De Bernstein, on pourra lire The Intelligent Asset Allocator, The Four Pillars of Investing et The Investor’s Manifesto.

Dans le deuxième épisode du podcast, Benz et Ptak ont reçu Don Phillips, qui fut un des premiers employés de Morningstar, dès sa fondation en 1984.

I've always loved this line by Don Phillips: "The easiest way to be number in your category is to be miscategorized." This episode of "The Long View" is awesome. https://t.co/zmn5kfnLjy by @christine_benz and @syouth1

— Philippe Maupas (@philmop) May 15, 2019

En 35 ans, Phillips a été aux premières loges pour accompagner l’industrie de la gestion d’actifs dans une transformation spectaculaire : montée en puissance de la gestion indicielle à bas coûts, professionnalisation croissante des intermédiaires, avec l’émergence des Registered Investment Advisors, qui doivent placer l’intérêt de leurs clients au-dessus de tout.

Morningstar a joué un rôle essentiel dans l’éducation des investisseurs : Phillips a participé au développement de la notation quantitative (qui ne sert à peu près à rien, n’ayant aucune valeur prédictive, comme toutes les notations quantitatives), de la Style Box (qui permet de visualiser le positionnement des portefeuilles des fonds actions sur deux axes capitalisation/valorisation).

J’aime beaucoup une blague de Phillips, que je l’ai entendu prononcer quand je travaillais pour Morningstar (entre 2001 et 2005) :

Pour un fonds, la solution la plus facile pour être en tête de catégorie, c’est d’être dans la mauvaise catégorie.

Phillips parle d’une époque révolue, celle où les sociétés de gestion pouvaient littéralement décider dans quelle catégorie faire apparaître leurs fonds.

Morningstar a instauré des règles claires, catégorisant les fonds en fonction de ce qu’ils détenaient effectivement en portefeuille plutôt qu’en fonction des desiderata des sociétés de gestion.

Si 35 ans d’histoire résumés en une conversation d’une heure vous intéressent, ne manquez pas l’épisode de The Long View avec Don Phillips. Il y dit des choses intéressantes sur le modèle de facturation du conseil financier (aux alentours de 57 minutes). Il ne pense notamment pas que les frais du conseil seront soumis à la même pression que les frais de la gestion.

Le plus grand transfert de pouvoir d’achat de l’histoire ?

Encore Morningstar, qui, commentant les chiffres de collecte aux Etats-Unis à fin mars, met en perspective les destinées de la gestion active actions, très dominante en 2008, et de la gestion indicielle actions, qui a connu une croissance spectaculaire depuis la crise financière.

Alors que d’aucuns parlent de « bulle indicielle », il s’agit en fait d’un transfert massif de la gestion active vers la gestion indicielle.

Gestion actions Etats-Unis sur 10 ans (à fin mars 2018, source Morningstar) : 1,26 trillion de $ de décollecte pour la gestion active vs 1,35 trillion de collecte pour la gestion indicielle. Ce n'est pas une bulle indicielle mais un gigantesque transfert. https://t.co/IUhkyISzac

— AlphaBetaBlog (@AlphaBetaBlogFR) May 17, 2019

D’après Morningstar, la collecte nette de la gestion actions indicielle s’est en effet élevée à 1,35 trillion de $ sur 10 ans (à fin mars 2019), alors que dans le même temps, la décollecte de la gestion actions active s’est élevée à 1,26 trillion.

Le solde positif n’est donc « que » de 90 milliards de $ en 10 ans (1350 – 1260), soit un taux de croissance annualisée de seulement 3% pour les encours totaux de la gestion actions. Vraiment pas de quoi parler de bulle indicielle, puisque les investisseurs, dans leur grande sagesse, ont échangé des fonds actions chers, donc collectivement sous-performants, contre des fonds indiciels pas chers.

Ce serait donc un gigantesque transfert de pouvoir d’achat : du compte de résultat des sociétés de gestion vers les poches des investisseurs. Parce que, comme l’on dit en anglais,

A penny saved is a penny earned.

Un sou économisé est un sou gagné. Pas besoin de demander de l’argent aux oligarques russes, il suffit de payer moins.

La baisse des frais en 2018 a fait économiser 5,5 milliards de $ aux investisseurs aux Etats-Unis selon les calculs de Morningstar (voir ici).

Eric Balchunas, le spécialiste ETF de Bloomberg, avait calculé en 2016 que l’effet Vanguard avait permis aux investisseurs d’économiser 1000 milliards de $ en frais.

1000 milliards de $. En €, ça fait environ 900 milliards. C’est beaucoup d’argent.

Question naïve1 : si la migration de plus de 1000 milliards de $ de produits chers vers des produits bien moins chers est le plus grand transfert de pouvoir d’achat de l’histoire, comment qualifier la situation antérieure, quand la gestion active était ultra-dominante par construction puisqu’il n’existait pas de gestion indicielle à bas coûts ?

De plus grand transfert légal d’argent des poches des investisseurs vers celles des sociétés de gestion et des intermédiaires ?

Dans ma semaine Twitter 20, il a été question Crashed: How a Decade of Financial Crises Changed the World ; de The Value of Everything ; de The Intelligent Asset Allocator, The Four Pillars of Investing et The Investor’s Manifesto. Ces produits peuvent être achetés en cliquant sur les liens ci-dessous.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 20 de 2019. Sayōnara. さようなら

Illustration : La Cène, Philippe de Champaigne, Musée des Beaux-Arts de Lyon.

5 réponses sur « Ma Semaine Twitter 20 de 2019 »

Tu cites Ronald Khan en disant : « Big Data : s’il y a une bonne nouvelle pour la gestion active, c’est bien l’émergence du Big Data. »

Et tu ajoutes « [On verra, j’en doute.] »

Quant à moi j’ajoute que cela m’évoque : Bad Blood, avions renifleurs…

Bonjour Philippe,

Pour les frais en France tu donnes : « 0,41% pour les ETF, et… 1,02% pour les fonds traditionnels. »

Il me semblait avoir lu sur ton blog des frais moyen > 2% pour les fonds traditionnels. Est-ce une coquille ? 🙂

Bonjour Adrien,

Les frais moyens > 2% sont pour tous les fonds, qu’ils soient gérés activement ou indiciels. Les montants de 0,41% et 1,02% concernent les seuls produits indiciels (0,41% pour les ETF, 1,02% pour les fonds indiciels traditionnels – non ETF).

Cordialement.

Philippe

Correction : les frais >2% sont pour les seuls fonds gérés activement.

ok merci, j’ai donc lu en diagonale 🙂