Thomas Gresham (vers 1519 – 1579) était un financier anglais. Il a formulé la loi qui porte son nom, laquelle affirme que « la mauvaise monnaie chasse la bonne ».

En bourse, il a toujours existé des segments pour lesquels les investisseurs s’emballent : la Compagnie du Mississipi, les actions des opérateurs de chemin de fer (la Railway Mania), celles des producteurs de bicyclettes (the Great British Bicycle Bubble of 1896). Plus récemment les valeurs de la bulle internet. Encore plus récemment, les meme stocks.

Les cours montent, montent, montent, et finissent toujours par redescendre, souvent violemment. Certains investisseurs gagnent de l’argent, parfois beaucoup, d’autres en perdent, parfois beaucoup.

Et comme homo boursicotus aime les tickets de loterie, les thèmes d’emballement se renouvellent régulièrement.

En bourse, la mauvaise monnaie chasse la mauvaise monnaie (ce pourrait être une future loi de Maupas, mais je n’y crois pas trop).

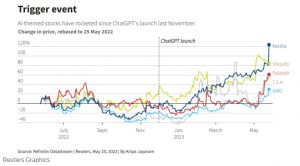

Après les meme stocks, la Nouvelle Vague, c’est l’IA.

Nvidia ! Microsoft ! Alphabet ! Meta ! Apple !

Il faut alimenter l’insatiable machine à transactions. L’excellentissime Cory Doctorow démonte les mécanismes à l’oeuvre dans un très bon billet.

"Take Morgan Stanley, who spent 2021 and 2022 hyping cryptocurrency as a massive growth opportunity. […] Today, Morgan Stanley wants you to know that AI is a $6 trillion opportunity."

— by @doctorow https://t.co/56EZopn5y6

— Philippe Maupas (@philmop) May 30, 2023

Plus vous tradez, plus vous risquez de perdre. A vous de voir. Sinon, un ETF répliquant l’indice MSCI World vous expose pour moins de 0,2% de frais annuels à 1507 valeurs. Dont Nvidia, qui était à fin avril la 4è position de l’indice.

S’il est une activité non automatisable, c’est bien le jardinage. J’ai encore passé le dernier week-end à replanter tomates, salades, piments et cucurbitacées.

Il me reste une dizaine de plants pour le prochain week-end et je passerai ensuite à la phase binage, désherbage et arrosage. Avec, dans deux ou trois semaines, la cueillette et la dégustation des fraises, des cerises et des groseilles.

Pas lu Fugue américaine. J’ai en revanche entendu parler du contenu de la page 268. Pas mon style de littérature.

‼️Annonce‼️

Particulier vend pages 1 à 267 et 269 à 471 de « Fugue Américaine », le dernier livre de Bruno Le Maire. État neuf. pic.twitter.com/DxONJzVhsS

— Etienne Dorsay (@E_Dorsay) May 27, 2023

Et pourtant, même le Wall Street Journal en parle.

“French people can forgive a politician for writing erotic novels, but they can’t forgive a politician for writing them badly.” https://t.co/pQrgSDE1kX

— Robin Wigglesworth (@RobinWigg) May 30, 2023

Plus mon style, l’excellent livre de l’historien François Walter sur le printemps à travers les âges : Désir de printemps – Histoire sensible d’une saison.

Walter y cite un poème de Jehan-Rictus (1867-1933), « Le Printemps », tiré du recueil « Les soliloques du pauvre », qui m’a mis en joie.

commence par « Bon’v’là l’Printemps ! ».

Puis ceci :

V’là les poèt’s qui pinc’nt leur lyre

(Malgré qu’y n’aient rien dans l’fusil),

V’là les Parigots en délire

Pass’qu’y pouss’trois branch’s de persil !

Mais oui, le Parigot en délire parce qu’il pousse trois branches de persil, c’est moi (texte complet ici) ! La fiche Wikipedia sur Jehan-Rictus est ici.

François Walter a récemment été l’invité de Jean-Noël Jeanneney dans l’excellente émission de France Culture « Concordance des temps » pour parler de son livre (c’est ici).

Pour recevoir une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.

Bienvenue dans ma semaine Twitter 21 de 2023.

Dans les entrailles de la RIS

La RIS, c’est la Retail Investment Strategy de la Commission européenne. A savoir la stratégie d’investissement pour les particuliers.

Selon les termes du communiqué de presse,

L’objectif est de donner aux investisseurs de détail (c’est-à-dire les investisseurs «consommateurs») les moyens de prendre des décisions d’investissement en adéquation avec leurs besoins et leurs préférences, tout en veillant à ce qu’ils soient traités équitablement et dûment protégés.

Est-ce à dire que ça ne serait pas le cas aujourd’hui ? Que les investisseurs de détail ne sont pas « traités équitablement et dûment protégés » ?

Le texte législatif a été publié la semaine dernière. Comme on le savait déjà, la seule mesure efficace pour réduire les conflits d’intérêt, traiter équitablement les investisseurs de détail et les protéger, à savoir l’interdiction des rétrocessions, n’a pas été retenue.

La faute au lobbying des acteurs de l’écosystème, qui n’ont aucun intérêt à la transparence et vivent au détriment des investisseurs de détail grâce aux prix bien trop élevés de la gestion active.

Ça y est, la Commission européenne a publié sa stratégie d'investissement pour les particuliers.

Comme prévu — hélas —, pas d'interdiction des rétrocessions. https://t.co/KQ6axI69RZ pic.twitter.com/b9vTT9ujTT— AlphaBetaBlog (@AlphaBetaBlogFR) May 24, 2023

A défaut d’avoir fait la révolution, le projet a introduit quelques dispositions qui vont dans la bonne direction (italique ajouté par mes soins).

- « Améliorer les informations fournies aux investisseurs de détail sur les produits et services d’investissement, en les normalisant davantage et en les rendant plus pertinentes » : oui, bien sûr, incontestable et louable.

- « Rendre les coûts plus transparents et comparables en imposant l’utilisation d’une présentation et d’une terminologie normalisées à cet égard » : ah, la transparence ! Toujours plus de transparence ! Des documents toujours plus longs et plus complexes à comprendre ! Mais comme le client qui croit que son « conseiller » est vraiment un conseiller lui fait confiance, il ne va pas regarder ces coûts aveuglément transparents, d’autant plus qu’il n’a aucun moyen de savoir si ces coûts sont faibles, raisonnables ou élevés. Et que son « conseiller » peut de toute façon lui tenir le discours encore trop habituel de certains vieux briscards de la gestion active : « Si tu veux une gestion de qualité, il faut la payer. La gestion à bas coûts, c’est une gestion à basse performance. » (alors que c’est l’inverse qui est vrai, en moyenne1.

- « Garantir que tous les clients de détail reçoivent au moins une fois par an un relevé clair de la performance de leur portefeuille d’investissement. » Il est terrifiant d’imaginer que ça n’est pas toujours le cas. Et pourtant, quiconque détient un contrat d’assurance vie et consulte son relevé annuel connaît le niveau désastreux des modalités de restitution de la performance, presque jamais calculée en tenant compte des flux (versements, arbitrages, rachats) et des frais.

- « Remédier aux conflits d’intérêts potentiels dans la distribution des produits d’investissement, en interdisant les incitations pour les ventes réalisées sur la base d’une «exécution pure» (c’est-à-dire sans la fourniture d’aucun conseil) et en veillant à ce que les conseils financiers prodigués soient conformes aux intérêts des investisseurs de détail. » A défaut d’interdire complètement les rétrocessions, on les interdit en l’absence de conseil. Quiconque gère lui-même son contrat d’assurance vie distribué sur internet ne peut qu’applaudir des 2 mains. Reste à voir si cette interdiction va effectivement s’appliquer à ce cas de figure. Et dans le cas contraire (le plus probable), comment les courtiers vont s’y prendre pour inventer une prestation de conseil qui n’existe pas dans les faits.

- « Protéger les investisseurs de détail des pratiques commerciales trompeuses en veillant à ce que les intermédiaires financiers (c’est-à-dire les conseillers) soient pleinement responsables de l’utilisation (y compris abusive) qui est faite de leur communication commerciale, y compris lorsque celle-ci passe par des médias sociaux, ou est assurée par des célébrités ou d’autres tiers qu’ils rémunèrent ou auxquels ils offrent des incitations. » A part les distributeurs de crypto, je ne connais pas beaucoup de distributeurs (« les intermédiaires financiers ») qui utilisent en France les services de célébrités ou d’influenceurs. Ceci étant dit, cette mesure est bonne.

- « Donner aux consommateurs les moyens de prendre de meilleures décisions financières, en encourageant les États membres à mettre en œuvre des mesures nationales propres à développer la culture financière des citoyens, quels que soient leur âge, leur milieu social et leur niveau d’instruction. » Bon courage. C’est tout à fait louable, n’a aucun caractère contraignant mais n’aura d’effet que dans un futur très lointain.

Du 25 mai au 25 juillet, il sera possible de réagir à ce projet. Les contributions reçues seront synthétisées par la Commission européenne et présentées au Parlement européen et au Conseil.

Cette stratégie d’investissement des particuliers affecte de nombreux textes. Par exemple celui de la réglementation PRIIPS, qui concerne l’assurance vie. Le monstre réglementaire qu’est le DIC (KID en anglais) va être enrichi de nouveaux éléments (j’ai parlé ici de ce monstre).

La Commission européenne introduit un nouveau concept, celui de « Value for Money ». A savoir, le rapport qualité/prix. Ou, de façon plus facile à comprendre : « En ai-je pour mon argent ? »

Selon les termes de la section Questions/Réponses accompagnant le communiqué de presse du lancement de la RIS (traduction par mes soins),

On peut montrer qu’il existe des produits sur le marché dont le rapport qualité/prix est faible, voire nul, pour le client particulier, notamment en raison de leurs coûts élevés.

Comme il n’est pas question d’encadrer les prix dans une Union européenne libérale et puisque le choix a été fait de ne pas interdire les rétrocessions (ce qui aurait immanquablement conduit à un très fort développement des produits de gestion indicielle à bas coûts et à une baisse des frais de gestion de la gestion active), il faut agir sur d’autres leviers pour faire baisser les prix de la gestion, bien trop élevés.

Ce concept de « Value for money » a été introduit par la FCA au Royaume-Uni en 2019. Les fonds de droit anglais doivent rédiger un rapport annuel (« Assessments of Value ») dans lequel ils déterminent s’ils délivrent une performance en ligne avec leurs frais, et, dans le cas contraire, expliquent quelles mesures ils prennent pour remédier à ce mauvais rapport qualité-prix.

En 2021, la FCA faisait un bilan d’étape assez mitigé, notant que les gérants contrôlés se préoccupaient plus de diminuer les frais administratifs de leurs fonds, facturés par des tiers, que leurs propres frais de gestion (source).

La Commission européenne propose que les intermédiaires financiers soient responsables d’évaluer le rapport qualité-prix des produits qu’ils distribuent (et donc de ne pas référencer de produits dont les frais seraient trop élevés par rapport à leur espérance de performance), en s’appuyant sur l’évaluation des fournisseurs de produits.

Ces derniers ont déjà l’obligation d’en faire une, mais il leur faudra en plus établir un process de tarification permettant d’identifier et de quantifier tous les coûts et les frais encourus par les fonds, et de s’assurer que leur total n’empêche les fonds de délivrer de la valeur.

Pour que les fournisseurs de produits et les distributeurs puissent évaluer le rapport qualité/prix des produits, la Commission demande à 2 régulateurs européens, l’ESMA et l’EIOPA, d’établir des benchmarks de coûts et de performances auxquels les produits de placement pourront être comparés.

S’il est bien un angle mort chez les fournisseurs de données sur les fonds (Morningstar, présent dans le monde entier, et Quantalys2, acteur important en France), c’est celui des frais : impossible de faire une recherche systématique, des tris ou des comparaisons sur la base des frais réels des fonds.

Il serait pourtant facile de permettre de positionner visuellement n’importe quel fonds dans sa catégorie en matière de frais, par exemple en créant des déciles ou des quartiles. Dans la mesure où le principal déterminant de la performance future d’un fonds, ce sont ses frais (plus ils sont bas, plus la performance future sera élevée), un tel outil serait d’une utilité maximum pour l’investisseur privé.

Ce sont donc l’ESMA et l’EIOPA qui vont faire ce travail, et je m’attends à un lobbying considérable de la part des sociétés de gestion et des distributeurs pour vider cette mesure (que je trouve fort astucieuse) de sa substance.

Comme le projet de la Commission veut imposer des obligations de reporting des distributeurs vers l’ESMA et l’EIOPA, il sera aisé pour les lobbyistes de hurler contre de nouvelles obligations réglementaires.

Les benchmarks sont un outil de comparaison permettant de rendre le process de tarification plus objectif – tant aux niveaux de la production que de la distribution. Une déviation par rapport au benchmark pertinent devrait introduire la présomption que les coûts et les frais sont trop élevés et que le produit n’a pas un bon rapport qualité/prix, à moins que le producteur ou le distributeur puisse démontrer le contraire.

On va bien s’amuser ! J’attends avec impatience de voir comment seront établis les benchmarks de coûts, mais si c’est fait proprement (et ça devrait l’être), il va être très difficile de prétendre qu’un fonds actions Europe ou actions monde géré activement avec des frais de gestion de plus de 2% a un bon rapport qualité/prix par rapport à son homologue indiciel à 0,2% de frais.

3 ans après l’entrée en vigueur du package sur la stratégie d’investissement des particuliers, la Commission a prévu une clause de révision, laissant la porte ouverte à une possible — mais à mon avis improbable — interdiction complète des rétrocessions.

Les réactions

Du côté du mammouth des services financiers3, qui a échappé à l’interdiction complète des rétrocessions, les nouvelles mesures inquiètent.

Selon L’Agefi, la Fédération bancaire française, France Assureurs, l’Anacofi, Planète CSCA, la Fédération nationale des agents généraux d’assurance, l’Association française de la gestion financière et l’Association française des marchés financiers ont exprimé cette « inquiétude » dans un communiqué de presse (que je n’ai trouvé sur aucun des sites de ces différents lobbys, je me demande bien pourquoi).

Consternant ? Hilarant ? Les deux ? La stratégie d’investissement de détail de la commission européenne inquiète tous les lobbys de l'écosystème de la gestion et de la distribution de produits financiers en 🇫🇷. Le mammouth voudrait que RIEN ne change. https://t.co/H8ZF3zkCJj

— AlphaBetaBlog (@AlphaBetaBlogFR) May 25, 2023

La rhétorique employée est toujours la même : ce sont les investisseurs privés qui vont être lésés, c’est la mort du conseil pour tous4.

Le texte introduit de nouvelles conditions et obligations rendant en pratique très difficile, voire impossible ce système de rémunération pour un grand nombre de distributeurs, en particulier ceux s’adressant à la plus grande masse des épargnants auxquels ces distributeurs apportent leurs conseils.

Quant aux conséquences, elles sont bien entendu apocalyptiques : ces conditions et obligations nouvelles vont restreindre

de manière significative l’offre d’épargne, ce qui réduirait de fait les capacités de financement de l’économie française et européenne.

Dans Le guépard (Il gattopardo), le roman de Giuseppe Tomasi di Lampedusa (1896-1957), il est dit ceci :

Se vogliamo che tutto rimanga come è, bisogna che tutto cambi.

Soit (source) :

Si nous voulons que tout reste pareil, il faut que tout change.

Cette phrase est passée dans le domaine public, souvent sous cette forme en français :

Il faut que tout change pour que rien ne change.

Pour le mammouth des services financiers, il faudrait que RIEN ne change pour que rien ne change.

Tout aussi amusante est la réaction de l’ICI (Investment Company Institute, le lobby des gérants d’actifs aux Etats-Unis) : la notion de « Value for money » semble l’inquiéter au plus haut point.

Ah ah ah, ICI, le lobby 🇺🇸 des gérants d'actifs, s'inquiète des benchmarks en matière de coûts que la Commission a demandé aux 3 AES (ESMA, EIOPA et EBA) d'établir 👉 https://t.co/xWi16rB8Bb pic.twitter.com/DOJmR4JO01

— AlphaBetaBlog (@AlphaBetaBlogFR) May 24, 2023

Encore une fois, selon la bonne vieille rhétorique de la catastrophe, les conséquences seraient très négatives.

ICI Global a des inquiétudes sur la proposition de la Commission de mandater les Autorités européennes de surveillance5 pour construire des benchmarks granulaires par rapport auxquels seront évaluées les 30000 fonds UCITS de droit européen. Il paraît peu probable de le faire de façon équitable pour une large palette de classes d’actifs et d’horizons temporels. Les benchmarks de prix réduiront la diversité, l’innovation et le choix de fonds offerts, ce qui conduira les investisseurs européens à obtenir de moins bons résultats.

Dans cette affaire, les principaux intéressés, les investisseurs privés, ne s’expriment pas. C’est pourtant de leur bien dont il s’agit.

Quelques associations agissent pour la défense des intérêts de ces investisseurs privés : Better Finance, Finance Watch et BEUC en font partie. Depuis des mois, elles font pression pour que les rétrocessions soient interdites, avec des arguments que je trouve fort convaincants (voir ici leur lettre commune du 28 novembre 2022 à la Commission européenne).

Sans surprise, Better Finance et BEUC sont déçus par le projet présenté la semaine dernière.

Pour @beuc, seule une interdiction des rétrocessions peut réparer un marché de la distribution de produits d'investissement dysfonctionnel https://t.co/bI8CmHpP6H

— AlphaBetaBlog (@AlphaBetaBlogFR) May 26, 2023

J’attends avec impatience de pouvoir lire les commentaires que peuvent soumettre les parties prenantes jusqu’au 23 juillet.

AlphaBetaBlogGPT

Je suis membre depuis leur création des Coupoles de l’a distribution, des prix lancés en 2015 par DistribInvest et repris par L’Agefi (qui a racheté DistribInvest en 2018). Les Coupoles récompensent les acteurs de la distribution de produits d’investissement.

Les Coupoles 2023 ont été remises le jeudi 25 mai dernier. L’éducation financière étant une de mes marottes, j’ai remis la Coupole de l’Audace, catégorie Education financière.

En préparant ma courte allocution, je me suis appuyé sur différentes sources et ressources.

Comme je voulais rappeler que l’éducation financière n’était pas une fin en soi, mais un moyen pour améliorer la littératie financière, j’ai d’abord utilisé la magnifique définition de ce terme — peu usité en France — de l’Agence de la consommation en matière financière du Canada (source) :

La littératie financière, c’est le fait de disposer des connaissances, des compétences et de la confiance en soi nécessaires pour prendre des décisions financières responsables.

Je me suis ensuite tourné vers ChatGPT pour voir si ses immenses connaissances s’étendaient à mon domaine.

C’est bien entendu le cas.

ChatGPT, pourquoi l’éducation financière est-elle importante ?

Réponse de l’IA :

L’éducation financière est importante pour plusieurs raisons :

Gestion personnelle : L’éducation financière permet aux individus de mieux gérer leurs propres finances. Elle leur donne les connaissances et les compétences nécessaires pour prendre des décisions éclairées en matière d’épargne, de budget, d’investissement et de gestion de la dette. Cela peut les aider à atteindre leurs objectifs financiers à court et à long terme, comme acheter une maison, épargner pour la retraite ou financer l’éducation de leurs enfants.

Prise de décisions éclairées : L’éducation financière permet aux individus de comprendre les concepts financiers de base tels que les intérêts, les impôts, l’inflation et les risques liés aux investissements. Cela leur permet de prendre des décisions éclairées lorsqu’ils sont confrontés à des choix financiers importants, tels que contracter un prêt, choisir un régime d’investissement ou décider de l’achat d’une assurance. Une meilleure compréhension des concepts financiers peut également aider à éviter les arnaques financières et les mauvaises décisions qui pourraient entraîner des problèmes financiers à long terme.

Indépendance financière : L’éducation financière favorise l’indépendance financière. Lorsque les individus comprennent comment gérer efficacement leur argent, ils sont moins susceptibles de dépendre de crédit à la consommation excessif, de vivre au-dessus de leurs moyens ou de s’endetter. Ils sont mieux équipés pour planifier leur avenir financier et prendre le contrôle de leur vie financière.

Préparation aux imprévus : L’éducation financière aide à se préparer aux imprévus financiers. Elle encourage la constitution d’un fonds d’urgence pour faire face aux dépenses imprévues, tels que des problèmes de santé, la perte d’emploi ou des réparations majeures. Être préparé financièrement permet de réduire le stress lié aux situations d’urgence et d’éviter d’accumuler des dettes élevées en cas de besoin urgent d’argent.

Stabilité économique : Une population financièrement éduquée contribue à la stabilité économique d’un pays. Lorsque les individus sont en mesure de prendre des décisions financières responsables, cela peut réduire la volatilité économique et favoriser la croissance économique à long terme. De plus, une meilleure éducation financière peut également aider à réduire les inégalités économiques en donnant à chacun les outils nécessaires pour améliorer sa situation financière.

En résumé, l’éducation financière est importante car elle permet aux individus d’acquérir les connaissances, les compétences et les comportements nécessaires pour gérer efficacement leur argent, prendre des décisions éclairées et atteindre leurs objectifs financiers. Elle favorise l’indépendance financière, la stabilité économique et la résilience face aux imprévus financiers.

Diantre, c’est rudement bien tourné et fort complet.

Une idée m’a fugacement traversé l’esprit : Et si je sous-traitais la rédaction de ce blog à ChatGPT ? J’aurai ainsi plus de temps libre pour lire, écouter des podcasts, aller au musée, au cinéma, au concert, jardiner et courir.

J’ai donc décidé de pousser ChatGPT dans ses retranchements et lui ai posé la question suivante :

ChatGPT, faut-il interdire les rétrocessions ?

La réponse de l’IA :

Les rétrocessions sont des pratiques financières dans lesquelles une personne ou une entité reçoit des commissions ou des paiements de tiers en échange de la recommandation de produits ou de services financiers. Cette question est souvent discutée dans le cadre de l’industrie des services financiers, telle que les services de conseil en investissement ou les services d’intermédiation.

Il existe différents points de vue sur la question de savoir s’il faut interdire les rétrocessions. Je vais présenter quelques arguments souvent avancés de part et d’autre.

Arguments en faveur de l’interdiction des rétrocessions :

Conflits d’intérêts : Les rétrocessions peuvent créer des conflits d’intérêts, car elles incitent les conseillers financiers à recommander des produits ou services non pas dans l’intérêt de leurs clients, mais plutôt pour maximiser leurs propres revenus.

Transparence et confiance : L’interdiction des rétrocessions peut contribuer à une plus grande transparence et renforcer la confiance des consommateurs dans l’industrie des services financiers. En éliminant les incitations financières cachées, les clients peuvent être assurés que les recommandations qui leur sont faites sont basées sur leurs besoins réels.

Protection des investisseurs : L’interdiction des rétrocessions vise à protéger les investisseurs en s’assurant que les produits et services recommandés répondent à leurs besoins et objectifs financiers, plutôt qu’à ceux du conseiller financier.

Arguments en faveur du maintien des rétrocessions :

Accès aux services financiers : Les rétrocessions peuvent permettre aux conseillers financiers de proposer des services à un coût initial réduit pour les clients. Les commissions perçues grâce aux rétrocessions peuvent contribuer à couvrir les frais de conseil et d’intermédiation, ce qui peut rendre les services financiers plus accessibles pour certains investisseurs.

Modèle économique : Pour de nombreux conseillers financiers, les rétrocessions constituent une part importante de leurs revenus. Une interdiction totale des rétrocessions pourrait remettre en question leur modèle économique et entraîner une diminution de l’offre de services de conseil financier.

Responsabilité individuelle : Certains soutiennent que les investisseurs ont la responsabilité individuelle de comprendre les coûts et les incitations liés aux produits et services financiers. Plutôt que d’interdire les rétrocessions, il est préférable d’éduquer les investisseurs et de les encourager à prendre des décisions éclairées.

Il convient de noter que différentes juridictions ont adopté des approches différentes en ce qui concerne les rétrocessions. Dans certains pays, elles ont été interdites ou restreintes, tandis que dans d’autres, elles sont encore autorisées.

La question de l’interdiction des rétrocessions est complexe et suscite des débats au sein de l’industrie des services financiers. Les régulateurs, les professionnels de l’industrie et les parties prenantes concernées doivent prendre en compte les différents arguments et évaluer les avantages et les inconvénients potentiels avant de prendre une décision.

C’est en lisant la dernière phrase (italique ajouté par mes soins) que j’ai compris que j’étais condamné à continuer d’écrire Alpha Beta Blog moi-même, sans recours à ChatGPT.

Vous trouverez le palmarès des Coupoles de la Distribution 2023 ici.

Is Nvidia the new bitcoin?

Puisqu’il a été question d’intelligence artificielle, et même si l’évolution du cours d’une action n’a aucune espèce d’importance, je me sens obligé de parler du phénomène Nvidia.

La société a présenté ses résultats trimestriels la semaine dernière et relevé ses prévisions de chiffre d’affaires, ce qui a conduit à une hausse de 25% de son cours de bourse le jour suivant.

Comme ce billet est déjà fort long, je vais faire court : il y a toujours eu des bulles, il y en a encore, il y en aura toujours.

Il y a une bulle sur les valeurs liées de près ou de loin à l’intelligence artificielle.

Regardez les ratios de valorisation des valeurs AI sélectionnées par Naomi Rovnick de Reuters.

Un excellent papier de @naomi_rovnick sur la folie IA en bourse. Certains ratios de valorisation rappellent le bon vieux temps de la bulle internet. A cette différence près que les valeurs liées à l'IA sont aujourd'hui profitables. https://t.co/1oGhBxqX9X pic.twitter.com/r9vKWOvMxy

— AlphaBetaBlog (@AlphaBetaBlogFR) May 26, 2023

Regardez l’évolution du cours de bourse de ces valeurs depuis l’annonce du lancement de ChatGPT.

Que faire ? Rien si votre portefeuille actions est très diversifié, par exemple si vous détenez un produit indiciel à bas coûts répliquant l’indice MSCI ACWI ou l’indice FTSE All World.

Nvidia est présente dans ces indices depuis longtemps. Elle y sera encore quand elle aura dépassé les 1000 milliards de dollars de capitalisation boursière6. Ou les 2000 milliards. Ou quand elle sera redescendue à 500 milliards. Ou à 100 milliards.

Des nouvelles du #H2Ogate

Avertissement : l’Association Collectif Porteurs H2O m’a proposé de l’assister dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si cette mission influe sur ma couverture de l’affaire H2O AM sur ce blog.

Puisqu’il a déjà été beaucoup question de ChatGPT cette semaine, continuons. J’ai posé la question suivante à l’IA :

Lars Windhorst va-t-il rembourser H2O AM ?

Qui m’a répondu ceci (italique ajouté par mes soins) :

En tant que modèle de langage basé sur l’architecture GPT-3.5 développé par OpenAI, je ne dispose pas d’informations en temps réel sur des événements spécifiques tels que le remboursement de Lars Windhorst à H2O Asset Management. Ma base de connaissances est également limitée jusqu’en septembre 2021, et je ne peux pas accéder aux informations actualisées sur des événements récents. Je vous recommande donc de consulter des sources d’actualités fiables pour obtenir les informations les plus récentes sur cette question.

On continue :

Lars Windhorst est-il un homme d’affaires honnête ?

La réponse de ChatGPT (italique ajouté par mes soins) :

En tant que modèle de langage, je ne peux pas donner d’opinion personnelle sur les individus. La notion d’honnêteté est complexe et subjective, et elle peut varier en fonction des perspectives et des informations disponibles. Lars Windhorst est un homme d’affaires allemand qui est connu pour ses activités entrepreneuriales dans divers secteurs, notamment dans le domaine des technologies et de l’investissement. Comme pour tout homme d’affaires, les opinions sur son honnêteté peuvent varier selon les sources d’information et les points de vue individuels. Il est important de faire ses propres recherches et de consulter des sources fiables pour se faire une opinion éclairée.

Une dernière question, pour mieux comprendre pourquoi ChatGPT ne m’est d’à peu près aucune utilité pour ce blog :

Bruno Crastes est-il un gérant talentueux ?

La réponse de ChatGPT (italique ajouté par mes soins) :

Bruno Crastes est un gestionnaire d’actifs français reconnu dans l’industrie financière. Il est le fondateur et le directeur général7 de la société H2O Asset Management, spécialisée dans la gestion d’actifs. Crastes est connu pour sa vision macroéconomique et sa capacité à identifier des opportunités d’investissement dans les marchés financiers.

La perception de la talentuosité d’un gérant d’actifs peut varier en fonction des critères et des attentes de chaque investisseur. Certains investisseurs peuvent considérer Bruno Crastes comme un gérant talentueux en raison de sa réputation, de ses performances passées ou de son approche d’investissement. Cependant, il est important de noter que les performances passées ne garantissent pas nécessairement les performances futures, et il est toujours recommandé de mener une analyse approfondie avant de prendre une décision d’investissement.

« Talentuosité », il fallait l’oser. Ça me rappelle la « bravitude » de l’inénarrable Ségolène Royal.

J’attends avec une impatience grandissante la mise à jour des valeurs mensuelles estimatives des 7 side-pockets à fin mars. Depuis le début de l’année, elle advenait dès le début du mois. Les valeurs estimatives en ligne sur le site de la société de gestion le 30 mai à 13 heures étaient toujours celles de fin février.

H2OAM a déjà suspendu la mise à jour des valeurs mensuelles estimatives des side-pockets : celles de fin avril et fin mars 2021 puis de fin septembre, fin octobre et fin novembre 2021, puis de fin octobre et fin novembre 2022 n’avaient pas été publiées.

C’est bien entendu dans un souci de transparence, pour maximiser la performance et la liquidité des actifs Windhorst pourris.

Je rappelle que H2O AM avait fait un pari massif sur le rouble russe début 2022. Pas de chance, la Russie agressait l’Ukraine et l’envahissait en février 2022. Coup de grisou lsur le rouble russe, qui fait brutalement chuter les fonds exposés.

Depuis, les fonds affectés ont remonté la pente. Mais pas tous : Multiequities est toujours dans le rouge.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Voilà où on en est au 25 mai 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 février 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 21 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 21 de 2023. Sayōnara. さようなら.

Illustration : A. Humblot, Rue Quincampoix en l’année 1720, détail. BNF : département Estampes et photographie. Version colorisée avec img2go.

- Vérité désagréable magnifiquement résumée par Jack Bogle dans la formule : « In investing, you get what you don’t pay for. » (Source)

- J’ai ete directeur général de Morningstar France entre 2001 et 2005 et n’ai aucun nien d’intérêt avec la société. Je suis un des co-fondateurs de Quantalys, société dont je ne suis plus actionnaire depuis son rachat par Harvest en 2021.

- Je rappelle que c’est ainsi que Claude Allègre, alors Ministre de l’éducation nationale, qualifiait l’éducation nationale, ajoutant qu’il fallait le dégraisser. Source. Il faut également dégraisser le mammouth de l’écosystème de la gestion et de la distribution de produits financiers, qui facture ses prestations beaucoup trop cher à des clients captifs.

- Plus exactement de la vente de produits financiers à certains clients.

- L’ESMA et l’EIOPA.

- C’est fait le 30 mai.

- Crastes n’est plus directeur général de H2O AM depuis janvier 2023, suite à la décision de la commission des sanctions de l’AMF l’interdisant d’exercer des fonctions de direction ou de gestion pendant 5 ans, mais ChatGPT nous a indiqué utiliser des données antérieures à septembre 2021.

Une réponse sur « Ma Semaine Twitter 21 de 2023 »

Merci pour cette analyse 🙂