Staniel Cay est une île située dans les Exuma Cays, un district des Bahamas. On y trouve de très photogéniques cochons nageurs qui cohabitent paisiblement avec les mouettes et les poissons.

On peut aussi trouver aux Bahamas des requins. Des requins d’un genre spécial. Des crypto requins. Attirés par les plages de sable blanc, l’eau translucide de la mer et un cadre réglementaire très amical pour les acteurs du métavers des crypto.

Tenez, les fondateurs de FTX par exemple. Et le premier d’entre eux, Sam Bankman-Fried (SBF), dont j’ai longuement parlé la semaine dernière.

Je ne sais pas combien de temps a duré la chute d’Icare, mais celle de Sam a été très rapide. Le moins que l’on puisse dire, c’est qu’il n’a rien fait pour la ralentir, multipliant les déclarations surréalistes (voir ci-dessous).

Grâce à (à cause de) SBF, la semaine dernière a été la plus excitante pour moi depuis le lancement d’Alpha Beta Blog en juin 2016 : je n’avais jamais vu ça.

Ah, un dernier mot sur les Bahamas : ce pays a fait son retour dans la liste des “juridictions fiscales non coopératives” de l’Union européenne en octobre dernier (source).

Je vous avais annoncé la semaine dernière que je ne parlerais plus de mon potager jusqu’aux semis du printemps 2023. C’était presque vrai.

Car il reste encore des choses à faire dans ce potager, notamment y récolter pommes, salades et courges.

Ce fut fait le week-end dernier, avec en prime une sortie de 27 kilomètres sous une pluie fort désagréable dimanche matin pour terminer ma préparation au marathon de La Rochelle qui aura lieu le 27 novembre.

Le samedi soir, au coin du feu, j’ai lu le dernier roman de Lionel Duroy, Disparaître.

Duroy est un adepte de l’auto-fiction : dans certains de ses romans, il met en scène un personnage récurrent, Augustin, et ses démêlés familiaux qui remontent à loin.

Augustin est l’un des dix enfants (filles et garçons) de Suzanne et Toto, parents calamiteux et couple dysfonctionnel avant l’heure. Il a parlé de ses parents dans Le chagrin et de sa mère en particulier dans L’absente.

Toto a des origines aristocratiques1 mais il est complètement déclassé, sa vie professionnelle est un désastre, il a des dettes et la famille doit souvent déménager à la cloche de bois.

Augustin fut le conjoint d’Agnès et Esther et a eu deux enfants avec chacune des deux femmes.

Il a des relations tourmentées avec ses quatre enfants, qui lui reprochent de les exposer dans ses romans.

Dans la première partie de Disparaître, septuagénaire (Lionel Duroy a 73 ans), Augustin, natif de Bizerte2 les invite à déjeuner et leur annonce qu’il part à vélo en solitaire de Carpentras jusqu’à Stalingrad.

Dans la deuxième partie, il raconte son périple, ne cachant rien de ses infections urinaires, des problèmes techniques de son vélo Singer et de sa rencontre amoureuse avec une infirmière dans la maison de retraite où il est soigné suite à une chute.

C’est parfois drôle, souvent pathétique, Augustin m’horripile, mais je lis avec addiction tous les livres de Duroy consacrés à son double. Si vous n’aimez pas l’auto-fiction, passez votre chemin. Si vous aimez l’auto-fiction et n’avez encore rien lu de Duroy, vous avez beaucoup de chance.

Dans un tout autre registre, du même Duroy, j’avais beaucoup aimé Eugenia, l’histoire romancé du pogrom de Jassy (Iași) qui a eu lieu en Roumanie le 27 juin 1941. Curzio Malaparte, alors correspondant de guerre du Corriere della Sera sur le front de l’est, est un des personnages du roman.

Malaparte a raconté ce pogrom dont il a été témoin dans son chef-d’oeuvre, Kaputt.

Etienne Dorsay étant toujours en congé de Twitter, c’est Gabriela Manzoni qui nous raconte un peu l’histoire de Sam Bankman-Fried. Il suffit de remplacer les faux-cils, le fard et les bijoux par le bermuda, le tee-shirt et les sneakers.

Mais pour la sincérité de Sam, on repassera.

— Gabriela Manzoni (@ManzoniGabriela) November 18, 2022

Pour recevoir une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.

Bienvenue dans ma semaine Twitter 46 de 2022.

Sam le fraudeur

La semaine dernière, nous avions laissé Sam Bankman-Fried en pleine débâcle : 134 sociétés du groupe FTX s’étaient mises le 10 novembre sous la protection du régime des faillites aux Etats-Unis.

Un nouveau directeur général, John J. Ray, III, avait été nommé, SBF avait démissionné mais restait conseiller de son successeur.

Un individu normalement constitué aurait fait profil bas, mais SBF ne semble pas être normalement constitué.

Il a accordé un entretien à Kesley Piper, une journaliste de Vox spécialiste de ce qu’on appelle Effective Altruism3, via des messages directs échangés sur Twitter dans la nuit du 13 au 14 novembre.

Je ne sais pas si Sam n’avait pas assez dormi ou s’il était sous l’influence de substances abrutissantes, mais il a tenu par écrit des propos stupéfiants.

Au temps de sa splendeur Sam courtisait publiquement les régulateurs aux Etats-Unis et disait urbi et orbi que la crypto devait être régulée.

Piper lui demande si sa position n’était qu’un exercice de relations publiques.

Sa réponse :

yeah, just PR.

ouais, juste des RP.

Et Sam précise sa pensée :

fuck regulators.

They make everything worse

They don’t protect customers at all

Bon, voilà, c’est dit.

Piper lui écrit qu’il était bon pour parler d’éthique, pour quelqu’un qui considère les crypto comme un jeu ou il y a des gagnants et des perdants.

Réponse de Sam l’éthique :

Ben ouais. Ha ha. Je n’avais pas le choix. C’est de ça que sont faites les réputations, dans une certaine mesure. J’ai de la peine pour ceux qui se sont fait avoir. A ce jeu idiot, nous, les occidentaux woke jouons en prononçant les bonnes paroles comprises des seuls initiés4 et tout le monde nous aime.

C’est d’une franchise monumentale, non ? A moins que ce soit du cynisme ? Oui, c’est du cynisme.

Sam, ta plus grande erreur ?

Avoir accepté de mettre FTX sous le protection du régime étatsunien des faillites.

chapter 11

S’il ne l’avait pas fait, 70% des problèmes auraient rapidement été résolus. Les retraits auraient de nouveau été autorisés après un mois et les clients auraient récupéré tout leur argent.

Ben voyons.

Enfin, Sam exprime le souhait que ce soit les Bahamas plutôt que l’Etat du Delaware qui aient juridiction dans la restructuration (ou la liquidation) du groupe FTX.

Il y a en effet un conflit de juridiction entre les Bahamas et les Etats-Unis. Je pense qu’à ce petit jeu, à la fin, ce seront les Etats-Unis qui gagneront.

Dans la liquiditation de FTX, la guerre est déclarée entre les Bahamas 🇧🇸 et le Delaware 🇺🇸. Le régulateur 🇧🇸 annonce prendre le contrôle des actifs de FTX Digital Markets Ltd 👉 https://t.co/HjHthBQ7Z2 pic.twitter.com/u61S01CfPw

— AlphaBetaBlog (@AlphaBetaBlogFR) November 18, 2022

Ah, une autre fraudeuse, Elizabeth Holmes, la fondatrice de Theranoas qui prétendait révolutionner le marché des tests sanguins avec une machine qui n’a jamais fonctionné, a été condamnée à un peu plus de 11 ans de prison.

Un ordre de grandeur pour Sam.

Sur Theranos, lisez Bad Blood de John Carreyrou.

Gabegie

Selon la définition du Larousse, la gabegie est une « gestion financière défectueuse ou malhonnête. »

Dans le cas de FTX, la gestion financière était à la fois défectueuse et malhonnête, si l’on en croit le nouveau dirigeant nommé pour liquider le groupe.

John J. Ray III est un spécialiste des restructurations difficiles. En 40 ans de carrière, il aura été en charge de nombreux dossiers, dont le plus emblématique est celui d’Enron.

Sur Enron, on pourra lire en français Enron, la faillite qui ébranla l’Amérique, d’Anne-Sylvaine Chassany et Jean-Philippe Lacour. En anglais, on pourra lire The Smartest Guys in the Room de Bethany McLean et Peter Elkind.

C’est dire s’il en a vu des vertes et des pas mûres, John J. Ray III.

Mais il déclare n’avoir jamais rien vu de tel que ce qu’il a découvert chez FTX.

Devant l’ampleur du désastre, il s’est adjoint les services de Sullivan & Cromwell, un cabinet d’avocats, et d’Alvarez & Marsal, une société spécialiste des restructurations (selon le site de la filiale française, « Alvarez & Marsal est un cabinet de conseil en transformation d’entreprises et en restructuration positive »).

Oh là là. Les propos de John J. Ray III, le nouveau dirigeant de FTX, spécialiste des dossiers difficiles (Enron par exemple), sont violents. SBF est habillé pour l'hiver 👉 https://t.co/4dWliLQHI5 pic.twitter.com/XTXyx1I9cD

— AlphaBetaBlog (@AlphaBetaBlogFR) November 17, 2022

Jamais, au cours de ma carrière, je n’ai vu un échec aussi complet des contrôles au sein d’une entreprise et une absence aussi totale d’informations financières fiables.

Bing.

En vrac :

- Aucune politique de sécurité pour protéger les actifs digitaux des clients.

- Existence d’une porte dérobée pour permettre l’utilisation non détectée des actifs des clients.

- Pas d’audit des comptes.

- Pas de politique de gestion des ressources humaines. Le nombre d’employés des différentes entités (134 sont concernées par le chapter 11) n’a pas pu être établi.

- Pas de politique en matière de remboursement de frais. On apprend même que les notes de frais étaient soumises dans sur des plateformes de chat en ligne et validées « par un groupe disparate de surperviseurs » avec force émojis personnalisés.

- Pas de réunions des conseils d’administration de nombreuses sociétés du groupe FTX.

- Pas de procédures de suivi de la trésorerie, laquelle ne peut être établie avec certitude.

On apprend aussi qu’Alameda Research avait consenti un prêt d’un milliard de $ (il s’agit bien d’un milliard, pas d’un million) à SBF, et un autre de 543 millions de $ à Nishad Singh, un des co-fondateurs et actionnaire très minoritaire de la société.

Ah, et on apprend aussi accessoirement que certains individus (salariés et conseillers) ont utilisé les liquidités de l’entreprise pour acheter des propriétés aux Bahamas et d’autres objets à usage personnel.

Ah, et si vous aviez encore un doute sur le fait que SBF fraudait intentionnellement, ceci :

L’une des défaillances les plus généralisées de l’activité de FTX.com en particulier est l’absence de documents archivés sur les décisions. Monsieur Bankman-Fried communiquait régulièrement par le biais d’applications programmées pour s’auto-détruire rapidement, et encourageait les employés à faire de même.

John J. Ray III a bien entendu lu l’entretien de SBF avec la journaliste de Vox. Cet entretien ne l’a pas amusé :

Monsieur Bankman-Fried, actuellement aux Bahamas, continue de faire des déclarations publiques erratiques et trompeuses. Monsieur Bankman-Fried, dont les relations et les actifs financiers aux Bahamas restent peu clairs pour moi, a récemment déclaré à un journaliste sur Twitter: “j’emmerde les régulateurs qui ne font qu’empirer les choses” et a indiqué que la prochaine étape pour lui était de “gagner une bataile juridictionnelle contre le Delaware”.

SBF n’est bien entendu plus le conseiller de John J. Ray III.

L’information que j’ai préférée est anecdotique, mais tellement emblématique : le cabinet d’audit d’un des 4 silos du groupe identifiés par le liquidateur (le silo « dotcom ») s’appelle Prager Metis.

John J. Ray III dit ne jamais en avoir entendu parler, mais il note que la société se présente ainsi sur son site internet :

Le premier cabinet comptable à avoir officiellement établi son siège social dans le métavers sur la plateforme spécialisée Decentraland.

Napoléon :

Il vous suffira de dire: j’étais à la bataille d’Austerlitz, pour qu’on vous réponde : Voilà un brave !

L’auditeur de FTX chez Prager Metis :

Il vous suffira de dire: j’étais l’auditeur de FTX dans le métavers pour qu’on vous réponde : Voilà un branque !

Je pense qu’on n’a pas fini d’être surpris par le mélange de fraude et d’incompétence chez FTX.

Restez à l’écoute, c’est encore plus énorme que le H2Ogate.

Drapeau rouge 🚩

Karl Liebknecht (1871-1919) et Rosa Luxemburg (1871-1919) étaient les leaders de la ligue spartakiste en Allemagne. Ils fondèrent le journal Die Rote Fahne (Le Drapeau rouge) le 9 novembre 1918 puis furent tous les deux assassinés le 15 janvier 1919 à Berlin.

Die Rote Fahne devint le journal officiel du parti communiste allemand.

Ce n’est pas de ce drapeau rouge dont il sera question ici, mais plutôt de ce qu’on appelle en anglais un red flag.

Un signal inquiétant pour qui a les yeux ouverts et le cerveau fonctionnel.

On parle beaucoup de red flags dans les cas de fraude financière. Ces signaux inquiétants que tout un chacun pouvait voir et interpréter avant que la fraude n’éclate au grand jour.

Malheureusement, on a tendance à ne pas les voir avant, ou bien, si on les voit, à ne pas leur prêter d’attention.

Dans le cas d’Alameda Research, Frank Chaparro du site The Block a commenté le 11 novembre dernier (un peu tard pour agir) une présentation commerciale (un pitch deck dans le jargon des levées de fonds) comportant un énorme drapeau rouge.

Utilisée en 2018 auprès d’investisseurs potentiels, cette présentation a forcément été vue par de nombreuses personnes éduquées.

Dans un billet comme toujours remarquable, Ben Hunt, du site Epsilon Theory, a reproduit une page de cette présentation.

Extrait d'une présentation d'Alameda Research de 2018 : "These loans have no downside." 👀. Lisez le remarquable billet de @EpsilonTheory sur la Magical Money Machine 👉 https://t.co/UDzausNiMd pic.twitter.com/aOo8loe0Ch

— AlphaBetaBlog (@AlphaBetaBlogFR) November 18, 2022

Alameda Research, la société de trading quantitatif pour compte propre du groupe FTX, avait découvert une martingale infaillible pour gagner de l’argent à tous les coups avec les crypto.

Là où les hedge funds sollicitent les investisseurs pour qu’ils investissent dans le fonds, Alameda Research se contentait de proposer aux investisseurs de lui prêter de l’argent.

Moyennant une rémunération annualisée de 15%, sans durée minimum ni préavis pour récupérer son argent.

High returns with no risk.

Il faut oser écrire un truc pareil.

Des rendements élevés sans risque.

Un peu comme du 5% par an avec un SRRI fait maison de 3 (voir ci-dessous).

« Vous sortez quand vous voulez, nous garantissons le paiement intégral du principal et des intérêts. Nous avons toute confiance dans notre capacité à payer ce montant. »

Il s’est trouvé des gens pour écrire ces idioties ? Il s’est trouvé des gens pour y croire et prêter de l’argent à 15% à des gens qui écrivaient de telles idioties ? Il s’est trouvé des gens assez idiots pour ne pas réaliser qu’il s’agissait exactement d’une pyramide de Ponzi ?

Cette page surréaliste n’a pas été transmise par une seule des personnes l’ayant eu en sa possession à un journaliste avant novembre 2022 ?

Je n’aurai pas une larme pour les investisseurs professionnels s’étant laissés berner par les escrocs d’Alameda Research.

Cette société était dirigée par Caroline Ellison, née en 1994. Comme ceux de SBF, ses parents étaient professeurs au MIT. Comme SBF, elle a démarré sa carrière professionnelle chez Jane Street, un teneur de marché, notamment sur les ETF, avant de rejoindre Alameda Research en mars 2018.

D’après Forbes, elle adore Harry Potter.

Alameda Research CEO Caroline Ellison is a math whiz who loves Harry Potter and taking big risks. She is also one of the supporting players in Sam Bankman-Fried's FTX catastrophe — and a new darling of the alt-right.

Read more: https://t.co/15QghRLzNz pic.twitter.com/FV2hGxnOGc

— Forbes (@Forbes) November 18, 2022

Ce serait aussi un génie des maths, ce qui ne semble pas flagrant à la lecture du document du liquidateur du groupe FTX.

Le livret Coinhouse prend l’eau

Coinhouse, c’est l’acteur français des crypto que je préfère.

Coinhouse avait lancé l’an dernier ses livrets crypto, qui m’avaient fait bien rire et dont la communication m’avait mis très en colère. Ces livrets magiques délivraient alors un rendement annualisé de 5%, mais sur 3 mois seulement, et sans garantie sur le capital.

J’avais ri car les explications sur ce taux élevé m’avaient semblé risibles.

Ils sont trop forts chez Coinhouse : un "livret" Crypto USDT (Tether) à 5% annuels sur 13 semaines. Mais comment font-ils 🤔 ?

C'est très simple : ils identifient les bons supports.

Mais c'est bien sûr, comment n'y avais-je pas pensé plus tôt 💡?https://t.co/SXkM3XvCgX pic.twitter.com/Xdm6LYO2YY— AlphaBetaBlog (@AlphaBetaBlogFR) October 28, 2021

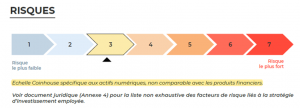

Et je m’étais mis en colère en voyant une monstruosité, à savoir un faux indicateur synthétique risque rendement. Coinhouse précisait néanmoins que son indicateur était une création maison.

L’indicateur synthétique risque rendement (SRRI en anglais), obligatoire pour les fonds domiciliés en Europe, restitue graphiquement la volatilité passée du fonds (ou sa volatilité estimée au moment de son lancement). Sa valeur s’étage entre 1 (peu volatil) et 7 (très volatil).

Coinhouse avait osé présenter un indicateur à 3.

Ce vrai-faux SRRI a nécessairement été soumis à et approuvé par l’AMF. Je ne sais pas comment une telle abomination a pu ne pas être retoquée.

Je persiste et je signe : il est hallucinant et honteux que l’AMF ait laissé passer cette monstruosité.

Le tsunami FTX a fini par arriver sur les côtes françaises, a remonté la Seine et a emporté le livret Coinhouse.

Petite fierté : alerté sur Twitter par un client de Coinhouse, je crois avoir été le premier à annoncer « la suspension temporaire des retraits » sur les livrets le 17 novembre à 9 heures 5.

Un nouveau domino vacille dans la débâcle FTX : Coinhouse suspend les retraits de ses inénarrables "livrets". pic.twitter.com/KP6YCf0qbu

— AlphaBetaBlog (@AlphaBetaBlogFR) November 17, 2022

Coinhouse avait d’abord annoncé le 11 novembre qu’elle prenait en charge le défaut de FTX, même si rien ne l’y obligeait dans ses conditions générales.

Mais l’onde de choc s’est propagée à différents acteurs qui ont eux-mêmes suspendu les retraits de leurs clients. C’est notamment le cas de Genesis, une des contreparties de Coinhouse, qui a dû suspendre les transactions.

Donc :

Nous avons informé hier les clients de @CoinhouseHQ

ayant investis [sic] dans les Livrets Crypto de la suspension temporaire des retraits.

Et :

Nous n’avons eu d’autres [sic] choix que de constater le défaut de ces contreparties, et leur impossibilité [sic] de restituer les crypto-actifs qui leur ont été confiées [sic].

J’avais noté l’an dernier que Coinhouse ne déposait pas ses comptes, alors qu’il s’agit d’une obligation légale. Je m’étais demandé comment on pouvait évaluer la capacité de cet intermédiaire enregistré auprès de l’AMF à restituer les capitaux aux clients de ses livrets en l’absence de comptes.

Je me suis de nouveau posé la même question le 8 novembre. Je n’ai rien vu venir, il s’agit d’une coïncidence. Mais le non dépôt de comptes de la part d’une entité proposant des livrets à taux élevé est pour moi un drapeau très rouge.

Coinhouse est un PSAN enregistré auprès de l'AMF qui ne juge pas nécessaire de déposer ses comptes. A vous de voir comment analyser la capacité de cet intermédiaire à restituer les fonds de ses clients 👉 https://t.co/UBjETFV0RJ pic.twitter.com/JGovPZnpHd

— AlphaBetaBlog (@AlphaBetaBlogFR) November 8, 2022

Allô, l’AMF, un PSAN qui propose des livrets à des taux élevés et qui ne dépose pas ses comptes, ça vous inspire quoi ? Ça ne serait pas un drapeau rouge ?

Des nouvelles du #H2Ogate

Au 21 novembre à 18 heures, les valeurs mensuelles estimatives des side-pockets des fonds H2O AM étaient toujours celles de fin septembre.

Faut-il s’en inquiéter ?

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente : seul deux d’entre eux ont effacé la baisse « russe ».

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement en juillet 2022 de la part de Tennor.

Voilà où on en est au 17 novembre 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant toujours, hélas, en date du 30 septembre 2022).

En matière de décollecte, il y a actuellement des rachats importants sur la part I € de H2O Multibonds.

#H2Ogate

Les grosses sorties continuent sur la part I € de H2O Multibonds FCP : 33 parts le 17/11 (7 millions d'euros). Depuis le 9/11, on en est à 28,466 millions de rachats 👉 https://t.co/LvZtkN77In pic.twitter.com/LEjg5tAHWw— AlphaBetaBlog (@AlphaBetaBlogFR) November 21, 2022

Voilà où on en est au 17 novembre.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 46 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 46 de 2022. Sayōnara. さようなら.

Image par Lisa Larsen de Pixabay

- Duroy est né Duroy de Suduiraut.

- Duroy est né à Bizerte.

- Effective Altruism — en français Altruisme effectif — est le nom donné par quelques personnes très riches et plus jeunes que les très riches ne le sont généralement à ce qu’on appelle généralement philanthropie. SBF, qui se réclame de ce mouvement, a fort généreusement donné pendant ses courtes années fastes, tant pour de nobles causes qu’à des candidats du parti démocrate.

- Je n’ai rien trouvé de plus court pour traduire schibboleth, qui ne me semble pas être passé dans le registre courant en français.