Décidément, George Orwell (1903-1950) était un visionnaire de génie. Dans 1984, publié en 1949, il décrit une Grande-Bretagne devenue une dictature après une guerre nucléaire entre l’Est et l’Ouest.

Plus de liberté d’expression, surveillance généralisée par Big Brother.

Big Brother is watching you.

La langue (newspeak, novlangue dans la première traduction française) devient l’auxiliaire du mensonge : « War is peace », « La guerre, c’est la paix », « Freedom is slavery », « La liberté, c’est l’esclavage », « Ignorance is strength », « L’ignorance, c’est la force ».

Orwell s’était en revanche lourdement trompé en situant 1984 au Royaume-Uni. Ce sont les démocraties dites populaires qui ont mis en oeuvre la plupart des techniques de surveillance et de répression qu’il avait décrites. Puis le mur de Berlin est tombé, les démocraties populaires sont devenues des démocraties tout court et l’URSS a implosé.

Mais 1984 existe aujourd’hui au quotidien dans 2 pays qui inquiètent : l’un immense, peuplé et de plus en plus puissant, la Chine, l’autre immense, relativement peu peuplé et de plus en plus agressif, la Russie.

Cette dernière, après avoir envahi l’Ukraine, vient de mettre en place un arsenal extrêmement répressif pour museler la presse sur son territoire. Interdiction de parler de guerre. Interdiction de certaines applications. Big Brother is watching you. Et vous arrête.

I am now free to tell you that yesterday 4631 Russians were arrested yesterday in 64 cities for opposing Putin’s war. Russian charity OVD calculates 13,028 Russians have now been arrested. pic.twitter.com/Vd4fmPkB75

— alex thomson (@alextomo) March 7, 2022

Dans la novlangue russe, il n’y a pas de guerre en Ukraine : il s’agit d’une « opération militaire spéciale ».

Poutine manipule l’histoire : lisez la traduction et les commentaires par Milàn Czerny de son discours surréaliste du 21 février, parus dans l’excellente revue en ligne Le Grand Continent.

Josée Kamoun a donné une nouvelle traduction de 1984 en 2018. Il y a aussi la traduction de Philippe Jaworski. Michael Radford avait réalisé une adaptation de 1984 au cinéma, avec John Hurt et Richard Burton.

De George Orwell, on pourra également lire La ferme des animaux et Dans la dèche à Paris et à Londres. Et si vous êtes disposé.e à casser votre tirelire, ses Oeuvres sont parues dans La Pléiade en 2020.

J’aime bien Moneta Asset Management. J’ai effectué pour cette société de gestion française quelques missions de conseil dans le passé (je n’ai plus de relations commerciales avec elle depuis 2 ans) et j’ai toujours trouvé que la société dirigée par Romain Burnand avec une approche très droite de son métier.

Elle avait par exemple baissé en 2019 les frais de gestion fixes de Moneta Multi Caps, son principal produit, de 1,8% à 1,5% (soit une baisse de 16,7%). Je crois que pas un média n’en avait parlé. Je crois que pas une société de gestion française n’a fait la même chose.

La semaine dernière, Moneta a été particulièrement transparent dans un tweet dans lequel elle a fait figurer un mot-dièse : #CommunicationPublicitaire. Le voici :

🎙▶ | Médias | MLS : zoom sur la présentation annuelle

Retrouvez ci-dessous, le compte-rendu de la réunion annuelle de #MonetaLongShort par les journalistes d'@H24Finance.📰 L'article ici : https://t.co/zB312knkYM#𝘊𝘰𝘮𝘮𝘶𝘯𝘪𝘤𝘢𝘵𝘪𝘰𝘯𝘗𝘶𝘣𝘭𝘪𝘤𝘪𝘵𝘢𝘪𝘳𝘦

— Moneta AM (@MonetaAM) February 28, 2022

Nabila avait été condamnée en juillet 2021 à 20000 euros d’amende pour des pratiques commerciales trompeuses : elle avait omis de mentionner qu’elle était rémunérée par une société dont elle faisait la promotion sur les réseaux sociaux (source).

Eh oui, le mensonge par omission, en l’espèce, c’est un mensonge et c’est trompeur.

Dans un registre adjacent, présenter une communication publicitaire comme une couverture rédactionnelle, c’est aussi une pratique commerciale trompeuse.

Moneta AM prévient donc les personnes lisant son tweet que l’article des « journalistes » de H24Finance est en fait de la communication publicitaire.

Eh oui, à côté des « vrais » médias, dans lesquels la couverture rédactionnelle n’est pas conditionnée au versement d’une somme d’argent par l’entité qui en est l’objet, il existe dans l’écosystème de la gestion collective (gestion + distribution) des canaux de distribution de l’information à titre onéreux.

Le client (société de gestion ou distributeur de fonds) paie des acteurs spécialisés pour qu’ils diffusent l’information qu’il leur a fournie sur un site offrant les apparences de l’indépendance éditoriale.

A ma connaissance, Moneta AM est la première société de gestion à briser le tabou et à annoncer urbi et orbi quand une « communication » est en réalité de la communication publicitaire.

Bravo, j’espère que d’autres acteurs de l’éco-système, conseillés par leur département conformité, s’y mettront aussi.

Peut-être qu’il faudrait que les sites de diffusion de contenu à titre onéreux informent explicitement leurs visiteurs des modalités de leur rémunération. On a tous à gagner à la transparence. Non ?

Etienne Dorsay et le dimanche.

Nous sommes dimanche.

Les paroissiens sont devenus des bruncheurs, nous parlons à des inconnus sur un écran, la boulangerie est devenu un bar à pains, on paie son expresso avec son téléphone au bistrot qui ne sent plus le tabac.

Il me reste le canapé et la paresse, intemporels. pic.twitter.com/Sd4wPZ9ssQ— Etienne Dorsay (@E_Dorsay) September 19, 2021

Quant à moi, pas de canapé dimanche dernier : j’ai couru dans un froid de canard (au début) le semi-marathon de Paris. C’était chouette.

Pour mon 3ème semi-marathon de Paris, j'ai couru en jaune et bleu, les couleurs de l'Ukraine 🇺🇦 agressée par le régime de Poutine, et amélioré mon meilleur temps de 1 minute 25. Chrono 01:41:35. Une belle matinée. pic.twitter.com/bt8IXDQqvG

— AlphaBetaBlog (@AlphaBetaBlogFR) March 6, 2022

Allez, un chat lecteur avec Jean-Philippe de Tonnac.

Pour recevoir, comme 177 abonné.e.s, une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.— JeanPhilippedeTonnac (@inthemoodfortw) March 4, 2022

Bienvenue dans ma semaine Twitter 9 de 2022.

Déjà vu

La première guerre mondiale devait être la « Der des Ders ». Plus jamais ça, l’humanité avait appris de ses erreurs. Paul Valéry avait ce mot fameux dans La Crise de l’esprit (1919) :

Nous autres, civilisations, nous savons maintenant que nous sommes mortelles.

Résultat ? On a eu la deuxième guerre mondiale. Puis bien d’autres guerres encore. Et en 2022, la guerre en Ukraine.

On apprend peut-être de ses erreurs. Mais on oublie aussitôt. C’est valable dans de nombreux domaines : qu’il s’agisse de la tragique histoire de l’humanité et de ses guerres, ou de la vie économique.

Tiens, en gestion d’actifs, prenons — au hasard — une équipe de gérants en charge de la gamme VaR de Crédit Agricole Asset Management (qui s’appelle aujourd’hui Amundi).

Qu’en disait Nessim Aït-Kacimi dans Les Echos du 20 octobre 2008 ?

Entre début 2007 et fin septembre 2008, les actifs des fonds VAR 2, VAR 4, etVAR 8 se sont effondrés de 75 % à 80 %. S’ils avaient été des « hedge funds », ils auraient mis la clef sous la porte. Leurs contre-performances ont provoqué une fuite massive des clients. Ces fonds étaient censés battre respectivement de 2 %, 4 % et 8 % l’indice Eonia, or ce fut très loin d’être le cas, que ce soit en 2007 ou en 2008.

Sur les neuf premiers mois de l’année, VAR 8 et VAR 4 ont respectivement baissé de 8,7 % et de 6,2 % pour des objectifs de +11,17 % et +7,17 %. VAR 2 s’en sort un peu mieux avec un recul de 0,47 % pour un objectif de +5,17 %. La désaffection de la part des investisseurs a été forte, à la mesure de leurs attentes. Les flux de sorties de ces fonds, qui étaient réguliers depuis plusieurs trimestres, ont repris après quelques semaines d’accalmie.

En 2010, Bruno Crastes et Vincent Chailley, qui intervenaient sur la gamme VaR, quittent Amundi pour créer H2O AM.

Plus jamais ça ! Der des Ders !

En 2020, 7 fonds de droit français et un fonds de droit irlandais gérés par H2O AM heurtent l’iceberg Windhorst. Gel des transactions, création de side-pockets pour les 7 fonds de droit français, puis forte dépréciation de la valeur de ces véhicules détenant les titres illiquides liées à Tennor, la holding de Windhorst.

Plus jamais ça ! Der des Ders !

Février 2022 : comme je le pressentais la semaine dernière, troisième naufrage. La Russie a été fatale à Napoléon et à Hitler, elle n’aura pas beaucoup mieux réussi à certains fonds de H2O AM, qui ont connu des baisses très spectaculaires de leur valeur liquidative du 28 février.

Notamment H2O Multibonds FCP, qui faisait partie de 7 fonds « windhorstés » et, allégé des actifs toxiques, reprenait peu à peu du poil de la bête.

H2O Multibonds FCP, c’est le vaisseau amiral de la flotte H2O, avec des encours à fin janvier 2022 de 1,9 milliard d’euros1.

#H2OGate : -15.76% pour la VL du 28/2 de H2O Multibonds R €. Ca sent le rouble 🇷🇺 à plein nez.

On avait eu des CDO et CLO au carré ou au cube avant 2008, pourquoi pas des side-pockets au carré ?

Des paris pour la VL du 1er mars ?https://t.co/7kTe9UgOk5 pic.twitter.com/eGmG3QJoKh— AlphaBetaBlog (@AlphaBetaBlogFR) March 2, 2022

Bien entendu, aucun communiqué sur le site de H2O AM, et aucune information précise sur l’exposition des portefeuilles dans les reportings mensuels disponibles sur le même site.

Jusqu’à ce que je tombe, grâce à un message sur Twitter, sur une version moins indigente de ces reportings, égarée sur le site de diffusion d’information à titre onéreux h24finance.

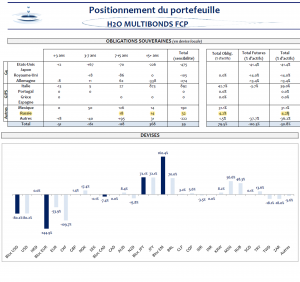

Pour H2O Multibonds, il y avait une page de plus dans le reporting « h24 ».

Une page (« Positionnement du portefeuille ») qui fait toute la différence entre l’indigence des reportings mis à la disposition du public sur son site par la société de gestion championne auto-proclamée de la transparence, et la version manifestement destinée à certains privilégiés envoyée sans doute par erreur à h24finance.

Une page qui éclaire le naufrage du 28 février et des jours suivants, puisqu’elle détaille les positions prises par le fonds.

Les excellents Robert Smith et Cynthia O’Murchu, qui avaient révélé en juin 2019 dans le Financial Times la présence d’actifs « Windhorst » très illiquides dans certains fonds H2O AM, ont manifestement eu le temps d’accéder au reporting « h24 » avant qu’il ne soit retiré du site.

Ils ont ainsi pu analyser les positions très agressives prises par les anciens combattants ayant participé aux 2 naufrages précédents et n’en ayant apparemment pas retenu toutes les leçons.

“H2O’s approach is, and has always been always, to go where others don’t.”

Like Russia 🇷🇺.@BondHack and @cynthiao are back, reporting on yet another spectacular drawdown for some H2O's funds.

Never a dull moment with the #H2OGate.https://t.co/RT0tpU38JB— Philippe Maupas (@philmop) March 4, 2022

Qu’ont ils découvert à la lecture du reporting complet ?

Multibonds était exposé au rouble russe par le biais de produits dérivés à hauteur de l’équivalent de 48,3% de ses actifs au 31 janvier, selon une synthèse du portefeuille fournie aux investisseurs2. La vue d’ensemble des positions du fonds, quelques semaines avant que les chars russes ne franchissent la frontière avec l’Ukraine, montrait que le fonds avait une position de 4,2% en obligations d’Etat russes et une position plus petite de 0,9% en obligations d’Etat ukrainienne.

Les deux journalistes mentionnent une lettre envoyée aux investisseurs par H2O AM le jeudi 3 mars (de nouveau, rien sur le site3, je me demande quels investisseurs ont le privilège d’être informés par H2O AM), dans laquelle la société de gestion indique avoir réduit son exposition aux obligations russes mais conservé son exposition au rouble.

Je laisse aux spécialistes le soin d’analyser les expositions vendeuses sur les emprunts d’Etat considérés comme des valeurs refuges (Etats-Unis, Japon, Royaume-Uni et Allemagne), notamment sur les durations longues (plus de 15 ans) pour les obligations de 3 des 4 pays.

Comme le disait Vincent Chailley dans une vidéo en 2019 :

L’approche de H2O est, et a toujours été, d’aller là où les autres ne vont pas.

En effet. Voici ce que cette philosophie a pour le moment apporté aux fonds H2O AM en terme de repli. On est encore loin de la Bérézina de 2020, mais c’est quand même très spectaculaire en moins de 3 semaines.

Robert Ophèle, le président de l'AMF, l'un des 2 régulateurs de H2O AM (l'autre étant la FCA puisque H2O AM est une société de gestion domiciliée au Royaume-Uni), a déclaré ceci au sujet du H2OGate lors de son audition devant la commission des finances du Sénat en mars 2021 (source) :

Je pourrais encore en parler longtemps : c’est un roman !

Je ne sais pas si l'existence d'un double reporting sur les fonds H2O AM, l'un, indigent, disponible sur le site de la société de gestion, l'autre, complet, envoyé sélectivement à des investisseurs privilégiés, est susceptible de faire parler Robert Ophèle.

J'y vois quant à moi une pratique totalement incompréhensible. Comment un investisseur non privilégié peut-il prendre une décision informée en ayant accès à un reporting indigent sans analyse détaillée des expositions des fonds ? J'y vois comme une inégalité de traitement entre les porteurs de parts.

Les hedge funds peuvent ne pas être transparents et réserver leurs reportings à leurs clients ou à des investisseurs qualifiés. Les fonds UCITS accessibles à tous les investisseurs (ce que sont la plupart des fonds de H2O AM) ne peuvent pas avoir de doubles standards en matière de transparence.

Décidément, on n'en finit pas de toucher le fond dans cette affaire.

La Der des Ders, vraiment ? Le H2OGate, c'est plutôt Un jour sans fin.

L'Alpha de l'ESG

Un débat récurrent au sujet de l'ESG concerne l'alpha : utiliser des données extra-financières dans sa gestion permet-il de générer une surperformance ajustée du risque par rapport à une approche traditionnelle ?

En d'autres termes, y a-t-il un alpha de l'ESG ? Ce serait idéal : avec une approche ESG, on sauverait le monde et on gagnerait plus qu'en le détruisant.

Pour Andrew A. King et Kenneth P. Pucker, respectivement professeur à la Questrom School of Business de Boston University, et chargé de cours à la The Fletcher School de Tufts University et à la Questrom School of Business de Boston University, la réponse est non.

Ils ont détaillé leur point de vue dans une tribune publiée par Institutional Investor.

Existe-t-il un alpha #ESG ? Pour Andrew A. King et @kpucker31, la réponse est non.https://t.co/SDs6snoxZZ

— AlphaBetaBlog (@AlphaBetaBlogFR) March 2, 2022

Les deux auteurs examinent les arguments avancés par les tenants de l'existence d'un alpha ESG.

- Les entreprises vertueuses ont des profits plus élevés : peut-être, mais des profits plus élevés n'impliquent pas nécessairement un rendement excédentaire dès lors que ces profits ont été anticipés par les investisseurs.

- De bonnes notes ESG signalent des rendements futurs de l'action plus élevés : ça semble improbable, dans la mesure où les données ESG de MSCI, Sustainalytics ou Refinitiv sont aisément accessibles, et leur connaissance n'apporte pas d'avantage concurrentiel aux gérants qui les utilisent.

- Les entreprises vertueuses ont un coût du capital plus faible, car elles seraient capables de mieux gérer les risques que les autres : là aussi, dès lors que cette meilleure gestion du risque est reconnue et intégrée dans le cours des actions et dans le coût de la dette, elle ne peut pas conduire à des rendements excédentaires.

- Les fonds ESG bénéficient d'importants flux de capitaux, ce qui augmente les cours relatifs des actions qu'ils détiennent : il est probable que c'est ce qui se passe. Mais pousser vers le haut les cours des actions réduit leur performance future, et pas l'inverse.

King et Pucker ont demandé aux tenants de l'existence d'un alpha ESG sur quelles études universitaires ils fondaient leur point de vue. Ils se sont ensuite penchés sur les études les plus fréquemment citées et y ont trouvé des failles méthodologiques.

Ils estiment que la nature même de l'ESG rend la recherche empirique à son sujet difficile, pour plusieurs raisons.

- L'ESG n'est pas clairement défini.

- L'ESG utilise des données polluées par du bruit.

- L'ESG fonde son discours sur des recherches aux conclusions erronées.

L'ESG souffre d'une ambiguïté causale : la relation entre les entreprises ayant les meilleures notes ESG et l'alpha n'est pas une relation de cause à effet, simplement une corrélation.

Les auteurs admettent que certaines stratégies ESG sont susceptibles de délivrer de l'alpha : par exemple les stratégies d'engagement, beaucoup moins fréquentes que les stratégies d'intégration ESG.

Ils qualifient de "light green" les stratégies ESG les plus répandues. Selon FactSet, le coût de ces gestions ESG est jusqu'à 40% plus élevé que celui des gestion non ESG. Ils estiment en outre qu'un onéreux écosystème de fournisseurs (organismes de notation, consultants, banques d'investissement, experts-comptables) a été créé par la popularité de l'ESG. Selon eux, même si la plupart de ces prestataires considèrent que l'ESG n'est rien d'autre qu'un placebo, ils dansent tant que l'orchestre joue.

Autre risque selon eux, celui que la finance ESG, en prétendant pouvoir sauver la planète, ne retarde les décisions gouvernementales.

Conclusion de King et Pucker :

[L'ESG] crée de faux espoirs, survend sa capacité à surperformer le marché, et contribue probablement à retarder des décisions réglementaires qui auraient dû être prises il y a longtemps.

Sauf à ce que les Etats aient délibérément sous-contracté aux gérants d'actifs la responsabilité de sauver la planète, je ne crois pas une seconde à la dernière critique.

Sur les 2 premières en revanche, je suis assez d'accord.

Warren écrit

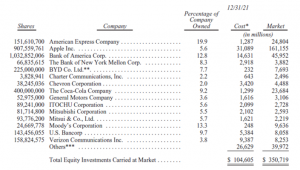

Il est une lettre culte dans le monde des investisseurs : celle, annuelle, de Warren Buffett aux actionnaires de Berkshire Hathaway (BH). Il l'envoie depuis 1965. Les lettres de 1977 à 2021 sont consultables ici.

La dernière a été quelque peu occultée par l'invasion de l'Ukraine par la Russie. On y trouve pourtant, comme chaque année, des choses intéressantes.

Berkshire Hathaway vient de publier la lettre de Warren Buffett aux actionnaireshttps://t.co/lwwbk5gt0U pic.twitter.com/xYzMWpwByw

— AlphaBetaBlog (@AlphaBetaBlogFR) February 28, 2022

Buffett rappelle que BH est souvent perçue comme une structure détenant des actifs financiers, alors qu'elle est en réalité le plus grand propriétaire et opérateur d'infrastructures aux Etats-Unis. Même si ce n'était pas un objectif en soi, c'est un fait.

A fin 2021, ces infrastructures étaient inscrites au bilan de BH pour une valeur de 158 milliards de dollars, une valeur en hausse l'an dernier, et qui va continuer à augmenter.

BH détient également des participations minoritaires dans des entreprises, surtout étatsuniennes, mais également japonaises. Leur valeur d'acquisition est de 104,6 milliards de dollars, leur valeur de marché à fin 2021 de 350,7 milliards de dollars.

Au bilan de BH à fin 2021, on trouvait aussi 144 milliards de dollars de liquidités, dont 120 milliards de dollars en obligations du trésor US. Pourquoi une somme aussi importante ? Parce que Buffett ne trouve pas d'entreprises correspondant à ses critères dans lesquelles investir.

C'est déjà arrivé dans l'histoire de BH, ce n'est jamais plaisant, mais ce n'est jamais durable. Récemment, la réponse de Buffett a été de racheter les actions de BH : depuis fin 2019, ce sont 9% des actions (à fin 2019) qui ont été rachetées sur le marché, pour un coût de 51,7 milliards de dollars.

Quant à la congrégation annuelles des membres de la famille Berkshire Hathaway, à l'occasion de l'assemblée générale des actionnaires de la société, elle aura lieu à Omaha du 29 avril au 1er mai. Profitons-en, Buffett a 91 ans et Charlie Munger 98.

Sainte Cathie

Cathie Wood, c'est la prêtresse de la gestion active. Grâce aux performances exceptionnelles des ETF gérés activement d'Ark Invest en 2020, les médias en ont fait une icône. Il faut dire que c'est une bonne cliente, avec ses envolées messianiques.

Conformément à un script récurrent dans la gestion active, l'année de surperformance a été suivie d'une sous-performance tout aussi spectaculaire.

Et selon les habitudes bien ancrées des investisseurs, ces derniers ont acheté la performance passée, donc à des cours très élevés, et Morningstar a montré que la collectivité des investisseurs dans l'ETF phare, ARK Innovation (ARKK), avait enregistré des performances moyennes indigentes.

Les performances de l'année 2021 ont été exécrables, et depuis 2022, c'est encore pire.

Et pourtant, les médias continuent de citer le moindre oracle de la pythie Cathie, de scruter ses achats et ses ventes, et de lui consacrer des articles.

Harriet Agnew a fait de Cathie Wood un portrait passionnant dans le magazine de fin de semaine du Financial Times.

Un papier remarquable de @HarrietAgnew sur Cathie Wood, évangéliste de la tech et prêtresse du storytelling messianique.

Ah, le psaume 91 sur les plages de Dunkerque.https://t.co/gbkgNbhdmz— AlphaBetaBlog (@AlphaBetaBlogFR) March 4, 2022

Agnew a bien fait son travail, c'est-à-dire qu'elle a parlé avec de nombreuses personnes ayant connu Cathie Wood durant sa longue carrière (Wood a 66 ans).

Lisa Shalett, qui fut la patronne de Wood chez Alliance Bernstein, dit d'elle qu'elle "est disciplinée et missionnaire dans son approche. C'est une apôtre de la technologie, et c'est contagieux."

Agnew nous apprend aussi qu'Ark Invest (Ark, c'est l'arche, celle de Noé) est le fruit de 6 ans de prières de la part de Wood, catholique très croyante. Elle demandait à Dieu ce qu'il fallait qu'elle fasse, et elle a créé Ark Invest en janvier 2014, avec 3 piliers :

- Partager sa recherche.

- Utiliser les réseaux sociaux.

- Investir dans l'innovation.

Les performances excellentes des ETF Ark Invest en 2020 sont notamment dues au pari fait sur Tesla. Agnew a donc interrogé Elon Musk au sujet de Cathie Wood. Il a répondu par courrier électronique :

Cathie et l'équipe d'Ark Invest réfléchissent en profondeur à la technologie et ont la plupart du temps raison.

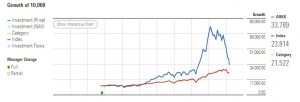

Voici l'évolution de la performance d'ARKK entre son lancement en 2014 (source Morningstar) et le 4 mars 2022.

ARKK est en bleu, la moyenne de sa catégorie Morningstar (Actions Etats-Unis Mid-Cap Growth) est en orange et l'indice de la catégorie Morningstar (Morningstar US Mid Cap Brd Grt TR USD) en rouge. La surperformance a été impressionnante, et le retour à la normale tout autant.

Lisez le papier d'Agnew, il y est beaucoup question de Dieu, entité sur laquelle j'ai assez peu de lumières. Cette histoire n'aurait pu se produire qu'aux Etats-Unis.

Je pense qu'elle va mal se terminer et que dans quelques années on ne saura plus qui étaient Ark Invest et Cathie Wood.

J'espère avoir tort.

Des nouvelles du #H2Ogate

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Voilà où on en est au 3 mars 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 février 2022).

Après le coup de bambou russe, le rouge est de plus en plus vif pour tous les fonds.

En matière de décollecte, voilà où on en est. IL y a eu quelques rachats assez importants par rapport à la situation pré-guerre en Ukraine sur les parts I de H2O Multibonds € (2,26 millions d'euros le 3 mars) et H2O Allegro (2,66 millions le 2 mars et 3,27 millions le 3 mars).

En matière de performance, voilà où on en est. Le retour en arrière est violent pour H2O Multibonds, fonds pour lequel la différence de performance entre la part R € et SR € est toujours aussi inexpliquable.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 9 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir, comme 177 abonné.e.s, une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 9 de 2022. Sayōnara. さようなら.

Photo : Bill Murray dans Un jour sans fin (Groundhog Day) de Harold Ramis

- A la même date, le side-pocket H2O Multibonds était valorisé un peu plus de 537 millions d’euros.

- A certains en tout cas.

- Le 7 mars, H2O a finalement mis en ligne un communiqué.

2 réponses sur « Ma Semaine Twitter 9 de 2022 »

La presse publicitaire financière, H20, l’ESG, Cathy Wood…..c’est pas beau la gestion d’actifs 2.0 ? Heureusement que Warren est encore en vie !

Encore un billet particulièrement intéressant ! Content de lire ce que vous écrivez sur H24 et la publicité en matière de produits de placements sur un site présenté comme « site d’actualité qui vous apporte des informations » ou encore comme un « media ».

Quant à moi, ce site m’a surtout aidé à comprendre le retour à la moyenne que vous évoquez souvent, et, par suite, l’inefficience à long terme de la gestion active.

Oh, par ailleurs, pourriez-vous ajouter mon adresse mail à votre liste de diffusion ? J’ai suivi à plusieurs reprises les consignes permettant de recevoir les notifications, mais à ce jour sans succès…

Bien à vous