Ca y, nous sommes entrés dans l’ère Macron, qui met fin (?) à l’ère des dinosaures de la politique. C’est parti pour cinq ans, le niveau des attentes est très élevée, il va falloir délivrer.

Prenons donc de la hauteur avec Thomas Pesquet, qui tourne toujours au-dessus de nos têtes et partage des images fantastiques.

La nuit, on se repère aux toiles d’araignées des grandes villes et au littoraux illuminés #timelapse https://t.co/91bzMpK6p0 #Proxima pic.twitter.com/B5H6KLIzGu

— Thomas Pesquet (@Thom_astro) May 12, 2017

Bienvenue à toutes et à tous dans ma semaine Twitter 19 de 2017.

Les papys flingueurs récidivent

L’assemblée générale des actionnaires de Berkshire Hathaway, la société dirigée par Warren Buffett, est l’un des grands moments de la vie des marchés aux Etats-Unis.

La dernière édition, qui s’est tenue le 6 mai dernier à Omaha (Nebraska), a tenu ses promesses, les duettistes Warren Buffett (86 ans) et Charlie Munger (93 ans) ayant rejoué les tontons flingueurs version quatrième âge.

Les tontons flingueurs Buffett et Munger cognent fort sur l'industrie des #hedgefunds https://t.co/0oBUHS99jw pic.twitter.com/x00r8sw51A

— AlphaBetaBlog (@AlphaBetaBlogFR) May 8, 2017

Voici un florilège des saillies du duo, les dialogues sont (presque) de Michel Audiard, la traduction est de Philippe Maupas.

Fernand Naudin/ Warren Buffett : Quand vous allez chez le dentiste ou faites venir le plombier, comme dans toutes les professions, [c]es professionnels apportent de la valeur collectivement et font mieux que vous ne feriez vous-même ou un profane choisi au hasard. Dans le monde de la gestion, ce n’est pas le cas. Les gérants actifs, les professionnels de l’investissement pris collectivement, ne font pas mieux que la collectivité des individus qui se contentent de ne rien faire [en investissant dans un fonds indiciel].

Raoul Volfoni/Charlie Munger : Le monde de la gestion est un amas d’incitations inadéquates, de reporting insensé, et, oserais-je le dire, d’une bonne dose d’illusion.

Certains dirigeants de sociétés de gestion active doivent attendre avec impatience la retraite des deux papys flingueurs.

Pas moi, je leur souhaite longue vie.

Sélection de gérants : la recette de Morningstar

Jeffrey Ptak, CFA, est le directeur mondial de la recherche sur les fonds de Morningstar.

Dans un post récent, il a fait la liste des critères qu’il utilisait pour sélectionner des gérants actifs.

Les critères à analyser si vous tenez vraiment à sélectionner des fonds actifs https://t.co/lENnnuEkwc via @syouth1

— AlphaBetaBlog (@AlphaBetaBlogFR) May 9, 2017

Quand on lui demande de nommer LE critère de sélection magique, il répond qu’il n’y en a malheureusement pas un seul, ce qui le conduit à déclarer ceci :

C’est pourquoi, pour le dire brutalement, la plupart des investisseurs devraient acheter des fonds indiciels plutôt que de partir à la chasse aux gérants actifs.

Il fait ensuite la liste des critères les plus importants à ses yeux.

- Les frais : la recherche de Morningstar a montré que les frais étaient le meilleur prédicteur de la performance future. Moins ils sont élevés, plus la performance future sera élevée. Outre cette explication mécanique (un point de base – 0,01% – de frais en moins, c’est autant de performance en plus pour l’investisseur), ce critère intéresse Ptak car le niveau de frais reflète selon lui ce que pense la société de gestion de sa responsabilité vis-à-vis des investisseurs dans ses fonds. Des frais de gestion élevés signalent un appétit pour une gratification instantanée. Par opposition, des frais plus faibles, qui doivent payer, à terme, par une meilleure performance, reflètent une approche plus patiente.

- La gamme : combien la société de gestion gère-t-elle de fonds, combien en a-t-elle lancé, combien en a-t-elle liquidé ? Il n’y a pas de bonne ou mauvaise réponse pour ce critère, mais son analyse permet de mesurer la discipline de la société de gestion en matière d’offre produit. Suit-elle les modes ou pas ?

- La rotation du portefeuille : elle reflète la durée moyenne de détention d’une valeur. Là aussi, pas de bonne réponse. Un excellent gérant peut avoir un taux de rotation plus ou moins élevé. Ptak préfère néanmoins un faible taux de rotation. Selon lui, quand on investit, « l’inaction justifiée par l’analyse est une des manières les plus simples et les plus efficaces de se différencier de la masse des investisseurs ».

- L’investissement du gérant dans son fonds. Si on peut toujours trouver de bonnes raisons à ne pas investir dans son propre fonds, il est difficile de nier qu’y être investi aligne les intérêts des investisseurs et ceux du gérant (démonstration ici).

- Ancienneté du gérant : c’est le dernier critère cité car c’est le moins pertinent. Mais cette donnée est révélatrice de la culture de la société de gestion et notamment de sa capacité à accepter des périodes de sous-performance, inéluctables chez tous les gérants actifs.

Gestion active ou passive ? Les deux pour Fidelity

Fidelity est un des grands gérants d’actifs mondiaux. On le connaît surtout en Europe pour sa gestion active, mais c’est aussi un gérant indiciel aux Etats-Unis, via une gamme d’ETF de plus en plus étoffée.

Sans surprise, dans le débat Gestion active ou passive, Fidelity prend une position qui ménage tous ses intérêts : pourquoi ne pas combiner les deux approches ?

Gestion Active ou Passive ? Les deux pour Fidelity. https://t.co/hSZNsiWJxe pic.twitter.com/r7JulsKYDj

— AlphaBetaBlog (@AlphaBetaBlogFR) May 10, 2017

Cherchant à déterminer s’il existe des moments plus favorables à l’une ou l’autre des approches, Fidelity reprend un récit assez répandu : quand le marché est haussier et que le mouvement de hausse est très large (à savoir qu’un nombre élevé d’actions de l’indice montent plus que le marché mesuré par cet indice capi-pondéré), les fonds actions actifs peuvent faire mieux quand dans des marchés haussiers où la hausse se concentre sur un plus petit nombre de titres.

Pourquoi ? Parce qu’ils ont plus de choix parmi les valeurs surperformantes et sont donc moins susceptibles de passer à côté d’une de ces valeurs que quand il y en a moins…

Fidelity parle de « market breadth » (littéralement la largeur du marché, faute d’une meilleure traduction) et de marché « large » vs marché « étroit », et note que cette caractéristique n’est pas le seul déterminant du succès de la gestion active.

Comment mesurer la largeur du marché ? Fidelity suggère de comparer un indice capi-pondéré (dans lequel le poids des valeurs qui le composent est proportionnel à leur capitalisation boursière) à sa version équipondérée (dans laquelle chaque valeur à le même poids : par exemple, dans un indice comportant 50 valeurs, chacune de ces valeurs aura le même poids de 2%).

Quand l’indice équipondéré bat l’indice capi-pondéré, le marché est généralement large. Quand c’est l’inverse, la performance du marché est tirée par les plus grandes sociétés de l’indice et l’on considère alors que le marché est étroit.

Problème : impossible de prévoir la largeur du marché, et si on le fait, impossible de savoir si la gestion théoriquement favorisée fera effectivement mieux que l’autre.

Après avoir rappelé que de nombreuses études ont montré que plus les frais étaient bas, meilleures étaient les performances futures, Fidelity conclut de façon très consensuelle :

L’enseignement le plus important pour de nombreux investissseurs, c’est qu’ils n’ont pas à choisir entre une approche indicielle et une approche active, ça n’a pas à être tout ou rien. En mixant des fonds gérés activement avec des approches indicielles, vous avez le meilleur des deux mondes.

De l’art de ne pas insulter l’avenir.

Désolé, mais l’investisseur n’est pas rationnel

La théorie moderne de portefeuille est un des cadres dominants de la « pensée » financière depuis bientôt 70 ans. Formulée par Harry Markowitz en 1952, elle postule notamment que les investisseurs sont rationnels, qu’ils ont une aversion pour le risque et que les marchés financiers sont efficients, à savoir que les prix des actifs reflètent à tout moment la totalité des informations disponibles.

Sur la rationalité des investisseurs, quiconque se souvient de la bulle internet peut avoir des doutes sérieux.

Quant à l’efficience supposée des marchés, elle est invalidée à chaque krach boursier. Hautement improbables selon les modèles statistiques utilisées dans la cadre de la théorie moderne de portefeuille, qui stipulent que la distribution des observations suit une loi normale, ces événements se produisent dans la vraie vie bien plus fréquemment.

C. Thomas Howard est le fondateur, directeur général et directeur de la recherche d’AthenaInvest, une société de gestion de Denver (Colorado) spécialisée dans la finance comportementale. Howard a longtemps enseigné la finance à l’université avant de créer AthenaInvest.

Je lui ai déjà consacré un post, accessible ici (« Comment la distribution a tué l’alpha »).

Sur l’excellent blog Enterprising Investor de CFA Institute, C. Thomas Howard et Jason Voss, CFA, publient depuis quelques semaines, ensemble ou en solo, une remarquable série intitulée « The active equity renaissance » (« la renaissance de la gestion action active »), que je vous invite à lire dans son intégralité (post 1, post 2, post 3, post 4).

Leur dernier post est consacré à la finance comportementale comme alternative à la théorie moderne de portefeuille.

La finance comportementale, alternative à la théorie moderne de portefeuille https://t.co/VJMvQuR1kl via C. Thomas Howard @TheIntuitInvest

— AlphaBetaBlog (@AlphaBetaBlogFR) May 11, 2017

Voici les quatre concepts retenus par les deux auteurs pour définir une théorie des marchés intégrant les enseignements de la finance comportementale.

- Ce sont les émotions des foules, pas les changements fondamentaux, qui font bouger les cours sur les marchés financiers.

- Les investisseurs ne sont pas rationnels et les marchés financiers ne sont pas efficients (c’est-à-dire qu’ils ne reflètent pas à tout moment l’information disponible).

- Les émotions des investisseurs sont le déterminant le plus important de la valeur de long terme d’un portefeuille d’actifs financiers.

- Les distortions de prix liées au comportemental sont fréquentes sur les marchés financiers et peuvent être exploitées pour construire des stratégies d’investissement performantes.

Des multiples inconvénients d’être un gérant actif

Standard Life Investments et Aberdeen Asset Management ont récemment annoncé leur intention de fusionner.

Mark Gilbert, éditorialiste de Bloomberg Gadlfy, a lu avec attention le prospectus déposé par Standard Life et a compris combien il était dur d’être un gérant actif aujourd’hui.

Fusion Standard Life/Aberdeen : dur d'être un gérant actif aujourd'hui. @scouseview a lu le prospectus pour nous. https://t.co/ctcHg3X4cF pic.twitter.com/YIk3a0Hkxq

— AlphaBetaBlog (@AlphaBetaBlogFR) May 11, 2017

En effet, dans la section « facteurs de risque », il est tombé sur cette confession, qu’il assimile à un aveu d’échec pour la gestion active et de la part de celle-ci :

La croissance des produits indiciels s’accélère, propulsée par le marché états-unien et l’incapacité de nombreuses stratégies actives à surperformer régulièrement leur indice après frais. L’accès à la gestion passive, incluant le smart beta, le conseil automatisé (robo-advisors), l’intelligence artificielle et le machine learning, est bon marché et aisé via des fonds indiciels traditionnels et des ETF, et représente un risque.

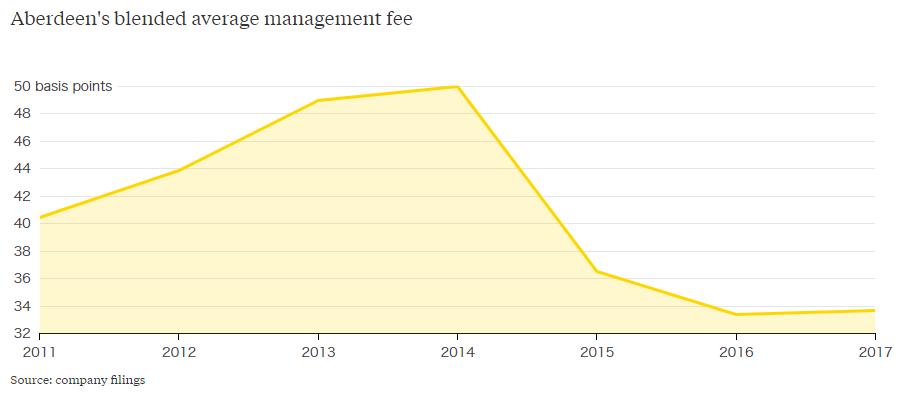

L’impact sur les frais de gestion d’Aberdeen est frappant : environ 0,5% en 2014 contre environ 0,34% aujourd’hui.

Autre facteur de risque mis en exergue par Standard Life : l’importance croissante dans la clientèle des deux gérants des investisseurs privés, beaucoup moins fidèles que les institutionnels.

Baisse des frais de gestion (et donc du chiffre d’affaires), volatilité croissante de la clientèle, la pilule est amère pour la gestion active.

Indices : l’épidémie se propage

On savait depuis des années qu’il y avait bien plus de fonds ouverts (de type sicav ou FCP) que d’actions cotées.

On sait maintenant grâce à Bloomberg BusinessWeek qu’il y a plus d’indices que d’actions cotées aux Etats-Unis.

Il y a maintenant plus d'indices que d'actions aux Etats-Unis https://t.co/dUQWBsltMe via @BW pic.twitter.com/Ov87Wdh4BT

— AlphaBetaBlog (@AlphaBetaBlogFR) May 13, 2017

Le nombre d’actions cotées aux Etats-Unis a atteint son plus haut en 1995 et décroît significativement depuis. Quant au nombre d’indices, il a littéralement explosé depuis 2012.

Résultat : les deux courbes se sont récemment croisées. Environ 4000 actions et plus de 5000 indices.

D’où vient cette croissance spectaculaire ? Selon Eric Balchunas, l’analyste ETF de Bloomberg, de la demande liée à l’essor du Smart Beta. En d’autres termes, du repackaging de stratégies actives dans des indices servant de support à des ETF.

La star de la gestion, ce n’est plus le gérant star, c’est l’indice.

Du mythe de la surperformance de la gestion active dans les baisses

Dans les multiples récits se faisant concurrence dans le débat gestion active contre gestion passive, on en retrouve un très fréquemment : dans les hausses indiscriminées, il est difficile pour les gérants actifs de battre les indices car tout monte sans considération des valorisations.

Mais dans les baisses qui ne manquent jamais de se produire, le gérant actif a un avantage considérable sur l’indice : il peut choisir de ne pas être exposé à certaines valeurs (sous-entendu : les plus mauvaises, à savoir encore celles qui baisseront le plus) et surperformer le marché.

L’excellent Jason Zweig, qui écrit depuis des années sur les produits d’investissement dans le Wall Street Journal, s’est intéressé à cette idée reçue.

Non, la gestion active ne surperforme pas dans les marchés baissiers https://t.co/XjjQLoaDlZ via @jasonzweigwsj pic.twitter.com/1GsWNFDW2w

— AlphaBetaBlog (@AlphaBetaBlogFR) May 13, 2017

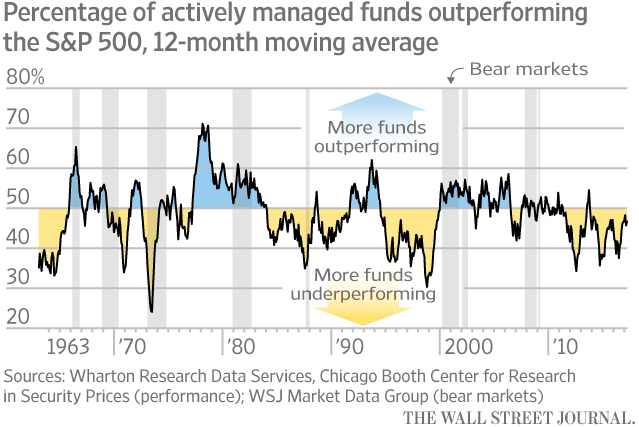

Il a pour cela demandé à Rui Dai de Wharton Research Data Services (Université de Pennsylvanie), d’analyser la performance des fonds (mutual funds) depuis 1962 en utilisant des données du Center for Research in Security Prices de l’Université de Chicago.

Dans le graphique intégré à mon tweet, que j’agrandis ci-dessous, les périodes de baisse des marchés actions états-uniens sont matérialisées par une bande grisée.

L’axe vertical permet de visualiser le pourcentage des fonds gérés activement (dont l’évolution est représentée par la ligne noire) surperformant l’indice S&P 500, sur la base de la moyenne glissante à 12 mois. La moyenne de la performance des fonds est pondérée des actifs de ces fonds.

Quand l’aire entre la ligne noire et la ligne horizontale matérialisant 50% est bleue, plus de 50% des fonds gérés activement ont surperformé l’indice ; quand elle est en jaune, moins de 50% de ces fonds ont surperformé l’indice.

Conclusion de Rui Dai : la probabilité de tomber sur un gérant actif surperformant l’indice dans les baisses est légèrement inférieure à 50%.

Conclusion de Jason Zweig :

Depuis qu’il existe des fonds, il y a des gérants qui battent le marché sur une certaine période, du fait de leur talent ou grâce à la chance. Mais ces gérants ont toujours été difficiles à identifier à l’avance et leur performance a été généralement peu durable.

Si vous voulez protéger votre portefeuille du prochain marché baissier, détenez plus de liquidités ou d’actifs non affectés par les actions. Ne croyez pas à la propagande qui dit que vous pouvez compter sur un stock picker pour vous servir de parachute.

La semaine dernière, j’ai écrit sur les conseils à la gestion active de Barry Ritholtz, patron d’une société de conseils en investissements et bloggeur célèbre aux Etats-Unis. Mon post est ici.

C’était le deuxième volet d’une série. Le premier concernait les conseils à la gestion active de Jack Bogle, le fondateur de Vanguard et le patriarche de la gestion à bas coûts. C’était ici.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez aussi suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre commentaire ne sera pas directement publié, j’aurai à le valider pour qu’il apparaisse.

C’était ma semaine Twitter 19 de 2017. A la semaine prochaine.