L’offensive contre l’enveloppe financière préférée des Français lancée par deux assureurs, Generali France et Allianz France, qui sifflaient la fin de la récréation pour le fonds euros, s’est poursuivie avec le dépôt d’amendements par plusieurs députés Modem visant à réduire certains des avantages fiscaux de l’assurance vie, puisque c’est d’elle dont je parle.

Ces amendements ont été promptement1 repoussés ou retirés. Ils reviendront sur le tapis, sous une forme ou sous une autre. Le génie est sorti de la bouteille, il n’est pas près d’y rentrer.

Quand tu veux tuer ton chien, tu dis qu'il a la rage. Ou bien tu reviens sur les avantages fiscaux. Pour l'#assurancevie, ça ressemble à une offensive concertée : d'abord les assureurs pour (contre) le fonds en euros, puis les députés. https://t.co/arQendXzXc via @gestionfortune

— AlphaBetaBlog (@AlphaBetaBlogFR) October 9, 2019

Cette agitation donne une bonne raison pour se poser la question de l’intérêt de l’assurance vie dans un patrimoine financier.

Historiquement, il y avait deux grands atouts :

- le fonds euros a délivré pendant des décennies des performances supérieures à l’inflation en donnant l’apparence d’une grande sécurité.

- Et le totem des totems, le traitement successoral favorable2, a comme toujours en France joué un rôle disproportionné dans le succès de l’assurance vie. J’ai une conviction forte : tout avantage fiscal se paie très chèrement sur la durée et nous nous refusons à l’admettre.

Pour le fonds euros, la fête est sans doute finie. Quant au traitement fiscal très favorable et très dérogatoire de l’assurance vie, je dois avouer avoir oublié ce qui le justifiait.

Il reste donc un colosse pesant plus de 1700 milliards d’euros, somme monumentale investie très majoritairement dans les fonds en euros, eux-mêmes investis majoritairement dans des emprunts, notamment d’Etat. Ces obligations ne rapportent plus rien (quand elles rapportent encore quelque chose) et ne financent que très marginalement l’économie réelle.

Quant aux faibles montants détenus en actions via les unités de compte, on ne peut pas dire non plus qu’ils financent l’économie réelle, puisque ça fait bien longtemps que les entreprises ne se financent plus en bourse.

Parmi les objectifs principaux de l’assurance vie, on trouve fréquemment celui de faire fructifier son épargne en vue de la retraite. Allouer sur longue durée une part significative de son épargne au fonds euros est un non-sens absolu quand la rémunération devient inférieure à l’inflation.

En revanche, l’assurance vie est un mécanisme remarquable pour percevoir sur longue durée des frais dont la typologie ressemble à un inventaire à la Prévert (1900-1977).

Inventaire, c’est dans le recueil Paroles que j’ai relu récemment avec un immense plaisir, plus de 40 ans après l’école élémentaire.

Un extrait :

sept merveilles du monde quatre points cardinaux

1234 heures précises douze apôtres

quarante-cinq ans de bons et loyaux services

deux ans de prison six ou sept péchés capitaux

trois mousquetaires

vingt mille lieues sous les mers

trente-deux positions

deux mille ans avant Jésus-Christ

cinq gouttes après chaque repas

quarante minutes d’entracte

une seconde d’inattention

et naturellement

le raton laveur

En chanson par les Frères Jacques.

Et voici l’inventaire, sans doute non exhaustif (hélas), des frais de votre contrat d’assurance vie.

Frais sur versement

Frais de gestion du contrat au titre du fonds euros

Frais de gestion du contrat au titre des unités de compte

Frais de gestion des unités de compte

Frais d’arbitrage

Frais de transaction

Frais de gestion des options

Frais de sortie en rente (frais de conversion, frais d’arrérage, frais de gestion)

L’assurance vie est une belle exception française, comme le Concorde3 et le Minitel. Souhaitons-lui un sort différent. Mais dans sa configuration actuelle, le produit va devoir évoluer.

Des nouvelles de la guerre des prix chez les courtiers aux Etats-Unis (voir ici, L’épidémie de gratuit s’étend) : Fidelity a suivi le mouvement et instauré à son tour la gratuité du courtage sur les actions, les ETF et les options.

Sur le front des prix, c’est la saison du Nobel. Le prix de la Banque de Suède en sciences économiques à la mémoire d’Alfred Nobel4 récompense 3 économistes, Abhijit Banerjee, Esther Duflo et Michael Kremer, pour leurs travaux sur la réduction de la pauvreté. Esther Duflo est française, c’est la deuxième femme à recevoir ce prix après Elinor Ostrom en 2008. Les 3 lauréats sont de la « chaire Abdul Latif Jameel sur la réduction de la pauvreté et l’économie du développement » du MIT5.

Esther Duflo a co-écrit avec Abhijit Banerjee un excellent livre, très accessible : Repenser la pauvreté.

Des nouvelles de mon week-end.

Le samedi, séance potager. Quand y’en n’a plus, y’en a encore. Les tomates résistent, et c’est le moment de récolter les poireaux.

Le dimanche, 20 kilomètres de Paris. C’était la 41ème édition de cette course que j’adore, il a fait très beau et (trop) chaud6. J’ai battu mon record personnel de plus de 3 minutes, ce qui est une divine surprise à mon âge7 : 1 heure 35 minutes 23 secondes. Je n’étais pas peu fier.

A l’année prochaine pour la 42ème édition des 20 kilomètres de Paris, pas sûr que j’arrive à faire mieux. Mais d’ici là, il y aura le trail de Chaumont-en-Vexin (23 kilomètres le 27 octobre) et le marathon de Paris (5 avril 2020), où je désespère de battre mon record.

De même que j’aime beaucoup mes bottes de jardinier (voir ici), j’adore mes chaussettes hautes de course. Le ridicule ne tue pas.

Bienvenue dans ma semaine Twitter 41 de 2019.

SPIVA, Charybde, Scylla

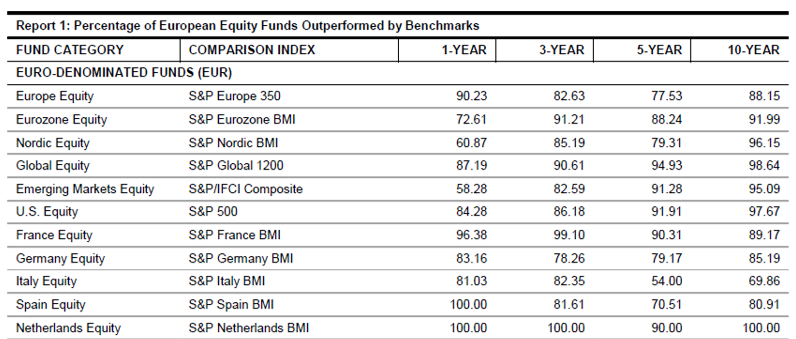

SPIVA est l’enquête Standard & Poor’s Active vs Passive qui compare depuis près de 20 ans la performance moyenne des fonds gérés activement à celle d’indices représentatifs de leur catégorie dans différentes zones du monde.

Semestre après semestre, les résultats se suivent et se ressemblent : c’est un désastre pour la gestion active.

Pour les fonds domiciliés en Europe, les résultats ne dérogent pas à la règle, et sont même particulièrement catastrophiques sur un an. Alors que 2019, comme 2018, et 2017, et 2016 (etc), devait être « l’année du stock-picking » (un exemple parmi d’autres).

Les résultats à un an sont anecdotiques, mais sur 5 et 10 ans, une durée d’investissement plus raisonnable pour les actions, ça reste calamiteux.

Les résultats de l'étude SPIVA pour les fonds gérés activement domiciliés en Europe viennent d'être publiés avec des données au 30 juin 2019. Comme à chaque édition, ils sont calamiteux pour la gestion active. https://t.co/Cn0J1KxdMC pic.twitter.com/cheUJ0I8nc

— AlphaBetaBlog (@AlphaBetaBlogFR) October 9, 2019

Le tableau ci-dessous indique le pourcentage de fonds gérés activement ayant fait moins bien que l’indice de référence affecté par S&P DJ Indices à leur catégorie sur différentes périodes (1, 3, 5 et 10 ans).

- Sur 10 ans, 89,17% des fonds actions France (« France Equity ») ont fait moins bien que l’indice S&P France BMI.

- Sur 10 ans, 88,15% des fonds actions Europe (« Europe Equity ») ont fait moins bien que l’indice S&P Europe 350.

- Sur 10 ans, 97,67% des fonds actions Etats-Unis (« US Equity ») ont fait moins bien que l’indice S&P 500.

- Sur 10 ans, 98,64% des fonds actions monde (« Global Equity ») ont fait moins bien que l’indice S&P Global 1200.

- Sur 10 ans, 95,09% des fonds actions marchés émergents (« Emerging Markets Equity ») ont fait moins bien que l’indice S&P/IFCI Composite.

Et si c’était mieux sur un an ? S’il « suffisait » de changer de fonds tous les ans, à condition bien entendu de savoir détecter à l’avance les fonds qui vont surperformer dans l’année qui vient ?

Les résultats sur un an sont également mauvais. Voire catastrophiques pour les fonds actions Espagne (« Spain Equity « ) et actions Pays-Bas (« Netherlands Equity »), puisqu’aucun fonds géré activement de ces catégories n’a réussi à battre l’indice national sur cette durée8.

Quand vous lancez une pièce en l’air pour jouer à pile ou face, vous avez une chance sur deux de gagner. Quand vous choisissez un fonds géré activement, la probabilité de gagner9 est très inférieure.

Et si vous ne voulez pas jouer à essayer de battre le marché, vous pouvez vous y exposer via un véhicule indiciel à bas coûts. A ce jeu là, la probabilité de gagner est bien supérieure.

Les désarrois de l’investisseur en obligations

Ben Carlson, CFA, s’est penché sur le sort du malheureux investisseur en produits de taux. Il est moins à plaindre que ses pairs en Europe continentale, puisqu’il y a encore des taux positifs aux Etats-Unis, mais ce n’est pas l’euphorie.

Alors que les taux sont très bas, le risque de réinvestissement est élevé. Quelles sont les options pour l'investisseur obligataire ? https://t.co/uH8vpcvFPZ par @awealthofcs

— AlphaBetaBlog (@AlphaBetaBlogFR) October 8, 2019

Carlson rappelle tout d’abord que la performance de court terme des grands indices obligataires populaires aux Etats-Unis a été excellente (voir l’illustration dans mon tweet).

Mais il rappelle aussi que la performance future d’un placement obligataire dépend beaucoup du niveau des taux d’intérêt au moment où ce placement est fait. Quand les taux de départ sont élevés, la performance future du placement l’est aussi. Et quand ils sont bas, la performance future du placement est faible.

C’est peu réjouissant pour l’investisseur qui souhaite s’exposer aujourd’hui aux obligations, puisque les taux sont à un niveau bas.

Que faire ?

- Option 1 : vendre ses obligations, laisser le produit de la vente en liquidités, et attendre que les taux remontent. Problème : ils peuvent continuer à baisser, ou rester au niveau actuel.

- Option 2 : vendre ses obligations et investir le produit de la cession en actions. Cette décision modifie l’allocation d’actifs du portefeuille, une décision qu’il ne faut jamais prendre à la légère.

- Option 3 : ne rien faire et ne pas chercher à prédire l’évolution des taux d’intérêt.

Pour Carlson, prédire l’évolution des taux d’intérêt est un exercice complexe, y compris pour les professionnels. Et si par chance vous faites une prévision qui s’avère exacte, vous risquez de vous croire compétent.e, ce qui est une autre forme de risque.

Il suggère donc une quatrième option : rééquilibrer votre portefeuille pour revenir à l’allocation d’actifs initiale. Vous ne faites ainsi aucun pari sur l’évolution des taux d’intérêt (pour la part obligataire) ou du cours des actions.

Si la part actions s’est plus appréciée que la part obligations, vous vendez une partie des actions pour vous renforcer en obligations. C’est aussi simple que cela.

Climat : faites ce que je dis, pas ce que je fais

Les sociétés de gestion sont des acteurs responsables. Certaines donnent même des leçons aux dirigeants du monde entier.

C’est le cas de BlackRock, du haut de ses 6,84 trillions de dollars d’actifs sous gestion au 30 juin 2019.

Larry Fink, le dirigeant de cette société, écrit tous les ans aux dirigeants de sociétés cotées.

Il y a parfois un gouffre entre le discours des sociétés de gestion en faveur de la lutte contre le réchauffement climatique et leur vote en assemblée générale. https://t.co/x6SJAHOBDL par @ADumas5 via @Novethic (1/2) #ESG

— AlphaBetaBlog (@AlphaBetaBlogFR) October 9, 2019

Il y a le discours, et il y a la vraie vie, notamment le vote en assemblée générale.

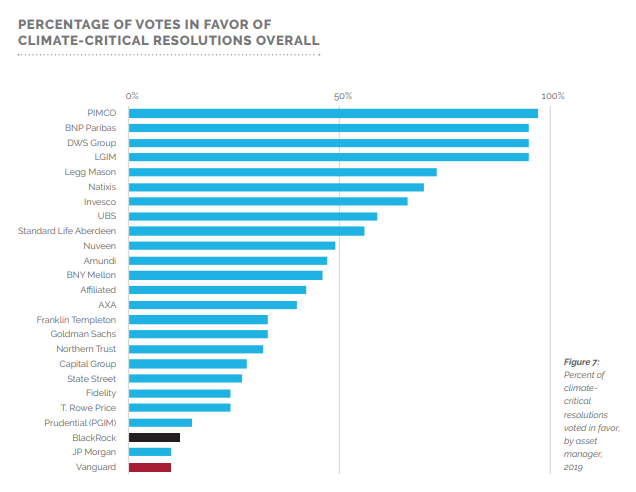

BlackRock, Vanguard et State Street sont les 3 géants de la gestion indicielle, et leur politique de vote est scrutée de près car ils pèsent lourd dans le capital des sociétés cotées.

Novethic, qui est depuis des années une excellente source d’informations sur la finance durable, s’est intéressé au rapport de l’organisation américaine Majority Action sur la politique de vote des 25 plus grandes sociétés de gestion aux Etats-Unis, notamment en relation avec les résolutions ayant trait au changement climatique et à la rémunération des dirigeants mises aux votes des actionnaires des sociétés des secteurs de l’énergie et de l’électricité.

On ne peut pas dire que les 3 géants susnommés soient des activistes forcenés.

L’infographie ci-dessous indique le pourcentage de votes par société de gestion des résolutions demandant à l’entreprise de prendre des mesures pour combattre le réchauffement climatique.

PIMCO et BNP Paribas ont voté pour la plupart de ces résolutions. BlackRock et Vanguard, les géants, ont voté en faveur de moins de 10% de ces résolutions.

BlackRock explique que son action pour inciter les sociétés dont elle détient des actions passe par un dialogue constant, et pas seulement par l’exercice de ses droits de vote en assemblée générale.

Eu égard au poids croissant des géants de la gestion dans le capital des sociétés cotées, il est normal que leurs pratiques en matière d’engagement actionnarial soient scrutées de très près. Je suis certain qu’on n’a pas fini d’en entendre parler.

Splendeur et misère du non coté

Le non coté, c’est l’avenir de l’humanité. C’est du mois la petite musique lancinante que fredonnent les sociétés de capital-investissement ou de capital-risque, et surtout les distributeurs de produits.

Les marchés actions sont au plus haut ! Les taux sont au plus bas ! L’incertitude est à un niveau élevé ! Les tweets de Trump peuvent mettre le feu aux poudres ! Le risque géopolitique est considérable !

Investissez donc dans le non coté. Dans les licornes !

Ah bon.

C’est en tout cas ce qu’on fait de nombreux mutual funds aux Etats-Unis, de façon tout à fait légale, puisque la réglementation leur permet d’avoir jusqu’à 15% de titres peu liquides ou non cotés en portefeuille. Et comme 15%, c’est beaucoup trop quand on a une liquidité quotidienne, ces fonds ont majoritairement alloué moins de 3% à leurs placements à des valeurs non cotées selon une étude de Morningstar datant de 2016.

Ca a marché jusqu’à ce que ça marche moins bien, comme le racontent Jean Eaglesham et Coulter Jones du Wall Street Journal.

Certains mutual funds aux Etats-Unis ont investi dans des sociétés non cotées. Ca a marché, jusqu'à ce que ça ne marche plus. https://t.co/6n4Ydp1VH3 pic.twitter.com/TlT8iO0bpJ

— AlphaBetaBlog (@AlphaBetaBlogFR) October 11, 2019

L’échec de l’entrée en bourse de WeWork et la forte baisse du cours de l’action Uber depuis la mise en bourse de la société ont forcé les fonds détenant ces titres à les réévaluer à la baisse.

Les fonds détenaient pour 6,7 milliards de dollars d’actions de We, Uber, Lyft, Pinterest et Peloton Interactive en avril. Selon une analyse des données de valorisation faite par le Wall Street Journal, c’est 2,7 milliards de dollars de plus que deux ans auparavant.

Selon un sondage de Deloitte et Touche réalisé en 2019, 6 sociétés de gestion sur 10 détiennent des titres non cotés dans leurs mutual funds, contre 3 il y a 10 ans.

Tant que les valorisations des licornes augmentaient au fil des augmentations de capital successives, les sociétés de gestion les revalorisaient également dans leurs fonds.

We était valorisé 102 dollars par action en juillet 2018 par le géant de la gestion Fidelity Investments, et 110 dollars par action en novembre 2018 par Hartford Financial Services Group Inc., John Hancock Investment Management et Principal Financial Group.

Les sociétés de gestion ne faisaient que s’aligner sur les valorisations fournies par SoftBank, l’actionnaire principal de We. Quand l’entrée en bourse a été reportée car il n’y avait pas de demande à une valorisation de 55 dollars par action, les sociétés de gestion actionnaires ont été contraintes de revoir à la baisse la valeur de leur participation.

Les journalistes du WSJ ont analysé les valorisations par les sociétés de gestion de 5 licornes (Lyft, Pinterest, Peloton, Uber et We) depuis 2013 et ont décelé de fortes variations d’un trimestre à l’autre, ainsi qu’une grande hétérogénéité entre les sociétés de gestion.

Je rappelle que ce qui a conduit aux déboires de Neil Woodford au Royaume-Uni, c’est précisément le poids important des valeurs non cotées dans les portefeuilles de ses fonds. Comme certains de ses investissements dans les valeurs cotées ont été désastreux, les investisseurs sont massivement sortis des fonds, faisant augmenter la part des valeurs non cotées.

Résultat : gel des transactions sur le fonds phare en juin. Et révocation le 15 octobre par l’administrateur du fonds de Woodford Investment Management. Qui annonce dans la foulée sa liquidation. J’en reparlerai la semaine prochaine.

Les ETF à frais zéro font pschitt

J’avais parlé ici (Premier ETF zéro) du premier ETF à frais de gestion temporairement nuls, géré par SoFi. Et là d’un ETF dont la société de gestion, Salt Financial, avait même instauré des frais de gestion négatifs pendant une durée limitée.

Ces deux acteurs étaient des outsiders et avaient utilisé ce levier pour se faire connaître, ce qui est une approche marketing qui en vaut d’autres.

Eric Rosenbaum de CNBC s’est intéressé à ce qui était advenu de ces deux pionniers.

Des nouvelles des #ETF à frais de gestions nuls, voire provisoirement négatifs, lancés l'an dernier aux Etats-Unis : le moins que l'on puisse, dire, c'est que ce n'est pas un grand succès de collecte, faute d'accès à la distribution. https://t.co/7VxujChhbt

— AlphaBetaBlog (@AlphaBetaBlogFR) October 11, 2019

SoFi Select 500 ETF réplique un indice de grandes capitalisations américaines de style croissance. L’ETF a au 15 octobre des actifs de 57,7 millions de dollars. C’est-à-dire pas grand chose.

Quant à Salt Low truBeta US Market ETF, il pèse 7,6 millions de dollars au 15 octobre, c’est-à-dire rien.

Alors que les investisseurs en ETF aux Etats-Unis ont une extrême sensibilité aux frais de gestion (les journalistes indiquent que sur les 80 milliards de dollars de flux au troisième trimestre, 57,1 milliards – soit 72% – se sont portés sur des produits facturant des frais de gestion inférieurs ou ègaux à 0,10%).

Mais les frais nuls ou négatifs des produits de SoFi et de Salt Financial n’ont pas séduit. Pourquoi ? Parce que ces sociétés n’ont pas réussi à convaincre les grands réseaux de distribution de référencer leurs produits.

Le grand vainqueur en termes de collecte dans la course au zéro frais de gestion, c’est Fidelity : depuis le lancement à l’été 2018 de 4 fonds indiciels traditionnels à frais de gestion nuls, Fidelity a collecté environ 6 milliards de dollars, dont 4 dans le produit actions Etats-Unis grandes capitalisations.

Les produits dont il a été question dans ma semaine Twitter 41 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Je connais un conseiller financier payé par ses clients. Il s’appelle Alpha & K, j’en suis co-fondateur avec Julien Coudert. Vous trouverez plus d’informations sur le site de la société.

C’était ma semaine Twitter 41 de 2019. Sayōnara.

Illustration : Coin Toss – ICMA Photos

- Le 10 octobre.

- Transmission de 152500 euros par bénéficiaire en franchise de droits de succession.

- Qui n’en était pas une puisqu’il était franco-britannique.

- Improprement appelé Prix Nobel d’Economie, ce qu’il n’est pas.

- Massachusetts Institute of Technology.

- Mais moins qu’au Qatar où viennent de se terminer les mondiaux d’athlétisme les plus étranges de l’histoire, ce qui promet pour la coupe de monde de football en 2022.

- En fait pas vraiment, je me suis très correctement entraîné et mon objectif était bien de battre mon record.

- A priori, aucun investisseur français ne choisit de s’exposer à l’Espagne ou aux Pays-Bas. Mais le biais domestique étant très prévalent, c’est évidemment fréquent en Espagne et aux Pays-Bas. Moralité : diversifiez autant que possible.

- Au sens de choisir un fonds qui surperformera.