La Robinhoodisation du courtage va-t-elle arriver en Europe ? Par Robinhoodisation, j’entends « gratuité » du courtage1, accès à des crypto, développement d’interfaces utilisateurs plaisantes et « gamifiés », le tout drapé dans le manteau de la démocratisation de l’accès aux marchés financiers.

Car il n’y a pas de raison que les petits n’aient pas accès aux mêmes produits que les gros (ce raisonnement est inattaquable et marche toujours très bien).

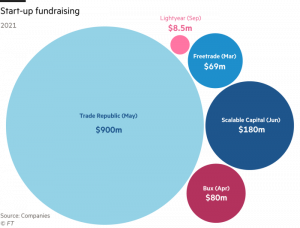

Des acteurs qui se veulent disruptifs sont déjà actifs sur le vieux continent : eToro, Trade Capital et Scalable Capital par exemple, avec des moyens considérables, rappelés par le Financial Times dans un passionnant article, Inside the battle to be Europe’s Robinhood.

Chez les acteurs établis les plus anciens (les banques), peu d’innovation et pas de guerre tarifaire. Chez les acteurs établis plus récents (Boursorama, Fortuneo, ING), guère plus d’innovation et pas de guerre tarifaire.

Jusqu’à la semaine dernière, avec une offre de Boursorama2 qui pourrait bien signaler l’entrée dans une nouvelle ère :

Nouveau : Découvrez notre sélection d’ETF sans frais à l’achat. […] Dès aujourd’hui, retrouvez une sélection de plus de 100 ETF iShares® sans frais de courtage à l’achat rien que pour vous. Vous en rêviez ?

Waow, le début du courtage « gratuit » à la Robinhood ? Vous en rêviez, non ?

Le courrier électronique reçu le 7 octobre ne précise pas si cette opération est limitée dans le temps.

Je clique sur le bouton « Je découvre » et arrive sur la page de présentation des produits iShares (la marque ETF de BlackRock) accessibles sans frais de courtage à l’achat (quand vous vendrez, vous paierez).

Je commence à distribuer les bourre-pifs :

- Comme la performance passée ne préjuge pas de la performance future, les ETF sont présentés par performance 1 an décroissante. Je suppose que la direction de la conformité n’aurait pas accepté que ce soit la performance depuis le début de l’année qui apparaisse par défaut. Et que personne n’a pensé à présenter les ETF par ordre alphabétique. FOMO, quand tu nous tiens.

- Dans le tableau de présentation, les frais de gestion des ETF ne sont pas mentionnés. Dommage.

- Le courrier électronique de Boursorama affirme que « les ETF affichent quotidiennement tous les titres qui composent le fonds ce qui vous permet de savoir ce qui se trouve dans votre portefeuille en temps réels. » Dommage que ce ne soit pas le cas sur le site de Boursorama, où seules les 10 premières lignes sont montrées, ainsi que les allocations géographique et sectorielle pour les fonds actions.

Je résume : BlackRock, qui n’avait jusque là pas fait montre d’intérêt pour les particuliers en France, participe à une opération promotionnelle en « partenariat » avec le premier courtier en ligne français.

Comme la gratuité n’existe pas en finance, si vous ne payez pas de frais de courtage à Boursorama, c’est que quelqu’un paie Boursorama à chaque achat.

Une note de bas de page en petits caractères précise les modalités de rémunération du courtier dans le courrier électronique de Boursorama, de façon insuffisamment claire (c’est moi qui souligne en italique), même si on ne voit pas bien de qui d’autre que BlackRock Boursorama peut percevoir des commissions :

Dans le cadre de son partenariat avec iShares®, Boursorama Banque perçoit des commissions pour la fourniture de son offre « 0€ de frais de courtage à l’achat ».

J’aurais personnellement écrit ceci :

Dans le cadre de son partenariat avec iShares®, Boursorama Banque perçoit des commissions de BlackRock3, qui gère les ETF iShares, pour la fourniture de son offre « 0€ de frais de courtage à l’achat ».

C’est parti, le génie est sorti de la bouteille, il n’y rentrera plus.

Boursorama (Bourso des Bois ? Robinrama ?) part à l’offensive pour contrer les nouveaux-venus bien plus agiles technologiquement.

Comme Trade Republic, qui a mis en place un service d’investissements programmés sur plus de 3000 ETF sans frais de courtage à l’achat. Alors qu’il n’est pas possible d’accéder à un tel service chez Boursorama.

Et BlackRock teste le marché des particuliers. Il va y avoir du sport.

A ma gauche le courtage, qui veut vous faire trader (plus vous tradez, plus vos performances sont mauvaises, les intérêts ne sont pas alignés) ; à ma droite les vendeurs de produits de flux (assurance vie, PER) rémunérés sur l’encours par des rétrocessions, ce qui empêche les frais de baisser.

Deux philosophies radicalement différentes.

Vous ne trouvez pas que Larry Fink, le patron de BlackRock, a de faux airs d’Errol Flynn dans Les Aventures de Robin des Bois de Michael Curtiz (la photo d’introduction à ce billet) ?

Tiens, puisqu’il est question de Larry Fink, je vous recommande le portrait qu’en a fait Robin Wigglesworth du Financial Times.

C’est adapté de son livre sur la fabuleuse histoire de la gestion indicielle, Trillions: How a Band of Wall Street Renegades Invented the Index Fund and Changed Finance Forever, qui paraît le 12 octobre.

Your week-end read by @RobinWigg:

How Larry Fink became king 👑 of Wall Streethttps://t.co/O4qauaD142— Philippe Maupas (@philmop) October 10, 2021

Je suis depuis quelques mois assez perplexe face à la multiplication des conversions de sociétés de sociétés de gestion à l’investissement responsable. Notamment quand j’écoute les récits expliquant combien leurs fonds sont responsables et affirmant que les investisseurs peuvent sauver la planète en s’y exposant.

Il y en a un qui est encore plus effaré que moi par la marche du monde en général : c’est Frédéric Lordon, dont le récent billet, Pleurnicher le vivant, tape très, très fort.

Sur Le Monde4 par exemple, qui appartient au « système des médias de la bourgeoisie culturelle ».

On peut donc à la fois s’inquiéter du désastre climatique à coup de titraille maximale et s’extasier de la dernière licorne française valorisée à 4 milliards d’euros pour une histoire de vignettes Panini numériques à sucer de la blockchain à gogo — excellent pour le climat, en effet.

Il mentionne le fort intéressant livre d’Hélène Tordjman, La croissance verte contre la nature – Critique de l’écologie marchande, que j’ai terminé la semaine dernière.

La thèse de l’économiste, maître de conférences-HDR à l’Université Sorbonne Paris-Nord ? Les solutions envisagées par le Pacte vert européen ou le Green New Deal aux Etats-Unis, drapées dans le manteau de la transition écologique (« croissance verte »5), ne sont pas en mesure de préserver la planète, mais cherchent en réalité à sauvegarder un modèle industriel responsable de la catastrophe en cours.

Elle aussi parle des « illusions » de la finance verte, comme Alain Grandjean et Julien Lefournier, les auteurs de L’illusion de la finance verte, livre dont j’ai parlé ici.

Pour ne pas rester dans la bulle de filtre du petit monde des produits de placement, je m’ouvre à d’autres voix. Dont celle (virulente) de Frédéric Lordon et celle (plus mesurée) d’Hélène Tordjman.

Les angoisses d’Etienne Dorsay.

Comme si 2021 n’avait pas été assez prolixe en catastrophes en tous genres, nous devons nous préparer, selon toute vraisemblance, à une pénurie de Quality Street pour les fêtes. Si jamais le drame s’étend aux Mon Chéri alors je ne réponds plus de rien. pic.twitter.com/CFezIE1x0I

— Etienne Dorsay (@E_Dorsay) October 7, 2021

Pas de potager cette semaine, pour cause de 20 kilomètres de Paris. Quelle joie de pouvoir de nouveau courir avec plusieurs milliers d’autres personnes dans Paris !

A la place des potimarrons, voici donc un coureur heureux. J’ai couru en 1:34:57, c’est mon 2ème meilleur temps en 9 participations. J’avais couru en 1:33:36 en 2015. On ne devrait pas vieillir.

Dimanche prochain, c’est le marathon de Paris. Je pense que je serai moins vaillant sur mon balcon.

Bienvenue dans ma semaine Twitter 40 de 2021.

So French

J’avais parlé ici du rapport du Comité Consultatif du Secteur Financier sur les PER remis à Bruno Le Maire en juillet dernier. Si je devais le résumer : PER, piège à frais.

Bruno Le Maire l’a répété : trop cher. Il faut rendre du pouvoir d’achat aux Français. Et des frais en moins, c’est du pouvoir d’achat en plus.

Bruno Le Maire trouve les frais des PER trop élevés :

"Je considère que les acteurs du marché prennent des commissions excessives par rapport à ce qui doit être fait."

Mais attention, hein, "nous ne voulons pas réglementer les frais."https://t.co/xz8E9AMFSb— AlphaBetaBlog (@AlphaBetaBlogFR) September 30, 2021

Mais attention, pas question de plafonner les frais, même si ça a été fait pour le PEA. On n’est quand même pas en Union Soviétique6.

On a assisté récemment à un des inénarrables numéros de duettistes entre un ministre qui montre ses crocs, mais pas trop, et une profession pas vraiment impressionnée.

So French.

Donc, la « profession » (le complexe industriel de la bancassurance dont j’ai parlé ici) a réagi aux remontrances de Bruno Le Maire. A la française. So French.

"PER ? Touche pas à mes frais !"

"Et pi d'abord, les épargnants n'ont qu'à s'éduquer."

"Et pi d'abord, la qualité ça se paie."

Jack Bogle : "In investing, you get what you don't pay for."par @BertrandDeMeye1https://t.co/9K6U9WVyZo

— AlphaBetaBlog (@AlphaBetaBlogFR) October 5, 2021

Que dit Bertrand de Meyer de L’Agefi Actifs ?

Si la profession est ouverte au dialogue pour rendre les tarifs plus transparents, elle insiste sur l’éducation financière des épargnants et sur la différence entre les services proposés.

Il ne se passera évidemment rien. A l’épargnant de faire son shopping. Et de s’éduquer.

Mr Alpha Beta Blog au Sénat

J’aime beaucoup le réalisateur Frank Capra (1897-1991). Parmi mes films préférés, le magnifique La vie est belle (It’s a wonderful life), et Mr Smith au Sénat (Mr. Smith Goes to Washington).

Le 9 février dernier, Mr Alpha Beta Blog (moi) est allé au Sénat, sans passer par la case élections. J’étais auditionné par la commission des finances, dans le cadre de sa mission sur la protection des épargnants.

Je me suis retrouvé face à des sénateurs (Jean-François Husson et Albéric de Montgolfier) et à leurs collaborateurs à l’écoute et fort bien préparés. Nous avons échangé sur les différents sujets qui me tiennent à coeur et dont je parle régulièrement dans ce blog.

Audition ce matin de Philippe #Maupas dans le cadre du contrôle des #épargnants mis en place par la commission des finances du @Senat pour améliorer la performance du marché de l'épargne et garantir une meilleure protection des épargnants@lesRep_Senat @SolennMorgan @ClemMali pic.twitter.com/b3bWoBfFW0

— Jean-François Husson (@jf_husson) February 9, 2021

De nombreuses personnes représentant différentes institutions ont également été auditionnées.

Le rapport a été publié le 8 octobre, et son seul titre a suffi à me combler :

La protection des épargnants : payer moins pour gagner plus.

Que disait Jack Bogle, le fondateur de Vanguard ?

In investing, you get what you don’t pay for.

La commission des finances le formule ainsi :

Toute baisse des frais, même de l’ordre de quelques dixièmes de point de pourcentage, se traduirait par un gain de plusieurs milliers d’euros pour les épargnants à long terme.

"La protection des épargnants : payer moins et gagner plus".

Non, il ne s'agit pas des mémoires de Jack Bogle, mais d'un rapport de la commission des finances du Sénat. J'ai eu l'honneur d'être auditionné, ce titre me fait évidemment très plaisir.https://t.co/oB7RVwPsbp— AlphaBetaBlog (@AlphaBetaBlogFR) October 8, 2021

Je recommande la lecture de ce rapport qui dresse un panorama très détaillé du marché de la distribution de produits de placement.

La commission fait 17 recommandations concernant 4 axes (encadrement des frais, transparence, adaptation des produits et contrôle des intermédiaires), voici celles que j’ai retenues (mes commentaires en italique et entre crochets) :

Encadrement des frais :

- Évaluer, au niveau européen, les effets d’une interdiction des rétrocessions sur les modèles de distribution des produits d’épargne. La suppression totale des rétrocessions est écartée à court-terme par les rapporteurs. [Après évaluation des effets d’une interdiction des rétrocessions, la porte est ouverte à leur éventuelle interdiction.]

- Interdire les commissions de mouvement. [Houra ! Le plus vite sera le mieux, c’est un de mes plus anciens combats et je commençais à me sentir bien seul. Lisez la partie du rapport concernant ces commissions scélérates, elle commence à la page 667.]

- Garantir la mise en oeuvre de l’encadrement de l’exigibilité des commissions de surperformance avec l’imposition d’une période de calcul de cinq ans glissants et expliciter la méthode de calcul de la commission de surperformance dans les documents remis à l’investisseur. [C’est en phase avec les recommandations de l’ESMA adoptées par l’AMF.]

Transparence

- Rendre obligatoire le référencement de produits indiciels à bas coût dans tous les produits d’épargne fiscalement avantagés. [Il est fâcheux qu’il faille envisager d’en passer par la voie législative, mais la triste réalité du marché français de la distribution de produits financiers, c’est qu’il repose presque exclusivement sur un modèle de rétrocessions, lequel modèle ne fonctionne qu’avec des produits chers, donc des produits gérés activement.]

Adaptation des produits

- Faire évoluer le modèle de l’assurance vie pour accéder à des contrats plus performants, en garantissant une réelle transférabilité des contrats d’assurance vie. [Oui ! A priori aucune chance d’aboutir, les assureurs seront vent debout contre cette mesure.]

Lors de la prochaine audition de Robert Ophèle, le président de l’AMF, par le Sénat, j’aimerais tellement qu’il y ait un dialogue entre les sénateurs et lui sur les recommandations de ce rapport.

Pas touche aux rétrocessions

Alors que le Sénat a la réputation d’être une institution conservatrice, il en est une autre qui n’aime pas que certaines choses changent : l’AMF.

L’AMF a répondu à la consultation de la Commission européenne sur une stratégie pour l’investissement de détail dans le cadre de l’Union des marchés de capitaux.

Voici ce que j’ai retenu de la réponse du régulateur français.

Le grand soir (interdiction des rétrocessions) n'est pas pour demain en 🇫🇷. L'AMF considère en effet qu'une telle mesure priverait certains investisseurs de l'accès au conseil. La balle est maintenant dans le camp de l'ESMA.https://t.co/QaYHpRRRug

— AlphaBetaBlog (@AlphaBetaBlogFR) October 8, 2021

- La pratique du paiement pour flux d’ordres (payment for order flow) doit être interdite en Europe.

Mon commentaire : pourquoi pas, à condition de démontrer que cette pratique est préjudiciable aux investisseurs privés. Je n’ai pas connaissance d’études à ce sujet en Europe.

- L’AMF affirme que, « sans outrepasser la compétence des États membres dans le domaine de l’éducation, il est possible de développer des initiatives européennes pour assurer la cohérence et la coordination au sein de l’UE. »

Mon commentaire : en vertu du célèbre principe de subsidiarité, faisons-le dans chaque pays. La France s’y est enfin mise, qu’elle continue. Je ne vois pas ce que des initiatives européennes apporteraient de plus.

- Plus important, « l’AMF n’est pas favorable à l’introduction d’une interdiction générale des incitations (inducements), car elle aurait un effet préjudiciable sur les investisseurs de détail en les privant de l’accès à un conseil approprié (au moins dans certains États membres comme la France). »

Mon commentaire : en bon français, l’AMF ne souhaite pas la suppression des rétrocessions, et reprend l’argument opposé par les opposants à cette interdiction au Royaume-Uni. Si je comprends bien le raisonnement, ça voudrait dire que si certains investisseurs de détail avaient conscience de ce que leur coûte le conseil, ils choisiraient de ne pas être conseillés. Laissons-les donc dans l’ignorance, c’est pour leur bien.

Je serais curieux de savoir sur quoi l’AMF s’appuie pour affirmer que les caractéristiques sociologiques des investisseurs de détail diffèrent d’un Etat membre à l’autre.

L’AMF prône plus de transparence sur les incitations :

À l’avenir, afin de s’assurer que les investisseurs bénéficient effectivement de conseils impartiaux, il conviendrait d’améliorer la lisibilité des informations sur les incitations (inducements).

J’ai montré ici qu’il était impossible à un investisseur privé de rechercher un conseil en investissements financiers indépendant (ou non-indépendant), que ce soit sur le site de l’ORIAS ou sur ceux des 4 associations CIF agréées.

Si on veut plus de transparence, commençons par permettre une telle recherche, non ?

Des nouvelles du point G

Non, pas d’inquiétude, Alpha Beta Blog ne change pas de positionnement. Le point G, c’est le G d’ESG, la Gouvernance.

Mais ce n’est pas le G habituel. C’est un meta G, un G majuscule. Le G. Comme le Graal du vote en assemblée générale.

Quand vous investissez dans un fonds actions, vous n’êtes pas techniquement actionnaire des sociétés en portefeuille. C’est le fonds qui les détient, et c’est à lui qu’il incombe d’exercer ses prérogatives d’actionnaires, dont celle du vote en assemblée générale, pour le compte de ses propres actionnaires/porteurs de parts.

Mais quand vous êtes un gros fonds de pension et que vous investissez dans un ETF S&P 500, vous aimeriez bien voter plutôt que de laisser à BlackRock (ou à Vanguard, ou à SSGA pour ne mentionner que les Big Three de la gestion indicielle) le soin de le faire pour vous.

Car un fonds de pension a une responsabilité fiduciaire vis-à-vis de ses mandats (les retraité.e.s et futur.e.s retraité.e.s) qui le conduit, dans certains cas, à vouloir voter des résolutions climatiques contraignantes pour certaines sociétés pétrolières par exemple.

Et il n’est pas sûr que BlackRock (ou Vanguard, ou SSGA) votera sur ces résolutions de la même façon que lui.

BlackRock (et les 2 autres) est régulièrement attaqué sur sa politique de vote en assemblée générale : pas assez ci, trop ça. Ca pose un problème d’image, notamment quand on déclare que le changement climatique est un risque d’investissement et qu’on ne vote que très peu de résolutions climatiques contraignantes pour les entreprises.

Et puis ça ennuie les grandes entreprises d’avoir parmi leurs actionnaires des fonds indiciels, qui pèsent de plus en plus lourd, et qui votent systématiquement (donc qui pèsent encore plus lourd que leur poids dans l’actionnariat, puisque de nombreux autres actionnaires ne votent pas).

Si vous êtes intéressé.e par cette problématique passionnante mais aride, je vous recommande deux papiers de recherche : The Spectre of the Giant Three de Lucian Bebchuk (Harvard Law School) et Scott Hirst (Boston University) ; et The Future of Corporate Governance Part I: The Problem of Twelve de John C. Coates, professeur à la Harvard Law School au moment de la publication.

BlackRock a donc pris une décision que je trouve personnellement géniale : permettre à certains de ses gros clients de voter eux-mêmes (en proportion des titres qu’ils détiennent indirectement via leurs investissements dans les fonds indiciels de BlackRock).

Big and Smart: BlackRock will allow certain clients the option to cast a direct vote on individual resolutions or companies of their choice using its voting infrastructure.

[Should be available to all clients.]https://t.co/WUBgTNF9vX— Philippe Maupas (@philmop) October 9, 2021

C’est prévu à partir de l’an prochain, ça ne concerne dans un premier temps que les gros clients institutionnels, ça pose des problèmes logistiques importants que BlackRock a manifestement résolus.

Et surtout, ça a sans doute vocation à s’étendre à terme à tous les clients, dès lors que leurs investissements dans le fonds correspond à au moins une action pour les sociétés en portefeuille (je suppose qu’il va être difficile de fractionner le vote pour des quantités inférieures à une action, même avec la blockchain…).

Je rappelle néanmoins que voter en assemblée générale, c’est un métier à temps plein : il y avait à fin septembre 9226 sociétés dans l’indice MSCI ACWI IMI, celui qui contient le plus de valeurs.

A raison de 10 résolutions par assemblée générale, d’une assemblée générale ordinaire par an, ça fait environ 92000 résolutions à examiner.

D’où le recours fréquent à des sociétés spécialisées, ISS (détenu majoritairement par Deutsche Boerse) ou Glass Lewis, qui fournissent des conseils aux investisseurs institutionnels et aux sociétés de gestion en matière de vote8.

La pression est mise sur tous les acteurs de la gestion indicielle (et pas seulement).

Des nouvelles du #H2Ogate

H2O Adagio était un fonds très prisé de certains investisseurs : performances régulières, faible volatilité. Jusqu’à la débâcle de février/mars 2020, qui l’a emporté, comme d’autres fonds de la gamme.

Les fonds contaminés par le bacille Illiquidita pestis H2O ont été scindés en 2, un side-pocket détenant les actifs illiquides d’un côté, et un nouveau fonds purgé du bacille de l’autre.

Je suis depuis la scission la collecte des fonds « sains » et avais noté quelques sorties quotidiennes massives sur la part I (j’en avais parlé ici, en faisant l’hypothèse que ces rachats étaient sans doute dus aux fonds Selectiz distribués dans les réseaux des Caisses d’Epargne et des Banques Populaires).

Le 30 septembre, il y a eu un rachat de 109 millions d’euros sur cette part, soit près de 50% des encours de la veille.

Ca faisait quelques jours que la VL de la part I € de H2O Adagio FCP n'était plus mise à jour sur le site de l'AMF. L'alimentation a repris. Il y a eu un rachat de 109 millions d'€ le 30 septembre, soit presque 50% des encours de la part de la veille 💥.https://t.co/cSFlqXC0J3 pic.twitter.com/LPgORE7NgB

— AlphaBetaBlog (@AlphaBetaBlogFR) October 8, 2021

Je suis allé consulter le reporting du fonds Selectiz (à fin août), qui indique que H2O Adagio I pesait 6% de l’encours, soit, toujours à fin août, 108,9 millions d’€).

Le gérant de Selectiz a donc vraisemblablement vendu le solde de sa position, ce que je vérifierai quand le reporting à fin septembre sera disponible.

C’est beau l’esprit groupe, mais ça ne dure pas éternellement.

Décidément, rien n’aura été épargné à certains clients particuliers du groupe BPCE.

Il y a ceux qui ont investi dans l’action Natixis, introduite en bourse en novembre 2006 à 19,55 euros et retirée le 21 juillet 2021 à 4 euros.

Ou ceux qui ont investi dans les fonds Odeis, Fructi Sécurité ou Al Dente, ou encore Doubl’ô.

Et donc les heureux détenteurs de parts de Selectiz (c’est moi qui souligne en italique) :

Sélectiz sélectionne des fonds issus des nombreuses expertises

des sociétés de gestion de notre Groupe. Ces sociétés sont saluées

et récompensées pour la qualité de leur gestion.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tenor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

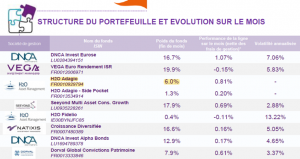

Voilà où on en est au 7 octobre 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août).

Seul Adagio est tout juste dans le vert.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 40 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 40 de 2021. Sayōnara. さようなら.

- Je rappelle qu’il n’y a pas de gratuité dans le monde à but lucratif de la finance. Ce que l’utilisateur ne paie pas lui est généralement repris d’une manière invisible, par le biais d’un coût d’opportunité qui profite à l’intermédiaire.

- Je suis client de Boursorama, chez qui je détiens un compte courant et un compte-titres PEA.

- Car je suppose qu’il ne s’agit pas ici de payment for order flow, pratique qui n’est pas interdite en France.

- J’en suis lecteur depuis que, quand j’avais 18 ans, mon professeur de prépa HEC d’histoire-géo m’a dit qu’il fallait lire Le Monde. Je ne faisais alors pas partie de la « bourgeoisie culturelle » dont parle Lordon. Aujourd’hui, je ne sais pas si j’en fais partie, mais je lis aussi avec beaucoup de plaisir Lordon.

- Voici ce qu’en dit Tordjman dans un entretien avec Salomé Saqué de Blast : « La Croissance Verte, cette notion un peu fourre-tout permettrait d’envisager un avenir radieux où notre planète serait préservée sans que nos vies ne soient bouleversées. »

- Je me rappelle assez bien l’époque où le prix du pain était encadré en France. C’est sous René Monory (1923-2009), alors Ministre de l’Economie dans le gouvernement du premier ministre Raymond Barre et maire de Loudun (la ville où j’ai passé les 18 premières années de ma vie), que la liberté des prix fut rendue aux boulangers. En 1978. Pour la première fois depuis 1791. Retour à l’encadrement entre 1981 et 1986 avant le retour – définitif ? – à la liberté des prix le 1er décembre 1986.

- Page 69 : « L’étonnement des représentants de l’ESMA lors de leur audition lorsque l’existence de ces frais a été rappelée est à cet égard très illustratif de ce décalage persistant sur le marché français de l’épargne. »

- J’y reviendrai probablement un jour, tant ces entités méconnues exercent une influence considérable.