Entrée en application début 2018, la directive MIF 2 a notamment introduit une segmentation des conseillers en investissement financier (CIF).

Selon l’AMF,

[p]our vous proposer un conseil indépendant, votre intermédiaire doit avoir évalué un éventail suffisamment large et diversifié de produits financiers de plusieurs fournisseurs. Il ne doit pas être rémunéré par l’établissement qui gère le produit qu’il vous propose et si il perçoit des rétrocessions, il doit vous les reverser intégralement. Il pourra en revanche vous facturer des honoraires de conseil.

Le CIF non indépendant

a le droit d’être rémunéré par la société qui gère le produit. En contrepartie de cette rémunération, lorsqu’elle est perçue dans la durée, il doit s’assurer régulièrement que vos investissements sont toujours en adéquation avec votre situation.

Sans surprise, très peu de CIF ont choisi de fournir un conseil indépendant au sens de MIF 2.

Il est en effet bien plus confortable de ne pas envoyer de facture pour le conseil en investissement financier au client, de ne pas fixer sa propre politique tarifaire en la matière, et de dépendre du bon vouloir des sociétés de gestion et des plateformes qui fixent les frais de gestion des produits et les niveaux de rétrocessions.

Alors, les CIF indépendants au sens de MIF 2, combien de divisions, comme aurait pu le demander Staline ?

8% à fin 2022 selon les chiffres de l’AMF. Soit 455 CIF sur les 5756 ayant répondu au questionnaire du régulateur.

8% de conseillers payés exclusivement par leurs clients.

Il y avait 8822 CIF en 🇫🇷 à fin 2022 (+4% sur un an). 8% (455) fournissent exclusivement des conseils indépendants (Source : AMF).

8% des CIF sont des conseillers, 92% sont des vendeurs. https://t.co/x1H2WxdPUt

— AlphaBetaBlog (@AlphaBetaBlogFR) February 1, 2024

Plus de 5000 vues et des réactions, positives et négatives, c’est beaucoup pour un de mes tweets. Tant mieux, l’essentiel est qu’on en débatte enfin.

Un jour, il faudra que quelqu’un m’explique pourquoi il est impossible de faire une recherche au sein de la population des CIF, enregistrée auprès de l’ORIAS et réglementée, selon ce critère qui me semble pourtant essentiel : indépendant ou pas (voir mes rituelles lamentations à la fin de ce billet).

Impossible sur le site de l’ORIAS (quelle honte) et impossible sur les sites des 4 associations de CIF agréées par l’AMF.

Puisqu’on ne peut pas compter sur le régulateur pour permettre de trouver des CIF indépendants ou non indépendants, peut-être que les 455 indépendants à fin 2022 pourraient se fédérer et créer un site permettant de les trouver. Non ?

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

Vous êtes plutôt chat ou chien ? Chez nous, on est plutôt chat. Et on aime beaucoup le Japon.

J’ai découvert récemment Hiro Arikawa, une romancière japonaise inspirée par les chats. Je lis peu de livres feel good, mais la couverture m’a attiré et j’ai emprunté Au revoir les chats ! à la merveilleuse médiathèque Françoise Sagan à Paris.

C’est très bien, l’humour est parfois assez noir, comme ici.

On avait prédit à mon père qui était un gros buveur de saké (c’était la norme dans la région) et un fumeur invétéré qu’il mourrait d’une cirrhose ou d’un cancer des poumons. Il eut les deux.

J’ai ensuite emprunté Les Mémoires d’un chat, paru avant Au revoir les chats !, que je suis en train de lire.

C’est pas pour me vanter, mais notre chat est assez beau gosse.

Nous habitons depuis bientôt 30 ans à une dizaine de minutes à pied de la gare Saint-Lazare.

Je vais à la plupart de mes rendez-vous à vélo et passe régulièrement devant Saint-Lazare (rue Saint-Lazare et rue de la Pépinière pour être précis), qui m’est donc très familière.

La Gare Saint-Lazare est aussi très familière à l’écrivain Dominique Fabre, que j’ai découvert grâce à une recension de son dernier livre, Gare Saint-Lazare.

Si l’on aime Simenon, Henri Calet, Emmanuel Bove ou John Fante, alors on aimera Dominique Fabre.

C’est bien vu : j’aime beaucoup Simenon, Calet et Bove, et j’ai beaucoup aimé Gare Saint-Lazare.

Le narrateur, banlieusard comme l’auteur, revient sur sa longue fréquentation de la gare qui a débuté quand il était enfant : il partait à l’internat depuis Saint-Lazare.

Les retrouvailles avec sa mère, qui élevait seule ses deux enfants, étaient difficiles. Comme l’étaient les relations avec l’amant de la mère.

Fabre raconte le temps qui passe et les métamorphoses du quartier de Saint-Lazare. C’est magnifique. Les pages sur sa mère, qui n’a pas vécu la vie dont elle rêvait, sont bouleversantes.

Ils ont fermé la pharmacie Bailly, celle qui faisait l’angle en bas de la rue de Rome, près de la Gare Saint-Lazare. Je me suis rapproché comme un ahuri, j’ai regardé autour de moi, elle avait disparu. Ah oui, mais non, là-bas ! En fait ils l’ont seulement changée d’endroit, ils l’ont installée de l’autre côté de la cour de Rome, sous les arcades, près du grand PMU où les tickets que j’achète ne sont jamais gagnants.

Fabre a longtemps fumé. L’amant de la mère du narrateur fumait des Gallia, « légères, légères, légères ». Je n’ai jamais fumé et n’ai aucun souvenir de cette marque de la SEITA.

Il ne vous a pas échappé que fumer est TRES mauvais pour la santé.

J’ai retrouvé une réclame pour Gallia. Surréaliste, non ?

En fouinant, j’ai retrouvé un article 1 du Monde de 1989 sur les cigarettes « légères » de la SEITA : « Se tuer à la légère ».

Pas mal pour l’époque.

Je n’ai jamais fumé. Comme j’espère de vivre vieux, à la place, je fais du sport.

Je cours par exemple.

J’ai découvert l’an dernier une distance qui n’était pas la mienne2, celle du 10 kilomètres, grâce à la fantastique équipe de coureurs et de coureuses de CFA Society France, une association regroupant des détenteurs et détentrices de certifications de CFA Institute dont je suis membre depuis 2007.

A ma (divine) surprise, j’ai amélioré hier mon chrono sur cette distance. Nous étions 12 ou 13 à courir les Foulées de Vincennes et un de nos meilleurs coureurs a eu la gentillesse de me porter à bout de bras du début à la fin en me rappelant à l’ordre dès que je ne courais plus au bon rythme.

Merci Mourad, je te dois mon chrono de 43:48, en forte amélioration par rapport à mon précédent record personnel de 44:52.

Vous pouvez découvrir ici la déjà immortelle vidéo post-course réalisée par Pierre Bismuth3, lui-même coureur d’élite.

Etiiiiienne ! Heureusement que je n’ai pas à aller au bureau4.

Béni soit ce 1er février qui sonne le glas du très dispensable Dry January.

Mais pour tout vous avouer, croiser à nouveau Peltier à la machine à café auréolé de son haleine de stakhanoviste de l’afterwork tempère quelque peu ma joie. pic.twitter.com/bfkvqJFZ8R— Etienne Dorsay (@E_Dorsay) February 1, 2024

Eh oui, ça se passait comme ça en France en 2024.

✏️ L'actu vue par Aurel / @Coolstand #AgriculteursEnColere pic.twitter.com/RrKYjUuDgb

— Le Canard enchaîné (@canardenchaine) February 2, 2024

Réarmons !

Marc Fesneau : "Nous allons mettre en œuvre le réarmement chimique de l'agriculture française." pic.twitter.com/vermIcuXMv

— Ministère des Bras Croisés 👻 ᵖᵃʳᵒᵈᶦᵉ (@VilainCat) February 3, 2024

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 5 de 2024.

Heureux Norvégiens

Le fonds souverain norvégien a été créé en 1990 pour investir les recettes tirées de l’exploitation du pétrole découvert en mer du Nord en 1969.

Le fonds, alors connu sous le nom de Government Petroleum Fund, reçut son premier transfert de capitaux en 1996 et investissait à ses débuts de la même manière que l’étaient les réserves de change de la banque centrale : en totalité hors de Norvège.

En 1998 fut créée la société de gestion Norges Bank Investment Management, en charge de la gestion du fonds. Alors que la totalité des avoirs de ce dernier était investie dans des obligations, suite à une décision prise l’année précédente par le Ministère des Finances, 40% des avoirs furent investis en actions durant le premier semestre de 1998.

En 2006, le Government Petroleum Fund changea de nom et devint le Government Pension Fund Global (GPFG).

En 2007, le Ministère des Finances augmenta la part des actions à 60% du portefeuille et autorisa le fonds à investir dans les petites capitalisations.

En 2008, l’immobilier fut introduit dans l’univers d’investissement du fonds, avec un maximum fixé à 5%. Les actions des pays émergentes devinrent également éligibles.

La valorisation de ce fonds très responsable (les premiers principes directeurs éthiques furent introduits en 2004) était d’environ 1377 milliards d’euros à fin 2023.

La société de gestion vient de publier les résultats du fonds pour l’année 2023.

Ils sont évidemment excellents puisque les marchés actions et obligations mondiaux ont progressé et que la partie cotée du portefeuille du fonds est gérée dans sa quasi totalité de façon indicielle.

Performance 2023 du Government Pension Fund Global norvégien 🇳🇴 en NOK : +16,1% (record depuis la création), 18 points de base de moins que son benchmark 👉 https://t.co/KBv3DtrpbA pic.twitter.com/6QO4r8jv8C

— AlphaBetaBlog (@AlphaBetaBlogFR) January 30, 2024

Les résultats sur une année n’ont aucune importance en général, et strictement aucune importance pour un acteur ayant un horizon de placement très long comme le fonds souverain norvégien.

La seule chose qui m’ait intéressé, c’est la performance de la poche immobilier physique (qui pesait à fin 2023 1,9% de la valeur du portefeuille du fonds) : exprimée en couronne norvégienne, elle a été de -12,1%.

Dans la mesure où la couronne norvégienne s’est dépréciée contre les grandes devises internationales en 2023, la performance en devise locale des investissements immobiliers a vraisemblablement été inférieure à -12,1%.

Le fonds norvégien n’a aucun intérêt à tricher sur la valorisation de ses actifs immobiliers.

Pour des actifs immobiliers de première qualité5, la baisse des valorisations a donc été supérieure à 12% l’an dernier.

Encore plus de sang et de larmes en perspective pour le secteur des SCPI en France, si je peux émettre un vague pronostic.

Ce fonds est décidément un étrange animal dans l’univers de la gestion d’actifs : il est très transparent et il se permet même de demander à une anthropologue, le Dr. Tone Danielsen, de se pencher sur sa culture d’entreprise avec son regard et ses outils d’anthropologue.

Décidément, j'aime beaucoup ce que fait le Government Pension Fund Global norvégien 🇳🇴. Comme de demander à une anthropologue d'analyser la culture du fonds. https://t.co/zbdQN4Rj1X

— AlphaBetaBlog (@AlphaBetaBlogFR) February 1, 2024

Ça commence comme cela, et c’est génial :

Everyday life in Norges Bank Investment Management is mainly about numbers, Excel sheets, control, results, and information. Storytelling is not a large part of meetings, off-sites, and rituals. Anthropologists are storytellers, and this report is full of stories – from anthropologist’s field notes. Your stories. They are presented and discussed to engage and remind you of the richness, diversity, complexity, and cacophony this institution holds. For inspiration and pride, as well as reflection and rethinking.

Claude Lévi-Strauss au pays d’H2O, ça aurait pu donner. Ou les Pinçon-Charlot, qui auraient pu chroniquer le mariage de Lars Windhorst.

Les Etats-Unis, maîtres du monde

Ben Carlson, CFA, publie l’excellent blog A Wealth of Common Sense.

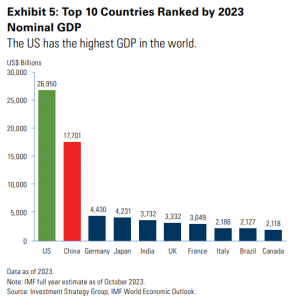

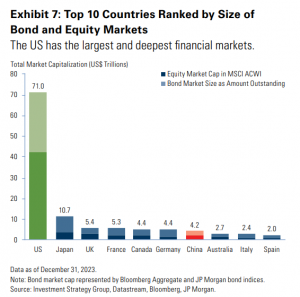

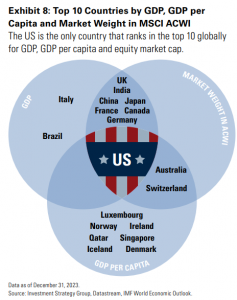

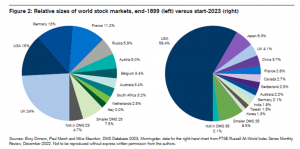

Il a récemment compilé quelques graphiques ((source Goldman Sachs) montrant l’écrasante domination actuelle des Etats-Unis pour les marchés financiers, dont il estime qu’ils sont « un avantage massive advantage pour le commerce, l’innovation, l’entrepreneuriat et la création de richesse. »

"The sheer size, breadth and liquidity [of 🇺🇸] financial markets is a massive advantage when it comes to commerce, innovation, entrepreneurship and wealth-building."

— by @awealthofcs https://t.co/8qWNIwL3Az

— Philippe Maupas (@philmop) February 5, 2024

Domination en matière de taille de l’économie.

Domination en termes de taille des marchés financiers (actions en foncé et obligations en clair).

Ce que Goldman Sachs synthétise par un diagramme de Venn dans lequel les Etats-Unis trônent à l’intersection du PIB, du PIB/habitant et du poids dans l’indice MSCI ACWI, puisque c’est le seul pays à être dans le top 10 pour les trois dimensions.

Tout ça en quelques décennies.

A la fin de 1899, les Etats-Unis pesaient 15% de la capitalisation boursière mondiale, derrière le Royaume-Uni (24%) et devant l’Allemagne (13%) et la France (11,2%)6.

Mais au fait, quel est le poids des Etats-Unis dans la poche actions de votre portefeuille ?

Vive la gestion active !

Eh oui, je suis fan de la gestion active.

Enfin, d’une certaine gestion active.

Par exemple, de celle que pratique Primecap, une société de gestion étatsunienne, d’une discrétion extrême dans les médias.

Deux gérants de portefeuille de Primecap (Joel Fried et Al Mordecai), invités du podcast « The Long View » de Morningstar, ont détaillé ce qui caractérisait la culture d’entreprise de la société de gestion.

Je ne suis pas fan de la gestion active, mais je suis très fan d'une discrète société de gestion active 🇺🇸, Primecap, qui gère des fonds Vanguard depuis… 40 ans. Deux gérants sont invités dans l'excellent podcast 🎙️ The Long View. https://t.co/sFGNrxcPBh

— AlphaBetaBlog (@AlphaBetaBlogFR) February 2, 2024

Eh oui, la culture d’entreprise, ça existe, et ça sépare les bonnes sociétés des mauvaises, y compris en gestion d’actifs.

On peut même s’en faire une idée sans passer par le prisme de l’anthropologie : il suffit découter un podcast.

Primecap a été créée en 1983 à Pasadena, en Californie, par trois anciens gérants de portefeuille de Capital Group, Howard Schow, Theo Kolokotrones et Mitch Milias. Ces derniers trouvaient que Capital Group était devenu trop gros et souhaitaient créer une société dont ils limiteraient la taille.

Voici comment elle décrit sa mission (source, ma traduction) :

L’objectif de la société est de délivrer des résultats d’investissement en actions supérieurs sur le long terme en suivant une approche d’investissement reposant sur quatre principes : prise de décision individuelle, adhésion à la recherche fondamentale, horizon d’investissement de long terme et accent sur la valorisation.

La société est spécialisée dans la gestion actions Etats-Unis et a choisi de ne travailler qu’avec un nombre limité de partenaires.

L’un de ces partenaires est Vanguard, le deuxième plus grand gérant d’actifs au monde derrière BlackRock.

Vanguard est surtout connue pour être un gérant indiciel à bas coûts, mais la société est également un gérant actif. Une partie de sa gestion active, quantitative, est gérée en interne. Une autre, fondamentale, est confiée à des sociétés de gestion externes avec lesquelles Vanguard a des relations de long terme.

Les relations entre Primecap et Vanguard ont commencé il y a 40 ans.

Sur les 130 milliards de dollars d’actifs gérés à fin 2023, 3/4 le sont pour le compte de Vanguard, un peu moins de 20% sont dans la gamme de fonds de Primecap (Primecap Odyssey) et le solde est dans des comptes gérés pour une vingtaine de clients (fonds de pension, fonds de dotation, fondations, fonds souverains).

Ptak demande à Mordecai pourquoi Primecap est aussi discrète, ne s’expose pas dans les médias et ne fait pas de publicité.

Chacune de nos décisions vient en support de notre mission, qui est de délivrer des performance supérieures à nos clients. L’hubris est un des pièges dans cette industrie, et nous faisons de notre mieux pour ne pas tomber dedans. Bien qu’il soit valorisant de passer sur CNBC ou d’avoir son portrait dans un magazine économique, nous n’avons jamais compris en quoi cela aidait nos clients à obtenir des performances supérieures.

La priorité est donnée à la recherche et à la gestion de portefeuille, plutôt qu’au marketing et à la vente.

En matière de recrutement, Primecap recherche des collaborateurs qui resteront longtemps et évite d’aller les chercher chez les concurrents.

Les nouvelles recrues débutent comme analystes financiers, et la société estime qu’elles ont besoin de trois ans pour être au niveau requis. Il serait donc désastreux pour Primecap qu’elles ne restent pas.

Chaque fonds a 5 gérants, chacun étant responsable de son portefeuille qui pèse d’environ 20% du total (« sleeve »). La responsabilité est totale : les gérants se coordonnent et suivent quelques règles d’entreprise en matière de poids maximum dans le capital des sociétés en portefeuille, mais chaque gérant décide souverainement.

La société craint en effet les effets délétères de la pensée de groupe et des comités.

La durée moyenne de détention d’une action est de 10 ans.

En matière d’ESG, on sent comme un manque d’enthousiasme (source).

ESG is today’s nomenclature used to describe a host of policies and practices that prioritize the sustainability of a company’s operations within a broader societal context. Although ESG investing has attracted widespread interest among investors, we struggle with the assumption that definitive, objective, nondebatable measures of companies’ social and environmental practices exist.

Pour Vanguard, Primecap gère les fonds suivants : Primecap fund, Capital Opportunity Fund, Primecap Core Fund et U.S. Opportunity Fund.

En Europe, un seul fonds Vanguard géré par Primecap est accessible dans la sicav irlandaise : U.S. Opportunities. Il est fermé aux souscriptions des nouveaux investisseurs.

Les frais courants annuels de la part « Investor » sont de 0,95%, ceux de la part « Institutional » sont de 0,85%.

Toujours chez Vanguard, mais aux Etats-Unis, vous pouvez vous exposer à la totalité des actions domestiques cotées via un ETF indiciel chargé à 0,03% : Vanguard Total Stock Market ETF (VTI).

Destruction de valeur

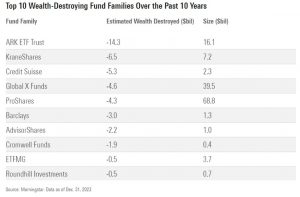

Je mentionnais la semaine dernière les fonds ayant le plus créé de valeur pour les investisseurs aux Etats-Unis depuis 10 ans.

Morningstar a également fait un anti-palmarès, celui des fonds ayant le plus détruit de valeur.

Dans les 15 fonds ayant le plus détruit de valeur aux 🇺🇸 depuis 10 ans, on trouve les armes de destruction habituelles (ETF short) ainsi que… ARKK et ARKG. Cathiiiiiie ! https://t.co/8SpylPkVgP

— AlphaBetaBlog (@AlphaBetaBlogFR) February 1, 2024

Pour détruire de la valeur quand on est un fonds, il faut soit être gros et exposé à une classe d’actifs qui a baissé, soit être structurellement conçu pour baisser sur la durée.

Eh oui, de tels fonds existent.

Ou être Cathie Wood.

Dans la première famille (celle des fonds à encours importants exposés à une classe d’actifs qui a baissé ou peu monté sur 10 ans), on trouve 5 ETF indiciels exposés aux actions de marchés émergents :

- deux ETF iShares qui répliquent des indices actions Chine ;

- un ETF iShares qui réplique l’indice MSCI Emerging Markets, dans lequel le poids de la Chine est très important ;

- un ETF KraneShares qui réplique un indice actions Internet Chine ;

- un ETF Van Eck réplique un ETF répliquant un indice actions Russie, dont la valeur est passée à zéro après l’invasion de l’Ukraine par la Russie.

Dans la deuxième famille, celle des armes de destruction massive, on retrouve en pôle position un ETF ProShares qui vend à découvert tous les jours l’indice NASDAQ100.

Cet indice a délivré des performances stratosphériques depuis plus de 10 ans et il aurait fallu des capacités de trading surnaturelles pour que la collectivité des investisseurs s’étant exposés à cet ETF ait gagné de l’argent.

ProShares UltraPro Short QQQ a donc incinéré en 10 ans environ 8,5 milliards de dollars d’après les calculs de Morningstar.

Le même ProShares, spécialiste des produits risqués conçus pour permettre « d’exposer des vues » met un autre de ses produits sur le podium : en 2ème position, avec une destruction de valeur estimée à 7,2 milliards de dollars, ProShares Ultra VIX Short Term Futures.

cherche à délivrer des résultats d’investissement quotidiens, avant coûts et frais, correspondant à 1,5 fois la performance quotidienne de l’indice S&P 500 VIX Short-Term Futures Index.

De tels fonds ont vocation à être utilisés sur une séance boursière. Au-delà, ils exposent leurs utilisateurs à des risques de pertes catastrophiques.

ProShares place trois autres fonds dans cet anti-palmarès : des ETF répliquant l’inverse de la performance de l’indice S&P 500, avec un effet de levier plus ou moins important. L’indice S&P 500 a également été en forte hausse sur 10 ans.

Dans le même registre, Direxion Daily S&P 500 Bear 3X ETF a incinéré 2,7 milliards de dollars. Ce produit cherche à délivrer sur une base quotidienne 3 fois l’inverse de la performance quotidienne du S&P 500.

Enfin, pour détruire de la valeur, il fallait s’appeler Cathie Wood.

Superstar planétaire de la gestion active grâce à la performance stratosphérique de ses ETF gérés activement en 2020, elle a délivré de très mauvaises performances en 2021 et 2022.

Problème : la plupart des investisseurs, achetant la performance passée, ont beaucoup souffert des baisses de 2021 et 2022.

Les excellentes performances de 2023 n’ont pas suffi à remettre la collectivité des investisseurs dans le vert.

ARKK (Ark Innovation ETF), le vaisseau-amiral de la gamme, a détruit 7,1 milliards de dollars en 10 ans et se classe troisième de l’anti-palmarès de Morningstar. Ses encours à fin 2023 s’élevaient à 9,3 milliards de dollars : Cathie Wood a encore de nombreux aficionados.

Encore plus fort, eu égard à la faible taille qu’a toujours eue cet ETF au sein de la gamme Ark Invest, Ark Genomics Revolution ETF a détruit 4,2 milliards de dollars en 10 ans. Il subsistait dans ce produit 2,2 milliards de dollars à la fin de 2023.

Si l’on considère tous les fonds Ark Invest, ce sont 14,3 milliards de dollars qui ont été incinérés en 10 ans par la société de gestion dirigée par Cathie Wood : Ark Invest, numéro un de la destruction de valeur sur 10 ans !

Cathie Wood a toujours table ouverte auprès de nombreux médias financiers.

Parce que c’est une bonne cliente, notamment quand elle fait des prédictions abracadabrantesques sur le cours futur du bitcoin. Et les prédictions abracadabrantesques, c’est du pain bénit pour les médias : c’est bon pour l’audience, c’est donc bon pour la publicité. The show must go on.

En plus, il n’y a pas de remplaçant pour le moment. Alors on continue avec Cathie.

Ma synthèse à trois balles :

Produits à effet de levier ? Nein danke.

Gérant.e star ? Nein danke.

Des nouvelles du #H2Ogate

Avertissement : j’ai assisté entre novembre 2022 et avril 2023 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Le naufrage de Lars Windhorst — l’entrepreneur raté qui a réussi le casse du siècle en séduisant les pigeons du siècle Vincent Chailley et Bruno Crastes de H2O AM, et en les convainquant d’investir plus de 2 milliards d’euros d’argent appartenant à des clients de H2O — se poursuit.

La Perla, la société de lingerie de luxe italienne dont Tennor était le premier actionnaire (et dont les fonds H2O ont détenu environ 10% du capital), vient d’être mise sous la tutelle de 3 administrateurs nommés par un tribunal de Bologne, lequel a constaté l’insolvabilité de la société.

Si encore H2O AM avait converti les obligations La Perla en actions, elle aurait pu prendre le contrôle de la société de lingerie et proposer des remises aux porteurs de parts des fonds cantonnés. Ces derniers n’auraient pas perdu gros dans cette lamentable aventure.

Mais, non.

Ces porteurs de parts n’ont pas été invités en famille par Windhorst à faire une croisière en Méditerranée ou dans les Caraïbes.

Ces porteurs de parts n’ont pas été invités au mariage de Windhorst, ils n’ont pas pu se déhancher en écoutant Lionel Richie, Craig David et Lenny Kravitz.

Si vous ne l’avez pas déjà fait, lisez The Ballad of Lars and Bruno, le fabuleux article de Cynthia O’Murchu et Robert Smith du Financial Times. Vous comprendrez la différence de culture qui peut exister entre une société de gestion comme Primecap et H2O AM.

Ces porteurs de parts n’auront pas de remise sur les articles de lingerie La Perla.

Aucune communication à ce sujet sur le site de La Perla au 5 février. Windhorst et H2O AM partagent la même conception de la transparence.

H2O AM annonce sur son site internet des encours de 11,2 milliards d’euros à fin 2022.

A fin 2023, d’après les reportings mensuels, j’arrive à 4,19 milliards d’euros dans 16 fonds, dont H2O Multibonds représente près de 40%. Je n’ai pas ajouté les actifs estimés des fonds cantonnés.

J’ai converti les encours fournis en USD par H2O pour Multiemerging Debt et Multiasia en EUR au taux de 0,91.

Si j’ai oublié des fonds ouverts, n’hésitez pas à me le signaler.

Avant les sanctions record de l’AMF contre H2O AM, Bruno Crastes et Vincent Chailley7, H2O AM gérait des mandats pour des investisseurs institutionnels.

Je suppose qu’il n’en reste pas grand chose, de tels investisseurs ayant généralement une tolérance nulle à l’encontre des sanctions réglementaires, là où les particuliers et leurs conseillers sont beaucoup plus tolérants (ou moins informés).

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative est en hausse.

Entre la valorisation initiale d’octobre 2020 et celle de décembre 2023, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 228 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets est estimée à 270,2 millions d'euros. Leur valeur probable est plutôt de zéro, Windhorst étant aux abois. La perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 31 janvier 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 29 décembre 2023).

J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 5 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF.

C'est affligeant et scandaleux.

C’était ma semaine Twitter 5 de 2024. Sayōnara. さようなら.

Illustration : Serge Gainsbourg brûlant un billet de 500 francs en direct à la télévision le 11 mars 1984 (source)

- Vous découvrirez l’étude très scientifique réalisée sur douze volontaires durant trois semaines.

- Je suis plutôt porté sur le semi-marathon et le marathon.

- Aucun lien de parenté avec le Paul Bismuth de Nicolas Sarkozy.

- Mon bureau est chez moi.

- Ceux dans lesquels investit le fonds norvégien.

- Source : Credit Suisse Global Investment Returns Yearbook 2023.

- 75 millions d’euros de sanction pécuniaire pour la société de gestion, 15 millions d’euros pour Bruno Crastes et 3 millions d’euros pour Vincent Chailley, Crastes étant interdit de gestion et de direction pendant 5 ans et Chailley écopant d’un blâme.

3 réponses sur « Ma Semaine Twitter 5 de 2024 »

Bonjour,

Je suis étonné de l’absence d’ETF leveragés dans le top 10 des fonds étant donné la performance des indices boursiers.

Auriez-vous une explication à cette absence ?

Cordialement,

Bruno

Il y a un x3 short dans le top 10 des destructeurs de valeur. Ça reste un segment assez marginal sur lequel il n’y a que des traders. J’imagine qu’ils coupent leurs positions avant de perdre leur chemise.

Bonjour,

Merci pour votre réponse. Je faisais en fait référence au Top 10, et non au Flop 10 😉

Pour reformuler, je suis surpris qu’un ETF répliquant l’indice US *3 ne soit pas dans le top 10 des instruments délivrant la meilleure performance sur 2023. Auriez-vous une explication à cela ?