Le 1er mai 1960, en pleine guerre froide, l’armée soviétique abattait un aéronef non identifié évoluant dans son espace aérien.

Pendant quelques jours, il ne se passa rien. Les Soviétiques ne parlèrent pas de l’incident. Puis ils le révélèrent au reste du monde, indiquant que l’avion abattu était un U-2, appareil utilisé par l’armée des Etats-Unis pour des missions d’espionnage à haute altitude.

L’administration Eisenhower mentit, prétendant qu’il s’agissait d’un appareil civil de reconnaissance météorologique qui avait pénétré par inadvertance dans l’espace aérien soviétique lors d’un vol au-dessus de la Turquie.

Contre toute attente, le pilote, Francis Gary Powers, avait survécu. Les Américains étaient pourtant persuadés qu’il était mort quand son avion avait été abattu, ou qu’il s’était suicidé en avalant la capsule de cyanure qu’il portait sur lui.

Francis Powers fut échangé en février 1962 contre Rudolf Ivanovitch Abel, un espion soviétique, sur le célèbre pont de Glienicke à Berlin.

L’espionnage remonte à la plus haute antiquité, le mensonge aussi. Rien ne change.

Si ce n’est qu’on suit maintenant en temps réel sur les réseaux sociaux et dans les médias l’odyssée d’un ballon métérologique (tiens tiens, comme le U-2) chinois égaré au-dessus des Etats-Unis et abattu, et les tribulations de multiples objets volants non identifiés également abattus au-dessus des Etats-Unis et du Canada.

Steven Spielberg s’est inspiré de l’affaire Gary Powers dans Le Pont des espions (Bridge of Spies), un film sorti en 2015.

Sur la guerre froide, lisez La Guerre froide: 1943-1990 de Georges-Henri Soutou.

Sur la petite France et les grands fauves, lisez Le Temps des prédateurs – La Chine, les Etats-Unis, la Russie et nous de François Heisbourg.

Et sur la rivalité entre les Etats-Unis et la Chine, lisez Vers la guerre : L’Amérique et la Chine dans le piège de Thucydide ? de Graham Allison.

Nous avons en France un système de retraite par répartition dont je ne suis pas sûr que le monde entier nous l’envie. La retraite est un sujet tellement sensible que chaque projet de réforme fait descendre des centaines de milliers de personnes dans la rue.

De nombreux cotisants ont fait le choix de placer leur épargne en vue de se constituer un capital qu’ils pourront utiliser pour compléter leurs revenus une fois l’heure de la retraite venue.

Ils le font dans le cadre de l’assurance vie ou dans celui, plus récent, du plan d’épargne retraite, les deux enveloppes étant assorties d’incitations fiscales.

Le Cercle des Epargnants est une association indépendante qui gravitait à une époque dans l’orbite de Generali. Elle réalise chaque année un Baromètre de l’Épargne, «Les Français, l’épargne et la Retraite ».

Parmi les questions posées, celle-ci : « Quel est le meilleur produit d’épargne pour la retraite. »

Le vainqueur de l’édition 2023 du Baromètre est… le livret A, qui devance d’une courte tête l’assurance vie. Cette dernière faisait la course en tête depuis 2017. En 2022, elle fut devancée par un petit nouveau, le plan d’épargne retraite (PER).

J'espère que le livret A ne va pas rester longtemps le premier produit d'épargne pour la retraite selon les particuliers. Sinon, on se prépare des lendemains qui déchantent. Source : Baromètre 2023, Les Français, l'épargne et la retraite @CDEpargnants 👉 https://t.co/VOHxY66oF7 pic.twitter.com/VCjvbRpHmY

— AlphaBetaBlog (@AlphaBetaBlogFR) February 12, 2023

Sans doute en raison de l’effet de récence, qui donne une prime à un produit récemment lancé et soutenu par une forte communication publicitaire.

Il n’était pas absurde que le PER vienne chatouiller l’assurance vie. Car dans PER, il y a Retraite. Mais son triomphe a été très provisoire, puisqu’il a fortement reculé l’année suivante.

Cet effet de récence a sans doute aussi joué à plein pour le livret A. Non pas que le produit soit nouveau, mais sa rémunération a fortement augmenté, passant de 1,5% à 3% par an au 1er février 2023. Ce que savaient les 1000 personnes interrogées pour ce baromètre entre le 12 et le 18 janvier 2023.

Le livret A n’est pas le meilleur produit pour la retraite. C’est un produit qui court par construction après l’inflation et dont le plafond actuel ne permet pas à son titulaire de compléter ses revenus de façon significative lors de la retraite, ni de façon très durable.

En fait, le livret A n’est pas du tout un produit pour la retraite.

Les louables et discrets efforts de la Banque de France et de l’AMF en matière d’éducation financière ont pour le moment des résultats modestes.

J’ai lu la semaine dernière un très beau livre de Xavier Le Clerc, Un homme sans titre. Cet homme, c’est Mohand-Saïd Aït-Taleb, le père kabyle de l’auteur, qui émigra d’Algérie en France dans les années 1950 pour devenir ouvrier.

Xavier Le Clerc raconte avec beaucoup de tendresse la rude histoire de sa famille : le père, la mère et 9 enfants.

Mon père fut mon premier livre. Il regorgeait de mots et de sentiments captifs, qui ne s’échappaient que par bribes. Difficile de soudoyer le geôlier de sa mémoire, mon père avait du mal à me parler des affres de la faim qu’il comparait à un sommeil.

Le livre s’ouvre par une citation d’Albert Camus. Le Clerc mentionne Annie Ernaux, qui est elle aussi sortie dans la douleur de son milieu social, et il rend un très bel hommage aux bibliothèques municipales comme outil d’émancipation.

Dans le quartier, une rumeur d’adoption circulait à mon propos. J’étais pourtant bien le fils de mes parents. Une déchirure inéluctable était à l’œuvre. Ce n’est que bien plus tard, en découvrant Camus, que j’ai ressenti moi aussi « la honte d’avoir eu honte ». Nous étions une famille nombreuse, mais je m’y suis toujours senti seul.

C’est magnifique.

Mon professeur de français de seconde et de première nous avait parlé de Caspar David Friedrich. J’aime toujours beaucoup ce peintre, peu présent dans les musées français.

Abbey among Oak Trees (Abtei im Eichwald), 1809 or 1810, Caspar David Friedrich #thegoldentreeoflifespringsevergreen pic.twitter.com/sTsGJpInG7

— JeanPhilippedeTonnac (@inthemoodfortw) February 10, 2023

J’ai enfin été voir l’exposition Monet-Mitchell à la Fondation Louis Vuitton à Paris et j’ai découvert Joan Mitchell (1925-1992) dont je n’avais vu que fort peu de tableaux.

C’est somptueux.

Monet-Mitchell, c’est jusqu’au 27 février.

Pour recevoir une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.

Bienvenue dans ma semaine Twitter 6 de 2023.

Quand le flottant fluctue

J’ai brièvement mentionné la semaine dernière un des effets collatéraux de l’offensive lancée le 24 janvier dernier par Hindenburg Research contre les sociétés du groupe indien Adani.

Hindenburg accuse notamment Adani de gonfler la valorisation boursière des sociétés via des achats d’actions effectués par des entités liées et d’enfreindre la réglementation boursière indienne qui impose qu’une société cotée ait un flottant d’au moins 25% de son capital.

Je m’étais étonné de la décision fort rapide d’un des 3 membres de l’oligopole des indices, S&P DJ Indices (les deux autres étant FTSE Russell et MSCI) de sortir Adani Enterprises de sa gamme « Sustainable » (à savoir les indices ESG), sur la seule foi des interrogations de Hindenburg et avant même d’avoir des preuves tangibles de la matérialité des faits allégués par le vendeur à découvert.

Pas très sérieux, comme si la seule existence d’une controverse suffisait pour faire sortir une valeur d’un indice ESG1. Ce qui m’avait fait écrire que le pilotage d’un indice ESG s’apparentait un peu à de la gestion active, comme s’il fallait éviter que des titres subissant des controverses tirent vers le bas la performance de l’indice.

MSCI a pris son temps pour agir et a consulté ses clients dès le 27 janvier (italique ajouté par mes soins).

MSCI is aware of the reports recently published regarding the Adani Group and associated securities. MSCI is closely monitoring publicly available information regarding the situation and the factors that may impact the eligibility of those relevant securities for the MSCI Global Investable Market Indexes. MSCI welcomes timely feedback from market participants on these issues.

Résultat de la consultation (ma traduction, italique ajouté par mes soins) ?

MSCI a conclu que les caractéristiques de certains investisseurs ont une incertitude suffisante pour qu’ils ne soient plus considérés comme détenant du flottant selon notre méthodologie.

MSCI a décidé de réduire le flottant de 4 sociétés du groupe Adani 🇮🇳. Leur poids dans les indices va diminuer au 1er mars, ce qui pourrait conduire à des ventes forcées de 570 millions de $ par les fonds indiciels. Merci Hindenburg Research ! https://t.co/qSyZGRPJ69

— AlphaBetaBlog (@AlphaBetaBlogFR) February 10, 2023

Conséquence : le flottant des titres concernés est donc réduit. Je rappelle que la plupart des grands indices actions calculent la capitalisation sur le seul flottant. Dans le cas des titres Adani, la réduction du flottant entraîne une réduction de leur capitalisation et donc de leur poids dans les indices auxquels ils appartiennent.

Ces changements prendront effet au 1er mars 2023 et les fonds répliquant les indices auxquels appartiennent les actions des sociétés du groupe Adani concernées vont donc devoir en tenir compte.

Ce qui conduira à des ventes forcées estimées à plus de 500 millions de dollars. Ces ventes peuvent conduire (ou pas) à une baisse supplémentaire des cours, les émetteurs d’ETF et gérants de fonds indiciels concernés ayant une certaine discrétion pour procéder aux ventes.

Les nouveaux maîtres du monde financier, ce sont les fournisseurs d’indices.

Faites vos jeux

Le confinement a été une période étrange d’illusion collective durant laquelle des investisseurs privés contraints à l’oisiveté, privés des paris sportifs faute d’événements sportifs et bénéficiant de ressources versées par certains gouvernements se sont adonnés à la spéculation sur des supports impossibles à valoriser en apparence : crypto, NFT, meme stocks, SPAC.

Nous ne sommes plus confinés, les événements sportifs, et avec eux les paris, ont repris, et la plupart de ces supports de spéculation ont fortement baissé depuis leurs plus-hauts.

Ces néo-spéculateurs (je n’ose les qualifier de néo-investisseurs) ont brièvement fait le bonheur des courtiers, et notamment de Robinhood, qui s’était en outre introduit en bourse juste avant le retournement de tendance.

Je rappelle que Robinhood avait été le premier courtier à instaurer la gratuité du courtage, forçant tous les acteurs établis à lui emboîter le pas.

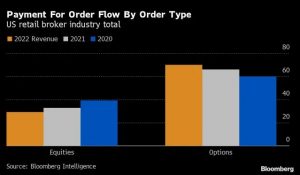

Je rappelle aussi que rien n’est gratuit en ce bas monde, et que ce qui n’était plus facturé aux utilisateurs de Robinhood devait provenir d’ailleurs : du PFOF (payment for order flow, ou paiement pour flux d’ordres).

Le PFOF, c’est un paiement fait à Robinhood par les grands teneurs de marché (Citadel, Virtu) auxquels Robinhood envoie les ordres de ses clients pour qu’ils soient exécutés.

Avec la fin de l’ère Covid de la spéculation, les volumes d’ordres des particuliers ont baissé, entraînant avec eux à la baisse les revenus perçus au titre du PFOF.

Heureusement pour les teneurs de marché et les Robinhood de ce monde, les particuliers ont continué à se tirer une balle dans le pied avec les options.

Le meme stocks boom est mort, la fièvre crypto est retombée, vive le retail-options boom ! Eva Szalay de Bloomberg lui a consacré un papier passionnant

Les meme stocks sont (presque) morts aux 🇺🇸 ? Pas grave, les revenus du payment for order flow proviennent dorénavant du trading d'options par les particuliers. Quand les moutons 🐑 se tondent eux-mêmes. https://t.co/hxUInrNdT7

— AlphaBetaBlog (@AlphaBetaBlogFR) February 9, 2023

D’après Bloomberg Intelligence, les teneurs de marché ont versé l’an dernier 3 milliards de dollars aux courtiers au titre du PFOF.

Sur ces 3 milliards, 2 concernaient les ordres sur options. Et notamment sur les options expirant à très court terme, instruments de spéculation privilégiés par les particuliers (que ce soit des options sur indices ou des options sur des titres individuels, particulièrement en vogue).

La fourchette (le spread) sur les options étant beaucoup plus importante que sur les actions, l’activité de teneur de marché sur ces instruments face à des particuliers peu sophistiqués est très profitable.

Selon une étude de Svetlana Bryzgalova, Anna Pavlova et Taisiya Sikorskaya de la London Business School publiée en avril 2022, Retail Trading in Options and the Rise of the Big Three Wholesalers, la fourchette achat-vente sur les options à destination des particuliers aux Etats-Unis était de… 12,6% (c’est énorme). Les auteurs estiment que les particuliers ont perdu 2 milliards de dollars (hors frais) sur les options pendant la pandémie.

La SEC a ouvert une consultation pour réformer la façon dont les ordres de bourse des particuliers sont traités aux Etats-Unis et fait des propositions qui, si elles étaient acceptées, rendrait inutile le paiement pour flux d’ordres.

Mais ces propositions ne concernent pas les produits dérivés.

Les teneurs de marché et les émetteurs de ces produits vont pouvoir continuer à tondre la laine sur le dos des particuliers.

Si les supports changent, l’attrait de la spéculation est immuable pour une certaine catégorie d’individus.

Lesquels ne gagnent jamais à la fin.

Oh oh ! Z’ai cru voir une bulle

Ah, Titi et Grosminet.

A côté des épiphénomènes que sont les crypto, les NFT, les meme stocks ou les SPAC, il est également possible de spéculer sur des thématiques, forcément inspirantes, forcément séculaires, forcément durables.

Le vieillissement des populations, la robotique, le métavers, l’espace.

La gestion thématique est, avec l’ESG, une des planches de salut de la gestion active, comme je le répète en boucle sur ce blog.

De belles histoires, des performances passées toujours époustouflantes, vous ne voulez quand même pas rester dans l’économie d’hier, celle des grands indices capipondérés, quand vous pouvez vous exposer à celle de demain, par exemple via l’innovation disruptive de la messianique Cathie Wood ?

Josh Browne (Ritholtz Wealth Management) en a vu des bulles en 25 ans de carrière.

From the South Seas company stock in London to AI stocks today, plus ça change…

— by @Downtown https://t.co/tI3AebPqWh

— Philippe Maupas (@philmop) February 8, 2023

A chaque génération nous voyons de nouvelles bulles qui se forment quand une innovation arrive et que tout le monde s’excite sur le futur. La foule se laisse emporter par une vague de folie alimentée par les performances récentes, et toutes les autres considérations n’ont plus voix au chapitre. J’en veux, je me fiche comment, je ne peux pas manquer cela.

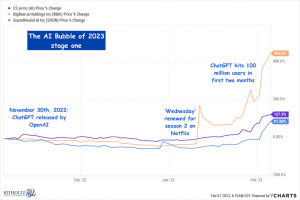

En décembre, Browne a vu ChatGPT embraser les réseaux sociaux. Et bien entendu, les institutions financières (« Wall Street ») ont vu le potentiel commercial de la thématique Intelligence Artificielle (IA).

Pour Browne, le refrain est connu, c’est toujours le même depuis le XVIIIè siècle, et la vogue de l’IA ne fera pas exception à la règle : très peu de bénéficiaires, ruine, rancoeur et récriminations pour tous les autres participants.

Attendez-vous donc à ceci :

- Les bulles ne se produisent pas ex nihilo, il y a toujours un petit peu de vérité pour les justifier, ce qui les rend irrésistibles.

- Sur les réseaux sociaux, particulièrement Twitter, des charlatans qui n’ont pas l’intérêt du plus grand nombre à coeur promouvront le nouveau truc du jour. Attendez-vous à la prolifération d’experts auto-proclamés de l’IA, de chaînes YouTube et de podcasts.

- Les personnes susceptibles de gagner de l’argent grâce à l’IA cibleront les investisseurs les plus prudents qui seront restés à l’écart au début de la bulle pour leur revendre bien plus cher les actions achetées au tout début du cycle.

- Au début, il n’y aura pas assez de supports pour spéculer sur l’IA. Selon Browne, il n’y a aujourd’hui que 3 valeurs IA « pures ». Les investisseurs n’ayant que peu de choix se ruent sur ces valeurs n’ayant pas encore fait leurs preuves.

- Les ETF ne pourront pas faire l’affaire, précisément parce qu’il n’y a que très peu de valeurs 100% IA. Les ETF surfant sur la thématique sont exposées à des valeurs technologiques ayant des activités liées à l’IA, mais ne pesant pas grand chose dans leur chiffre d’affaires.

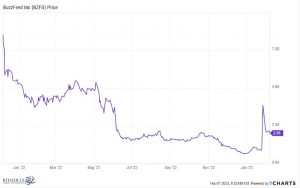

- A l’époque de la bulle internet, des sociétés ajoutaient .com à leur nom et leur cours grimpait. On pourrait penser que les investisseurs ont retenu la leçon, mais ce n’est évidemment pas le cas. Devinez quand Buzzfeed a émis un communiqué de presse annonçant une initiative liée à l’IA.

- Pour Browne, la machine à lancer des produits de Wall Street va rapidement surfer sur la vague IA, introduire en bourse de nouveaux pure players — il y en aura 5, puis 10, puis 50 — et lancer de nouveaux ETF.

Nous avons été prévenus.

Mais oui, mais oui, z’ai bien vu une bulle sur l’intelligence artificielle !

GIC lâche H2O

Avertissement : l’Association Collectif Porteurs H2O m’a proposé de l’assister dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si cette mission influe sur ma couverture de l’affaire H2O AM sur ce blog.

Robert Smith, c’est le journaliste du Financial Times qui avait déclenché le H2Ogate avec l’article co-écrit avec Cynthia O’Murchu : « H2O, illiquid love« , paru en juin 2019.

Il suit toujours l’affaire et nous a appris la semaine dernière, dans un article co-écrit avec Mercedes Ruehl, que le fonds souverain de Singapour, le GIC, allait réduire réduire progressivement la taille du mandat confié à H2O AM.

#H2Ogate#H2OAM gère des mandats pour le compte de fonds souverains. Suite aux sanctions inédites par leur sévérité de l'AMF, GIC, celui de Singapour 🇸🇬, a décidé de progressivement réduire la taille du mandat.

— par @bondhack et @mjruehlhttps://t.co/56HhambVCs

— AlphaBetaBlog (@AlphaBetaBlogFR) February 7, 2023

H2O semble compter parmi ses clients un autre fonds souverain, celui d’Abu Dhabi, Adia.

D’après le classement des fonds souverains publiés sur le site du Sovereign Wealth Funds Institute, malheureusement sans date, Adia est le 3è plus grand fonds souverain au monde, avec des encours de 790 milliards de dollars, et GIC le 5è, avec des encours de 690 milliards de dollars.

Selon les informations des journalistes du Financial Times, GIC, client de H2O depuis plus de 10 ans, n’était pas exposé aux titres Tennor illiquides dans le mandat confié à la société de gestion, soumis à des « niveaux additionnels de suivi et de conformité ».

Cet investisseur, qui fait partie des plus sophistiqués au monde, aurait décidé de réduire la voilure suite à la décision très sévère de la commission des sanctions de l’AMF.

D’après un document légal déposé par H2O AM auprès de la SEC aux Etats-Unis et daté du 30 mars 2022, les fonds souverains représentaient environ 23% des encours d’alors : 4,19 milliards de $.

Y aura-t-il contagion chez d'autres institutionnels ? C'est possible, surtout quand un poids lourd aussi respecté que GIC décide de réduire la taille de son mandat pour des raisons liées à des sanctions réglementaires.

Des nouvelles du #H2Ogate

Avertissement : l'Association Collectif Porteurs H2O m'a proposé de l'assister dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si cette mission influe sur ma couverture de l'affaire H2O AM sur ce blog.

Depuis le coup de grisou lié à la brutale chute du rouble russe, certains des fonds affectés ont remonté une partie de la pente. Mais pas tous : deux d'netre eux sont encore dans le rouge, Moderato et Multiequities.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement en juillet 2022 de la part de Tennor, mais qu'il y a eu un premier remboursement, très partiel, et d'un montant très inférieur à celui que le communiqué de H2O AM avait laissé entendre, le 25 janvier 2023.

Les calculs ci-dessous n'en tiennent pas compte car je n'ai pas encore décidé de la meilleure manière d'intégrer les remboursements à mes calculs. De plus, les remboursements ne semblent pas encore être parvenus aux détenteurs de contrats d'assurance vie exposés aux side-pockets.

Voilà où on en est au 9 février 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la valeur liquidative mensuelle estimative des side-pockets utilisée étant celle du 30 décembre 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 6 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 6 de 2023. Sayōnara. さようなら.

Illustration : Francis Gary Powers - Collection de la famille Powers (source)

6 réponses sur « Ma Semaine Twitter 6 de 2023 »

Bonjour. Aux plus jeunes et moins jeunes (il n’est jamais trop tard), je leur conseille trois actions pour avoir un très bon complément de retraite : 1/Travailler 2/Epargner 3/Investir. Il est toujours préférable d’acheter de l’immobilier ou des actions type LVMH plutôt que d’investir dans les « actions » de Mélenchon.

Un peu d’optimisme ! Le livret A, c’est déjà mieux que les points accumulés avec la carte Leclerc (groupe « Aucun de ceux-ci » ?).

Pour la vente de titres Adani, la conséquence est évidente pour les fonds indiciels à réplication physique.

Pour ceux à réplication synthétique, quelle méthode adopte la contre-partie pour ajuster le panier de swap svp ?

Merci !

En physique, les fonds indiciels n’achètent pas nécessairement tous les titres présents dans l’indice. J’ai regardé le poids des titres Adani dans le iShares MSCI India ETF au 13/2 : Adani Enterprises 0,67%, Adani Total Gas 0,46%, Adani Transmission 0,44%, Adani Ports and special economics %, Adani Green Energy 0,3%. Adani Power 0,16%. Cet ETF est en réplication physique totale, détient donc tous les titres de l’indice et devra donc ajuster les pondérations.

En réplication synthétique, c’est effectivement à la contrepartie de gérer les modifications et je ne sais pas précisément comment elle le fait. Mais vu le faible poids des titres Adani dans l’indice, les modifications de flottant ont un impact faible et je suppose que ce n’est pas difficile à gérer. Je vais quand même demander à des gens plus compétents que moi, pour satisfaire votre curiosité (et la mienne) !

Bonjour Mr Maupas

Suite à la découverte bien tardive de votre blog (j’avais posté 2 messages en début d’année), j’ai donc commencé à le lire entièrement depuis le début. J’en suis à mi-2019, cela me prend plus de temps que prévu, mais la lecture est intéressante et le style plaisant, alors pourquoi se priver !

Comme je vous l’avais dit, en pratique, je n’apprends pas grand chose à la lecture de votre blog car je connais déjà, depuis pas mal d’années, la plupart des auteurs, blogueurs et autres conseillers que vous citez. Je suis moi aussi victime de ce satané biais comportemental qui nous fait chercher les informations allant dans le sens de notre propre consensus … Mais la synthèse de toutes ces informations, en majorité américaines, dans la langue de Molière, est un travail remarquable.

J’en viens à une constatation : la lecture de votre blog n’est probablement pas à la portée du premier venu qui partirait de pratiquement zéro en matière de placements et d’investissements pour ses finances personnelles. Et pourtant, le grand paradoxe est que c’est exactement ce style de lecture qui leur apporterait énormément et leur ferait gagner un temps fou pour améliorer leur fameuse « littératie » financière. Je le constate régulièrement autour de moi, que ce soit dans ma famille, chez mes amis ou parmi mes collègues (dont la plupart sont des gens avec un excellent bagage universitaire ou passés par les grandes écoles), le niveau de compréhension de tous les mécanismes d’investissements est absolument dramatique dans la population, que ce soit en ce qui concerne le conflit d’intérêt chez les « conseilleurs », de l’importance des frais, de l’acceptation de la volatilité des marchés boursiers ou bien encore de la puissance exponentielle d’un investissement sur le long terme.

Je ne peux m’empêcher de penser à tout ce gâchis pour tant de personnes qui se mettent eux mêmes des battons dans les roues en ayant une utilisation si médiocre de leur capacité d’épargne (car le problème de ceux qui sont victimes du consumérisme ambiant et qui n’épargnent rien est encore d’un autre niveau). L’argent de ne fait pas tout dans la vie, mais la vie devient beaucoup plus simple quand le facteur argent n’est plus un problème quand les bonnes pratiques ont été intégrées. Surtout si l’on pense au contexte français des retraites, contexte où la capitalisation est vue comme le diable par certains, alors qu’une petite dose de capitalisation, même minime, mais faite sur long terme avec les bonnes instruments financiers, rendrait tellement de services à ceux qui vont se retrouver fort dépourvus quand l’hiver salarial sera venu.

Bref, la conclusion de tout ça est que votre blog va dorénavant faire partie de la liste (réduite il faut bien le dire) des lectures que je conseillerai à tous ceux qui viendront de me demander des lectures pour apprendre à mieux se comporter avec leur finances et leurs investissements.

Bonne continuation !

Merci ! J’ai un vieux projet de création de modules pédagogiques (je n’ose utiliser le terme d’éducation financière, qui est tellement dévoyé, mais c’est ce que j’ai en tête) s’adressant à une audience plus large. Je ne désespère pas de me lancer un jour.

J’aimais aussi beaucoup le site alphak : l’infographie du lundi (lundi, c’est ravioli !), la petite cuisine de l’investissement… c’etait vraiment « top ». Dommage que c’est en sommeil depuis bien longtemps…