Connaissez-vous Félix Fénéon (1861-1944) ? Journaliste, critique d’art, anarchiste.

Adepte de la concision.

Auteur d’immortelles Nouvelles en trois lignes tirées d’une rubrique qu’il tint dans Le Matin en 1906.

Comme celle-ci :

Dans un café, rue Fontaine, Vautour, Lenoir et Atanis ont, à propos de leurs femmes absentes, échangé quelques balles.

Rue Fontaine, c’est près de chez moi, je l’ai échappé belle !

La concision, ce n’est pas trop mon truc. Mais comme j’adore Fénéon, je m’en suis inspiré sur Twitter pour condenser une formidable histoire vraie racontée dans un communiqué de presse de la SEC.

Voici ma nouvelle en trois lignes (qui en fait plus de trois, désolé Félix, je ne t’arrive pas à la cheville).

Pendant le covid, le mari entend sa femme discuter de l’acquisition à venir d’une société cotée. Il vide ses comptes-titres pour acheter des actions de la cible. Puis le dit à sa femme. Qui le dit à son employeur. Qui la vire. Elle divorce.

Après le divorce, bien entendu, la SEC est tombé sur le mari.

Un de mes peintres préférés, Félix Valloton (1865-1925), a fait le portrait de Félix Fénéon.

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

J’ai couru le dimanche 3 mars mon 5ème semi-marathon de Paris, en 1 heure 40 minutes et 22 secondes. C’est mon deuxième meilleur temps, loin derrière mon record de 2023 (1 heure 38 minutes et 8 secondes).

Le lundi, c’est aussi le jour de ma Semaine Twitter, quand je ne suis pas trop en retard.

Ce qui me bouleverse dans le lundi matin, c’est sa fiabilité.

La violence d’une sonnerie de réveil précède l’abandon de la chaleur rassurante d’une couette, et tout ça pour aller sauver le PIB avec des courriels se terminant sur un « Belle journée ».

Un drame hebdomadaire… pic.twitter.com/IOIijG3N9Z— Etienne Dorsay (@E_Dorsay) March 4, 2024

J’aime beaucoup Marie Bernard, qui se décrit ainsi : « institutrice, socialiste, lectrice, un cliché suranné de style rococo avec un humour de merde ».

#DisquesBisous pic.twitter.com/qWv85F55th

— Marie Bernard (@MarieBnard) February 29, 2024

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins d’environ 2 minutes.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 9 de 2024 et belle lecture.

Heureux Norvégiens

En 1977, le magazine The Economist créa le terme de « Dutch disease » pour décrire l’impact négatif des ressources naturelles sur une économie nationale.

Après la découverte de gisements de gaz naturel en mer du Nord dans les années 1960, l’industrie manufacturière des Pays-Bas déclina.

Une explication possible à ce déclin est que les revenus tirés de l’exploitation du gaz naturel conduisent la devise nationale à s’apprécier, ce qui rend les exportations du pays moins compétitives.

Les Norvégiens partagent avec les Pays-Bas le fait qu’ils détiennent en mer du Nord des réserves de gaz naturel, découvertes en 1969.

En 1990, le parlement norvégien adopta une loi pour créer un fonds souverain abondé par une partie des revenus tirés du gaz naturel. En 1996, le fonds reçut son premier transfert et commença à investir.

Aujourd’hui, le Government Pension Fund Global (GPFG) gère l’équivalent de 1470 milliards d’euros pour le compte des générations futures.

J’en parle régulièrement ici, car le fonds est très transparent et produit un contenu que je trouve de très grande qualité.

Il vient de publier son rapport annuel 2023.

Le rapport annuel 2023 du Government Pension Fund Global 🇳🇴 est en ligne, moins de 2 mois après la clôture de l'exercice https://t.co/tmkccD2hDf

— AlphaBetaBlog (@AlphaBetaBlogFR) February 28, 2024

Qu’y trouve-t-on ?

Avant tout des informations sur l’activité de l’année 2023, qui ne présentent à peu près aucun intérêt eu égard à l’horizon de placement de ce fonds, qui est très long, puisqu’il oeuvre pour les générations futures.

Mais aussi des données de plus long terme, que je trouve beaucoup plus utiles.

Commençons par l’allocation d’actifs du fonds à fin 2023 : 71% d’actions, 27% d’obligations, avec une gestion indicielle pour la quasi totalité, 1,9% d’immobilier non coté et 0,1% d’infrastructures d’énergies renouvelables.

Le GPFG est donc un énorme fonds indiciel. En 2023, sa performance a été inférieure de 0,18 point de pourcentage à celle de son indice de référence. Entre 1998 et 2023, il a surperformé cet indice de 0,28 point de pourcentage.

Sa taille gigantesque lui permet d’avoir des frais de gestion très bas : 0,045% des actifs gérés en 2023.

La moyenne des frais de gestion sur la période 2013-2023 s’est établie à 0,05% des actifs gérés.

Le fonds gère une partie de son portefeuille en interne et délègue l’autre partie à des gérants externes, sous forme de mandats de gestion.

Les gérants externes sont surtout utilisés pour les actions des pays émergents et les petites et moyennes capitalisations.

Sur la période 1998-2023, la performance annuelle moyenne nominale a été de 6,1%. La performance annuelle moyenne nette d’inflation a été de 3,8%.

La performance nette d’inflation est la seule qui compte, rares sont les institutions qui la publient.

A fin 2023, le GPFG détenait des actions de 8859 sociétés cotées. Il détient en moyenne 1,5% du capital des sociétés cotées.

Il détenait 6378 émissions obligataires de 1390 émetteurs.

Les frais de gestion fixes et variables des gérants externes ont représenté 38% des frais de gestion du GPFG l’an dernier et les frais de dépositaire 0,07%.

Les gérants externes reçoivent une partie minoritaire et plafonnée du rendement excédentaire délivré par rapport à un indice. En 2023, la rémunération variable totale versée aux gérants externes a été légèrement supérieure à leur rémunération fixe totale.

Si vous vous intéressez à la sélection de gérants, je vous recommande très chaudement le rapport que le GPFG avait consacré en 2020 à cette activité. Il est ici : Investing with external managers.

En France, on n’a ni pétrole, ni gaz naturel. Mais des idées.

Et le FRR, ou Fonds de Réserve pour les Retraites, qui « a pour mission, au nom de la collectivité, d’investir et d’optimiser le rendement des sommes que lui confient les pouvoirs publics en vue de participer au financement des retraites. »

Un peu comme le GPFG, dont la mission est de « préserver et développer la richesse financière pour les générations futures ».

Le FRR avait été créé en 2001, avec un horizon d’investissement de long terme et la perspective d’un abondement annuel de 2 milliards d’euros.

La situation des comptes publics de la France a conduit à raccourcir son horizon de placement et à le priver de tout abondement.

Le rapport annuel 2022 du FRR est ici. On y trouve des choses intéressantes. La partie sur les frais et coûts, en page 87, est d’une indigence abyssale.

A fin 2022, les actifs du FRR s’élevaient à 21,3 milliards d’euros.

Heureux Norvégiens.

Marchés cassés ?

Joe Wiggins, CFA, est un de mes blogueurs préférés (Behavioural Investment).

Il s’est récemment intéressé à une affirmation que l’on entend parfois dans la bouche de gérants actifs, dont le fonds de commerce est menacé par la gestion indicielle : cette dernière aurait cassé les marchés.

Is the continued growth of passive funds simply validation for a better way of investing, or terrible news for the efficient functioning of capital markets? @BehaviouralJoe weighs in. https://t.co/akzh1VVGmY

— Philippe Maupas (@philmop) February 27, 2024

Pour savoir si c’est vrai, Wiggins pose plusieurs questions.

Quelle est la proportion des fonds indiciels dans le total ?

Les réponses varient selon les sources. Mais la vraie question selon Wiggins, c’est de connaître les gérants vraiment actifs au sein de la gestion active. De nombreux gérants actifs ont en effet des contraintes importantes en matière d’écart de suivi par rapport à un indice.

De combien d’investisseurs actifs a-t-on besoin ?

S’il faut des investisseur actifs pour établir des valorisations et fixer les prix sur les marchés actions, il est difficile de savoir à partir de quelle proportion d’actifs indiciels les cours ne seraient plus établis que par les flux de capitaux.

Est-ce que tous les gérants actifs cherchent à établir une juste valeur (« Fair value ») pour les titres financiers ?

Loin de là : pour Wiggins, de nombreux gérants actifs s’intéressent avant tout au sentiment de marché, au momentum et à l’évolution des cours. Selon lui, « le momentum et l’achat de la performance passée affectant de manière généralisée la performance des marchés actions n’est pas un phénomène créé par les flux des fonds indiciels. »

Est-ce que les cours sont déjà fixés par les flux de capitaux plutôt que par les fondamentaux ?

Pour Wiggins, la réponse est non. « Les fortunes changeantes de Meta ces dernières années montrent parfaitement que la fixation des cours par le marché obéit toujours (au moins en partie) aux fondamentaux plutôt qu’aux flux de capitaux. La bulle internet était un exemple bien pire de marchés obéissant aux flux et au sentiment, du fait des investisseurs actifs. »

Est-ce que les investisseurs indiciels sont indifférents aux valorisations et aux fondamentaux ?

Oui et non. Un investisseur qui veut s’exposer à l’indice S&P 500 achètera quelle que soit la valorisation. Mais les investisseurs sont aussi des allocataires, et leurs choix d’allocation peuvent être informés par les valorisations.

La croissance des fonds indiciels est-elle bonne pour les investisseurs actifs ?

Oui pour les investisseurs actifs de long terme, non pour les investisseurs de court terme.

Est-ce que l’ascension et la domination des Magnificent Seven sont un signe que les marchés sont cassés ?

Pour Wiggins, cette ascension reflète la hausse de leur chiffre d’affaires et de leurs résultats. « La hausse stupéfiante de Nvidia est un cas d’école de fondamentaux en amélioration combinés à un thème enthousiasmant et à l’appétit des investisseurs pour la performance, plutôt qu’à l’influence grandissante des fonds indiciels. »

Credit Suisse est mort, vive UBS

Tous les ans en début d’année depuis 2019, j’attendais avec impatience le Credit Suisse Global Investment Returns Yearbook, une compilation de données de long terme sur les marchés financiers dans le monde (j’en ai parlé pour la première fois ici) dont la première publication avait eu lieu début 2000.

Ce Yearbook est issu des travaux de trois universitaires anglais, Elroy Dimson, Paul Marsh et Mike Staunton.

Credit Suisse était une banque abonnée aux problèmes, qui a due être sauvée en mars 2023 par UBS.

J’étais un peu inquiet pour l’avenir du Credit Suisse Global Investment Returns Yearbook, mais on ne tue pas un produit aussi utile et attendu : la version 2024 vient de paraître, avec les mêmes auteurs et sous les couleurs d’UBS.

Pour le commun des mortels (dont je suis), seule la version abrégée est accessible. S’il y a parmi vous une bonne âme cliente d’UBS qui a accès à la version intégrale disposée à m’en faire bénéficier, je lui serai éternellement reconnaissant.

Si une âme charitable ayant accès à la version intégrale du Global Investment Returns Yearbook 2024 d'UBS avait la gentillesse de m'en faire profiter, je lui en serais fort reconnaissant. Une synthèse est ici 👇 https://t.co/VfZXreQ0XA

— AlphaBetaBlog (@AlphaBetaBlogFR) March 1, 2024

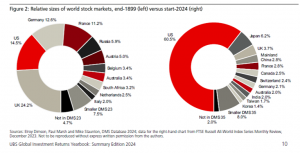

Je trouve ce graphique comparant la répartition de la capitalisation boursière mondiale à la fin de 1899 et au début de 2024 fort utile, pour différentes raisons : 1. on y réalise que rien n’est figé ; 2. on peut s’en servir comme base de départ pour établir sa propre allocation d’actifs.

En 124 ans, la France s’est maintenue dans le classement : 4ème place boursière fin 1899 derrière l’Angleterre, les Etats-Unis et l’Allemagne, elle est 4ème début 2024, derrière les Etats-Unis, dont la domination actuelle est écrasante, le Japon et le Royaume-Uni, à égalité avec la Chine.

Son poids actuel dans le total est de 2,8%. Quel est le poids des actions françaises dans votre allocation actions ?

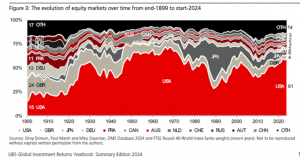

Le poids actuel des Etats-Unis (60,5%) a déjà été plus haut, vers la fin des années 1960.

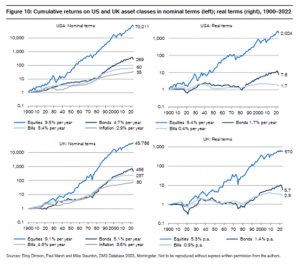

Malheureusement, on ne retrouve pas dans la version publique du Yearbook 2024 des graphiques extrêmement utiles sur la performance de très long terme de quelques classes d’actifs.

Je reprends donc les graphiques de l’édition 2023 : une année en plus ou en moins sur plus de 120 ans ne change en effet rien à la hiérarchie passée des placements.

Les auteurs comparent l’évolution d’un dollar (ou d’une livre sterling) investi début 1900 dans des actions domestiques (« Equities »), des obligations (« Bonds »), des bons du Trésor à court terme (« Bills »), à fin 2022.

A gauche, les performances nominales, à droite, les performances nettes d’inflation.

La seule performance qui compte, c’est la performance nette d’inflation.

La hiérarchie entre actions, obligations d’entreprises et bons du Trésor est très claire : aux Etats-Unis, 6,4% de performance annuelle nette d’inflation pour les actions, 1,7% pour les obligations et 0,4% pour les bons du Trésor.

Au Royaume-Uni, 5,3% de performance annuelle pour les actions, 1,4% pour les obligations et 0,9% pour les bons du Trésor.

Grâce à l’excellent John Authers (j’ai parlé de son excellente lettre d’information quotidienne — Points of Money — ici), j’ai pu accéder à un graphique de l’édition complète du Yearbook.

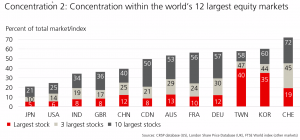

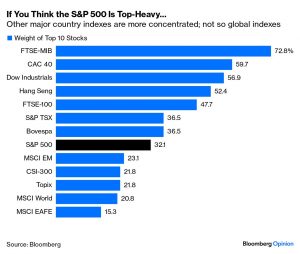

Il compare la concentration à fin 2023 des 12 principaux marchés d’actions mondiaux : en rouge, le poids de la plus grosse valeur, en gris, le poids des 5 plus grosses valeurs, en noir, le poids des 10 plus grandes valeurs.

Oui, le marché actions est concentré aux Etats-Unis : les 10 plus grosses capitalisations pesaient 25% du total à fin 2023.

Mais c’est moins que tous les autres marchés analysés, à l’exception du Japon. En France, les 10 plus grosses capitalisations pesaient 56% du total à fin 2023. En Suisse, le pourcentage monte à 72%.

La même notion appliquée aux principaux indices actions.

Si la concentration des indices actions nationaux vous inquiète, le salut est peut-être dans l’indice MSCI World : il est à la fois très diversifié et bien moins concentré que tous les indices nationaux mentionnés.

Si vous voulez vous y exposer via un ETF, l’option la moins chère en frais de gestion en Europe est UBS ETF (IE) MSCI World UCITS ETF (0,1% de frais annuels). Amundi MSCI World UCITS ETF a des frais annuels de 0,12%.

La lettre

Cette lettre, c’est celle qu’écrit Warren Buffett une fois par an depuis 1965 aux actionnaires de Berkshire Hathaway.

Charlie Munger (1924-2023) s’est éclipsé le 28 novembre 2023 quelques jours avant son centième anniversaire (j’en avais parlé ici).

Buffett lui rend un magnifique hommage : il qualifie Munger « d’architecte du Berkshire Hathaway d’aujourd’hui », se contentant de se qualifier modestement « d’entrepreneur en charge du quotidien. »

La lettre annuelle de Warren Buffett aux actionnaires de Berkshire Hathaway, précédée d'un hommage à Charlie Munger, "l'architecte de Berkshire Hathaway", est ici 👉 https://t.co/JXywoViHaz

— AlphaBetaBlog (@AlphaBetaBlogFR) February 26, 2024

Dans le millésime 2023 de sa lettre aux actionnaires, Buffett rappelle quel type d’investisseurs Berkshire Hathaway (BH) cible :

Des investisseurs qui font confiance à Berkshire avec leur épargne, sans avoir l’intention de vendre leurs actions (ressemblant par leur attitude aux personnes qui épargnent pour s’acheter une ferme ou des biens immobiliers pour les louer, plutôt qu’aux personnes qui préfèrent utiliser leurs fonds excédentaires pour acheter des billets de loterie ou des actions en vogue.

Un peu comme les actionnaires de L’Air Liquide en France.

Même Buffett, du haut de ses 93 ans, sait qu’il faut raconter des histoires pour attirer l’attention. Le fil rouge de sa lettre est donc sa soeur, Bertie, qui symbolise le type d’actionnaires que BH recherche.

Bertie et ses trois filles ont investi depuis des décennies une part importante de leur épargne en actions BH. Tous les ans, Bertie lit la lettre de son frère aux actionnaires.

Ledit frère dit que son travail, c’est d’anticiper les questions de Bertie et ‘y répondre de façon honnête.

Bertie, comme la plupart d’entre vous, comprend de nombreux termes comptables mais elle n’est pas prête à passer l’examen pour devenir expert-comptable. Elle suit l’actualité économique – elle lit quatre quotidiens tous les jours – mais ne se considère pas comme une experte de l’économie. Elle a du bon sens – plein de bon sens – et sait d’instinct qu’il ne faut jamais prêter attention aux propos des têtes pensantes invitées par les médias. Après tout, si elle pouvait prédire avec précision les vainqueurs de demain, est-ce qu’elle partagerait ses vues, ce qui ferait augmenter [les investissements des investisseurs dans les titres qu’elles recommande] ? Ce serait comme si elle découvrait de l’or et donnait à ses voisins une carte indiquant où se trouve le filon.

Allez, encore un peu de bon sens buffettien, c’est de plus en plus rare et toujours aussi utile :

L’objectif de Berkshire est simple: nous voulons être propriétaires de tout ou partie de sociétés qui ont de bonnes caractéristiques économiques, fondamentales et durables. Dans le capitalisme, certaines sociétés vont prospérer pendant très longtemps alors que d’autres vont s’avérer être des gouffres. C’est plus dur qu’on ne le croit de prédire qui seront les vainqueurs et qui seront les perdants. Et les gens qui vous disent qu’ils savent se bercent d’illusions quant à leurs compétences ou sont des vendeurs de remèdes de charlatan.

Alors que les liquidités de BH ont atteint le niveau record de 167 milliards de dollars à fin 2023, Buffett avoue qu’il ne trouve pas d’opportunités de placement en dehors des Etats-Unis.

Le moins que l’on puisse dire, c’est qu’il n’est pas du tout en pointe en matière d’ESG.

Nous insistons sur le fait que nous traitons bien nos employés, les communautés autour de nos entreprises et nos fournisseurs – qui ne voudrait pas faire la même chose ? – notre allégiance ira toujours à notre pays et à nos actionnaires. Nous n’oublions jamais que votre argent, même s’il est mélangé avec le nôtre, ne nous appartient pas.

Mais voilà, BH est un gros acteur (sa capitalisation a brièvement dépassé pour la première fois 1000 milliards de dollars) et Buffett alerte sur le fait que la taille est parfois l’ennemie de la performance :

Avec notre portefeuille actuel de participations, Berkshire devrait faire un peu mieux que l’entreprise américaine moyenne, et, plus important, devrait aussi opérer avec un risque matériellement moins élevé de perte permanente de capital. Cependant, tout ce qui va au-delà de « un peu mieux » serait un voeu pieux. Cette aspiration modeste n’existait pas quand Bertie a commencé à investir dans Berkshire – mais elle existe aujourd’hui.

Comme souvent, Buffett envoie un coup de griffe aux spéculateurs et à Wall Street.

La capacité qu’a Berkshire à réagir immédiatement aux chocs de marché à la fois avec des sommes gigantesques et la certitude de réaliser une bonne performance pourrait nous offrir une opportunité ponctuelle à grande échelle. Bien que le marché actions soit aujourd’hui bien plus développé qu’il ne l’était durant nos premières années, les investisseurs actifs d’aujourd’hui ne sont pas plus stables émotionnellement ni mieux éduqués que quand j’étais à l’école. Pour des raisons que j’ignore, il y a sur les marchés beaucoup plus de comportements du type de ceux que l’on trouve au casino que quand j’étais jeune. Le casino est maintenant dans de nombreux foyers et tente les occupants en permanence.

Et Buffett d’insister sur un fait à ne jamais oublier :

Wall Street – pour utiliser le terme dans un sens figuratif – aimerait que ses clients gagnent de l’argent, mais ce qui lui rapporte réellement de l’argent, c’est une activité frénétique. A certains moments, tout produit stupide pouvant être commercialisé sera vigoureusement commercialisé – pas par tout le monde, mais par quelqu’un.

Feu Charlie Munger a dit la même chose en 2021, de façon moins policée (source) :

The investment banking profession will sell shit as long as shit can be sold.

Buffett conclut sa lettre en dévoilant la stratégie de placement de Bertie, sa soeur. Cette dernière s’est mariée en 1956 et a investi activement pendant 20 ans : en obligations, en actions, dans un fonds actions.

Déjà actionnaire de Berkshire Hathaway, elle a changé d’approche en 1980, à 46 ans, sans incitation de la part de son frère : elle n’a conservé que le fonds actions et ses actions BH et n’a fait aucune nouvelle transaction pendant les 43 années suivantes (c’est-à-dire jusqu’en 2023).

Son frère Warren explique qu’en 43 ans, Bertie est devenue très riche, même après avoir fait d’importantes donations (il parle d’un montant à 9 chiffres).

La leçon selon Buffett ?

Des millions d’investisseurs américains auraient pu suivre son raisonnement, qui ne requérait que le sens commun qu’elle avait absorbé quand elle était enfant à Omaha.

Longue vie à Bertie. Longue vie à Buffett. Quand il sera parti à son tour, il me manquera.

Des nouvelles du #H2Ogate

Avertissement : j’ai assisté entre novembre 2022 et avril 2023 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Lars Windhorst, c’est l’entrepreneur qui plante à peu près toutes les sociétés qu’il rachète, en oubliant de rembourser les prêteurs qui lui font confiance.

Il avait trouvé chez H2O AM les pigeons du siècle qui lui ont permis de réussir le casse du siècle.

Alors que toutes ses filiales sombrent (La Perla et Avateramedical notamment), que certains de ses créanciers l’assignent (pas H2O AM), Luca Casiraghi et Lucca de Paoli de Bloomberg nous apprennent que Lars est très occupé à lever des capitaux pour investir dans des mines.

.@ManySundays et @LCasiraghi font la liste des multiples casseroles 🥘 de Lars Windhorst. Poursuivi par des créanciers (pas par #H2OAM), il cherche à lever des fonds pour un nouveau projet minier via sa filiale 🇨🇭. Un fonds de dette privé peut-être ? https://t.co/z0nEk8iL4b

— AlphaBetaBlog (@AlphaBetaBlogFR) February 26, 2024

Si vous êtes intéressé, contactez-moi, je transmettrai1.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n’y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d’euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d’après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative est en hausse.

H2O AM, généralement mutique, publiait le 26 janvier 2024 un communiqué de presse pour annoncer « un nouveau remboursement dans les prochaines semaines ». Remboursement « de l’ordre de 70 millions d’euros ».

Puis nouveau coup de bambou sur les valorisations à fin janvier, en baisse de 109 millions d'euros (voir ci-dessus), avant même que les 70 millions d'euros annoncés aient été remboursés aux porteurs de parts.

Entre la valorisation initiale d’octobre 2020 et celle de janvier 2024, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 337 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets est estimée à 270,2 millions d'euros. Leur valeur probable est plutôt de zéro, Windhorst étant aux abois. La perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

La valeur résiduelle des side-pockets est estimée à 161 millions d'euros. Si le remboursement de 70 millions d'euros se matérialise et qu'il n'y en pas pas d'autres, la perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 28 février 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 29 décembre 2023).

J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est. En environ un mois (dès la parution de l'article Illiquid Love dans le FT, le 17 juin 2019), les investisseurs (majoritairement institutionnels, je suppose) avaient retiré 8 milliards d'euros des fonds H2O.

Il aura fallu 3 ans et 4 mois à compter de la date de création des side-pockets et des fonds débarrassés des actifs pourris liés à Windhorst, pour les investisseurs retirent 6 milliards.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 9 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF. C'est affligeant et scandaleux.

C’était ma semaine Twitter 9 de 2024. Sayōnara. さようなら.

2 réponses sur « Ma Semaine Twitter 9 de 2024 »

Je me disais que cet article sur le non-cote pouvait vous interesser

https://www.ft.com/content/55837df7-876f-42cd-a920-02ff74970098

Oui, je l’ai lu et il est passionnant. Robin Wigglesworth est un excellent journaliste. Merci de l’envoi.