Dans Hamlet de William Shakespeare, Marcellus dit à Horatio :

Something is rotten in the state of Denmark.

En français, dans la traduction de François-Victor Hugo, c’est devenu ceci :

Il y a quelque chose de pourri dans l’empire du Danemark.

Y aurait-il quelque chose de pourri dans l’empire de la finance ? Ou tout au moins dans certaines contrées de ce vaste empire ?

Quiconque s’intéresse un peu à la réglementation bancaire est conduit à se poser la question.

Tiens, il y a deux semaines, on apprenait que JPMorgan avait écopé d’une amende de 920 millions de dollars aux Etats-Unis, pour des faits de manipulation des marchés à terme sur matières premières et les obligations du trésor US. C’est l’amende la plus élevée jamais infligée par la CFTC (Commodity Futures Trading Commission).

Ça faisait longtemps. JPMorgan condamnée à payer 920 millions de $ aux 🇺🇸 pour cause de manipulation des marchés. Je rêve du grand livre d'un.e anthropologue/criminologue/ethnologue/psychologue sur les comportements des grandes banques.https://t.co/VaFaaVHYfL

— AlphaBetaBlog (@AlphaBetaBlogFR) October 1, 2020

La raison ? Le spoofing.

Spoofing ? Késaco ? C’est une pratique interdite qui consiste à placer des ordres d’achat sur les marchés à terme et de les annuler avant qu’ils soient honorés, dans l’intention de tromper les autres participants.

Mais, ça arrive tout le temps, non ?

Ben oui, ça arrive souvent, et c’est bien le problème.

Cela fait des années que je me demande pourquoi. Pourquoi y a-t-il tant de comportements malhonnêtes dans certains secteurs de la finance ? Et voilà qu’une passionnante étude réalisée par 4 professeurs d’université1 donne quelques éléments de réponse.

Qui font froid dans le dos.

Très froid.

😲 Où l'on découvre que les étudiants les moins dignes de confiance à l'université sont attirés par les carrières dans la finance, et que les institutions financières ne les écartent pas quand ils recrutent de jeunes diplômés.https://t.co/S5OGkwrxtJ pic.twitter.com/LNcTtIxzh4

— AlphaBetaBlog (@AlphaBetaBlogFR) October 4, 2020

Les auteurs ont classifié des étudiants de l’Université Goethe à Francfort en les faisant jouer à des jeux permettant de gagner de petites sommes d’argent. L’objectif était de voir qui coopérait, en maximisant le gain total pour la collectivité (plus on est coopératif, plus on est digne de confiance), et qui préférait maximiser ses propres gains (moins on est coopératif, moins on est digne de confiance). Parallèlement au jeu, on demandait aux étudiants ce qui les intéressait et quelles étaient leurs intentions en matière de carrière.

Les auteurs ont trouvé une corrélation élevée entre faible propension à collaborer et volonté de travailler dans l’avenir dans la finance. Schématiquement, moins on est digne de confiance, plus on a envie de travailler dans la finance.

Là où ça se corse, c’est après l’université, quand les étudiants débutent leur carrière.

Les « moins dignes de confiance » à l’université sont aussi sont qui ont le plus fréquemment débuté dans la finance.

Et les auteurs de faire l’hypothèse que les institutions financières n’éliminent pas les candidats les moins dignes de confiance, voire les recrutent délibérément.

Tout ceci conduit à suggérer que des politiques volontaristes sont nécessaires pour changer les structures des incitations dans la finance, afin de faire en sorte d’attirer des candidats plus dignes de confiance et ayant un comportement prosocial.

Il y a quelque chose de pourri, je vous le disais.

Etienne Dorsay est un homme des grandes métropoles, celles où il y a un métro.

Saluons l’ingéniosité des autorités de ce pays qui vont permettre aux clients des bistrots, désemparés par la fermeture de ces lieux de vie, de pouvoir s’agglutiner dans les rames du métro afin de ne pas trop souffrir de l’isolement.

Kafka n’aurait pas trouvé mieux. pic.twitter.com/UVws2sNqiE— Etienne Dorsay (@E_Dorsay) October 5, 2020

Pas de métro dans le village où je cultive mon potager, dans lequel tomates, salades, courges, betteraves, ciboulette, estragon et romarin continuent vaillamment de croître. Les tomates supporteraient un peu plus de soleil et de chaleur, mais elles finiront de mûrir en appartement. Et si elles n’y arrivent pas, elles finiront – tout court – en confiture.

My tomatoes are longing for more sun and warmer temperatures pic.twitter.com/uhM6S9dlHY

— Philippe Maupas (@philmop) October 11, 2020

Bienvenue dans ma semaine Twitter 40 de 2020.

Eternité et fonds de dotation

Les fonds de dotation (endowments) sont des investisseurs de très long terme, en théorie insensibles aux soubresauts des marchés financiers. Ceux des universités étatsuniennes financent une partie importante des budgets de fonctionnement et d’investissement desdites universités.

Le plus fameux de ces endowments est celui de Yale University, dirigé depuis plus de 30 ans par David Swensen, père spirituel de ce que l’on a appelé le « Yale Model » : une allocation d’actifs très tournée vers les actifs dits alternatifs (hedge funds, private equity, infrastructures, immobilier, terres agricoles, forêts).

Ces endowments disent être des investisseurs de long terme, mais le sont-ils vraiment ?

C’est la question à laquelle David Chambers, Elroy Dimson et Charikleia Kaffe, de la Judge Business School à Cambridge University, ont essayé de répondre dans un passionnant papier de recherche intitulé « 75 years of investing for future generations »2, écrit à l’occasion du 75ème anniversaire de l’excellent Financial Analysts Journal publié par CFA Institute.

Dans un papier de recherche exceptionnel, Dimson, Marsh et Kaffe ont analysé l'évolution de l'allocation d'actifs et des performances de 12 fonds de dotation d'universités 🇺🇸 sur très longue durée.https://t.co/3bEVfovedF pic.twitter.com/Rm9tR5TuLh

— AlphaBetaBlog (@AlphaBetaBlogFR) September 28, 2020

Les 3 professeurs se sont intéressés à 12 endowments (8 appartenant à la Ivy League, Brown University, Columbia University, Cornell University, Dartmouth University, Harvard University, Princeton University, the University of Pennsylvania et Yale, ainsi que Johns Hopkins University, the Massachusetts Institute of Technology (MIT), Stanford University, et University of Chicago), pour lesquels ils ont collecté, souvent manuellement, des données (allocation d’actifs, valeur de marché du portefeuille, performance annuelle) remontant pour certaines à 1900.

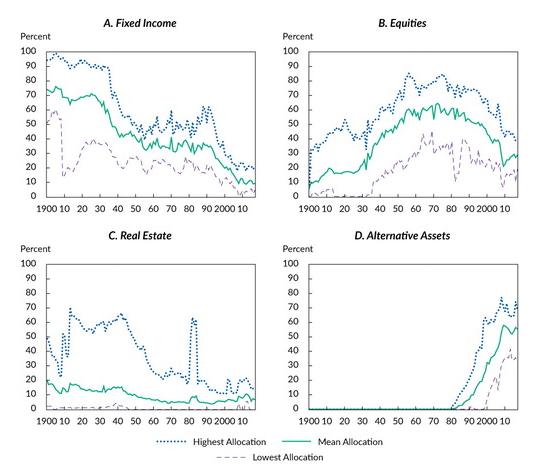

Ils ont ainsi pu établir l’évolution de l’allocation d’actifs moyenne de ces 12 investisseurs de long terme sur plus d’un siècle. Dans les graphiques ci-dessous, l’allocation moyenne est représentée par la ligne continue (bleue). Sont également représentées les allocations maximum et minimum.

Les tendances de long terme sont claires : baisse séculaire du poids de l’obligataire, hausse du poids des actions jusqu’au début des années 1980, puis baisse jusqu’à environ 30% du total ; relative stabilité du poids de l’immobilier ; explosion du poids de l’alternatif à partir du début des années 1980.

Les auteurs démontrent également que ces endowments ont eu un comportement contracyclique :

Pendant la période qui précède une crise, les 12 endowments réduisent leur allocation aux actifs risqués, alors q’ils l’augmentent après le début de la crise. Ainsi, les données suggèrent que les endowments se conduisent effectivement comme des acteurs de long terme en investissant de manière contracyclique.

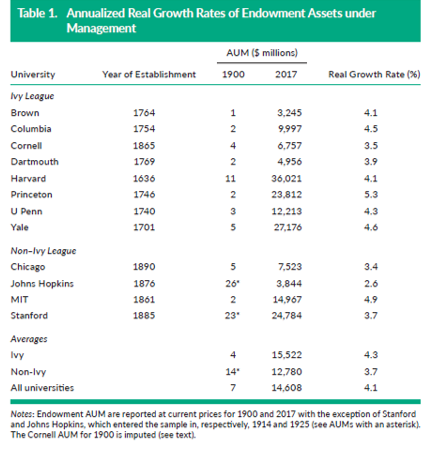

Pour nous faire saliver sur les ressources phénoménales dont disposent certains endowments, le tableau ci-dessous mentionne l’année de création de l’université (Year of establishment), les actifs de l’endowment en millions de $ en 1900 et en 2017, et la performance annualisée réelle (nette d’inflation) sur la période (Real growth rate).

Le plus gros fonds de dotation est celui de Harvard, avec une valeur de marché de 36 milliards de $ fin 2017 (près de 41 milliards de $ à fin 2019).

David Swensen, le directeur des investissements du fonds de dotation de Yale, est l’auteur de 2 ouvrages remarquables : Pioneering Portfolio Management: An Unconventional Approach To Institutional Investment ; et Unconventional Success: A Fundamental Approach to Personal Investment.

Un conseiller financier, pour quoi faire ?

Michael Batnick, CFA, est directeur de la recherche de Ritholtz Wealth Management et blogueur (The Irrelevant Investor).

Selon lui, il y a 3 types d’investisseurs :

- Ceux qui ont besoin d’aide et le savent.

- Ceux qui ont besoin d’aide mais se sont convaincus qu’ils n’en avaient pas besoin.

- Ceux qui peuvent vraiment tout gérer sans aide.

Pour le premier groupe, il a essayé de répondre à la question : « Quand dois-je utiliser les services d’un conseiller financier ? »

When Should I Use a Financial Advisor?

by @michaelbatnick https://t.co/WpfBpSUE8c pic.twitter.com/DTKjSb6wzM

— Philippe Maupas (@philmop) September 30, 2020

Il commence par s’attaquer à un mythe trop répandu :

Un conseiller financier n’est pas plus capable de battre le marché que vous. Si vous trouvez un conseiller qui peut délivrer de l’alpha, c’est-à-dire des performances ajustées du risque supérieures, considérez que vous avez de la chance. Mais si c’est ce que vous attendez quand vous commencez à travailler avec un conseiller financiers, un jour ou l’autre, vous serez déçu.e.

Mais dans ce cas, à quoi ça sert, un conseiller financier ?

A dire à son client les choses les plus importantes : Est-ce que ça va aller pour moi ? Puis-je vivre le type de vie que j’ai envie de vivre ? Ni plus, ni moins.

Batnick établit une liste (qu’il dit être incomplète) des circonstances propices au choix d’un conseiller financier.

- Quand vous avez fait une grosse erreur (comme de paniquer lors de la correction de mars 2020 et de tout vendre).

- Quand il s’est produit quelque chose d’important dans votre vie (naissance d’un enfant, changement de travail, héritage).

- Quand vous vous inquiétez pour votre conjoint, dans le cas où c’est vous qui vous occupez des finances familiales.

- Quand vous n’en pouvez plus de gérer vos placements.

- Quand vous n’avez pas/plus le temps de gérer vos placements.

- Quand les enjeux deviennent trop importants par rapport à vos compétences.

- Quand vous n’arrivez plus à prendre une décision (vendre une position actions en moins-value).

- Quand vous avez des objectifs précis (acheter une résidence secondaire dans 10 ans, prendre votre retraite dans 20 ans)

Une naissance à la maternité des PER3

Les premiers PER (plans d’épargne retraite) ont été lancés au dernier trimestre 2019, pour ne pas manquer la saison des versements fiscaux. Les premiers produits étaient encore plus chers que les contrats d’assurance vie, et ne donnaient dans la plupart des cas pas accès à des fonds indiciels, sauf dans le cadre d’options ignominieusement chères. J’avais parlé ici (La grande désillusion) de mon immense déception au moment du lancement du PER de l’Afer.

Et quand il y avait des ETF et des frais de gestion du contrat pas trop chers, la liste des ETF était souvent médiocre et il y avait des ETF trop chers (ceux de Lyxor par exemple). J’en ai parlé ici (PER rime enfin avec ETF).

Aurélie Fardeau a dressé un premier bilan dans Le Monde. En ce qui me concerne, je suis toujours sur ma faim en matière d’offre : de nombreux nouveaux contrats ont été lancés depuis début 2020, sur le même modèle. Bien trop chers !

Excellent papier de @aureliliz sur le plan épargne retraite 🇫🇷. C'est pour le moment une occasion manquée : frais élevés, absence d'offre indicielle. Il suffirait de s'inspirer des 401(k) 🇺🇸, avec des target-date funds (fonds à horizon) à frais mini.https://t.co/6kIy0hxNDw

— AlphaBetaBlog (@AlphaBetaBlogFR) October 7, 2020

Si un acteur pouvait lancer un produit peu cher, c’était bien Yomoni.

Cette société de gestion compte parmi ses actionnaires Crédit Mutuel Arkéa et Weber Investissement, une holding de Didier Le Ménestrel et Christian Gueugnier, fondateurs de la Financière de l’Echiquier.

Créée en 2015, elle propose une offre d’assurance vie en gestion sous mandat (« roboadvisor »), de compte-titres PEA et d’épargne salariale.

Et vient d’annoncer le lancement prochain d’un PER.

2/

✔️ Pas de frais sur versement

✔️ 0,3% de frais d'enveloppe

✔️ 1,6% de frais totaux annuels maximum

✔️ Assureur : Suravenir (Crédit Mutuel Arkéa)

✔️ Banque dépositaire : Crédit Agricolehttps://t.co/Y9DuH2PMKc— AlphaBetaBlog (@AlphaBetaBlogFR) October 9, 2020

Un produit simple : pas de fonds en euros, 4 fonds accessibles dans le cadre d’une gestion pilotée à horizon (à savoir une pilotage par la société de gestion de l’allocation d’actifs, avec une réduction du poids des actifs risqués au fur et à mesure que le départ en retraite de l’assuré.e approche), ou d’une gestion pilotée (pas de réduction du poids des actifs risqués au fil du temps).

Parmi ces 4 fonds, un seul fonds indiciel : un ETF obligataire iShares ; 2 fonds Yomoni gérés activement, à base d’ETF (frais de gestion estimés : 1% + 0,3% de frais de gestion pour les sous-jacents) ; un fonds obligataire court terme géré par Schelcher Prince Gestion (une filiale de Crédit Mutuel Arkéa).

Les frais de l’enveloppe, perçus par l’assureur (Suravenir, également filiale de Crédit Mutuel Arkéa) sont de 0,3% (qui dit mieux ?).

Les frais annuels maximum sont de 1,6% (qui dit mieux ?).

L’appartenance (partielle) à un groupe financier (banque, compagnie d’assurance et sociétés de gestion) et le recours à des fonds maison (les 2 fonds Yomoni, qui forment le gros des allocations d’actifs) permet de serrer les prix.

Si j’étais un.e futur.e retraité.e non spécialiste de finance payant l’impôt sur le revenu, j’opterais pour l’option gestion pilotée à horizon, sous réserve que l’accompagnement avant souscription soit de qualité, car le produit est complexe (choix de l’option fiscale notamment).

Des naissances à la maternité H2O

Le 18 octobre, les transactions sur les fonds H2O AM suspendus reprennent en théorie, avec 2 semaines de retard sur le calendrier initialement envisagé. Ou plus exactement, les transactions sur les fonds H2O AM purgés des actifs illiquides.

Ces fonds doivent être scindés en 2 entités : les actifs liquides vont dans un véhicule (« fonds-miroir ») qui garde le nom du fonds d’origine auquel on ajoute le terme FCP, qui a un nouveau code ISIN, et qui conserve les mêmes caractéristiques que le fonds d’origine ; les actifs contaminés par le bacille illiquidita H2O pestis vont dans un fonds cantonné, où ils seront vendus au fil de l’eau.

Les fonds-miroirs ont commencé à naître : H2O Vivace FCP le 25 septembre, H2O Moderato FCP et H2O Adagio FCP le 1er octobre, H2O Allegro FCP, H2O MultiEquities FCP et H2O MultiStrategies FCP le 8 octobre. Ces nouveaux fonds ont leur propre prospectus et leur propre DICI.

👶 #H2OAM est heureux de vous annoncer la naissance du premier fonds-miroir, H2O Vivace FCP, le 25 septembre 2020. On attend de multiples autres naissances dans les jours à venir. 👶https://t.co/PKSxMWVZkM pic.twitter.com/G5XiYcfabz

— AlphaBetaBlog (@AlphaBetaBlogFR) September 30, 2020

Le baptême (du feu) des nouveaux-nés est prévu le mardi 18 octobre, date de reprise théorique des transactions. On suivra donc avec un vif intérêt l’évolution du nombre de parts. Décollecte massive ou pas ? Les paris sont ouverts.

A fin juillet, les parts R € et SR € représentaient 64% des actifs des 7 fonds suspendus. Ces parts sont destinées aux particuliers. Et sont sans doute majoritairement logées dans des contrats d’assurance vie.

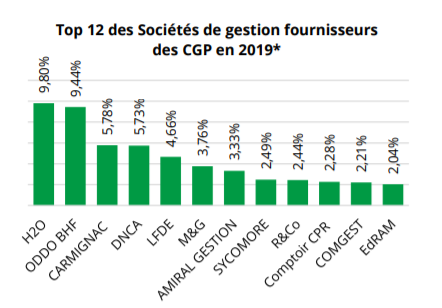

Comme H2O AM était l’an dernier la société de gestion la plus utilisée par les conseillers en gestion de patrimoine (CGP) devant Oddo BHF selon l’étude Harvest Deloitte, le sort des nouveaux-nés dépend de la fidélité des CGP à H2O. Et de leur capacité à convaincre leurs clients de ne pas vendre.

Mon pronostic ? Des sorties massives des parts I, minoritaires dans les encours gelés, et des sorties importantes des parts R (les plus anciennes, sur lesquelles certains clients peuvent être en plus-values).

Pour les parts SR lancées fin janvier 2019, tous les porteurs sont en moins-values latentes. Il pourrait donc y avoir moins de sorties (en proportion) que sur les parts R.

Les parents des fonds-miroirs, très pudiques, n’ont pas envoyé de faire-part de naissance sous forme de communiqué, il faut se connecter au site au fil de l’eau (ce site est d’ailleurs souvent inaccessible -The server is temporarily unable to service your request due to maintenance downtime or capacity problems. Please try again later. -, est-ce un signe de succès en matière de trafic ?).

Faut vous dire, Monsieur que chez ces gens-là

on a de la pudeur.

Par exemple sur le défaut de La Perla, qui devait payer en mars dernier un coupon de 7,25% aux détenteurs d’une émission obligataire de 500 millions d’euros de nominal. Et qui n’avait toujours pas payé ce coupon en juin, ce qui constitue un défaut.

C’est ce que nous apprend Cynthia O’Murchu, du Financial Times.

Eh oui, encore elle. Elle qui, avec Robert Smith, avait dévoilé le 18 juin 2019 la présence de nombreuses obligations illiquides émises par des sociétés contrôlées par Lars Windhorst, et le poids très important de H2O AM dans ces émissions.

H2O AM détiendrait pour 200 millions (en nominal, soit 80 millions après la décote de 60% que H2O AM dit avoir appliqué aux titres illiquides) de ces obligations La Perla 7,25%, notamment dans H2O Multibonds.

Ah, et comme quand on aime, on ne compte pas, certains fonds H2O AM détiennent également des actions du groupe La Perla, qui a perdu 89 millions d’euros en 2019, et pour lequel les commissaires aux comptes ont émis des doutes sur la viabilité de l’exploitation.

La Perla n'a pas payé les 7,5% de coupon d'une émission obligataire en mars dernier. Devinez qui est le plus gros détenteur de l'émission obligataire (200 millions des 500 millions € en nominal) ?#H2OAM.

par @cynthiaohttps://t.co/CzPUGPLllK

— AlphaBetaBlog (@AlphaBetaBlogFR) October 1, 2020

Le défaut de La Perla a été révélé dans un rapport annuel d’un fonds belge ayant investi dans l’émission obligataire.

Wait a minute ! Un fonds belge ? Belge, comme Jacques Brel ?

Ne serait-ce pas par hasard un fonds géré par Merit Capital, cette société de gestion de fortune qui serait une des contreparties (j’en ai parlé ici) sans en être une ?

Mais si, il s’agit de Merit Capital Global Investment Fund, une SICAV belge à 6 compartiments, qui détient pour 2 millions d’euros d’obligations La Perla 7,25%, et qui a mentionné le défaut de paiement du coupon dans son dernier rapport semi-annuel4

Dans ce même rapport, il est mentionné que le régulateur belge considérait que les obligations émises par les entités contrôlées par Lars Windhorst n’étaient pas éligibles.

What ? Pas éligibles ? Pour quelles raisons ? Si le régulateur belge considère que les obligations Windhorst sont non éligibles pour un fonds de droit belge conforme aux normes européennes, se pourrait-il qu’elles ne le soient pas non plus pour un fonds de droit français conforme aux normes européennes ?

Il faudra attendre les conclusions de l’éventuelle enquête de l’AMF, qui supervise les fonds de droit français de H2O AM, pour le savoir. Ou celles de l’éventuelle enquête de la FCA, le régulateur britannique, qui supervise la société de gestion, domiciliée à Londres.

Lars, qui es-tu ?

Windhorst, on en parle beaucoup, mais qui est-il vraiment ?

Un papier paru sur un site immobilier anglais, assez typique de la presse professionnelle, à savoir mélange de journalisme et de passage de la brosse à reluire, nous le présente.

Il n’a peur de rien, car il a survécu à un accident d’avion au Kazakhstan. Et il n’hésite pas à serrer la main du journaliste, qui ne précise pas si le « flamboyant financier allemand » portait un masque. Dans son bureau londonien avec vue sur le West End, un modèle réduit de son « super yacht ».

Et c’est un entrepreneur audacieux, puisqu’il mise gros (on parle de 300 millions d’euros, somme que Windhorst ne confirme pas5 sur l’immobilier résidentiel de luxe à New York. L’adresse ? 50 West 66th Street.

Des nouvelles du Wunderkind Lars Windhorst, qui, à 43 ans, n'a pas peur du Covid-19 et serre la main du journaliste qui vient lui faire parler de son investissement dans un immeuble résidentiel de luxe à New York.https://t.co/PLsrCxmZKP

— AlphaBetaBlog (@AlphaBetaBlogFR) October 3, 2020

Sinon, l’affaire commence à sortir du milieu des seuls professionnels concernés, comme en atteste un article de Véronique Chocron dans Le Monde. Même si le raccourci pour présenter H2O AM est inexact (un « hedge fund »), le papier est très pédagogique.

L'affaire #H2OAM devient mainstream avec cet excellent article de @vechocron dans Le Monde. A quelques jours près, ça aurait pu faire un sujet du JT de Jean-Pierre Pernaut pour ses adieux à la scène.https://t.co/2m2QbkHPo3

— AlphaBetaBlog (@AlphaBetaBlogFR) September 30, 2020

Les produits dont il a été question dans ma semaine Twitter 40 peuvent être achetés en cliquant sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner dans ce blog des conseils sur les produits, ne me sollicitez pas ici pour cela.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 40 de 2020. Sayōnara. さようなら.

Illustration : Laurence Olivier dans Hamlet (1948)

- Andrej Gill (Université de Mayence), Matthias Heinz (Université de Cologne), Heiner Schumacher (KU Leuven et Université d’Innsbruck), Matthias Sutter (Max Planck Institute for Research on Collective Goods, Bonn, Université de Cologne).

- « 75 ans d’investissement pour les générations futures. »

- Oui, je sais, ce titre est calamiteux, j’en ai (presque) honte

- Malheureusement inaccessible sur le site de la société.

- Je me demande s’il finance l’opération en émettant des obligations ou par emprunt bancaire. Et s’il émet des obligations, je me demande si H2O AM en achètera. Peut-être pas.