Vous n’allez pas le croire : selon Savita Subramanian qui dirige l’équipe des stratégistes actions de Bank of America, l’année 2024 sera un paradis pour les stock-pickers en actions Etats-Unis.

Eh oui, “a stock picker’s paradise”. C’est un papier de Forbes qui nous l’apprend.

Non seulement les gérants actifs vont briller de mille feux, mais en plus 2024 devrait être une nouvelle année de hausse pour l’indice S&P 500.

Je ne sais pas si ce sera le cas et je m’en fiche. En revanche, quand je lis que l’éructant bouffon médiatique Jim Cramer est d’accord avec Subramanian (source), je suis inquiet pour la prophétie de cette dernière.

Je suis par ailleurs certain que nous serons assaillis en 2024 de sollicitations du complexe commercial des actifs privés, promouvant des produits miraculeux, tellement plus performants et tellement moins volatils que les actifs cotés.

Et qui vous permettent en plus… roulements de tambour… « de financer l’économie réelle ».

En musardant sur LinkedIn, je suis tombé sur ceci.

Splendide, tous les poncifs erronés sur les actifs privés sont dans ce billet : le beurre (c'est plus performant), l'argent du beurre (c'est moins volatil), et le bagout du VRP ("les places sont limitées"). https://t.co/EzZwiLPeqj

— AlphaBetaBlog (@AlphaBetaBlogFR) January 2, 2024

N’hésitez pas à partager avec moi toute prophétie sur le grand retour de la gestion active et toute prise de parole sur les vertus miraculeuses des actifs privés, c’est pour ma collection.

J’ai découvert l’an dernier l’écrivain croate Jurica Pavičić (j’avais parlé ici de son polar L’eau rouge).

J’ai lu la semaine dernière son magnifique recueil de nouvelles, Le collectionneur de serpents. En toile de fond, la guerre de Yougoslavie : avant, pendant et après. Et la façon dont elle a affecté les gens ordinaires.

Du grand art.

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

J’aimerais bien écouter ce disque.

#DisquesBisous pic.twitter.com/VTt8AKn0Md

— Marie Bernard (@MarieBnard) January 4, 2024

Sur Marilyn Monroe, lisez Blonde de l’immense romancière Joyce Carol Oates. The Misfits de John Huston fut le dernier film de Marilyn Monroe (et aussi le dernier de Clark Gable).

Eric Roussel a écrit une biographie de Georges Pompidou.

Connaissez-vous le photographe Saul Leiter (1923-2013) ?

Saul Leiter pic.twitter.com/1IGrv5pukD

— Francisco Rabal (@RabalFrancesco) January 2, 2024

Un très beau Photo Poche lui a été consacré.

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de 2 minutes 30.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 1 de 2024. Je vous souhaite une excellente année.

Pendant ce temps aux 🇺🇸

Les encours des ETF sont à des niveaux record (11000 milliards de dollars à fin novembre 2023 selon ETFGI) et ce sont les Etats-Unis qui dominent très largement.

Regardons avec Morningstar ce qui s'y est passé en 2023.

598 milliards de $ de collecte pour les ETF en 2023 aux 🇺🇸, dont 21.9% pour les ETF gérés activement. 159 milliards de $ pour Vanguard (#1) et 108 milliards $ pour BlackRock (#2). https://t.co/KkRGnWkfoe

— AlphaBetaBlog (@AlphaBetaBlogFR) January 4, 2024

Près de 600 milliards de dollars de collecte : c'est loin du record de 2021 (près de 1000 milliards), mais c'est la deuxième meilleure collecte annuelle de la jeune histoire de ces produits.

Les ETF actions ont collecté 384 milliards, les ETF obligataires 209 milliards.

On notera la progression des ETF actifs : ils ont représenté près de 22% des flux 2023, alors que leur part de marché à fin 2023 n'est que de 6,5% des encours totaux.

4 sociétés de gestion dominent le segment des ETF actifs : Dimensional, J.P. Morgan AM, Avantis et Capital Group.

Pour la quatrième année consécutive, Vanguard a enregistré les meilleurs résultats avec une collecte de 159 milliards.

BlackRock est deuxième avec 108 milliards.

SSGA, le plus petit des Big Three, est loin derrière avec 78 milliards.

Jeff Benjamin du site ETF.com nous fournit le top 5 de la collecte par produit.

100% de la capitalisation totale des actions Etats-Unis (pour VTI, qui cherche à répliquer l'indice CRSP US Total Market, qui comportait 3721 valeurs à fin novembre 2023) ou le S&P 500 pour 0,03% de frais de gestion, ça fait rêver, non ?

Et le fonds actions France logé dans votre contrat d'assurance vie, vous pensez quoi de ses frais courants moyens de 2,14% selon Good Value for Money (j'en ai parlé ici) ?

Honoré de Levine

Comme l'actualité financière de la première semaine de 2024 n'a pas vraiment été trépidante, j'en profite pour promouvoir mon commentateur favori du capitalisme financier : j'ai nommé l'irremplaçable Matt Levine.

Levine a commencé sa carrière comme avocat dans un cabinet spécialisé dans les fusions et acquisitions. Il l'a poursuivie chez Goldman Sachs, où il a structuré des produits dérivés.

Puis sa carrière a bifurqué et il s'est mis à écrire quotidiennement sur les marchés financiers pour Bloomberg.

Sa lettre d'informations (gratuite !) s'appelle Money Stuff et c'est tout simplement prodigieux d'érudition, de pédagogie et d'humour.

Levine couvre une large palette de thèmes : c'est un des observateurs les plus affûtés de la saga Elon Musk ; il a suivi comme personne la folie des meme stocks ; il observe avec amusement les différents types de délits d'initiés ; il a une théorie selon laquelle, aux Etats-Unis, "everything is securities fraud" ; il suit également avec gourmandise le monde des crypto.

Parfois, les thèmes fusionnent, comme ici : Is Elon Musk’s drug use securities fraud?

Lors d'un podcast avec Sam Bankman-Fried, avant la chute, le patron de FTX avait décrit le fonctionnement du yield farming.

Dans cet épisode du podcast 🎙️ Odd Lots, la description que fait Sam Banker-Fried de FTX du yield farming ressemble précisément à une pyramide de Ponzi pour Matt Levine. Enorme.https://t.co/iPINeB6FXG

— AlphaBetaBlog (@AlphaBetaBlogFR) April 25, 2022

Après la réponse de SBF, Levine avait répondu ceci :

Je me considère comme quelqu’un d’assez cynique. Et [votre description] est bien plus cynique que celle que j’aurais faite du farming. C’est comme si vous disiez, « eh bien, je fais une pyramide de Ponzi et c’est chouette ».

En octobre 2022, Levine avait rédigé l'intégralité d'un numéro de BusinessWeek consacré aux crypto : The Crypto Story.

Matt Levine, c'est le Balzac du capitalisme financier mondialisé. Vous pouvez l'écouter dans le podcast MiB de Barry Ritholtz sur Bloomberg.

Matt Levine observe le capitalisme financier mondialisé comme Balzac observait la société française pré-capitaliste. Ecoutez-le dans MiB, le podcast 🎧 de Barry Ritholtz. https://t.co/xAdGxygG3C

— AlphaBetaBlog (@AlphaBetaBlogFR) January 7, 2024

Si Levine devenait romancier, il pourrait écrire Splendeurs et misères des gérants de hedge funds, Les illusions perdues des spéculateurs en meme stocks, La peau de chagrin de la gestion active, La maison Musk.

La semaine dernière, j'ai enfin vu l'adaptation cinématographique des Illusions perdues réalisée par Xavier Giannoli, avec Benjamin Voisin, Cécile De France, Salomé Dewaels, Vincent Lacoste, Jeanne Balibar, Xavier Dolan, Gérard Depardieu, Jean-François Stévenin et André Marcon.

C'est rudement bien.

En 2024, si ce n'est pas déjà le cas, abonnez-vous à Money Stuff et lisez Matt Levine. Vous allez adorer.

C'est gratuit mais vous n'êtes pas le produit.

Parlons frais

Rappelons les puissantes paroles de Jack Bogle, le fondateur de Vanguard.

In investing, you get what you don't pay for.

Soit, en respectant l'esprit à défaut de traduire littéralement :

Quand vous investissez, tout frais en moins, c'est autant de performance en plus.

Cette vérité, pourtant aussi simple qu'évidente, est très dérangeante pour l'écosystème de la production et de la vente de produits de placement à destination des particuliers, d'autant plus qu'il fonctionne à peu près exclusivement grâce aux rétrocessions des producteurs aux distributeurs.

Les frais sont le grand non-dit : n'en parler jamais, sauf quand on en a l'obligation réglementaire. Dans ce cas, faire d'immenses efforts pour que les frais soient difficiles à trouver.

Heureusement, les régulateurs ont fini par comprendre qu'ils étaient aussi en charge de protéger les consommateurs non professionnels de produits de placement.

Les frais commencent donc enfin à faire partie de la conversation.

Tenez, même l'ESMA, qui est l'autorité européenne des marchés financiers, consacre une étude annuelle aux frais et à la performance des fonds à destination des particuliers.

Le dernier rapport de l'ESMA sur les frais et la performance des fonds destinés aux investisseurs de détail dans l'UE 🇪🇺 m'avait échappé. Il est ici 👉 https://t.co/Zwzo4Y9pxs pic.twitter.com/Svi5RhArJm

— AlphaBetaBlog (@AlphaBetaBlogFR) January 3, 2024

Le périmètre de l'étude couvre les fonds traditionnels (dits UCITS), les fonds alternatifs (AIF) et les produits structurés.

Pour les fonds UCITS, les frais moyens continuent de baisser.

Ceux des fonds actions traditionnels sont 3,54 fois plus élevés que ceux des ETF actions.

Entre 2018 et 2022, les frais des fonds actions et mixtes traditionnels ont peu baissé (de respectivement 4,3% et 2,7%), ceux des fonds obligataires ont baissé de 11,7% et ceux des ETF actions de... 42,5%.

La baisse des coûts est réelle et considérable sur le segment des ETF actions, elle est presque inexistante sur le segment des fonds actions et mixtes traditionnels.

Mécaniquement, les fonds traditionnels gérés activement sous-performent les fonds indiciels à bas coûts.

Notez que l'ESMA a la riche idée de faire figurer l'inflation et la performance nette d'inflation (performance réelle nette ci-dessous).

C'est la seule performance qui importe, et pourtant je ne la vois quasiment jamais dans la littérature commerciale des sociétés de gestion.

Je me demande quand les gérants actifs vont comprendre qu'il doivent baisser leurs frais pour espérer être un peu plus compétitifs et cesser de perdre des parts de marché au profit de la gestion indicielle.

Les frais des fonds ESG actions et obligataires analysés sont en moyenne inférieurs à ceux des fonds non-ESG, notamment en raison de frais courants très inférieurs.

Pour les fonds mixtes, ce sont les fonds non ESG qui sont les moins chers. On notera que les frais courants sont identiques. La différence est due aux estimations de frais de souscription et de rachat.

L'ESMA a calculé la performance sur 10 ans (à fin 2022) d'un portefeuille stylisé de 10.000 € composé à 40% de fonds actions, à 30% de fonds obligataires et à 30% de fonds mixtes, utilisant les parts de fonds destinées aux particuliers (donc les plus chères).

Sa valeur terminale est de 14.800 € pour des frais de 2.000 €. Sur les 6.800 € de performance brute (avant frais, soit 4.800 € + 2.000 €), la part qui revient à l'investisseur est donc de 70,6% et celle qui revient aux sociétés de gestion de 29,4%

Je rappelle que les frais sont perçus par les sociétés de gestion que la performance soit positive ou négative.

L'ESMA indique que pour le même portefeuille stylisé composé de parts institutionnelles, le montant des frais serait d'environ 1.000 €, soit moitié moins.

Eh oui, non seulement la gestion active sous-performe collectivement des produits équivalents indiciels à bas coûts, mais en plus, le client privé lambda paie son litre d'essence deux fois plus cher que le client institutionnel.

Des nouvelles du #H2Ogate

Avertissement : j'assiste depuis novembre 2022 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). Cette mission, suspendue depuis avril 2023, est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

Et pas qu’un peu : on passe d’une valorisation estimée de 945 millions d’euros à fin février à 198,6 millions d’euros à fin novembre. 747 millions d’euros sont partis en fumée.

Entre la valorisation initiale d’octobre 2020 et celle de novembre 2023, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de près de 1 milliard 300 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets est estimée à 198,6 millions d'euros. Leur valeur probable est plutôt de zéro, Windhorst étant aux abois. La perte totale pour les porteurs de parts de side-pockets pourrait donc atteindre 1,5 milliard d'euros.

C'est le casse du siècle.

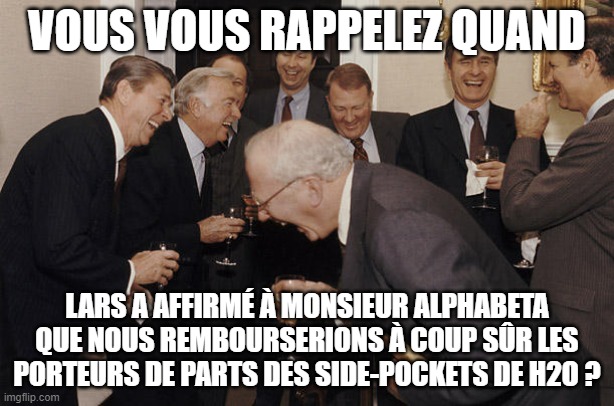

Quand j'ai envie de rire, je contemple la réponse que m'avait faite Lars Windhorst sur Twitter le 7 novembre 2021.

Un tribunal d'Amsterdam a déclaré que la holding de Lars Windhorst, Tennor, était insolvable. Windhorst n'est pas du tout d'accord et rassure ses créditeurs, dont les side pockets de #H2OAM : Tennor n'est pas insolvable ! Tout va bien ! Nous avons fait appel ! Nous vaincrons ! https://t.co/bki7Kv5Kye

— AlphaBetaBlog (@AlphaBetaBlogFR) November 7, 2021

Tout à fait raison monsieur AlphaBeta !Nous rembourserons à coup sûr les side pockets de H2O!

— Lars Windhorst (@LarsWindhorst) November 7, 2021

Pour les fonds liquides, voilà où on en est au 4 janvier 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 novembre 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 1 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF. C'est affligeant et scandaleux.

C’était ma semaine Twitter 1 de 2024. Sayōnara. さようなら.

Illustration : meme créé avec https://imgflip.com/

9 réponses sur « Ma Semaine Twitter 1 de 2024 »

Wooow quelle entrée en matière pour 2024 ! Un photo montage hilarant et une mise en bouche non moins drole à propos des « vendeurs » et de leurs discours inchangés (mais nouveau tous les ans) sur la victoire de la gestion active. Je la sens bien cette année de lecture du blog. Longue vie AlphaBeta Blog. J’ai aussi beaucoup souri quand j’ai lu l’édito de Gestion de fortune suivi de votre chronique en derniere page. Ca vaut de l’or de lire les deux à la suite 🙂 Vous êtes légèrement opposé à la fois dans la pensée mais aussi physiquement dans le magazine. Excellente année à vous.

Vive la pluralité des opinions ! Bonne année à vous.

« Je me demande quand les gérants actifs vont comprendre qu’il doivent baisser leurs frais pour espérer être un peu plus compétitifs et cesser de perdre des parts de marché au profit de la gestion indicielle. »

Autant demander à votre épicier de quartier de vendre au même prix que chez Leclerc, non ?

Non.

Vous m’avez convaincu 🙂

Dans un monde de libre entreprise, les prix sont réputés libres et les consommateurs avoir le choix. Si le fonds ArcEnCiel Rendement trouve des souscripteurs qui le préfèrent à d’autres moins chargés en frais, que voulez-vous y faire ?

Rien. Les gérants actifs préfèrent manifestement mourir à petit feu en maintenant leurs frais à un niveau tel qu’ils ne peuvent que sous-performer leurs concurrents indiciels. Leur CA progresse même en dépit de leur decollecte collective massive grâce à l’effet marché. Tant qu’il y a de la musique, on danse, comme le disait l’immortel Chuck Prince.

Sauf que les intermédiaires ont tout fait pour minorer voire masquer les frais. Le choix était/est donc loin d’être éclairé.

Meilleurs voeux (tardifs) à vous, Philippe.

C’est toujours un grand plaisir de vous lire, tant sur la forme, que sur le fond, un grand merci pour la qualité de votre prose.

Mais sauf erreur de ma part, il me semble avoir manqué votre compte-rendu détaillé sur le Nuits-Saint-Georges qui vous a accompagné à Noël – il y a parfois de bonnes surprises en dehors de la lecture ou le visionnage de films, j’espère que ce fut le cas ?

Tous mes voeux également et merci de votre fidélité. Comme je ne suis pas amateur de Bourgogne rouge, le Nuits Saint Georges — qui était sans doute excellent — m’a déçu. Il m’en reste deux bouteilles sur les six que je possédais, je n’en rachèterai pas. En revanche, j’ai découvert avec un immense plaisir le Rully rouge l’an dernier, une très belle appellation de la côte chalonnaise.