Il est un thème qui mériterait de devenir un mème dans le microcosme de la gestion d’actifs : celui du grrrand retour de la gestion active.

De l’éternel retour de la gestion active.

Ce grand retour est prophétisé depuis des années. Et, année après année, l’espoir est déçu. Godot n’arrive jamais.

Mais en 2024, promis, juré, tout change : je vous le donne en mille, la gestion active est vraiment de retour.

Ce n’est pas moi qui le dis, c’est Philippe Setbon, le directeur général de Natixis IM dans son discours de bienvenue prononcé à l’occasion du Natixis Investment Managers Thought Leadership Summit 2024 (source).

La gestion active est de retour.

Et pourquoi ? Parce que nous entrons dans une nouvelle ère. Et qui dit nouvelle ère dit changement de paradigme.

L’environnement dans lequel nous avons vécu depuis 2010 était anormal ; vivre avec des taux d’intérêt nuls est anormal. Le retour à la normale signifie des taux d’intérêt plus élevés pendant plus longtemps. La gestion active des portefeuilles est le meilleur moyen de gérer la décennie à venir.

Rendez-vous à la fin de décennie à venir.

Le message de BlackRock (qui est à la fois un gérant indiciel et un gérant actif) pour promouvoir le portefeuille de demain mentionne explicitement cette nouvelle ère :

Nous pensons que nous sommes maintenant dans une nouvelle ère où l’alpha des portefeuilles est obtenu grâce à un dynamisme accru.

Ne restez pas figé dans le passé, embrassez la nouveauté.

Accepter le changement : fini le passé, place à la nouveauté.

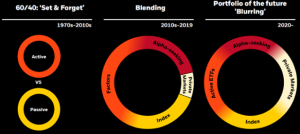

En image, ça donne cela.

Dans l’Antiquité régnait le portefeuille 60% actions / 40% obligations. Puis la lumière fut, et pendant la décennie 2010 les investisseurs bien conseillés utilisèrent des briques indicielles, des briques factorielles, des briques donnant l’espoir de générer de l’alpha et, dans une faible proportion, des actifs privés.

Avec le portefeuille du futur, les lignes de démarcation entre briques deviennent floues et la part des actifs privés augmente.

Envoyez-moi vos mèmes sur le grrrand retour de la gestion d’actifs : s’ils me plaisent, je les publierai.

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

J’ai lu la semaine dernière Humus de Gaspard Koenig. C’est l’histoire de deux étudiants à Agro Paris Tech venant de milieux sociaux très différents qui se lient d’amitié pendant leurs études pour s’éloigner ensuite l’un de l’autre.

Il y est question de lombrics, de retour à la terre, de régénération des sols, d’une startup de vermicompostage, de recherche de financements auprès de fonds de venture capital dans la Silicon Valley, et du bullshit qui va parfois avec.

C’est un portrait cruel et assez désespérant des temps actuels.

Il faudrait que je briefe Etienne Dorsay sur les commissions de mouvement.

Superbes photos en noir et blanc du Premier de Cordée en train de s’entraîner à la boxe.

Cette communication est sûrement adressée à un peuple ingrat en recourant à la symbolique du combat jupiterien contre les inégalités, l’évasion fiscale, et autres lobbies polluants. pic.twitter.com/WShyvTC9sL— Etienne Dorsay (@E_Dorsay) March 21, 2024

Marie Bernard n’a pas été impressionnée par le boxeur présidentiel.

— Marie Bernard (@MarieBnard) March 20, 2024

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 12 de 2024.

Le mammouth a encore des dents

Le feuilleton de la Stratégie d’investissement de détail de l’Union européenne (RIS pour Retail Investment Strategy) touche à sa fin.

J’en ai narré les différents épisodes dans ce blog.

Une dangereuse extrémiste adepte des « positions dogmatiques » de certains pays (pour reprendre les propos de Benoist Lombard, le président de Laplace, dans Citywire France) avait osé proposer une interdiction des rétrocessions.

Le nom de cette extrémiste ?

Mairead McGuinness, Commissaire européen aux Services financiers.

Les multiples lobbies de l’écosystème de la production et de la vente de produits de placement chers étaient montés au créneau, soutenus par certains gouvernements (dont ceux de la France et de l’Allemagne) et certains régulateurs (dont l’AMF), pour s’opposer à tout changement dans l’ordre établi.

La commissaire avait rapidement abandonné l’interdiction totale des rétrocessions, mais l’avait maintenue pour les services d’exécution.

C’était encore trop pour le mammouth, qui veut que rien ne change pour que rien ne change.

La rapporteure de la RIS au Parlement européen, la française Stéphanie Yon-Courtin, avait fort efficacement défendu les intérêts des lobbies en proposant une version vidée de toute substance du projet initial.

La commission parlementaire des Affaires économiques et monétaires (ECON) a voté la semaine dernière un projet qui va à l’encontre des intérêts des épargnants européens.

C’est le triomphe du mammouth.

Si Paris valait bien une messe, les grands équilibres économiques du secteur financier priment sur la valorisation de l’épargne de dizaines de millions d’Européens.

Et puisque les mots ne veulent plus rien dire, voici ce à quoi nous avons échappé, toujours selon Benoist Lombard :

L’idée abracadabrantesque d’interdiction totale ou partielle des commissions aurait pénalisé les épargnants, alors dans l’impossibilité d’accéder à un conseil qualitatif.

Ouf, le conseil qualitatif est sauvé.

Du côté des vrais organismes de défense des consommateurs (la plupart des lobbies se présentaient — risiblement — comme tels), la réaction est bien entendu consternée.

Le rouleau compresseur des lobbies partisans de la gestion chère a gagné : le projet de RIS vide de toute substance de l'eurodéputée 🇫🇷 Yon-Courtin a été voté par le comité ECON. La réaction d'associations de défense des consommateurs est ici 👉 https://t.co/vNeLc34mbz

— AlphaBetaBlog (@AlphaBetaBlogFR) March 22, 2024

Better Finance, BEUC et Finance Watch se disent « extrêmement déçus de voir que certains négociateurs au Parlement [européen] mettent les intérêts des acteurs financiers nationaux au-dessus de ceux des citoyens européens ».

Du côté de Renew Europe, le groupe parlementaire auquel appartient Stéphanie Yon-Courtin, on maîtrise parfaitement la novlangue.

Figurez-vous que ce texte va permettre de res-pon-sa-bi-li-ser les consommateurs de produits financiers.

J'adore la novlangue orwellienne du communiqué de Renew se réjouissant du vote d'ECON en faveur d'une version vidée de sa substance de la stratégie d'investissement de détail de l'UE. Des petits épargnants "responsabilisés", vraiment ? https://t.co/bRIz1tbs02

— AlphaBetaBlog (@AlphaBetaBlogFR) March 25, 2024

Je dirais plutôt que ce texte va permettre aux producteurs et aux vendeurs de produits financiers de continuer à pouvoir vendre des produits trop chers à leurs clients.

Il sera voté en séance plénière au Parlement européen en avril, avant son passage au conseil de l’UE en juin.

Il y aura ensuite des échanges entre le Parlement européen, le Conseil de l’Union européenne et la Commission européenne, pour arriver à une version définitive de la directive, qui pourrait entrer en vigueur au second semestre 2026 ou au premier semestre 2027 d’après Vincent Moreau d’Ailancy (source).

Une victoire à la Pyrrhus ?

Pyrrhus était roi d’Épire. En guerre contre les Romains, son armée a remporté deux victoires — à Héraclée en 280 av. J.-C. et à Ausculum en 279 av. J.-C —, mais au prix de pertes tellement importantes que Pyrrhus a fini par perdre la guerre.

D’où le terme de « victoire à la Pyrrhus » pour qualifier une victoire tellement coûteuse qu’elle se transforme en défaite.

C’est un peu l’impression que me donne le texte de la RIS : un combat d’arrière-garde mené et gagné par des lobbies très puissants, incapables de s’ajuster à la déferlante inarrêtable de la gestion indicielle.

Les investisseurs votent avec leur argent depuis des années en faveur de la gestion indicielle à bas coûts, au détriment de la gestion active.

C’est évidemment le cas aux Etats-Unis, où les encours détenus dans des véhicules indiciels ont dépassé pour la première fois ceux détenus dans des véhicules gérés activement fin 2023, selon les chiffres de Morningstar (source).

Mais c’est aussi le cas en Europe.

L’an dernier, toujours selon Morningstar, la collecte des fonds indiciels de long terme (qui excluent les fonds monétaires) a été de 213 milliards d’euros (dont 136 milliards pour les fonds actions) et la décollecte des fonds gérés activement a été de 165 milliards (dont 119 milliards pour les fonds actions).

Hors monétaire, la part de marché des fonds indiciels en Europe est passée de 23,77% des encours à fin 2022 à 26,73% à fin 2023.

Pour les fonds actions, la part de marché des fonds indiciels est de 37,53% des encours à fin 2023, pour les fonds obligataires, elle est de 21,75%.

Fonds monétaires compris, la part de marché des fonds indiciels est passée de 20,7% des encours à fin 2022 à 23,16% à fin 2023.

La machine à enrichir lentement les investisseurs patients qu’est la gestion indicielle à bas coûts va finir par s’imposer en Europe, où les encours en ETF ont atteint le niveau record de 1900 milliards de dollars à fin février 2024.

Après une collecte de 16,88 milliards de $ en Europe en février, les encours des ETF sont au niveau record de 1900 milliards de $.

Quelle belle machine à enrichir lentement les investisseurs patients que l'ETF indiciel à bas coûts ! https://t.co/KQQ2RpaigO

— AlphaBetaBlog (@AlphaBetaBlogFR) March 19, 2024

Pour illustrer cette semaine Twitter, j’ai demandé à Bing Image Creator de créer une image à partir du prompt suivant :

Un mammouth pris dans les glaces est attaqué de toutes parts par des nuées d’insectes portant un drapeau sur lequel est inscrite la mention « ETF à bas coûts ».

Bon, toutes les propositions avaient traduit « ETF à bas coûts » en anglais. Surprenant. Quant au drapeau, il est porté par le mammouth, pas par les insectes.

Je rappelle que le mammouth a fini par s’éteindre.

Carrramba, encore raté, version 🇺🇸

La raison principale du succès de la gestion indicielle à bas coûts, c’est qu’elle surperforme généralement ses concurrents gérés activement sur la durée minimum d’investissement recommandée pertinente, comme le montrent depuis des années les études SPIVA et Morningstar Active/Passive Barometer.

J’ai commenté la semaine dernière les résultats de cette dernière étude pour les fonds domiciliés en Europe.

Je m’intéresse cette semaine aux résultats du Baromètre de Morningstar pour les fonds domiciliés aux Etats-Unis, le marché des fonds le plus concurrentiel au monde.

Sans surprise, les résultats à fin 2023 du Morningstar Active/Passive Barometer aux 🇺🇸 montrent la débâcle collective de la team gestion active. Généralement, moins les fonds actifs sont chers, plus leur taux de succès est élevé 👉 https://t.co/4ZYILvvToL pic.twitter.com/CQR2jYzCAq

— AlphaBetaBlog (@AlphaBetaBlogFR) March 18, 2024

Je rappelle que Morningstar calcule le taux de succès de la gestion active au sein de différentes catégories de fonds. Le succès d’un fonds géré activement se définit comme suit :

- Survit sur la période étudiée

- et bat la moyenne des fonds indiciels de la catégorie.

Le baromètre Morningstar analyse 8838 fonds uniques (actifs et indiciels) domiciliés aux Etats-Unis, représentant 18000 milliards de dollars, soit 55% du marché des fonds à fin 2023.

Voici les résultats à fin 2023 pour les catégories actions.

Grille de lecture : à fin 2023 sur 10 ans, dans la catégorie Actions Etats-Unis grandes capi Growth, 11,2% des fonds gérés activement ont survécu et battu la moyenne des fonds indiciels de leur catégorie. Sur 15 ans, le taux de succès tombe à 2,1%. Mais en 2023, ce taux s’est élevé à 53,2%.

Voici les résultats à fin 2023 pour les catégories obligations.

Grille de lecture : à fin 2023 sur 5 ans, dans la catégorie Obligations moyen terme core, 41,4% des fonds gérés activement ont survécu et battu la moyenne des fonds indiciels de leur catégorie.

Sur 10 ans, le taux de succès tombe à 34%, et sur 15 ans, à 26,9%.

En 2023, ce taux de succès a été de 56,9%.

Morningstar calcule également le taux de succès à 10 ans des fonds actifs appartenant au décile le moins cher, ainsi que celui des fonds actifs appartenant au décile le plus cher.

Comme de bien entendu, dans la quasi-totalité des cas, la team pas cher a un taux de succès beaucoup plus élevé que la team chère.

Grille de lecture : dans la catégorie Actions Etats-Unis grandes capi Blend (la catégorie reine en termes d'encours), sur 10 ans, le taux de succès de tous les fonds gérés activement a été de 12,7%.

Pour les fonds du décile le moins cher, ce taux de succès a été de 18,6%. Pour ceux du décile le plus cher, il a été de 9,3%.

Grille de lecture : dans la catégorie Obligations moyen terme core, sur 10 ans, le taux de succès de tous les fonds gérés activement a été de 34%.

Pour les fonds du décile le moins cher, ce taux de succès a été de 53,8%. Pour ceux du décile le plus cher, il a été de 24,1%.

On notera que pour les obligations d'entreprises, le taux de succès des fonds les plus chers a été très supérieur à celui des fonds les moins chers.

Je me demande parfois pourquoi les médias financiers ne s'intéressent presque jamais aux résultats de ces études.

Je vois deux explications possibles :

- Ce n'est pas drôle pour un journaliste de s'appuyer sur des tableaux ou des graphiques sans pouvoir raconter d'histoire.

- Mettre en évidence la défaite collective de la gestion active risque de déplaire aux sociétés de gestion actives, qui sont des annonceurs publicitaires importants.

Mais, me direz-vous à juste titre, il y a toujours des gérants actifs qui surperforment.

Le tout, c'est d'être capable de les identifier à l'avance, que l'on soit un investisseur autonome, un conseiller financier ou un vendeur de produits financiers rétrocommissionné.

Pour ce dernier, pas facile de réconcilier le fait que plus le produit est cher, plus sa sous-performance sera importante avec le fait que son intérêt financer peut le pousser à recommander des produits chers.

Heureusement, pour reprendre la propagande de Renew Europe (italique ajouté par mes soins), "nous avons fermement négocié pour garantir un cadre plus protecteur pour les consommateurs, afin que les investissements de détail soient adaptés à leurs besoins et objectifs spécifiques, en parant aux conflits d'intérêts liés aux incitations des conseillers financiers grâce à une transparence accrue."

Tout va donc pour le mieux dans le meilleur des mondes.

Maîtres du monde

Une de mes fixettes dans ce blog, c'est de répéter en boucle que les nouveaux maîtres du monde financier sont les fournisseurs d'indices.

Robin Wigglesworth, l'excellent journaliste responsable de la non moins excellente rubrique Alphaville du Financial Times1 a consacré un article à ces acteurs méconnus.

Je dis souvent que les fournisseurs d'indices sont les nouveaux maîtres des marchés financiers. Lisez l'excellent papier de @RobinWigg sur MSCI, S&P DJ Indices et FTSE Russell pour vous en convaincre : 3 fois la marge d'Apple ! https://t.co/o7sEgzT0Xj

— AlphaBetaBlog (@AlphaBetaBlogFR) March 20, 2024

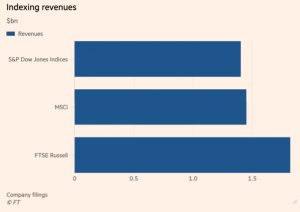

Et notamment aux trois géants constituant l'oligopole de la founirture d'indices : FTSE Russell, MSCI et S&P DJ Indices.

Selon Wigglesworth, le chiffre d'affaires généré par les indices en 2023 pour les 3 sociétés s'est élevé à 6,5 milliards de dollars.

Les chiffres pour FTSE Russell surestiment probablement l'activité liée aux indices, car ils incluent d'autres segments d'activité dont le détail n'est pas fourni. Wigglesworth estime improbable que FTSE Russell ait un CA indice supérieur à ceux de MSCI et S&P DJ Indices.

Pour MSCI et S&P DJ Indices la marge nette de l'activité indices (résultat net/CA) est de 60/70% : c'est trois fois plus qu'Apple et situe les deux acteurs au même niveau que Nvidia.

Une partie importante du chiffre d'affaires provient des redevances proportionnelles aux encours des fonds utilisant les indices2 versées par les sociétés de gestion aux fournisseurs d'indices.

Selon les données de Morningstar, c'est l'indice S&P 500 qui règne en maître : les encours des fonds l'utilisant comme indice sous-jacent ou comme benchmark représentent 7000 milliards de $ d'encours.

En dépit des prévisions de certains observateurs, l'oligopole des Big Three résiste sans trop de difficultés à la concurrence.

Le self-indexing — à savoir l'internalisation de la construction d'indices au sein des sociétés de gestion — n'a pas encore décollé.

Quant au direct indexing — qui permet à des investisseurs de spécifier leurs préférences pour créer des indices sur mesure —, il n'a pas décollé non plus.

Les gérants d'actifs — notamment les gérants indiciels — aimeraient sans doute payer moins cher les fournisseurs d'indices, mais pour le moment, l'oligopole des Big Three garde la main.

Et a même trouvé dans les données relatives aux actifs privés un relais de croissance.

Quand on investit en fonds indiciels, il est essentiel de bien comprendre la façon dont les indices sont construits. Je recommande à tous les fans d'indiciel d'écouter cet épisode de l'excellent podcast Bogleheads on investing.

Au coeur de la gestion indicielle se trouvent les indices, dont il est essentiel de connaître la méthodologie. Dans un épisode passionnant du podcast 🎧 Bogleheads in investing, Rick Ferri reçoit Rolf Agather, mémoire vivante de la construction d'indices. https://t.co/gzXGcGEwfH

— AlphaBetaBlog (@AlphaBetaBlogFR) March 25, 2024

Robin Wigglesworth est l'auteur de Trillions, une remarquable histoire de la gestion indicielle.

Des nouvelles du #H2Ogate

Avertissement : j'ai assisté entre novembre 2022 et avril 2023 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

La page d'accueil du site de H2O AM continue de vanter "les valeurs fondamentales de performance, liquidité et transparence"3. Et d'annoncer des encours sous gestion à fin 2022 de 11,6 milliards d'euros.

Voici le total pour les fonds mentionnés sur les différents sites de H2O AM à fin février 2024 : 3,858 milliards d'euros. Je n'y ai pas inclus les side-pockets, bien que H2O AM provisionne des frais de gestion pour ces véhicules selon les rapports annuels.

A l'occasion du premier remboursement des parts de side-pockets en janvier 2023, H2O AM avait utilisé un sabir emberlificoté qui avait fait penser aux lecteurs ne maîtrisant pas la novlangue que le montant total du remboursement serait de 250 millions d'euros, alors que les porteurs de parts n'avaient perçu que 144 millions d'euros (voir les détails ci-dessous).

Pour le deuxième remboursement, H2O a appris la leçon et a annoncé dans son communiqué de presse du 26 janvier 2024 un montant inférieur au vrai montant.

Mieux vaut sous-promettre que décevoir.

[L]es fonds SP vont [...] distribuer de l’ordre de 70 millions d'euros dans les prochaines semaines.

En réalité, le montant total distribué est, d'après mes calculs4, de 85,371 millions d'euros.

Le remboursement a eu lieu, selon les fonds, le 20, le 21 ou le 22 mars. Voici les montants par part pour les parts R € et SR € des side-pockets.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative à fin décembre 2023 est en hausse.

H2O AM, généralement mutique, publiait le 26 janvier 2024 un communiqué de presse pour annoncer « un nouveau remboursement dans les prochaines semaines ».

Remboursement « de l’ordre de 70 millions d’euros » (voir les détails ci-dessus).

Puis nouveau coup de bambou sur les valorisations à fin janvier, en baisse de 109 millions d'euros (voir ci-dessus), avant même que les 70 millions d'euros annoncés aient été remboursés aux porteurs de parts.

Entre la valorisation initiale d’octobre 2020 et celle de fin février 2024, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 336 millions d’euros d’après mes calculs.

Je n'ai pas mis à jour le tableau, le remboursement de mars fera varier à la baisse du même montant la valeur résiduelle des side-pockets à fin mars.

La moins-value latente est donc la bonne, sauf si la valeur estimative des side-pockets devaient baisser d'un montant supérieur à celui du remboursement5.

La valeur résiduelle des side-pockets à fin février 2024 est estimée à 161 millions d'euros.

S'il n'y a pas d'autre remboursement après celui de mars, la perte totale pour les porteurs de parts de side-pockets pourrait donc s'établir à près de 1,413 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 21 mars 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 janvier 2024).

J'ai ajouté à la VL reconstituée le montant des distributions de janvier 2023 et de mars 2024 et n'ai pas ajusté la valeur estimative des side-pockets à la baisse du montant du dernier remboursement. Ces données surestiment donc légèrement la VLR des fonds.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 12 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF.

C'est affligeant et scandaleux.

C’était ma semaine Twitter 12 de 2024. Sayōnara. さようなら.

Illustration créée par Bing Image Creator

- Pas besoin d'abonnement au FT pour accéder à Alphaville : il suffit de créer un compte gratuit.

- Que les fonds soient indiciels, c'est-à-dire qu'ils répliquent la performance de leur indice sous-jacent, ou qu'ils utilisent l'indice comme un benchmark servant de point de comparaison.

- J'ai suggéré la semaine dernière d'ajouter "tartufferie" à ces valeurs.

- J'ai repris les montants fournis dans les lettres aux porteurs envoyées par H2O AM à ses victimes, un grand merci à P., qui me les a aimablement transmises.

- Je pense que ce sera le cas à terme : à mon avis, il n'y aura pas d'autre remboursement et H2O devrait rapidement faire passer la valeur des side-pockets à zéro pour mettre un terme à cette lamentable affaire. Quant au volet judiciaire du H2Ogate, il n'est bien entendu pas encore refermé. Et il pourrait y avoir du nouveau du côté de la FCA au Royaume-Uni.

3 réponses sur « Ma Semaine Twitter 12 de 2024 »

Bonsoir M.Maupas et merci pour cette newsletter ainsi que pour toutes les articles et ouvrages que vous recommandez sur vos comptes twitter et qui ont considérablement rallongé mon temps de lecture quotidien.

Vous faites des frais bas des ETF votre cheval de bataille ; toutefois, bon nombre de plateformes aujourd’hui proposent des frais d’ordres gratuits ou presque pour certains ETF…mais rarement ceux ayant les frais les plus bas.

De fait, selon vous, dans le cadre d’un investissement régulier (mensuel ou trimestriel) sur un ETF, vaudrait il mieux optimiser les frais de passage d’ordre ou ceux de l’ETF ?

Au plaisir de vous lire,

JP

Bonjour,

La réponse dépend du niveau des frais de courtage et des frais de gestion des ETF. Par définition, les frais de courtage sont ponctuels et les frais de gestion récurrents. Plus vous détenez un ETF longtemps, et plus il vous coûte en frais de gestion. Je suis en train d’analyser l’offre d’ETF éligibles aux plans d’investissement de Scalable Capital et j’y trouve des produits vraiment peu chers, comme ceux de la gamme Amundi Prime. Trade Republic ne donne malheureusement pas accès à la liste des ETF sur son site public.

Bonjour,

Effectivement, avec l’Amundi Prime Global on a un ETF Monde à 0,05%, c’est franchement impressionnant. D’autant plus quand on sait qu’Amundi propose un des moins chers après celui-là (à 0,12% de mémoire)…les géants US n’ont qu’à bien se tenir !

Concernant Trade Republic, lors de mes précédentes recherches pour trouver un courtier, j’avais trouvé cette liste, hélas pas actualisée depuis 2021 : https://assets.traderepublic.com/assets/files/FR/liste_d_actions_et_etf_disponibles.pdf

Je m’étais finalement tourné vers Degiro et sa gamme d’ETF Core sans frais de commission (mais 1e de frais de gestion interne appliqué par la plateforme).

Avec l’ETF Ishares Core monde, on paie 1e pour 0,20% de frais mais en face on trouve l’Amundi ou le SPDR pour moitié moins de frais ou presque (ils sont à 0,12%) mais 3e de frais de courtage, soit un x3.

D’où mon interrogation initiale.

Comme vous le dites, si les frais de gestion sont récurrents, les frais de courtage sont ponctuels…et peuvent être même amenés à monter et à se cumuler aussi.

Je me dis que je me sentirai plus à l’aise à l’idée de payer 2x moins de frais de gestion sur une longue durée quitte à payer un peu plus pour les frais de courtage. Un calcul s’impose !