Rien ne me hérisse plus le poil que d’entendre des journalistes annoncer que le CAC 40 n’a dépassé son plus haut niveau historique de septembre 2000 qu’en novembre 2021.

Car « le » CAC en question, c’est la version « Prix » de cet indice. C’est-à-dire la version qui ne tient compte que du cours (éventuellement ajusté) des actions qui le composent.

C’est cette version dont on scande le niveau (source) en utilisant un vocabulaire guerrier :

Le CAC 40 établit un nouveau record et reprend les 8200 points.

Figurez-vous que dans la vraie vie, les actions qui composent le CAC 40 distribuent des dividendes.

Ces dividendes, toujours dans la vraie vie, sont perçus par les actionnaires.

Ces actionnaires peuvent réinvestir les dividendes en totalité ou en partie, ou les dépenser.

Ces dividendes sont un jour ou l’autre soumis à une forme de taxation.

Les fonds de placement (dont j’ai célébré les 100 ans aux Etats-Unis dans une récente semaine Twitter) sont une magnifique invention. Au sein de cette magnifique invention, une technologie prodigieuse : le réinvestissement automatique et immédiat des dividendes par l’équipe de gestion.

Ces dividendes ne sont pas taxés immédiatement et fructifient au cours du temps.

Les fonds actions indiciels répliquent la version dividendes réinvestis d’un indice. C’est donc cette dernière qui reflète l’expérience d’un investisseur qui aurait fait le choix sage de réinvestir les dividendes plutôt que de les percevoir.

Sage, car sur longue durée la différence de performance entre la version prix et la version dividendes réinvestis d’un indice est phénoménale.

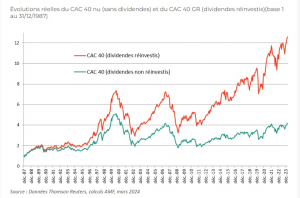

Illustration avec le CAC 40, auquel l’AMF a récemment consacré un article.

Dans sa version dividendes réinvestis (courbe rouge), le plus-haut de septembre 2000 a été dépassé en 2007, puis en 2014.

Aujourd’hui, la seule version du CAC qui devrait être utilisée est à un niveau deux fois et demie supérieur à celui de septembre 2000.

Les mêmes 1000 euros investis fin 1987 dans le CAC 40 ont connu des évolutions monumentalement différentes : la version dividendes réinvestis de l’exercice vaut trois fois plus que la version prix1.

Moralité : tout investisseur n’ayant pas besoin de revenus complémentaires doit impérativement opter pour la version dividendes réinvestis d’un fonds actions, qu’il soit indiciel ou géré activement.

Ah, et l’inflation au fait ? Ben oui, les performances des indices sont dites « nominales ». Ce qui importe, c’est la performance nette d’inflation. Celle qui n’est jamais fournie.

Sauf par l’AMF.

Pour notre CAC 40 dividendes réinvestis, la performance nominale était de 24x l’investissement initial. La performance nette d’inflation reste très positive, mais elle n’est plus que de 12x.

En plus, la version « Prix » n’a toujours pas retrouvé son plus-haut historique !

Un jour, je ferai le même exercice que l’AMF en intégrant différents niveaux de frais.

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

Sans quitter Paris, j’ai voyagé en Islande et au Japon grâce à deux auteurs de polars.

L’Islande d’abord, où j’ai suivi Thorkild Aske, le héros du romancier norvégien Heine Bakkeid, que j’avais découvert fin 2022.

Aske est un ex-flic ayant survécu à plusieurs tentatives de suicide et à une tentative de meurtre et souffrant d’une dépendance aux médicaments. Il a une soeur qui a ses propres problèmes : elle est mariée à un mari violent qui la bat depuis des années.

Dans Nous n’allons pas nous réveiller, le frère et la soeur rentrent en Islande pour essayer de se réconcilier avec leur père, activiste vieillissant, suspecté de meurtre, et mourant d’un cancer en prison.

Ça dégénère, évidemment.

D’Islande, j’ai mis le cap sur le Japon d’horreur de Yûsuke Kishi, dont j’ai lu La maison noire. Shinji Wakatsuki est un jeune employé d’une compagnie d’assurances qui gère les demandes des bénéficiaires de contrats d’assurance-décès à Kyoto.

Un des clients, Komoda, le fait venir dans sa maison (la « maison noire ») et lui demande d’ouvrir une porte derrière laquelle Wakatsuki trouve le fils de 12 ans de Komoda, pendu.

Ça dégénère, évidemment.

Kishi est également l’auteur de La leçon du mal, livre que je n’ai pas lu sur un psychopathe professeur dans un lycée.

Il y a plusieurs Japon : celui de Yamada Yôji et de son héros Tora-San (si vous aimez le Japon, lisez le livre que Claude Leblanc a consacré au Japon vu par Yamada Yôji), celui d’Hayao Miyazaki, et celui de Yûsuke Kishi.

Et tant d’autres encore.

Ah, Etienne Dorsay.

Vous allez me trouver insouciant, voire utopiste, mais j’ai bien envie d’accrocher un poisson d’avril dans le dos dans l’année 2024, histoire de la dérider un peu. pic.twitter.com/zwGboMNug7

— Etienne Dorsay (@E_Dorsay) April 1, 2024

Je ne suis pas du tout porté sur le poisson d’avril, mais, dans la torpeur ayant suivi un déjeuner familial pour fêter des anniversaires, je me suis laissé aller.

L'AMF annonce que, dans le cadre de sa mission de protection des investisseurs, elle avance l'interdiction des scélérates commissions de mouvement au 1/1/2025, soit un an avant la date initialement prévue. Au moins 700 millions d'euros rendus au pouvoir d'achat des épargnants.

— AlphaBetaBlog (@AlphaBetaBlogFR) April 1, 2024

Un internaute compatissant et attentif m’a fort courtoisement repris :

Je pense humblement que vous vous trompez ; revérifiez votre source ?

Ce à quoi j’ai répondu, tout aussi courtoisement :

Je pense humblement que nous sommes le 1er avril.

Lui :

Rahhhhhh quel boulet.

Avant les agapes parisiennes du premier avril, il y eut la réouverture de notre maison du Vexin. La terre y est détrempée et lourde, mais ça n’empêche pas l’oseille et la ciboulette de prospérer.

J’ai commencé les semis de tomates en appartement.

J’ai notamment utilisé des graines produites par Cultive ta rue, l’association créée par mon beau-frère, qui est une des sommités mondiales de la tomate.

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 13 de 2024.

La lettre de Larry

Warren Buffett écrit une lettre annuelle aux actionnaires de Berkshire Hathaway depuis 1965.

Il a fait des émules. L’un d’entre eux est Larry Fink, le fondateur et dirigeant de BlackRock, premier gérant d’actifs au monde en termes d’encours (10 000 milliards de dollars à fin 2023).

Là où Warren écrit à ses actionnaires, Larry écrit à ses pairs, les dirigeants des sociétés cotées, dont il est souvent — via les fonds gérés par BlackRock — l’un des principaux actionnaires.

Pendant un bref laps de temps, Larry Fink s’est fait l’apôtre de l’ESG.

Ainsi dans sa lettre de 2020, dont j’ai parlé ici, il annonçait à qui voulait l’entendre que BlackRock avait décidé de « faire du développement durable [sa] norme ».

Le retour de bâton ne s’est pas fait attendre : dès la mi-2021, quelques énervés Républicains en quête d’un nouvel os à ronger pour attiser la colère de leurs électeurs se sont emparés de l’ESG pour lancer une nouvelle guerre culturelle (« culture war »).

J’en avais parlé ici.

Résultat : BlackRock a banni le terme « ESG » de son vocabulaire. Il n’apparaissait pas une fois dans la lettre 2023 de Larry (j’en avais parlé ici), qui était dorénavant adressée aux investisseurs.

Il n’apparaît pas une fois non plus dans la lettre 2024 de Larry.

« ESG » est devenu un gros mot que BlackRock semble avoir banni de son vocabulaire au profit de « sustainability », moins chargé.

En 2024, le grand sujet de la lettre de Larry aux investisseurs, c’est celui du financement des systèmes de retraite. Avant tout aux Etats-Unis.

Son titre ?

Time to rethink retirement.

A savoir :

Il est temps de repenser la retraite.

La lettre annuelle de Larry Fink aux dirigeants d'entreprises cotées, c'est un peu comme la bénédiction Urbi et orbi du pape. La version 2024 est ici 👉https://t.co/4OPeXPxkiy

— AlphaBetaBlog (@AlphaBetaBlogFR) March 26, 2024

Fink rappelle pourquoi lui et ses co-fondateurs ont décidé de créer BlackRock en 1988 :

[N]ous avons créé une société de gestion — une société qui aide les gens à investir sur les marchés de capitaux — parce que nous pensions que participer à ces marchés allait s’avérer crucial pour les gens qui voulaient prendre leur retraite confortablement et en toute sécurité financière.

La lettre 2024 de Fink est une ode aux marchés de capitaux :

Je pense que la capacité des marchés de capitaux à générer croissance et prospérité continuera d’être une tendance économique dominante durant le reste du 21e siècle.

Fink affirme même qu’une des raisons pour lesquelles les Etats-Unis se sont remis de la grande crise financière de 2008 plus rapidement que le reste du monde, c’est l’importance qu’y ont les marchés de capitaux comme source de financement de l’économie.

En Europe, où les entreprises dépendent beaucoup plus des banques que des marchés de capitaux pour se financer, les économies ont souffert de la contraction des bilans des banques.

Ces marchés de capitaux sont, selon Fink, à même de résoudre deux des principaux défis économiques du siècle :

Permettre aux gens d’accéder à une retraite confortable, à l’abri des besoins financiers, et ce alors que la population mondiale vieillit.

Financer les besoins en infrastructures du monde entier, notamment en matière de décarbonation de l’économie.

Fink appelle de ses voeux une évolution de système de retraite aux Etats-Unis :

En tant que société, nous consacrons une énergie considérable à aider les gens à vivre plus vieux. Mais nous ne consacrons même pas une fraction de ces efforts à ce qu’ils puissent se le permettre financièrement.

Fink estime qu’il faut réfléchir dès maintenant à l’évolution du système de retraite aux Etats-Unis. Ce dernier est très favorable aux baby-boomers comme lui, mais nettement moins aux générations futures : l’administration de la sécurité sociale qui verse les pensions de retraite de base estime qu’elle ne sera plus en mesure de verser la totalité des montants contractuels des pensions à partir de 2034.

Quand il n’est pas rare que les gens vivent jusqu’à 90 ans, quel devrait être l’âge moyen du départ en retraite ?

Fink fait une suggestion :

Comment encourager plus de personnes désirant travailler longtemps avec des carottes plutôt qu’avec des bâtons ? Et si le gouvernement et le secteur privé trataient les plus de 60 ans comme des personnes en fin de carrière ayant beaucoup à apporter plutôt que comme des personnes qui devraient prendre leur retraite ?

Débat en effet crucial, notamment en France, où le taux d’activité moyen des seniors est désolant.

Pour se construire une retraire confortable et à l’abri des soucis financiers, il faut commencer à investir le plus tôt possible. Pour Fink, qui rappelle que la plupart des gens ne sont pas des investisseurs nés, la clé du succès, c’est l’accessibilité, qui passe notamment par la simplicité.

Par exemple celle des fonds à horizon (« target-date funds ») : il suffit en effet de renseigner une donnée, celle de l’année de son départ en retraite, et de choisir le fonds portant ce millésime.

Une fois ce choix effectué, il n’y a plus rien à faire : l’allocation d’actifs évolue automatiquement au fil des ans, la part des actifs de performance se réduisant au fur et à mesure que l’année du départ en retraite approche.

Bien entendu que Larry Fink a intérêt à insister sur l’importance de la préparation de la retraite. Evidemment que BlackRock a tout à y gagner.

Mais ce qu’il dit est parfaitement sensé et gagnerait à être entendu.

En gardant en tête ma leçon d’éducation financière numéro 1 :

Les frais viennent en déduction de la performance d’un investissement.

Plus le temps passe, plus le poids des frais s’élève.

Futurs retraités de la fin du 21e siècle, commencez à investir le plus tôt possible via des versements programmés sur des supports très diversifiés réinvestissant les revenus ayant les frais les plus bas.

Eloge de la simplicité

Le bonheur, c’est simple comme un coup de fil, disait une réclame de France Telecom dans les années 1990.

C’était simple, certes, mais à l’époque, ça pouvait coûter un bras : la facturation dépendait de la distance entre l’appelant et l’appelé et de la durée de la communication.

Aujourd’hui, c’est simple et peu coûteux.

Investir, ce n’est pas toujours aussi simple qu’un coup de fil. C’est même souvent fastidieux et intimidant.

- Investir, c’est quoi ?

- Investir, dans quoi ?

- Investir, dans quelle enveloppe ?

- Investir, est-ce le bon moment ?

Investir, ce n’est pas simple et c’est souvent coûteux, puisque tout un écosystème rétrocommissionné ne peut vivre qu’à condition que les frais soient suffisamment élevés pour faire vivre tous les maillons de la chaîne.

Au détriment de la performance qui revient à l’investisseur, qui finance l’écosystème, souvent sans s’en apercevoir.

Une solution relativement simple est aujourd’hui disponible : celle des plans d’investissement en ETF.

Elle est née en Allemagne en septembre 2010.

Aujourd’hui, deux courtiers en ligne allemand en sont les fers de lance : Scalable Capital2 (créé en 2014) et Trade Republic3.

Et ça marche, comme le montrent les chiffres mentionnés dans une étude réalisée par ExtraETF4 et iShares (la marque ETF de BlackRock).

Une étude intéressante d'ExtraETF sur les plans d'investissement en ETF en Europe. Pour le moment, c'est avant tout une affaire allemande 🇩🇪 👉 https://t.co/Sz0bBtnRCU pic.twitter.com/Q4JxeHp4Cb

— AlphaBetaBlog (@AlphaBetaBlogFR) March 25, 2024

Le principe ?

- Vous ouvrez un compte-titres.

- Vous mettez en place des prélèvements programmés dont vous fixez le montant et la fréquence.

- Vous choisissez un ou plusieurs ETF parmi les supports référencés par le courtier.

Et vous n’avez plus rien à faire, sinon à vous assurer que le compte servant à alimenter les versements programmés est provisionné.

En Allemagne, 7,1 millions de plan d’investissement en ETF sont actifs d’après l’étude d’ExtraETF, pour un montant total de 14 milliards d’euros.

Le reste de l’Europe continentale est à la traîne (environ 1 milliard d’euros).

La clé du succès de ces plans d’investissement ? Ils sont accessibles dès 1 € (chez Trade Republic et Scalable Capital) et permettent d’investir dans des fractions d’ETF.

Vous voulez investir 50 euros par mois sur un ETF dont le cours est supérieur à 100 euros ? Pas de problème : vous serez détenteur d’une fraction de cet ETF.

Comment ça marche ?

Le courtier regroupe tous les ordres des plans d’investissement sur le même ETF, en achète le nombre entier supérieur ou égal à ce que représente la somme totale investie, garde dans ses comptes l’excédent éventuel et affecte à chaque client la quantité d’ETF correspondant au montant investi.

Une étude intéressante d'ExtraETF sur les plans d'investissement en ETF en Europe. Pour le moment, c'est avant tout une affaire allemande 🇩🇪 👉 https://t.co/Sz0bBtnRCU pic.twitter.com/Q4JxeHp4Cb

— AlphaBetaBlog (@AlphaBetaBlogFR) March 25, 2024

Pour le moment, ni Scalable Capital, ni Trade Republic ne proposent de PEA. Je me suis laissé dire que Trade Republic y travaillait.

Je rappelle qu’il est possible de loger dans son PEA des ETF exposés à des valeurs non européennes, grâce aux miracles des ETF synthétiques.

Comme tout avantage fiscal, celui du PEA se paie cher : seuls les émetteurs français d’ETF proposent des ETF synthétiques PEAbles sur des zones hors Union européenne et ils ne se battent pas vraiment sur les prix.

Amundi MSCI World UCITS ETF, éligible au PEA, a des frais de gestion annuels de 0,38%, là où ceux de l’ETF répliquant le MSCI World le moins cher en Europe — UBS ETF MSCI World UCITS ETF — sont de 0,1%.

Tiens, BlackRock, de nouveau. Timo Toenges a donné un passionnant entretien à Valérie Riochet de L’Agefi.

Un passionnant entretien avec Timo Toenges, le responsable de l’activité Digital Wealth de BlackRock pour la région EMEA, sur la montée en puissance des plans d'investissement en ETF en Europe https://t.co/Sqcmy4HYxs

— AlphaBetaBlog (@AlphaBetaBlogFR) March 26, 2024

Toenges décrit ainsi l’évolution du paysage de l’investissement des particuliers en Europe.

Les canaux traditionnels, intermédiés, sont toujours les voies de distribution majoritaires et représentent de 50 à 70 % du marché. Mais le secteur est en train de changer fondamentalement avec l’apparition de plateformes digitales et de propositions de gestion libre, permettant aux investisseurs de placer eux-mêmes leurs ordres en Bourse. Les encours des plateformes en ligne ont augmenté de 20 % par an depuis 2019 pour atteindre 2.000 milliards de dollars à fin 2022. Nous pensons que ce canal a un fort potentiel, et nous nous attendons à une poursuite de la croissance de ce segment de l’ordre de 15% par an dans les années à venir.

Aujourd’hui, le canal numérique permet de faire tomber les barrières pour les particuliers qui investiraient pour la première fois, notamment à travers les ETF, qui ouvrent l’accès à l’investissement de manière simple et peu coûteuse.

Ça marche aussi très bien pour les particuliers plus expérimentés qui n’auraient pas encore découvert les ETF à bas coûts.

Daniel Kahneman (1934-2024)

Dans le monde éthéré des grandes théories financières mathématiques, l’être humain est parfaitement rationnel, intègre immédiatement toute l’information disponible et cherche en permanence à maximiser des fonctions d’utilité.

Dans la vraie vie, comme tout individu faisant du vélo dans Paris peut en faire l’expérience, c’est légèrement différent.

Longtemps, la théorie financière à base de mathématiques a régné. Harry Markowitz, qui est mort l’an dernier à 95 ans, en était un des illustres représentants.

Pour ses travaux, Markowitz avait reçu en 1990 le Prix de la Banque de Suède en sciences économiques en mémoire d’Alfred Nobel. Prix qu’il avait partagé avec Merton H. Miller et William F. Sharpe.

Un autre récipiendaire du même prix vient de mourir5 : il s’agit de Daniel Kahneman, qui a contribué à faire émerger un nouveau champ de recherche académique, celui de l’économie comportementale.

Daniel Kahneman, récipiendaire du prix de la Banque de Suède en sciences économiques en mémoire d'Alfred Nobel en 2002, est mort à 90 ans. https://t.co/7gINj0u7Jb

— AlphaBetaBlog (@AlphaBetaBlogFR) March 27, 2024

Alors que la plupart des lauréats de ce prix sont des économistes de formation, Kahneman a étudié la psychologie (il a obtenu un PhD dans cette matière en 1961 à l’Université de Californie à Berkeley).

Il a publié de nombreux papiers de recherche avec Amos Tversky, son collègue de l’université hébraïque de Jérusalem, mort prématurément en 1996.

L’un de ces papiers de recherche introduisit en 1979 la théorie des perspectives (« Prospect Theory »).

« Prospect Theory: An Analysis of Decision Under Risk » est consultable ici.

Pour faire court, des expériences en laboratoire ont permis à Kahneman et Tversky de montrer que nous étions bien plus sensibles aux pertes qu’aux gains financiers : environ deux fois plus.

Cette théorie de l’aversion au risque stipule que si l’on présente à un individu un même choix de deux façons différentes, l’une indiquant le gain potentiel, l’autre la perte potentielle, la majorité des gens choisiront la première option, alors qu’elle est strictement équivalent à la seconde.

Par exemple, si vous proposez un investissement ayant une probabilité de succès de 80%, il sera largement préféré à un investissement ayant une probabilité d’échouer de 20%.

Alors que les deux sont équivalents.

Kahneman et Tversky ont fait l’hypothèse qu’une perte avait un impact psychologique négatif plus important sur un individu qu’un gain du même montant.

Selon Jason Zweig, dans un article de 2001,

Kahneman et Tversky conclurent que nous détestons tellement les pertes que nous sommes près à prendre des risques insensés dans l’espoir de les éviter. Leurs conclusions permettent d’expliquer par exemple pourquoi les gens ont tendance à vendre trop tôt leurs actions en cas de gain, alors qu’ils conservent leurs actions en moins-value latente trop longtemps : nous voulons sécuriser un gain certain avant qu’il ne soit menacé, mais nous nous accrochons à une action perdante en pariant qu’elle va revenir à son cours d’achat et le dépasser.

Autre différence entre l’homo œconomicus de la théorie économique et l’humain dans la vraie vie selon Kahneman, le fait que nous n’intégrons pas immédiatement toute l’information disponible.

Comme le dit Jason Zweig du Wall Street Journal dans son bel hommage à Kahneman, qu’il connaissait depuis 1996 :

Non, les gens n’intègrent pas toute l’information disponible. Nous pensons que des tendances de courte durée au sein d’un processus aléatoire nous permettent de prédire ce qui va suivre. Nous pensons pouvoir tirer le gros lot bien plus fréquemment qu’en réalité, ce qui nous rend confiants à l’excès. Nous pensons que les désastres ne produisent plus fréquemment qu’en réalité, ce qui fait de nous des pigeons pour les procédés prétendant nous en protéger.

Zweig rapporte des propos fréquemment tenus par Kahneman :

Nous serions tous de bien meilleurs investisseurs si nous prenions moins de décisions.

Toujours selon Zweig, Kahneman investissait avant tout dans des fonds indiciels.

L’excellent Robin Powell du blog TEBI a retenu six leçons des écrits de Kahneman (source) :

- Nous utilisons tous des raccourcis mentaux (« mental shortcuts »), car notre câblage cérébral comporte deux systèmes (le système 1, c’est celui de la réaction immédiate, automatique, émotionnelle et inconsciente ; le système 2, c’est celui de la réflexion, qui requière du temps et des efforts, et que les investisseurs doivent solliciter pour prendre des décisions de long terme.

- Nous avons tous des biais comportementaux que nous sommes capables d’identifier chez les autres mais rarement en nous.

- Nous pensons en savoir plus que nous n’en savons : c’est l’excès de confiance (« overconfidence »).

- Nous nous polarisons sur ce qui est sous nos yeux : c’est le biais de disponibilité (« availability bias »). Il vient d’y avoir un krach boursier ? Nous sommes bien moins enclins à investir, car ce krach est imprimé dans notre mémoire récente.

- Nous recherchons les éléments qui nous renforcent dans nos convictions : c’est le biais de confirmation.

- Nous avons un désir insatiable de certitude, alors que l’avenir est par définition imprévisible. Cette illusion de comprendre est due à notre biais rétrospectif (« hindsight bias ») qui nous conduit à croire que les événements du passé étaient prévisibles (rétrospectivement, bien entendu).

Kahneman avait été l’invité du podcast Enterprising Investor de CFA Institute en juin 2018. C’est ici.

L’ouvrage le plus célèbre de Kahneman, c’est Système 1, système 2 – Les deux vitesses de la pensée.

Incidemment, Kahneman est né en 1934 à Tel Aviv. Ses parents, français, sont revenus à Paris 3 mois après sa naissance et la famille s’est réfugiée et cachée dans ce qui était la zone occupée après l’invasion de la France par les Allemands.

Le père de Kahneman est mort en 1944 et en 1946 la famille est allée s’installer en Palestine.

Sur la collaboration entre Kahneman et Tversky, interrompue par la mort de ce dernier en 1996, Michael Lewis a écrit un livre : The Undoing Project.

Le totem assurance vie

Avec ses milliards d’euros d’encours à fin 2023, l’assurance vie est une des pierres angulaires de l’épargne en France.

C’est même un totem, voire une idole : notamment grâce à son avantage successoral.

Parée de nombreuses vertus, l’assurance vie est également le plus magnifique piège à frais qui soit.

L’ACPR, qui est le régulateur des compagnies d’assurance, vient de publier une synthèse sur le marché de l’assurance vie en 2023.

La précieuse synthèse de l'ACPR sur le marché de l'assurance vie en 🇫🇷 en 2023 est ici 👉 https://t.co/XNIhmRiIK5 pic.twitter.com/DWS1V4yWm5

— AlphaBetaBlog (@AlphaBetaBlogFR) March 28, 2024

En 2023, la collecte nette a été négative à hauteur de 2,3 milliards d’euros. L’ACPR rappelle que c’est en 2020 que la décollecte annuelle a été le plus élevée : -7 milliards d’euros.

- Primes : 126,9 milliards d’euros

- Prestations : 129,2 milliards d’euros

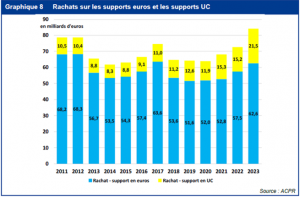

- Dont rachats : 84,1 milliards d’euros

- Dont sinistres : 45 milliards d’euros

Un « sinistre » en assurance vie, c’est la conséquence du décès d’un assuré. Décès évidemment inéluctables dans une population qui vieillit. L’ACPR nous apprend par ailleurs que l’âge médian des détenteurs d’assurance-vie est de 59 ans.

L’ACPR rappelle que

l’assurance-vie et l’épargne retraite restent les principaux placements financiers des ménages français, représentant 31,5 % du patrimoine financier des Français, soit 1 893 milliards d’euros, devant les dépôts bancaires rémunérés (21,9 % du patrimoine financier et 1 311 milliards d’euros).

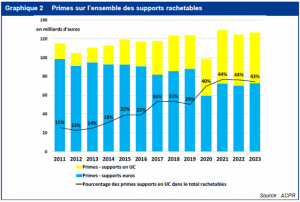

La part des unités de compte (UC, en jaune) dans les primes a été de 43% en 2023, un niveau stable depuis 2021.

On notera que la part des UC a commencé à augmenter en 2020, au moment où quelques assureurs ont proclamé la mort du fonds en euros tel qu’on l’avait connu depuis le début de la longue baisse des taux d’intérêt dans les années 1980.

Avec une collecte nette positive de 8 milliards d’euros, les bancassureurs s’en sont bien mieux sortis l’an dernier que les autres organismes d’assurance, dont la décollecte a été de 10,3 milliards d’euros en 2023.

A 84,1 milliards d’euros, les rachats sont à leur plus haut niveau annuel historique (comme les encours d’ailleurs).

Le taux de revalorisation annuelle moyen des fonds en euros, tombé à son plus bas niveau historique en 2021, a poursuivi son rebond pour s’établir à 2,6% en 2023 (1,9% en 2022).

Ce taux s’entend avant prélèvements sociaux (PS) de 17,2%. Le taux moyen net de PS est de 2,15%, à comparer avec une inflation d’environ 5%.

Alors que les prélèvement sociaux sont dus chaque année, et prélevés par les assureurs pour le compte de l’Etat, aucun assureur ne communique les taux de rendement nets de PS de ses fonds en euros.

C’est navrant et ça devrait être obligatoire, d’autant plus que certains assureurs utilisent le dernier rendement avant PS de leurs fonds en euros pour promouvoir publicitairement leurs contrats.

Réenchanter l’assurance vie ?

En dépit de son avantage successoral, l’assurance vie ne fait plus rêver à l’ère des crypto, des meme stocks ou, plus sérieusement, des ETF à bas coûts logés dans des plans d’investissement.

Comment réenchanter cette enveloppe aux yeux des millénariaux ?

Cyrille Chartier Kastler est le fondateur de Facts & Figures, dont je cite de temps à temps la recherche — publiée sous la bannière de Good Value For Money — car je la trouve d’excellente qualité.

Dans un billet d’opinion paru dans La Tribune, il a fait cinq propositions pour dépoussiérer l’assurance vie.

Sur les cinq propositions de Cyrille Chartier-Kastler pour dépoussiérer l'assurance vie, je crains que les deux premières n'aient aucune chance d'être mises en œuvre. https://t.co/oaoluwjNlU

— AlphaBetaBlog (@AlphaBetaBlogFR) March 29, 2024

Elles sont toutes bonnes. Certaines n’ont à peu près aucune chance d’être adoptées.

Proposition 1 : intégrer les frais dans la valeur d’acquisition des UC.

Les malheureux assurés qui paient encore des frais sur versement (dont je rappelle qu’ils sont plafonnés à 5% du montant investi par le Code des assurances) sont lésés par le mode de calcul de leur plus-value éventuelle, qui ne prennent pas en compte les frais sur versement. Ils paient donc le cas échéant une imposition sur une plus-value supérieure à leur plus-value réelle.

J’estime hélas très improbable que le régulateur fasse évoluer le mode de calcul de la plus-value.

Proposition 2 : revaloriser chaque année à hauteur de l’inflation les seuils applicables pour la fiscalité au décès.

Jusqu’à 152 500 euros par bénéficiaire, il n’y a pas d’imposition. Ce seuil a été fixé en 1988 et n’a pas été revalorisé depuis, alors que celui de nombreuses prestations l’est en fonction de l’inflation. Si cela avait été le cas de l’assurance vie, le seuil serait de 250 000 euros par bénéficiaire.

Chartier-Kastler fait la même remarque pour le seuil annuel de plus-value en cas de rachat en dessous duquel seuls les prélèvement sociaux sont dûs : il est de 4 600 euros par assuré et serait de 7 000 s’il avait suivi l’inflation.

Probabilité de succès : nulle. Economiquement fondé, politiquement explosif.

Proposition 3 : demander aux compagnies d’informer leurs clients avec la liste à jour des UC accessibles au sein de leur contrat avec toutes les informations associées.

Excellente idée. Utile pour les assurés, coût faible pour les assureurs.

Proposition 4 : prévoir qu’à compter du 1er janvier 2026, tous les contrats commercialisés intègreront des fonctionnalités d’arbitrage et de rachat partiel en ligne.

Excellente idée.

Proposition 5 : fixer un délai maximum de 15 jours à toutes les compagnies pour réaliser un rachat partiel

Excellente idée.

Des nouvelles du #H2Ogate

Avertissement : j’ai assisté entre novembre 2022 et avril 2023 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n’y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d’euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d’après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative à fin décembre 2023 est en hausse.

H2O AM, généralement mutique, publiait le 26 janvier 2024 un communiqué de presse pour annoncer « un nouveau remboursement dans les prochaines semaines ».

Remboursement « de l’ordre de 70 millions d’euros ».

Puis nouveau coup de bambou sur les valorisations à fin janvier, en baisse de 109 millions d'euros (voir ci-dessus), avant même que les 70 millions d'euros annoncés aient été remboursés aux porteurs de parts.

Les 20, 21 et 22 mars arrivait le remboursement annoncé : H2O AM avait retenu la leçon de sa désastreuse communication sur le premier remboursement et avait choisi d'annoncer un montant inférieur au montant réel, qui est de 85 millions d'euros, répartis comme suit.

Entre la valorisation initiale d’octobre 2020 et celle de fin février 2024, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 336 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets à fin février 2024 est estimée à 161 millions d'euros.

Si le remboursement de 70 millions d'euros se matérialise et qu'il n'y en pas pas d'autres, la perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Par rapport à la semaine dernière, les chiffres ci-dessous sont inchangés : l'AMF a en effet eu la riche idée de cesser de mettre à jour le site fournissant les données sur les OPCVM sans avoir mis en ligne de nouvelle version.

Dans le cadre de la mise en production de ROSA PRODUIT le 28 Mars 2024, migration de GECO vers ROSA, merci de bien vouloir noter que le site internet GECO n’est plus alimenté depuis le 25 Mars 2024 matin.

Nous reviendrons vers vous dès que nous aurons plus d’informations à vous communiquer sur l’ouverture du nouveau site internet AMF.

Pour les fonds liquides, voilà où on en est au 21 mars 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 janvier 2024).

J'ai ajouté à la VL reconstituée le montant des distribution de janvier 2023 et de mars 2024.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 14 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF.

C'est affligeant et scandaleux.

C’était ma semaine Twitter 14 de 2024. Sayōnara. さようなら.

Image par Brigitte Werner de Pixabay

- L’exercice est théorique, puisqu’il n’est pas possible de s’exposer directement à un indice, qui est une fiction. On s’y expose indirectement via un véhicule indiciel, dont les frais viennent en déduction de la performance. De tels véhicules n’existaient pas en 1987, le premier ETF répliquant le CAC 40 ayant été lancé en 2001. Les rares produits disponibles ont des frais de gestion annuels allant de 0,2% à 0,25%.

- J’avais décortiqué les conditions d’utilisation de Scalable Capital ici.

- J’en avais parlé pour la première fois ici. (créé en 2015)

- Qui se décrit comme « le principal portail d’information en ETF en Europe ».

- Il l’a partagé en 2002 avec Vernon L. Smith.

10 réponses sur « Ma Semaine Twitter 13 de 2024 »

Bonjour,

La leçon du mal est à mon sens dispensable, décrivant un jeu de massacre répétitif et lassant, et qui laisse de quoi s’interroger sur l’intention de l’auteur. Je trouve Higashino, que vous avez je crois déjà cité dans vos notes, incomparablement plus intéressant.

J’ai en effet trouvé La maison noire un peu excessif dans le même jeu de massacre. J’ai un Higashino sous le coude (Le nouveau), je vais suivre votre conseil et me dispenser de La leçon du mal.

Bonjour Philippe – merci pour ce billet,

Votre commentaire de la lettre annuelle de Larry Fink me rappelle combien votre blog est une excellente source d’information pour la phase « capitalisante », en vie active, mais également combien je regrette que la phase « décapitalisante », en retraite, en soit la grande absente.

Pourtant cette phase me parait tout aussi critique, notamment par l’effet psychologique d’appauvrissement par la consommation du capital.

Ce regret vaut également pour les autres sources d’éducation financières que je consulte.

Avez-vous dans l’idée d’entrer dans ce sujet sur votre blog, ou bien connaissez vous des sources de qualité qui l’abordent ?

Vous remerciant par avance,

Bonjour Nicolas,

Vous avez parfaitement raison sur l’importance de la phase de décumulation. Voici ce que j’écrivais à ce sujet dans « La bascule« .

« Les conseillers financiers aux Etats-Unis peuvent se concentrer sur le seul service : connaître leurs clients, les aider à structurer leur patrimoine, les accompagner dans les hauts et les bas des marchés.

Et surtout, aider les clients concernés à gérer la phase de décumulation qui advient après la retraite et qui est au moins aussi importante que la phase d’accumulation qui la précède. »

J’en parlerai le jour où j’aurai trouvé un angle satisfaisant. Aux Etats-Unis, le site Humble Dollar fait un travail remarquable sur ce sujet.

Cordialement.

Bonjour Nicolas

En ce qui concerne les stratégies de consommation, en dehors des grandes familles (fixed percentage, variable percentage, constant purchase power etc …) qui sont listées dans le wiki des Bogleheads:

https://www.bogleheads.org/wiki/Withdrawal_methods

Je ne peux que vous conseiller la lecture du Blog de Mikael Kitces, avec par exemple:

https://www.kitces.com/blog/understanding-sequence-of-return-risk-safe-withdrawal-rates-bear-market-crashes-and-bad-decades/

https://www.kitces.com/blog/url-upside-potential-sequence-of-return-risk-in-retirement-median-final-wealth/

https://www.kitces.com/blog/managing-portfolio-size-effect-with-bond-tent-in-retirement-red-zone/

Là encore, comme bien souvent (le blog de notre hôte faisant exception), la qualité de l’information et de la recherche est à des années lumière de ce que l’on peut trouver sur des blogs francophones.

Fred,

Comment ai-je pu oublier l’excellent Michael Kitces ! Merci pour ces liens.

Philippe

De rien

On trouve quantité de blogs US qui analysent jusqu’à la nausée les stratégies de consommation, le plus extrême étant celui de « Big Ern »:

https://earlyretirementnow.com/safe-withdrawal-rate-series/

Plus de 60 articles, hyper complets, consacrés au sujet, c’est un peu « too much » à mon sens.

Ma règle perso est assez simple:

– plus qu’un pourcentage du portefeuille consacré à des « safe assets », il vaut mieux raisonner en termes d’années de consommation. Si vous dépensez 40ke par an (c’est un exemple) et qu’une pension/retraite/indemnités en couvre la moitié, il vous faut donc assurer 20ke. Si vous voulez couvrir à minima 5 années de consommation (on va dire que c’est la durée « maxi » d’un bear market), il vous faudra donc avoir au minimum 100ke en fonds euros/livrets/obligations court terme qui vous permettront de ne pas « taper » dans vos fonds actions en bear market.

– tout le reste du portefeuille peut être mis en fonds indiciels actions larges et diversifiés, peut importe le pourcentage que cela représente au global sur le portefeuille.

Les « bonnes » années, on retire un petit pourcentage (environ 5%/6%) sur les fonds actions, les « mauvaises » années on retire sur les « safe assets », les « très bonnes » années, on retire sur les fonds actions ET on reconstitue la réserve de « safe assets ».

Le tout est de savoir rester flexible, de ne pas suivre de façon rigide une règle automatique (la plus connue étant la fameuse règle des « 4% », dont il faut encore répéter que ce n’est PAS une règle de retrait à pourcentage constant tous les ans) et de bien avoir préparé son portefeuille (qui doit offrir la possibilité de faire des rebalancing sans fiscalité, ce qui malheureusement n’est pas possible dans le cadre d’un CTO).

Merci pour vos réponses, j’ai ajouté ces sites à ma liste de blog à consulter régulièrement !

Fred, vous évoquez le fait de « bien avoir préparé son portefeuille » dans une enveloppe fiscalement avantageuse pour les arbitrages : mis à part l’assurance vie (et ses frais de gestion…) qu’avez vous en tête ?

Cher Philippe,

breaking news: https://www.blackrock.com/ae/intermediaries/products/335178/ishares-msci-world-swap-pea-ucits-etf

(Info glanée sur https://www.investisseurs-heureux.fr/ ; je vous laisse voir si vous publiez cette parenthèse, en attirant votre attention sur le fait que j’ai mentionné une paire de fois votre blog sur ce site)

Bien à vous, croisse l’oseille, et mort aux frais

Phaéton

Ouiiii ! Je sors à l’instant d’une réunion chez BlackRock où ce produit a été présenté. 0,25% de frais annuels vs 0,38% pour l’ETF concurrent d’Amundi. Enfin de la concurrence, ça va swinguer ! Mon tweet pour annoncer cette excellente nouvelle est programmé pour demain 10 heures.