L’historien George L. Mosse (1918-1999) a introduit un concept historiographique majeur, celui de la brutalisation des sociétés au XXè siècle, notamment après la première guerre mondiale.

Au menu de la brutalisation, le traitement inhumain des populations civiles bombardées, l’utilisation d’armes interdites (les armes chimiques notamment), l’extermination planifiée de millions de personnes (la Shoah).

Dans ce concept de brutalisation, introduit dans un livre publié aux Etats-Unis en 1990, Fallen Soldiers. Reshaping the Memory of the World Wars (en français De la grande guerre au totalitarisme, la brutalisation des sociétés européennes), Mosse voyait la matrice des totalitarismes.

Le XXè siècle s’était terminé en Afrique avec le génocide des Tutsi au Rwanda en 1994 : 800 000 morts d’après les estimations de l’ONU.

Lisez Jean Hatzfeld, par exemple Une saison de machettes.

Le XXè siècle s’était terminé en Europe avec la guerre en Yougoslavie et ses innombrables massacres, dont celui de Srebrenica (8000 personnes — hommes et adolescents bosniaques — assassinées par des soldats serbes en juillet 1995).

Lisez Jean Hatzfeld, par exemple L’air de la guerre.

Au XXIè siècle, rien ne change : Iraq, Syrie, Yemen, Ukraine.

On a donc appris que des soldats de l’armée russe avaient massacré des civils ukrainiens à Boutcha. C’est désespérant et les dénégations des menteurs pathologiques à la tête de l’Etat russe sont atterrantes, à défaut d’être surprenantes.

Je recommande de nouveau la lecture du prodigieux livre de Philip Sands, Retour à Lemberg. Lemberg, c’est le nom allemand de Lviv (ville qui s’est aussi appelée Lvov) en Ukraine.

Dans ce livre, Sands part sur les traces de sa famille, dont une partie a réussi à fuir avant l’extermination, et l’autre est restée et a été anéantie. Il y raconte aussi l’histoire de Hersch Lauterpacht et Raphael Lemkin, deux juristes à l’origine des concepts de « crime contre l’humanité » et de « génocide ».

Boutcha, c’est un crime de guerre. Je crains qu’on en découvre d’autres dans les semaines à venir et que la qualification de génocide finisse par s’appliquer.

« Merde à Vauban », chantait Léo Ferré.

Honte éternelle à Poutine.

Pour une fois, je me suis très convenablement entraîné pour le marathon de Paris, qui s’est couru le dimanche 3 avril. J’ai notamment fait quelques sorties de 20 et de 30 km, et, pendant mes sorties quasi quotidiennes de 10 kilomètres lors des 3 dernières semaines, j’ai fait beaucoup d’escaliers pour me muscler les cuisses.

Tout cela dans l’espoir de ne pas avoir de crampes à partir du 30è kilomètre, comme ça m’arrive trop fréquemment (notamment en novembre 2021 lors du marathon de La Rochelle).

Ça semble avoir fonctionné : pas de crampes, j’ai bien géré mon allure et j’ai pu finir en sprintant comme un jeune homme que je ne suis plus depuis longtemps.

Résultat : 3 heures 41 minutes 24 secondes. Pour une fois, je ne vais pas écrire qu’on ne devrait pas vieillir. Me voilà sur mon balcon, dans ma tenue aux couleurs de l’Ukraine.

Dans l’excellent livre de Guillaume Cuchet, Le catholicisme a-t-il encore de l’avenir en France ?, s’est glissé un chapitre inattendu sur le running (« L’ascèse n’a pas encore disparu de notre monde »).

L’auteur se demande « après quoi ou qui courent les runners contemporains ». Son hypothèse ?

Je dirais, au risque de simplifier un peu le tableau, qu’il y a deux profils dominants : les moins de trente-cinq ans courent après leur jeunesse, les autres fuient la mort, tout bonnement. C’est un peu la même chose, me dira-t-on, mais on court plus vite dans le second cas que dans le premier. Tous livrent au temps une bataille de retardement aussi acharnée que méthodique, qui est devenue notre grande affaire à tous et dont le running n’est qu’une modalité parmi d’autres.

Le running comme nouvel opium du peuple, pourquoi pas ?

Pas de potager dans le Vexin pour cause de marathon, donc, car j’étais trop occupé à fuir la mort. De toute façon, il est encore trop tôt pour planter ou semer en pleine terre. J’ai commencé les semis et acheté des plants de salade. Vous n’avez pas fini d’en entendre parler.

J’ai de vagues souvenirs de ce à quoi Etienne Dorsay fait référence. Ça fait quelques années que je travaille de chez moi et je dois avouer qu’aller « au bureau » ne me manque pas du tout.

Aucun objet, même le diamant le plus pur, n’est regardé avec autant de désir qu’une horloge accrochée dans un bureau sans âme un vendredi après-midi. pic.twitter.com/9uNDo9bqLc

— Etienne Dorsay (@E_Dorsay) April 1, 2022

Un peu de sérénité avec Jean-Philippe de Tonnac.

Pour recevoir, comme 177 abonné.e.s, une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.— JeanPhilippedeTonnac (@inthemoodfortw) April 2, 2022

Bienvenue dans ma semaine Twitter 13 de 2022.

Pauvres épargnants ??

Dans un registre plus pacifique que celui qu’analysait George Mosse, les épargnants français sont également victimes d’une forme de brutalisation.

Par les frais.

Depuis 2009, Morningstar analyse tous les 2 ans environ 26 marchés nationaux et les classe en fonction du traitement qu’ils réservent aux investisseurs en fonds selon 3 critères : les frais, les informations mises à la disposition des investisseurs et les environnements réglementaire et fiscal.

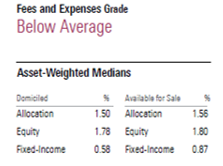

Au chapitre frais, ça pique pour les Français. Morningstar calcule la médiane des frais totaux pondérés par les encours des parts de fonds1 destinées aux investisseurs particuliers, puis fait la moyenne par macro-catégorie (actions, obligations, fonds d’allocation).

Tous les 2 ans, Morningstar évalue l'expérience des investisseurs en fonds dans 26 marchés nationaux. En matière de frais, la France 🇫🇷 est constante : elle est parmi les cancres. On se console en se disant que c'est pire en Italie 🇮🇹 et à Taïwan 🇹🇼.https://t.co/AdDfZbZAxl pic.twitter.com/KGKE5VEvst

— AlphaBetaBlog (@AlphaBetaBlogFR) April 1, 2022

Bonne nouvelle : par rapport à la dernière édition (2019), le niveau global des frais est à la baisse, notamment parce que les investisseurs se sont portés sur des fonds moins onéreux (notamment des fonds indiciels à bas frais).

Morningstar note qu’aux Etats-Unis, au Royaume-Uni, aux Pays-Bas et en Australie, les investisseurs particuliers ont pris l’habitude de payer le conseil séparément (dans les 3 derniers pays, les rétrocessions sont en effet interdites). Ailleurs, les sociétés de gestion continuent de faire payer des frais d’entrée (qui vont généralement en totalité aux distributeurs) et des frais de gestion permettant de rémunérer les conseillers sur la durée via des rétrocessions.

Morningstar classe les 26 marchés analysés dans 5 catégories : top, supérieur à la moyenne, moyen, inférieur à la moyenne, cancre (ma traduction de Bottom).

3 pays sont en tête : l’Australie, les Pays-Bas et les Etats-Unis. Dans les 2 premiers, il n’y a plus de rétrocessions. Dans le troisième, elles sont toujours permises mais le conseil est de plus en plus facturé séparément et les conseillers utilisent massivement les produits indiciels à bas coûts.

Comme dans l’évaluation des élèves au niveau international (l’étude PISA), les résultats de la France ne sont vraiment pas brillants : on n’est pas dans les cancres (l’Italie et Taiwan), mais juste avant, dans le groupe des élèves n’ayant pas la moyenne.

Tous les autres marchés européennes analysés sont mieux classés que la France et l’Italie.

Voici les calculs de Morningstar pour la France (à gauche les frais moyens des fonds actions, obligataires et allocation domiciliés en France, à droite ceux des fonds domiciliés hors de France et distribués en France).

Comment remédier à cette brutalisation par les frais ? Une réponse possible ci-dessous.

Payer moins et gagner plus

C’était une partie du titre2 d’un rapport de la commission des finances du Sénat publié en octobre 2021 (version complète ici et synthèse là) dont j’avais parlé ici.

En février 2021, j’avais été auditionné et avais pu échanger avec deux sénateurs et leurs collaborateurs sur les pratiques du marché français de la gestion et de la distribution de produits de placement.

Ces deux sénateurs, Jean-François Husson et Albéric de Montgolfier, viennent de déposer une proposition de loi reprenant une partie des mesures préconisées par leur rapport.

Combien de temps l'AMF va-t-elle encore tolérer les scélérates commissions de mouvement, ce scandale français ? 2 sénateurs en proposent l'interdiction, parmi d'autres mesures en faveur de l'épargne.https://t.co/5PrB1OnB2R

— AlphaBetaBlog (@AlphaBetaBlogFR) March 30, 2022

Dans l’exposé des motifs, on lit ceci :

[L]e marché de l’épargne français se caractérise […] par des défauts dans son fonctionnement : une concurrence entre acteurs limitée, un nombre élevé d’intermédiaires ou encore un faible développement de la gestion passive. Cette structuration du marché de l’épargne se traduit ainsi par un niveau de frais élevé qui pèse sur la performance servie aux épargnants.

La proposition de loi comprend 12 articles répartis au sein de 4 chapitres. Voici ma sélection.

L’article 1er interdit la perception de commissions de mouvement, qui correspondent aux commissions perçues, en plus des frais d’intermédiation, à l’occasion d’opérations d’achat ou de vente sur le portefeuille de l’épargnant. La suppression de ces commissions mettrait ainsi un terme à une double charge pour les épargnants.

Les commissions de mouvement sont un scandale qui perdure. Bon an, mal an, ce sont environ 500 millions d’euros qui sont volés aux épargnants sans aucune justification ni aucune amélioration du service.

Je m’abstiens généralement de critiquer les régulateurs, mais en l’espèce, l’AMF dort depuis bien trop longtemps. Il serait particulièrement cocasse que ce soit le législateur qui se substitue au régulateur pour prendre une décision aussi évidente : supprimer les honteuses et scélérates commissions de mouvement dont je ne vois absolument pas en quoi elles peuvent bénéficier aux porteurs de parts.

[L]’article 3 rend obligatoire, pour les distributeurs d’assurance vie et de plans d’épargne retraite, de lister les produits indiciels cotés à bas coût disponibles à la souscription. Cette plus grande transparence vise à favoriser la distribution de ces produits et la baisse des frais supportés par les épargnants. Les distributeurs et gestionnaires conseillent encore trop peu souvent ces produits, qui présentent pourtant des frais en moyenne moins élevés, pour une performance similaire.

La commission des finances du Sénat estime qu’il est prématuré d’interdire les rétrocessions. Elle a conscience du fait que ces rétrocessions empêchent le développement de la gestion indicielle à bas coûts, puisque les fournisseurs d’ETF indiciels ne donnent pas de rétrocessions aux distributeurs.

Elle propose donc une meilleure mise en avant des produits indiciels référencés dans les contrats. Je crains que l’efficacité de cette mesure ne soit nulle.

L’article 7 est bien plus radical :

L’article 7 vise à garantir une réelle transférabilité interne et externe de l’assurance vie. […] [I]l prévoit d’aller plus loin [que les disposition issues de la loi « Pacte » de 2019] en matière de transférabilité en proposant la portabilité de l’antériorité fiscale du contrat en cas de rachat et d’ouverture d’un autre contrat d’assurance vie souscrit auprès d’une autre compagnie, dès lors que l’intégralité de l’épargne est transférée. La transférabilité totale des sommes placées sur un contrat d’assurance vie ainsi permise tend à garantir une réelle concurrence sur ce segment du marché de l’épargne et à permettre aux épargnants d’opter pour des contrats plus performants et moins chargés en frais.

Cette mesure révolutionnerait en effet le monde de l’assurance vie en introduisant enfin de la concurrence sur les frais et sur le service. Elle sera bien entendu torpillée par les assureurs et Bercy, au nom de la sacro-sainte non déstabilisation du mammouth que sont les fonds euros.

L’article 9 confie à la Caisse des dépôts et des consignations la gestion administrative et financière d’un fonds de fonds indiciels cotés, qui serait ensuite distribué dans les plans d’épargne retraite (PER). Il fait partie des produits qui devront être présentés et référencés par les gestionnaires des PER en vertu de l’article 3 de la présente proposition de loi. Le développement de ce produit est avant tout destiné à offrir une option accessible à tous les épargnants. Il doit également permettre de stimuler la concurrence sur le marché des PER afin de baisser les frais moyens de ces produits.

Ce serait une excellente façon d’introduite enfin des options d’épargne de long terme à bas coûts dans le cadre du PER. Les concepteurs de ses produits ont évidemment profité de l’avantage fiscal consenti à l’entrée pour avoir la main lourde sur les frais.

Je suis modérément optimiste sur les perspectives d’adoption de cet article, mais un peu plus que pour l’article 7.

Heureusement, face à l’offensive de la commission des finances du Sénat en faveur de la concurrence, de la baisse des frais et de la protection des épargnants, on peut compter sur certaines associations de conseillers en investissements financiers pour rappeler que le modèle économique à base de rétrocessions est « sacré ».

Les rétrocessions empêchent la concurrence sur les frais des produits de placement en 🇫🇷. Seule leur interdiction permettrait d'introduire une vraie concurrence. Mais voilà, ce modèle économique est "sacré".

Diantre.

"Sacré".https://t.co/5XHTdGzRBZ— AlphaBetaBlog (@AlphaBetaBlogFR) March 31, 2022

Meme (stocks) pas mort

J’espérais que la correction sur les valeurs technologiques non profitables sonnerait le glas de la finance -2.0, des meme stocks, des NFT, des crypto-actifs et des SPAC.

Et peut-être des ETF Ark Invest ou des fonds sur des thématiques ultra-pointues, forcément inspirantes et forcément disruptives.

Mais non, les meme stocks ne sont même pas (encore) morts : AMC a connu un excellent mois de mars, notamment après avoir annoncé l’achat de 22% du capital de Hycroft Mining Holding Corporation, une société bien étrange ayant une longue histoire de faillites derrière elle.

Hycroft exploite des mines d’or et d’argent qui semblent n’avoir aucune perspective d’être jamais profitables. En effet, la société a longtemps fait miroiter le développement d’un procédé révolutionnaire d’exploitation de ses mines, permettant de réduire les coûts d’extraction.

Procédé qui est dorénavant complètement mort et enterré. Rien n’a été extrait des mines.

Ah, AMC est un exploitant des cinémas. Ah, Hycroft est entré en bourse via un SPAC. Décidément.

Même ARK Innovation ETF (ARKK), l’ETF géré activement phare d’ARK Invest, la société créée par Cathie Wood, s’est repris après sa baisse importante et s’est remis à collecter.

Ce qui n’a pas empêché Morningstar de dégrader ARKK, pour des raisons déjà connues que je trouve fort inquiétantes mais qui ne tempèrent pas l’enthousiasme de certains investisseurs.

Morningstar dégrade la notation d'ARK Innovation ETF 💎👐🚀🚀🚀 de Neutre à Négative, pour différentes raisons dont le risque élevé des stratégies et l'absence de gestion de celui-ci et une forte rotation parmi les analysteshttps://t.co/ruRSc7RniR

— AlphaBetaBlog (@AlphaBetaBlogFR) April 2, 2022

Il y a vraiment un truc qui me dépasse dans cette finance -2.0. Je suis sans doute trop vieux, pourtant je vous assure que j’essaie de comprendre.

La SEC tâcle les SPAC

Les SPAC (special purpose acquisition companies) sont un des symboles de la finance -2.0, avec les meme stocks, les crypto et les NFT.

Ces véhicules sans objet initial lors de leur introduction en bourse lèvent des fonds auprès d’investisseurs et ont une durée limitée (généralement 24 mois) pour identifier une société cible, négocier un accord avec elle et faire valider une fusion absorption (ou plus rarement une prise de participation minoritaire) par ses actionnaires (ceux du SPAC), opération appelée « De-SPAC ».

Les créateurs d’un SPAC les « sponsors » se réservent 20% d’actions à peu près gratuites qui leur reviendront après la fusion-absorption, laquelle peut conduire des entités extérieures à prendre des participations extrêmement dilutives pour les actionnaires d’origine.

On le voit, les SPAC sont des machines à enrichir leurs sponsors au détriment des actionnaires externes, souvent attirés aux Etats-Unis par la caution apportée par des célébrités issues du monde du sport ou du divertissement.

Les SPAC ont connu un immense succès en 2020 en jouant sur une ambiguïté dans la réglementation de la SEC : une société qui entre en bourse via une introduction traditionnelle (à savoir une société établie, avec un historique) peut être attaquée en justice pour toute information fournie lors de son entrée en bourse dont les plaignants estiment qu’elle est trompeuse.

Des cabinets d’avocats ont estimé que les SPAC ne pouvaient pas être attaqués sur ce motif, ni au moment de leur introduction en bourse, ni au motif que les projections fournies par la cible identifiée par le SPAC (qui a un historique opérationnel, même s’il est parfois court, et des comptes audités) s’avèrent inexactes.

D’où des projections exagérement optimistes, que la réalité vient démentir postérieurement.

La SEC avait déjà annoncé que cette interprétation légale était probablement erronée. Elle clarifie la situation avec des propositions qui, si elles sont adoptées, signeront la fin de la récréation pour les SPAC les moins sérieux.

Le permis de mentir en toute impunité (ou presque), c’est fini.

La SEC 🇺🇸 souhaite durcir considérablement les obligations des SPAC avant leur entrée en bourse puis avant la "business combination" avec la cible. Ce serait la fin des projections mensongères que pouvaient faire les SPAC sans risque.https://t.co/7Y63wEkYt8

— AlphaBetaBlog (@AlphaBetaBlogFR) April 1, 2022

La SEC propose plusieurs mesures :

- Imposer la publication d’informations détaillées sur les sponsors des SPAC, les conflits d’intérêt et la dilution risquée par les actionnaires investissant dans les actions du SPAC lors de sa mise en bourse initiale ;

- Imposer la publication d’informations non financières sur la cible du SPAC durant la mise en bourse de celle-ci via la fusion-absorption ;

- Imposer que les données relatives à la mise en bourse de la cible du SPAC soient fournies aux investisseurs au moins 20 jours calendaires avant le vote des actionnaires destiné à approuver la transaction ;

- Aligner les exigences en matière d’états financiers avec celles des introductions en bourse traditionnels pour toute combinaison opérationnelle entre un SPAC et une société privée ayant déjà une activité.

- Rendre la société cible et ses représentants juridiquement responsables du contenu des documents d’enregistrement pour la combinaison avec le SPAC permettant à la cible d’entrée en bourse ;

- Considérer que tout intermédiaire (« underwriter ») en charge de la mise en bourse d’un SPAC intervenant dans la combinaison entre le SPAC et sa cible ou dans son financement est également l’intermédiaire (« underwriter ») dans la mise en bourse de l’entité cible via la fusion-absorption avec le SPAC ;

On le voit, il n’y aurait plus aucune différence de traitement entre l’introduction en bourse traditionnelle (IPO) et le processus introduction en bourse du SPAC/De-SPAC.

Et c’est tant mieux.

Avec Luc Paugam, CFA, professeur de comptabilité à HEC Paris, nous avons écrit un papier de recherche sur les SPAC : Regulatory Arbitrage on Narrative Steroids: The Case of SPACs.

Des nouvelles du #H2Ogate

Après le raté — dont j’ai parlé ici —ayant conduit le site h24finance, qui diffuse des informations commerciales pour le compte de ses clients sociétés de gestion, à mettre en ligne le reporting mensuel détaillé3 du fonds H2O Multibonds, alors que seule une version expurgée est disponible sur le site de H2O AM, cette dernière a repris ses bonnes habitudes : aucune transparence en matière d’information, sauf pour quelques privilégiés.

Les visiteurs du site de la société de gestion ont donc toujours accès à un reporting tronqué, ne permettant pas de prendre la mesure des expositions des portefeuilles.

Je vais donc continuer de m’interroger au sujet de l’AMF : une société de gestion peut-elle avoir 2 reportings différents, l’un — tronqué donc inutile — disponible sur son site internet, l’autre — complet et utile — envoyé à des investisseurs et à des intermédiaires dûment sélectionnés ?

Comment les porteurs de parts des fonds H2O AM, ou ceux qui détiennent des unités de compte de fonds H2O AM dans leur contrat d’assurance vie4), ou les investisseurs désirant analyser les fonds avant d’investir, peuvent-ils s’informer au sujet des expositions des portefeuilles des fonds ?

Les assureurs et les courtiers qui reçoivent les reportings complets des fonds H2O AM les partagent-ils avec leurs clients ? Ça me semble malheureusement peu probable.

Où est l’égalité entre porteurs de parts dans ce traitement différencié ?

A défaut de traiter également les porteurs de parts de ses fonds, H2O AM communique sur son pari russe en faisant à la fois des prédictions macro-économiques et géopolitiques pour affirmer que le guerre en Ukraine est « une crise non systémique pour les marchés ».

Sur le potentiel de performance des fonds, H2O AM utilise une rhétorique qui a déjà servi (italique ajouté par mes soins pour insister) :

Nous avons récupéré une grande partie des baisses liées à la crise russe. Les stratégies relatives que nous détenons dans nos portefeuilles offrent un potentiel de rebond totalement renouvelé.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Voilà où on en est au 31 mars 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 février 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Aucune nouvelle du côté du front principal du H2Ogate, Lars Windhorst.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 13 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir, comme 177 abonné.e.s, une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 13 de 2022. Sayōnara. さようなら.

Illustration : Pablo Picasso, Massacre en Corée (1951, Musée Picasso, Paris)

- Tant les fonds domiciliés localement que les fonds domiciliés ailleurs mais commercialisés dans le pays.

- Le titre complet était : « La protection des épargnants : payer moins et gagner plus. »

- Réservé, semble-t-il, à certains destinataires privilégiés.

- Je rappelle que dans ce cas, c’est l’assureur qui possède juridiquement les parts.