Deux narratifs dominants sont depuis peu confrontés à la réalité.

Le premier nous susurre que les fonds de private equity et de capital-investissement délivrent des performances supérieures à celles des bourses avec une moindre volatilité.

Le second nous explique que la blockchain est l’avenir disruptif de l’humanité, ce qui justifierait l’existence des crypto-actifs qui sont de purs supports de spéculation habillés dans des white papers et des protocoles abscons.

Du côté des sociétés non cotées financées par les fonds de private equity, l’heure est à la révision à la baisse des valorisations (« down rounds »).

Par exemple Klarna, pépite suédoise du « Buy Now Pay Later »1, qui serait en train de lever des fonds sur une valorisation de 6,5 milliards de dollars, alors que la précédente levée s’était faite en 20212 sur une valorisation de… 45,6 milliards. Soit une baisse de 85,7%.

Car une action, même non cotée, reste une action. Et quand les actions cotées baissent de manière importante, la valorisation des actions non cotées ne peut que baisser de la même manière, avec un léger retard en raison du mode de fonctionnement du secteur.

Du côté des crypto-actifs, on est en train de réaliser que l’écosystème des courtiers spécialisés utilise un levier phénoménal et qu’il suffit d’un hack ou de la faillite d’un hedge fund comme Three Arrows Capital pour que les dominos les plus fragiles commencent à tomber : BlockFi, Celsius Network, Voyager Digital.

Show me a more beautiful chart. I’ll wait. https://t.co/HhLWdZzGTh pic.twitter.com/y7d85SLYXY

— Robin Wigglesworth (@RobinWigg) July 1, 2022

Deux bonheurs de lecture récents.

Le premier est un roman de Michaël Prazan, racontant la vie d’un membre de l’Armée rouge japonaise (日本赤軍), organisation terroriste ultra-violente née de l’opposition de mouvements étudiants au traité de sécurité nippo-américain dans les années 1960 : Souvenirs du rivage des morts.

Des membres de l’Armée rouge ont quitté le Japon au début des années 1970 pour rejoindre des camps d’entraînement au terrorisme au Liban et se mettre au service du Front populaire de libération de la Palestine.

Dans le passionnant roman de Prazan, inspiré de faits réels, on croise notamment Carlos.

Arrêtée en 2000 à Osaka, la fondatrice de l’Armée rouge japonaise, Fusako Shigenobu, avait été condamnée en 2006 à 20 ans de prison. Elle a été libérée en mai dernier, à 76 ans (source).

Deuxième bonheur, Confessions d’un bon à rien, d’Elie Barnavi. Historien, journaliste, diplomate (il fut ambassadeur d’Israël en France de 2000 à 2002), Barnavi est né en 1946 à Bucarest et a émigré en 1961 en Israël avec sa famille.

Il retrace son parcours, marqué par une grande proximité intellectuelle avec la France. On rencontre dans ses confessions des mandarins de la Sorbonne (Mousnier et Chaunu dans un hilarant numéro de duettistes lors d’un oral qu’ils devaient faire passer à Barnavi), on plonge dans les rivalités entre historiens (superbe portrait de François Furet) et dans l’évolution de la société israélienne des années 1960 à nos jours.

C’est souvent drôle, parfois tragique et toujours passionnant.

Il y a même une 2CV, qui a mené Barnavi et ses amis Vidal Haddad et Elie Tawil d’Istanbul à Paris à l’été 1972. Cette 2CV

est une voiture formidable, grande pourvoyeuse de sensations fortes. J’ai conduit depuis à 200 km/h dans des voitures insonorisées, mais je tiens que celui qui n’a jamais roulé à 80 km/h dans une 2CV ignore ce qu’est l’ivresse de la vitesse.

Quelques années plus tôt (1953-1954), un jeune Suisse, Nicolas Bouvier (1929-1998), faisait à peu près le même trajet (Genève-Kaboul, quand même) en sens inverse avec son ami Thierry Vernet. Pas dans une 2CV, mais dans un autre véhicule devenu mythique, une Fiat Topolino.

Bouvier, un des plus grands écrivains du voyage du XXè siècle, a narré cette odyssée dans un chef-d’oeuvre, L’usage du monde.

Les vacances approchent, si vous aimez les voyages, le Japon, l’Irlande, et autres lieux, glissez les Oeuvres de Bouvier dans votre besace.

Quand Etienne Dorsay fait de la géopolitique.

Au risque de passer pour un incorrigible pessimiste, j’ai du mal à imaginer comment les hommes peuvent arriver à la paix dans un conflit armé quand ils ne sont même pas capables de se mettre d’accord au sujet de la file à emprunter sur un rond-point. pic.twitter.com/xDCrth0I2M

— Etienne Dorsay (@E_Dorsay) June 28, 2022

Quand Gabriela Manzoni mêle amour et politique.

— Gabriela Manzoni (@ManzoniGabriela) June 30, 2022

Au potager, les choses suivent leur cours. Les pieds de tomates ont beaucoup grandi, les courges sont envahissantes, il n’y a plus de cerises mais encore beaucoup de framboises et de groseilles.

Bienvenue dans ma semaine Twitter 26 de 2022.

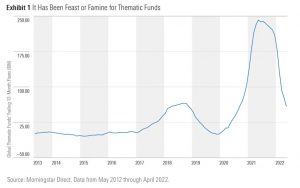

Les sirènes thématiques

Vous n’allez quand même pas manquer les méga-tendances ? Rester à quai quand le TGV de l’hydrogène va partir (voire décoller à la verticale) ? Passer à côté du potentiel de l’intelligence artificielle et de la robotique ? Rester dans le vieux monde alors que le métavers vous tend les bras ?

Bienvenue dans l’économie de demain, bienvenue dans l’univers des fonds thématiques, une des planches de salut de la gestion actions3, bienvenue dans le monde des promesses qui n’engagent que les investisseurs qui les écoutent, celles d’une surperformance par rapport aux indices dominants qui vous exposent à l’économie d’hier.

Ben Johnson de Morningstar nous rappelle que la probabilité de gagner de l’argent avec un fonds thématique est très faible, car il faut pour cela gagner un triple pari.

Le triple pari que fait l'investisseur qui s'expose à un fonds thématique n'est quasiment jamais gagnant.

par @MstarBenJohnsonhttps://t.co/TNfzR5l0XM pic.twitter.com/eDyU0XTnUU

— AlphaBetaBlog (@AlphaBetaBlogFR) July 1, 2022

1. Choisir un thème gagnant —un thème réel et durable.

2. Choisir un fonds capable de s’exposer à ce thème en détenant des actions susceptibles d’en profiter de façon significative.

3. S’y exposer avant que les valorisations n’aient intégré le potentiel futur de la thématique.

Le graphique inclus dans le tweet ci-dessus montre que plus la durée d’analyse est longue, plus la probabilité de surperformer (en bleu) a été faible et plus celle que le fonds ait été liquidé ou fusionné avec un autre fonds (en orange) a été élevée.

On voit aussi, à titre anecdotique, que sur un an près de 70% des fonds avaient sous-performé.

Fin 2021, les encours des fonds thématiques référencés par Morningstar dans sa base de fonds mondiale s’élevaient à 806 milliards de dollars (255 milliards deux ans auparavant), pour 1952 fonds.

En matière de collecte, le pic est advenu en avril 2021. Depuis, la baisse de la collecte, qui reste néanmoins positive, a suivi celle des performances.

La recommandation de Morningstar ?

Les investisseurs devraient approcher les fonds thématiques avec prudence. Les histoires racontées pour les vendre sont comme le chant des sirènes. Ayez confiance du caractère risqué de tout pari [fait sur ces produits] en ne leur accordant qu’une pondération [tenant compte du risque].

Ulysse avait rusé pour écouter le chant des sirènes sans que tout l’équipage y succombe. C’est dans L’Odyssée.

C’est aussi dans l’adaptation cinématographique de Mario Camerini avec Kirk Douglas.

En matière de fonds thématiques, faire comme Ulysse (profiter des avantages sans souffrir des inconvénients) implique de gagner les 3 paris sus-mentionnés.

C’est tellement peu probable que la meilleure solution est vraisemblablement de faire l’impasse sur ces produits, ou de les loger mentalement dans la poche « casino » de votre portefeuille, celle à laquelle vous affectez les sommes que vous pouvez vous permettre de perdre sans douleur.

Ethique et triche

Comme partout dans le monde, la profession de comptable est très réglementée aux Etats-Unis où, pour devenir CPA (certified public accountant), il faut réussir 4 examens administrés par le American Institute of Certified Public Accountants.

L’un de ces 4 examens est consacré à l’éthique.

L’éthique, c’est sérieux, l’éthique, c’est important, l’éthique, c’est indispensable quand on embrasse une carrière amenant à certifier les comptes de sociétés.

Mais passer des examens, c’est fastidieux. Alors on fait quelques accommodements. Par exemple en trichant. A l’examen d’éthique. Parce qu’enfin, l’éthique, ça commence à bien faire, pour paraphraser les paroles immortelles d’un président de la Vème république au sujet de l’environnement.

Et puis ce n’est pas la partie la plus exaltante du voyage pour devenir CPA. En plus, on peut le faire chez soi, sans surveillance, en ayant accès aux manuels. Mais il faut un taux de bonnes réponses élevés (90%), alors certains candidats à l’examen CPA travaillant chez Ernst & Young LLP (EY) ont triché.

Triche dans la partie consacrée à… l'éthique de l'examen CPA chez les consultants d'Ernst & Young LLP. Ça fera 100 millions de dollars AVEC reconnaissance des faits. https://t.co/HOQIBvI0it

— AlphaBetaBlog (@AlphaBetaBlogFR) June 28, 2022

Entre 2017 et 2021, 49 professionnels de l’audit employés par EY ont envoyé ou reçu les réponses aux questions des examens d’éthique du CPA.

Plusieurs centaines de professionnels ont également triché lors d’autres examens requis pour conserver la licence de CPA.

Un « nombre significatif » d’employés d’EY savaient que certains de leurs collègues trichaient aux examens et ont enfreint le code d’éthique de la société en n’en informant pas leurs superviseurs.

Pire encore, alors qu’EY avait été informé de pratiques de triche, la société en a caché l’existence à la SEC qui venait de démarrer son enquête à ce sujet.

Résultat : 100 millions de dollars d’amende, reconnaissance de culpabilité, obligation de mettre en place des procédures de contrôle plus sévères, obligations d’informer tous les clients de cette condamnation.

Des apprentis comptables trichant lors des examens d’éthique, ça n’est pas joli joli. C’est même très moche. Encore plus quand leur employeur, un des Big 4, ment à la SEC.

Sinon, dans un registre proche, on a le juriste de haut niveau en charge de la politique de prévention des délits d’initié chez Apple qui a utilisé pendant des années les informations privilégiés auxquelles il avait accès dans le cadre de son travail pour se livrer à des… délits d’initiés.

Après les consultants d'EY qui trichaient à l'examen d'éthique, l'ex juriste d'Apple en charge de la lutte contre les délits d'initié plaidant coupable pour délit d'initié. Phase terminale du capitalisme ? https://t.co/VzDh5N0vMK

— AlphaBetaBlog (@AlphaBetaBlogFR) July 2, 2022

J’espère qu’il a été soulagé quand Apple l’a démasqué et licencié. La dissonance cognitive devait être fort douloureuse à vivre.

Gabriela Manzoni a bien résumé le sujet de l’éthique dans le capitalisme du XXIè siècle.

— Gabriela Manzoni (@ManzoniGabriela) June 20, 2022

EY était l’auditeur de Wirecard, cette société allemande qui s’est avérée être une gigantesque fraude.

Fleuron technologique allemand, Wirecard a valu jusqu’à 24 milliards d’euros en bourse.

La rédaction du Financial Times avait fait un remarquable travail d’investigation, l’establishment boursier allemand s’était couvert de ridicule en attaquant en justice Dan McCrum, le journaliste en charge de l’enquête.

Ce dernier a écrit un livre sur le scandale Wirecard, Money Men: A Hot Startup, A Billion Dollar Fraud, A Fight for the Truth.

ADM, épisode 361

Les ADM sont les armes de destruction massive. En anglais, WMD (« weapons of mass destruction »). C’est ainsi que Charlie Munger qualifie les produits dérivés.

Les produits dérivés sont souvent utiles. Par exemple quand ils sont utilisés par des investisseurs en ayant compris les avantages et les inconvénients.

En revanche, ils peuvent se transformer en armes de destruction massive quand ils sont utilisés par des particuliers moins bien formés (j’ai parlé ici de l’étude quantifiant les pertes encourues par les particuliers aux Etats-Unis sur les produits dérivés entre le 4 novembre 2019 et le 30 juin 2021: 4 milliards de dollars).

Ou encore quand ils sont conçus par les meilleurs cerveaux d’une institution financière sophistiquée qui les fait vendre par un réseau commercial mal formé à des clients qui ne les comprennent pas et prennent pour argent comptant les histoires que leur raconte le conseiller commercial qui s’occupe d’eux.

C’est ce qu’a fait UBS Financial Services aux Etats-Unis, avec YES. Cette entité, filiale d’UBS AG, est enregistré auprès de la SEC à la fois comme broker-dealer et comme investment adviser.

Les options pour tous : quand on fait vendre des stratégies optionnelles complexes par des conseillers mal formés à des clients privés, ça déplaît à la SEC. UBS accepte de payer une amende de 25 millions de $ aux 🇺🇸. https://t.co/abZ6GCHzp1

— AlphaBetaBlog (@AlphaBetaBlogFR) June 30, 2022

YES pour « Yield Enhancement Strategy ». Une stratégie pour améliorer l’ordinaire des investisseurs, sevrés de rendement du fait des taux bas.

Pour créer ex nihilo du rendement, rien de tel que les options. En les vendant, on encaisse une prime. Et si les options ne sont pas exercées par les acheteurs, tout va bien.

YES utilisait un portefeuille de titres (actions ou obligations) comme collatéral pour acheter ou vendre des combinaisons options sur l’indice S&P 500 via une stratégie appelée « iron condor ».

Cette stratégie peut-être modestement profitable en cas d’évolution du cours d’un actif sous-jacent au sein d’une fourchette de prix plus ou moins large.

YES a été vendu entre février 2016 et février 2017 par les conseillers financiers du réseau d’UBS Financial Services, à environ 600 clients qui ont investi 2 milliards de dollars.

Les clients de YES payaient en moyenne 1,5% de frais de conseil, partagés entre UBS (75 points de base) et l’équipe de YES et les conseillers financiers (75 points de base).

Les conseillers financiers n’ont pas été correctement formés aux subtilités du produit, ni encadrés durant la commercialisation. Certains d’entre eux n’avaient pas conscience du fait que YES pouvait encourir des pertes significatives et n’ont pas informé leurs clients des risques potentiels.

En 2016 et 2017, YES a délivré de modestes performances, mais l’augmentation de la volatilité des marchés en 2018 a conduit à une perte de 18% sur l’année.

Les documents utilisés en interne par UBS Financial Services montraient un potentiel de baisse pour YES de 10 à 20% dans des situations de marché défavorables. Ces documents n’ont pas été partagés avec les prospects et les clients.

Pour mettre fin aux poursuites, UBS Financial Services a accepté de payer une amende de 25 millions de dollars (7,2 millions pour indemniser les clients et 17,4 millions au titre de sanction monétaire au civil).

Inefficace gestion efficace

Dans Fin de partie de Samuel Beckett, Hamm dit ceci :

Vous êtes sur Terre, c’est sans remède.

Plus je m’enfonce dans le trou de lapin du H2Ogate, plus j’ai envie d’emprunter à Hamm :

Vous êtes porteurs de parts de fonds H2OAM, c’est sans remède.

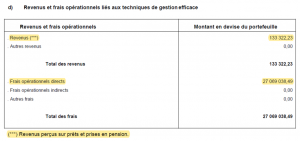

Le terme « techniques de gestion efficaces » recouvre un certain nombre de pratiques consistant pour un OPCVM à optimiser son actif. Par exemple en prêtant les titres en portefeuille à un tiers contre rémunération.

J’ai parlé ici du rapport de l’ESMA abordant, entre autres, ces techniques de gestion efficace, et analysant la part des revenus revenant au fonds, donc aux porteurs de parts, après rémunération des intermédiaires et affectation des coûts internes à la société de gestion.

A priori, on pourrait s’attendre à ce que l’activité consistant à prêter des titres détenus par un OPCVM soit profitable à celui-ci (donc à ses porteurs de parts).

Si ça n’était pas le cas, s’adonner à de telles pratiques ne serait pas dans l’intérêt des porteurs de parts.

Je rappelle les stipulations de l’article L-214-9 du Code Monétaire et Financier :

L’OPCVM, le dépositaire et la société de gestion agissent de manière honnête, loyale, professionnelle, indépendante et dans le seul intérêt de l’OPCVM et des porteurs de parts ou actionnaires de l’OPCVM.

Dans l’extraordinaire H2Ogate, ça ne semble pas être le cas pour tous les fonds.

Tenez, H2O Multistrategies par exemple.

On apprend dans le rapport annuel de l’exercice s’étant terminé le 31 mars 2020 que l’exposition du fonds au travers des techniques de gestion efficaces s’était élevée à 196 millions d’euros (prises en pension).

Une note nous apprend qu’il « s’agit des titres ayant fait l’objet de buy and sell back » à hauteur de 71 millions d’euros, à savoir des titres émis par des entités liées à Lars Windhorst.

Les contreparties dans cet exercice étaient Natixis, JPMorgan Securities et Shard Capital Partners. Pour les opérations « buy and sell back », la seule contrepartie était Shard Capital Partners, une société qui a l’habitude de travailler pour Tennor, la holding de Lars Windhorst (voir ici la notice disponible dans la base de données edgar de la SEC).

J’avais déjà parlé de Shard Capital Partners ici et là.

Bilan de l’exercice : près de 133 200 euros de revenus pour des frais opérationnels directs supérieurs à… 27 millions d’euros.

Soit une perte de 26,9 millions d’euros.

En voilà une activité profitable, réalisée dans « le seul intérêt de l’OPCVM et des porteurs de parts de l’OPCVM. »

Voici la vue d’ensemble pour les exercices clôturés en 2020 : une perte de 47 millions d’euros pour les 8 fonds, donc pour leurs porteurs de parts.

En réalité, les acrobaties avaient démarré dès l'année précédente, avec une perte de 12 millions d'euros pour les 8 fonds.

Pour les exercices clôturés en 2021, la tempête s'était calmée, mais il subsistait des curiosités : aucune exposition liée à des activités de "gestion efficace", mais cette non-activité coûte encore de l'argent à certains fonds. Adagio et Multiequities arrivent quand même à en gagner un peu.

Pour les fonds ayant publié leur rapport annuel 2021 (le 4 juillet, ce n'était pas le cas pour Multibonds, qui clôture au 31/12), la perte est de 2,662 millions d'euros.

Sur les 3 exercices, la perte cumulée est de près de 62 millions d'euros.

62 millions d'euros.

J'attends avec une grande impatience les conclusions des multiples régulateurs enquêtant sur cette affaire effarante.

J'espère que les compagnies d'assurance qui avaient massivement référencé les fonds de H2O AM dans leurs contrats d'assurance vie, et qui sont les propriétaires légaux des parts de ces FCP, en ont analysé les comptes, ont interrogé H2O AM au sujet des pertes liées aux techniques de gestion efficace et obtenu des explications satisfaisantes.

Un abonné Twitter m'a communiqué ceci.

H2O Moderato : une approche qui "prend tout son sens aujourd’hui" selon Nortia... https://t.co/HYeuBCwMQd

;-(

— Guillaume FONTENEAU (@GuillaumeFONTE6) July 1, 2022

Aux férus de réglementation désireux d'approfondir la question des techniques de gestion efficace de portefeuille, je recommande la lecture de la position AMF n° 2013-06.

Des nouvelles du #H2Ogate

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente, sauf pour H2O Allegro FCP.

Pour ce dernier fonds, si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Voilà où on en est au 30 juin 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 mai 2022).

En matière de décollecte, on a dépassé 4,9 milliards d'euros la semaine dernière.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 26 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 26 de 2022. Sayōnara. さようなら.

Illustration : Jérôme Bosch (école de) – L’Escamoteur (après 1500) - Huile sur bois 83,5 x 114 cm - Inv. B 77.0069 Musée d’Israël, Jérusalem

Une réponse sur « Ma Semaine Twitter 26 de 2022 »

Jolie mauve ! Comptez-vous la manger en salade ? Je crois que ça se fait au Maroc.