On vit décidément une époque formidable : celle de la finance -2.0, des meme stocks et des cryptomonnaies parodiques triomphantes.

Les courtiers en ligne qui symbolisent cette nouvelle ère (forcément radieuse) ne sont pas tous des parangons de vertu.

Robinhood par exemple, le déliquant multirécidiviste condamné par le SEC en décembre 2020 puis par la FINRA en juin 2021.

Montant total de l’addition ? 135 millions de $.

Même pas mal. Les résultats du premier trimestre sont ébouriffants, ceux du deuxième le seront encore plus. Robinhood va bientôt entrer en bourse sur une valorisation espérée de 40 milliards de $. Alors vos amendes de 135 millions de $, franchement…

Comme l’avait si joliment dit Chuck Prince, alors patron de Citigroup, lors d’un précédent épisode spéculatif (juillet 2007).

Tant que l’orchestre joue, il faut se lever et danser1.

L’orchestre a cessé de jouer quelque temps après, et ça a été la grande crise financière.

Chantons, dansons, pendant que l’orchestre joue. Ca ne va pas durer éternellement.

En attendant le naufrage du Titanic, les investisseurs privés ont perdu tout sens de la mesure, qui attendent une performance annuelle nette d’inflation de… 14,5% dans les 10 ans qui viennent (voir ci-dessous).

Dansons.

Jean Seghers n’a pas de chance dans la vie : sa station-service a fait faillite, il croit que sa femme Remedios le trompe avec Walden, le président du tribunal de commerce de la petite ville dans laquelle ils habitent, alors qu’en réalité elle le trompe avec son employé Ousmane, à la fois mécanicien et veilleur de nuit. Alors il tue l’amant en incendiant son garage et va essayer de brouiller les pistes face à des gendarmes pas très fûtés et l’experte très fûtée de la compagnie d’assurances.

Bienvenue dans l’univers décalé d’Yves Ravey, dont j’ai lu avec un immense plaisir le dernier roman, Adultère. Ce n’est pas un roman policier, c’est paru aux Editions de Minuit, qui viennent d’être rachetées par Madrigall, la holding qui détient Gallimard.

Du même Ravey, je recommande Bambi Bar, La fille de mon meilleur ami et Un notaire peu ordinaire.

Le week-end a été pluvieux. La journée de samedi a donc été consacrée à la production annuelle de gelée de groseille. 18 pots en tout.

Entre deux averses, j’ai cueilli ciboulette, oseille et salade. Encore quelques jours de pluie et le mildiou attaquera les tomates.

La semaine dernière, je vous ai infligé ma salade géante. Cette semaine, c’est la rhubarbe qui est géante. Celle de mon beau-frère Pascal, dont j’ai déjà parlé ici.

Quand je serai grand, j'aurai 3 serres avec 500 espèces de tomates différentes et des rhubarbes géantes, comme mon beau-frère Pascal. pic.twitter.com/ixSW860eL3

— AlphaBetaBlog (@AlphaBetaBlogFR) July 4, 2021

Pascal est une sommité mondiale de la tomate, et je recommande vivement à tout amateur de ce fruit de se procurer son excellent Guide des tomates paru chez Delachaux & Niestlé.

Un Gabriela Manzoni, pour la route.

— Gabriela Manzoni (@ManzoniGabriela) July 3, 2021

Bienvenue dans ma semaine Twitter 27 de 2021.

Doucement sur la beuh ?

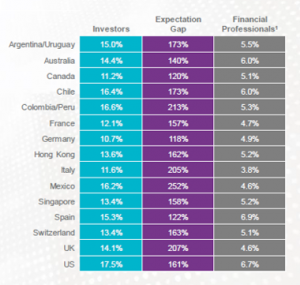

Les études réalisées par les sociétés de gestion auprès des investisseurs privés ont un trait commun : les attentes de rendement des non professionnels sont généralement irréalistes.

La dernière étude de Natixis Investment Managers, 2021 Global Survey of Individual Investors, ne fait pas exception. A l’ère de la finance -2.0 triomphante, je n’en attendais pas moins.

Stonk ! ?????.

Fumage de moquette planétaire chez les investisseurs privés, dont les attentes en matière de performance annuelle sont inquiétantes.

Source : 2021 Global Survey of Individual Investors – Natixis IMhttps://t.co/7jf472Xfa8 pic.twitter.com/mr0PVKU4zC— AlphaBetaBlog (@AlphaBetaBlogFR) June 28, 2021

Natixis IM a interrogé 8550 investisseurs ayant un minimum de 100000 $ d’actifs investissables (ou l’équivalent en parité de pouvoir d’achat) dans 24 pays en mars et avril 2021.

Et leur a demandé leurs attentes de long terme de rendement annuel pour leurs placements au-delà de l’inflation.

L’an dernier, Natixis IM avait demandé à des professionnels de la finance leurs attentes en matière de rendement net annuel net d’inflation2.

La différence, c’est ce que Natixis IM appelle Expectation Gap. Si le particulier attend 10% et le professionnel 5%, le gap est de 100%. Quand les attentes sont égales, le gap est nul.

Guess what ? Le gap est monstrueusement positif dans chacun des 24 pays.

Ce ne sont pas les 400 Français interrogés qui ont fumé la beuh la plus corsée : ils attendent 12,1% de rendement annuel pour leurs placements, là où les professionnels locaux attendent 4,7%.

Champions du monde de la fumette, les Etats-Uniens avec 17,5%, suivis par les Colombiens et les Péruviens (16,6%). En Europe, les Espagnols attendent 15,3%.

Champions de la sobriété, les Allemands, qui attendent quand même une performance annuelle nette d’inflation de 10,7%.

Chez les professionnels, c’est en Italie qu’on est le plus prudent : 3,8% par an net d’inflation. Sur les 20 ans à venir, si quelqu’un peut me garantir cette performance, je signe tout de suite.

La tendance en matière d’attente est à la hausse : 8,9% en moyenne en 2014, 13% en 2021.

Toujours plus ! Avec des taux d’intérêt à peu près nuls. Et toujours près de 1500 milliards d’euros dans les fonds euros des contrats d’assurance vie en France.

L’essentiel, c’est que le niveau de vie futur des personnes interrogées ne dépende pas de la réalisation de ces prédictions. Car elles me semblent totalement irréalistes.

Même pas en rêve.

Merci qui ?

Merci… Bernard ? Cette émission (culte, selon la formule consacrée) du milieu des années 1980.

Allez, un extrait avec les immenses et regrettés Pierre Desproges et Claude Piéplu. On ne rit décidément pas de la même façon dans les années 1980 et dans les années 2020.

La pandémie n’a pas fait que des malheureux.

Parmi les bénéficiaires, les courtiers en ligne. Et notamment les plus récents : Robinhood (créé en 2013) vient à l’esprit parce qu’il incarne la finance -2.0, celle des meme stocks, de GameStop et d’AMC. Mais eToro a été créé avant (2007).

Maintenant que la société est cotée en bourse suite à une fusion avec un SPAC, elle publie ses résultats trimestriels.

Ceux du premier trimestre 2021 sont très bons pour eToro. Merci qui ? Merci la pandémie.

La pandémie ? eToro lui dit merci.https://t.co/M52UDNFEEC pic.twitter.com/LkrfdnUxPt

— AlphaBetaBlog (@AlphaBetaBlogFR) July 2, 2021

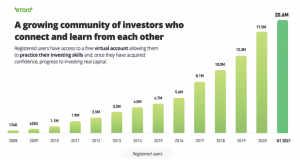

eToro se présente comme une plateforme de trading social. Parmi les métriques mises en avant, le nombre total de membres.

Tout le monde peut devenir membre. C’est gratuit. On entre ainsi dans la communauté eToro.

Ca se bouscule au portillon de de la communauté : ils étaient 20,6 millions à la fin du T1 2021. Contre 13 millions à la fin du T1 2020.

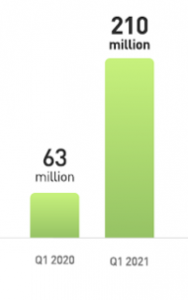

Ce qui importe plus pour le compte de résultats, c’est le nombre de comptes effectivement ouverts (« funded accounts ») sur lesquels de l’argent a été versé par son titulaire, qui peut ainsi commencer à trader.

Il y en avait 0,7 million à la fin du T1 2020, et 1,5 million à la fin du T1 2021.

Et ce qui importe à eToro, c’est le nombre de transactions, qui a explosé.

A chaque transaction, eToro perçoit un revenu. En apparence, c’est gratuit pour le client. Dans les faits, eToro se rémunère sur le spread, à savoir l’écart de prix entre l’achat et la vente. Ca coûte donc aux clients et ça rapport à eToro.

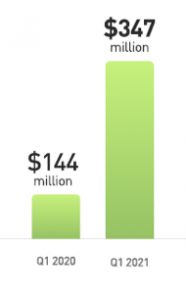

Intimement lié au nombre de transactions, le chiffre d’affaires a logiquement explosé au T1 2021 par rapport au T1 2020.

Merci Corona.

De Pierre Desproges, on pourra lire les Chroniques de la haine ordinaire et le Manuel de savoir-vivre à l’usage des rustres et des malpolis, que certains utilisateurs de la voirie parisienne, qu’ils soient automobilistes, motocyclistes, cyclistes, trottinettistes ou piétons, pourraient utilement parcourir.

Quant à Claude Piéplu, vous retrouverez son inimitable voix flûtée en vous offrant l’intégrale des immortels Shadoks.

Comme je vous aime bien, je vous offre un épisode de ce qu’on appelait en ces temps reculés un feuilleton.

Prendre aux pauvres

Robinhood, donc. Robin des Bois était ce héros au grand coeur qui prenait aux riches pour donner aux pauvres.

Entre Errol Flynn et Russell Crowe, mon coeur ne balance pas : Errol, forever. Et un coup de coeur à Sean Connery, Robin vieillissant dans La Rose et la Flèche, avec la divine Audrey Hepburn en Marianne.

Le moderne Robinhood vole ses utilisateurs (les « pauvres ») tout en leur permettant de ne pas payer de frais de transactions, pour remplir avant tout ses propres poches et celles des teneurs de marché (les « riches »).

Au nom de la nécessaire et incontestable démocratisation de l’accès aux marchés financiers.

« Stick it to the man! »

J’avais raconté ici (« Pinocchio des Bois ») comment la SEC avait condamné le courtier en ligne à une amende de 65 millions de $ en décembre 2020, notamment parce qu’il avait cherché à cacher à ses utilisateurs l’existence du payment for order flow, contrepartie soigneusement occultée de la « gratuité » des frais de courtage.

Et surtout parce qu’il avait délivré une qualité d’exécution tellement médiocre (cours d’achat trop élevés, cours de vente trop faibles) que la gratuité apparente avait en fait coûté aux utilisateurs.

Quand tu ne paies rien, ça finit par te coûter un bras.

Après la SEC, c’est la FINRA qui est tombée sur Robinhood.

La FINRA est le régulateur des broker/dealers, catégorie à laquelle appartient Robinhood.

C’est l’un des deux shérifs de Nottingham aux Etats-Unis qui harcèlent le valeureux Robinhood.

Le montant des amendes et restitutions infligées à Robinhood est le plus élevé jamais demandé par la FINRA : 57,6 millions de $ d’amendes et 12,6 millions de $ de restitutions de profits aux utilisateurs lésés, pour un total de 70,2 millions de $.

Robinhood est vraiment un des pires acteurs de la finance régulée -2.0. Le communiqué de la FINRA est terrifiant.

Ce qui n'empêchera sans doute pas Robinhood d'entrer prochainement en bourse sur une valorisation délirante.https://t.co/H07cbceU9e pic.twitter.com/eIVC4B2lIu— AlphaBetaBlog (@AlphaBetaBlogFR) July 1, 2021

Comme souvent aux Etats-Unis, Robinhood a accepté de faire une transaction avec la FINRA, sans reconnaître ni nier les faits allégués. Et a consenti (ça va généralement de pair) à la publication d’un document détaillant lesdits faits.

C’est saignant.

La FINRA rappelle que Robinhood avait déjà dû lui payer une modeste amende de 1,250 million de $ en décembre 2019, pour des péchés véniels liés au non-respect de son obligation de meilleur exécution.

Mais le meilleur était encore à venir pour la société aux 31 millions d’utilisateurs à fin mars 2021, dont 16 millions ayant un compte sur lequel des espèes avaient été déposées.

En février 2021, l’âge médian des utilisateurs était de 31 ans, et la moitié d’entre eux s’auto-diagnostiquaient comme néophytes en matière de placements. La taille médiane des comptes était de 240 $, la taille moyenne de 5000 $.

Voici les griefs exprimés par la FINRA :

- Fourniture d’informations erronées et trompeuses aux utilisateurs, notamment en matière de trading sur marge et de trading d’options.

- Incapacité à exercer les diligences appropriées avant d’approuver les comptes de trading d’options. Robinhood s’est appuyé sur des algorithmes déficients.

- Incapacité à superviser les infrastructures de trading, ayant conduit à plusieurs pannes prolongées ayant empêché les utilisateurs de faire des transactions.

- Incapacité à mettre en place un programme de continuation d’activité.

- Défaut de transmission des plaintes d’utilisateurs à la FINRA. Entre janvier 2018 and décembre 2020, ce sont des « dizaines de milliers de plaintes d’utilisateurs » que Robinhood n’a pas transmis à la FINRA, en infraction avec ses obligations réglementaires.

Pour établir le montant des sanctions monétaires, la FINRA a considéré

les dommages étendus et significatifs subis par les utilisateurs, dont des millions de personnes ayant reçu des informations erronées ou trompeuses de [Robinhood], et des milliers de personnes qui ont eu l’autorisation d’accéder au programme de trading d’options même quand ils n’y étaient pas éligibles, et les millions de personnes ayant été affecté par les pannes du système informatique en mars 2020.

Robin, ça fera 70 millions de $ en tout.

J’aime décidément beaucoup du capitalisme disruptif de la finance -2.0 : ses représentants sont plus amusants à regarder et à écouter que les glorieux ancêtres (robber barons, insipides patrons de zaibatsu au Japon, flamboyants gérants de hedge funds).

Ils maîtrisent tellement bien le storytelling qu’ils arrivent à faire croire que le gratuit est vraiment gratuit et qu’ils permettent aux petits de prendre leur revanche sur les gros.

Le pire, c’est qu’il y a toujours des millions de personnes pour les croire.

Ah, le jour suivant la publication du communiqué de presse de la FINRA, Robinhood a publié son S1, le prospectus d’introduction en bourse.

J’y consacrerai un billet dédié. Le timing est parfait (pour les actionnaires de Robinhood, qui sont tout sauf des petits).

Et c’est ainsi que Jason est grand

Jason Zweig est l’un de mes journalistes financiers préférés. Il est en charge de la rubrique Finances Personnelles du Wall Street Journal, et j’aime beaucoup le fond et la forme de sa production.

Le fond ? Pas d’emballement pour les modes, une approche très analytique, une grande honnêteté intellectuelle. La forme ? Un style superbe, de multiples références à la littérature et à la peinture.

Il était l’invité de Christine Benz et Jeff Ptak, CFA, les animateurs de l’excellent podcast de Morningstar, The Long View.

Le très sage @jasonzweigwsj dit des choses extrêmement pertinentes sur le coût du conseil dans The Long View, le #podcast 🎙️ animé par @christine_benz et @syouth1https://t.co/7r2ndC1Raz

— AlphaBetaBlog (@AlphaBetaBlogFR) July 1, 2021

Morceaux choisis.

Interrogé par Benz et Ptak sur la fin des barrières au trading grâce à des acteurs comme Robinhood (application facile d’utilisation et absence de frais de courtage), Zweig estime que c’est une bonne nouvelle, à condition de ne pas trader trop fréquemment.

Il rappelle qu’il n’y a aucune preuve que les personnes qui tradent plus fréquemment obtiennent de meilleures performances, et que de nombreuses études ont montré que plus l’on trade, moins l’on gagne. Rendre le trading moins cher, voire gratuit, ne bénéficie qu’à ceux qui tradent très peu et à bon escient.

Zweig recommande à la plupart des investisseurs de s’exposer à des fonds indiciels très largement diversifiés et peu chers. Mais il conçoit que certains investisseurs aient besoin de pimenter leur portefeuille avec des produits plus spéculatifs, par exemple avec des fonds thématiques.

Dans ce cas, il conseille d’ouvrir un compte séparé de l’ennuyeux portefeuille principal à base de fonds indiciels diversifiés.

Interrogé sur la tarification du conseil financier, Zweig confesse que ça fait des années qu’il pense que ces frais, trop élevés, doivent baisser, mais qu’ils ne baissent pas. Il sait qu’ils devront baisser, mais il ne sait pas quand.

Quelle autre activité facturait 1% par an pour ses services il y a 30 ans, il y a 20 ans, il y a 10 ans, et le fait encore aujourd’hui ? J’exagère un peu, je sais que ces montants ont un peu baissé, mais pas tant que cela. La technologie, les consommateurs, de plus en plus éduqués, la concurrence d’acteurs comme Vanguard vont faire baisser ces coûts. Les conseillers financiers qui croient pouvoir continuer à facturer ce qu’ils ont toujours facturé se bercent d’illusions. Ca va durer encore un peu, mais pas très longtemps. Cette notion que l’on peut facturer 100 points de base par an pour remplir les portefeuilles des clients avec des produits dont le coût n’est plus qu’une fraction de ces 100 points de base n’est pas un modèle d’affaires soutenable, pas du tout.

Je résume : 1% d’honoraires de conseil, c’est trop quand on peut construire un portefeuille très diversifié pour des frais de gestion annuels de moins de 0,1% avec des produits indiciels.

Heureusement, en France, nous avons à la fois les meilleurs produits gérés activement du monde (c’est pour cela que les frais sont très élevés) et les meilleurs conseillers du monde (94% ne sont pas indépendants au sens de MIF 2 pour continuer à percevoir des rétrocessions sur ces frais très élevés).

Ils en ont de la chance, les épargnants français.

Zweig a édité le mythique livre de Benjamin Graham, The Intelligent Investor (en français, L’Investisseur Intelligent).

Il est également l’auteur d’un hilarant dictionnaire des termes financiers, The Devil’s Financial Dictionary. Et d’un livre excellent sur l’apport des neurosciences en matière d’investissement, Your Money and Your Brain. (en français, Gagner en bourse grâce à la neuroéconomie).

Et surtout la transparence, hein

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tenor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tenor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

Voilà où on en est au 1er juillet 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 mai).

Du côté de la décollecte, on est en là. On a dépassé 3 milliards d'euros.

Du côté de la performance, on est en là.

Du côté de chez Lars, la transparence continue de faire rage : les comptes 2020 de La Perla Fashion Holding, société de lingerie de luxe dont les fonds H2O AM touchés par le bacille illiquidita H2O ? pestis détenaient à la fois des actions et des obligations, n'ont toujours pas été publiés au 5 juillet 2021.

Lars Windhorst a créé un compte Twitter pour rétablir les vérités malmenées par de méchants journalistes. Il répond ainsi à Cynthia O'Murchú, Olaf Storbeck et Robert Smith du Financial Times, qui rapportent que le parquet de Berlin aurait ouvert une enquête criminelle sur certaines activités de l'homme-par-qui-l'affaire-H2O-est-arrivée.

Et notamment sur le fonds Evergreen, lancé par Windhorst pour racheter à H2O AM les actions et obligations des sociétés de son groupe, qui serait suspecté d'activités bancaires illicites.

Dear @FT, that is old news. We are not concerned and continue to focus on our business. We were informed about Bafin’s complaint in early May and we immediately contacted the #Berlin prosecutor to assist with any investigation. (1/3) https://t.co/TgEv1xuVxt

— Lars Windhorst (@LarsWindhorst) July 5, 2021

On se souvient que ce sont O'Murchú et Smith qui avaient déclenché l'affaire H2O AM avec leur article de juin 2019, "Illiquid Love".

2 ans déjà, comme le temps passe. J'espère que l'issue est proche et que je vais pouvoir supprimer cette vignette hebdomadaire.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 27 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 27 de 2021. Sayōnara. さようなら.

Illustration : scène du film Titanic de James Cameron.

- « As long as the music is playing, you’ve got to get up and dance. »

- Global Survey of Financial Professionals, étude réalisée en mars-avril 2020 auprès de 2700 professionnels de la finance.

2 réponses sur « Ma Semaine Twitter 27 de 2021 »

Bonjour,

Vos amis d’eToro sont malhonnêtes jusque que dans leurs histogrammes. Dans la copie de votre tweet, en faisant rapidement le rapport des tailles des 2 barres, on pourrait croire que le chiffre a été multiplié par un peu plus de 4. Mais l’origine n’est pas à zéro. Le chiffre n’a réellement été multiplié « que » par 2.4.

1%, c’est effectivement le tarif que l’on trouve en Belgique pour la gestion d’un portefeuille d’etf : Lucy de BNP Paribas Fortis, Easyvest, Curvo…