Après 4 semaines dans les hauteurs sans télévision, j’ai retrouvé les joies de l’image animée avec deux splendides documentaires.

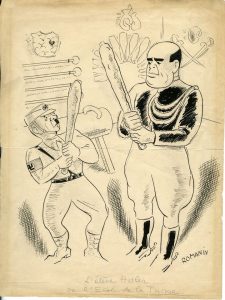

Le premier est consacré à Romanin, caricaturiste passionné d’art contemporain ayant vécu pendant la première moitié du XXè siècle.

Ah, Romanin est plus connu sous son vrai nom : Jean Moulin (1899-1943).

Romanin, l’autre Jean Moulin de Daniel Ablin, dresse le portrait intime d’un immense personnage de notre histoire, finalement assez peu connu. On y voit même un film d’actualités très émouvant dans lequel on entend la voix de Moulin.

Sur Jean Moulin, on lira la biographie de référence de Daniel Cordier, qui fut son secrétaire dans la Résistance : Jean Moulin, la République des catacombes (tome 1, tome 2).

Toujours de Daniel Cordier (1920-2020), lisez le magnifique Alias Caracalla dans lequel il raconte comment le garçon d’extrême-droite qu’il était avant la seconde guerre mondiale est devenu un homme de gauche et le secrétaire de Jean Moulin.

A l’occasion de l’entrée des cendres de Moulin au Panthéon, le 19 décembre 1964, André Malraux, alors Ministre de la Culture du gouvernement de Michel Debré, avait prononcé un discours qui avait fait date.

A l’ère de TikTok, ça détonne, mais ça me fait toujours frissonner.

Le deuxième documentaire s’est intéressé à des acteurs anonymes de l’histoire économique de la France après la seconde guerre mondiale, notamment de cette période que Jean Fourastié a qualifiée de « Trente Glorieuses » : des Marocains, Berbères pour la plupart, que Mora a fait venir par milliers pour travailler dans les mines, en Lorraine et dans le Nord.

Mora, c’est Félix Mora, agent recruteur pour les Charbonnages de France au Maroc, ancien sous-officier de l’armée française.

60 ans après, des « Mora »1 témoignent, et c’est bouleversant.

La vie devant nous, réalisé par Frédéric Laffont à partir d’une enquête d’Ariane Chemin parue dans Le Monde en 2020 (ici et là), c’est un pan à peu près inconnu et passionnant de notre histoire.

Ces deux documentaires remarquables ont été diffusés sur Arte. Quand je pense que la représentation nationale a voté la suppression de la redevance audiovisuelle, les bras m’en tombent : ce que Boris Johnson a menacé de faire sans mettre ses menaces à exécution s’est produit en France.

Les illusions perdues d’Etienne.

Petit, je m’imaginais explorateur ou aventurier, défendant la veuve et l’orphelin au mépris du danger.

Quelques décennies plus tard, je m’entasse dans une rame surpeuplée pour aller au bureau sauver le monde en remplissant des tableaux Excel.

Bonne rentrée les enfants… pic.twitter.com/cgeGOk62WG— Etienne Dorsay (@E_Dorsay) September 1, 2022

Ah, la quête du bonheur.

— Gabriela Manzoni (@ManzoniGabriela) September 3, 2022

De retour dans mon potager du Vexin après une absence de 5 semaines, j’ai eu la bonne surprise de constater que la sécheresse et la chaleur du mois d’août n’avaient pas eu raison de mes pieds de tomates.

Bienvenue dans ma semaine Twitter 35 de 2022.

Stuart le défroqué

Rien de tel qu’un prêtre défroqué pour connaître le fonctionnement intérieur d’une église. Rien de tel qu’un responsable de l’investissement responsable défroqué pour connaître le fonctionnement intérieur d’une société de gestion et sa façon d’aborder l’ESG.

Stuart Kirk est l’ancien responsable de l’investissement responsable de HSBC Asset Management. Dans une vie antérieure, il fut journaliste au Financial Times, où il écrivait pour la rubrique Lex.

C’est l’homme qui avait osé dire ce qu’un responsable de l’ESG en fonction ne devrait pas dire lors d’un colloque organisé précisément par le Financial Times, le «FT Live Moral Money Summit Europe» qui s’est tenu le 19 mai dernier.

J’en avais parlé pour la première fois ici puis là.

Désavoué par son employeur, vilipendé par la majeure partie de ses confrères, il a fini par démissionner de son poste en juillet dernier.

Le FT lui a ouvert ses colonnes la semaine dernière. Et comme Kirk est loin d’être un idiot, c’est passionnant.

Pour Stuart Kirk, l'ex responsable de l'investissement responsable de HSBC Asset Management, l'ESG doit être scindé en 2 https://t.co/0D7Qw5r2hj

— AlphaBetaBlog (@AlphaBetaBlogFR) September 5, 2022

Il rappelle qu’il est totalement en faveur de l’ESG, mais que ce dernier souffre depuis le premier jour d’un défaut existentiel : il existe dans deux acceptions inconciliables.

La première est celle des sociétés de gestion, des gérants et des fournisseurs de données extra-financières, pour qui l’ESG consiste à tenir compte des sujets environnementaux, sociaux et de gouvernance pour évaluer la performance ajustée du risque d’un actif. Selon cette définition, tout fonds a peu ou prou une approche ESG, tant ces sujets impactent la valorisation d’une manière ou d’une autre.

Deuxième acception, celle des investisseurs, qui veulent faire le bien avec leur argent en investissant dans des actifs « verts », « éthiques », « durables ». Ils préfèrent investir dans une société qui ne produit pas de charbon, ne pratique pas le népotisme et a une direction générale diversifiée (en genre et en origine).

La première approche considère l’ESG comme une donnée d’entrée (l’ESG comme « input ») dans son processus d’investissement, la seconde comme des objectifs à maximiser (l’ESG comme « output »), ce qui conduit à de multiples malentendus.

Dans le premier monde (celui de l’ESG comme « input »), il est acceptable de détenir en portefeuille une société industrielle japonaise très polluante ayant une très mauvaise gouvernance dès lors que l’équipe de gestion considère que ces risques sont moins matériels que les autres moteurs de performance. Mais il sera difficile d’en convaincre un fonds de pension néerlandais, qui appartient au second monde, celui de l’ESG comme « output ».

Pour remédier à ce problème, Kirk suggère de scinder l’ESG en deux :

- Les fonds gérés selon la première approche (l’ESG comme « input »), qui, comme tous fonds gérés activement, auront des périodes de sous-performance ;

- Les fonds gérés selon la seconde approche (l’ESG comme « output »), qui impliquent que les sociétés qui les gèrent soient explicites sur le fait qu’il n’est pas possible de délivrer de la performance tout en faisant le bien. Pour ces fonds, la définition du bien et du mal ne peut être sous-traitée aux fournisseurs d’indices ou de données extra-financières. Kirk appelle de ses voeux une standardisation des scores extra-financiers.

Bon courage. Sachant qu’en matière de normes, à la fin, ce sont les Etats-Unis qui gagnent, le risque est celui d’un alignement sur le plus petit dénominateur commun.

Je pense, comme Kirk, qu’il devrait y avoir deux types de fonds :

- Une immense majorité de fonds qui intègrent dans leur processus de décision des données extra-financières (il serait absolument absurde de ne pas en tenir compte, n’en déplaise aux Républicains du Texas et de Floride dont j’ai parlé ici), en leur accordant une plus ou moins grande importance2. On pourrait ainsi se dispenser des labels ESG hétérogènes, peu informatifs et peu discriminants ;

- Une infime minorité de fonds à impact capables de démontrer via des données auditables qu’ils ont généré un impact positif qui n’aurait pas existé s’ils n’avaient pas investi. Bien entendu, ces fonds avertiraient que l’impact a la priorité sur la délivrance de rendements ajustés du risque supérieurs à ceux de leur marché sous-jacent.

Ce débat nécessaire et passionnant ne fait que commencer.

La super bulle de Jeremy

Jeremy Grantham est le co-fondateur de GMO, une société de gestion. C’est aussi, avec Howard Marks d’Oaktree, est un des commentateurs des marchés financiers les plus suivis et les plus intéressants (à mes yeux en tout cas).

Depuis plusieurs mois, Grantham alerte sur l’existence d’une super bulle sur les marchés actions aux Etats-Unis (j’en avais parlé début 2022). Une super bulle se caractérise une différence de valorisation par rapport à la tendance moyenne supérieure à 2,5 écarts-types. Grantham en a identifié 3 dans l’histoire : en 1929, en 2000 et en 2021.

En 2022, la super bulle de 2021 est donc toujours présente, et pas seulement sur le marchés des actions Etats-Unis, mais aussi sur les marchés obligataires et immobiliers.

Ajoutez au tableau le choc sur les cours de certaines matières premières et le durcissement des politiques des banques centrales, et vous comprendrez pourquoi, selon Grantham, le pire est à venir.

Pour Jeremy Grantham de GMO, nous entrons dans le dernier acte de la super bulle. Il finira sans doute un jour par avoir raison. https://t.co/S5BxCBGuXd

— AlphaBetaBlog (@AlphaBetaBlogFR) September 1, 2022

Selon lui, un super bulle est un drame en 4 actes :

- Premier acte : la bulle se forme ;

- Deuxième acte : un revers advient, comme au premier semestre 2022, comme des événements économiques ou politiques conduisent les investisseurs à réaliser que les arbres ne montent pas jusqu’au ciel et font baisser les cours.

- Troisième acte : ce que nous avons vu pendant l’été, le rebond dans la baisse (« bear market rally »).

- Quatrième acte : finalement, les fondamentaux se dégradent et le marché baisse vers ses plus bas.

Grantham identifie des problèmes de court terme :

- Les pays émergents sont très affectés par la hausse du coût et l’énergie et des engrais, qui menace leur sécurité alimentaire ; La Chine, moteur principal de la croissance mondiale depuis 30 ans, se débat entre la lutte contre le covid et une crise immobilière, cette dernière étant également perceptible dans d’autres pays, dont les Etats-Unis ;

- Les gouvernements retirent les politiques de soutien massif à l’économie mises en place au début de la pandémie.

Il voit aussi des problèmes de long terme :

- Un déficit chronique de personnel dû à la démographie dans les pays riches et en Chine, qui va réduire la croissance et alimenter l’inflation ;

- un déficit en engrais ;

- Le climat, dont Grantham craint qu’il ne soit hors de contrôle.

Sa conclusion : la pièce va se terminer en tragédie épique.

Le charme irrésistible de la performance passée

« Les performances passées ne préjugent pas des performances futures. »

Cet avertissement doit figurer sur toutes les publicités pour des produits de placement. Il doit bien y avoir une raison ? Par exemple, parce que c’est vrai.

Et pourtant, l’investisseur lambda achète principalement la performance passée.

Ou, pour utiliser le jargon financier, le momentum.

L’excellent Joe Wiggins, CFA, mon blogueur en matière de finance comportemental préféré (Behavioural Investment) s’est demandé pourquoi.

.@BehaviouralJoe on performance chasing, a.k.a. momentum investing https://t.co/WCngybQhiT

— Philippe Maupas (@philmop) August 31, 2022

Selon lui, nous sommes attirés par le momentum :

- Parce qu’il est facile d’acheter la performance passée.

- Parce qu’il est réconfortant d’acheter la performance passée.

- Parce que l’être humain a une tendance naturelle à extrapoler : nous pensons que ce qui s’est produit dans le passé récent va se poursuivre dans le futur, que ce qui monte va continuer à monter.

- Parce que nous écrivons des histoires pour justifier la performance passée : un momentum positif nous conduit à élaborer un narratif convaincant et séduisant, alimentant le cercle vicieux de la hausse auto-entretenue.

- Parce que nous nous sentons bien dans la foule : nous croyons que le le comportement des autres recèle des informations. Une approche contrariante nous exposerait à de nombreux risques déplaisants.

Seul.e.s les gérant.e.s ayant adopté une stratégie explicitement momentum reconnaissent faire du momentum. A tous les autres acteurs (gérants ou investisseurs), il est très difficile d’admettre qu’ils achètent la performance passée.

Et pourtant, le momentum est un des facteurs qui semblent délivrer une surperformance ajustée du risque par rapport au marché.

Le coût des UC

Les UC, ce sont les unités de compte. C’est ainsi que l’on nomme les fonds disponibles dans les contrats d’assurance vie, à côté du fonds euros.

Le coût de détention d’une UC pour un.e assuré.e, c’est, en l’absence de frais sur versement au niveau du contrat et de commissions de souscriptions ou de rachats acquises au fond au niveau de l’UC, la somme des frais du contrat au titre des UC, exprimé en pourcentage annuel (et prélevé en nature par l’assureur qui diminue le nombre de parts détenues) et des frais explicites de chaque UC.

Le total des frais explicites de chaque UC est égal à la somme des frais courants et de l’éventuelle commission de surperformance.

Les frais courants sont égaux à la somme des frais de gestion fixes, des frais encourus au titre de l’investissement dans d’autres OPCVM, et des scélérates commissions de surperformance (dont j’ai parlé ici).

Ces données mises à jour annuellement sont disponibles dans le DICI des fonds, document qu’à peu près personne ne lit, de même qu’à peu près personne ne lit le prospectus.

Good Value for Money (GVFM), un cabinet de conseil fondé par Cyrille Chartier-Kastler, fait un excellent travail de pédagogie en matière d’assurance vie.

Notamment en publiant un benchmark annuel des frais facturés au sein des unités de compte.

Ça m'avait échappé dans les alpages : Good Value for Money a publié début août son analyse 2022 des frais des UC en assurance vie. Bonne nouvelle : les frais courants des parts destinées aux particuliers seraient en baisse. https://t.co/Qmz1hzAM4K

— AlphaBetaBlog (@AlphaBetaBlogFR) September 5, 2022

Je suppose que pour calculer les niveaux de frais, GVFM compile les plus récents frais courants de toutes les unités de compte référencées dans les contrats suivis par la société (qui sont donc au mieux ceux de l’exercice 2021 quand il coïncide avec l’année civile). Les frais de 2022 sont donc un mix de frais 2021 et de frais plus anciens, et les frais 2021 un mix de frais 2020 et de frais plus anciens.

Je suppose également que GVFM calcule une moyenne arithmétique des frais courants par catégorie, n’ayant pas accès aux encours moyens de chaque part, qui lui permettraient de calculer des frais pondérés des encours, plus représentatifs de ce que vivent réellement les assuré.es.

Enfin, les frais courants n’incluent pas les commissions de surperformance, qui peuvent peser très lourd.

Ces réserves posées, l’exercice est néanmoins intéressant pour identifier d’éventuelles tendances.

Et la tendance générale est plutôt à la baisse, ce qui est une bonne nouvelle.

Les quelques hausses concernent surtout les parts sans rétrocessions ("clean shares") qui sont a priori si peu nombreuses que l'ajout de peu de fonds chers peut affecter la moyenne.

Je suis toujours aussi surpris de voir la cherté des fonds actions France. A fin juillet 2022, la France pesait 3,06% de l'indice des marchés développés, le MSCI World. A part l'inévitable et puissant biais domestique, je vois assez peu de raisons de détenir des fonds actions France, et encore moins de les payer si cher.

Comparons le prix des fonds gérés activement avec rétrocessions avec celui des fonds indiciels (GVFM rappelle à juste titre que certains contrats référencent des fonds indiciels qui ne sont pas des ETF et peuvent avoir des frais de gestion très élevés pour de l'indiciel).

Pour mieux comprendre l'impact de différences de pourcentages qui peuvent apparaître minimes à l'oeil nu, je fais comme si le coût de la gestion était le prix d'un litre d'essence.

Par convention, je fixe le coût des fonds indiciels à 1,5 € le litre et je calcule le coût du litre de gestion active avec des fonds à rétrocessions et des fonds sans rétrocessions.

Pour les actions France, le litre indiciel vous coûte donc 1,5 €. Avec les UC "patrimoniales", il vous en coûte 8,8 €, soit un multiple de presque 6.

Les multiples entre les UC indicielles et la gestion active sans rétrocessions vont de 3,1 à 6,7.

C'est le prix à payer pour s'exposer à la gestion active, qui sous-performe massivement la gestion indicielle à bas coûts sur toutes les durées de détention à partir de 3 ans.

C'est donc surtout le prix à payer pour maintenir en vie un système de distribution dans lequel aucune des parties prenantes3 — à l'exception des assuré.e.s qui n'ont pas voix au chapitre — n'a le moindre intérêt à ce que les frais baissent.

Je rappelle qu'aux frais courants des unités de compte s'ajoutent la commission de surperformance et les frais de gestion du contrat au titre des UC, estimés par GVFM à 0,8% par an en moyenne.

L'assurance vie ? Une excellente enveloppe de détention aux frais très souvent prohibitifs.

Des nouvelles du #H2Ogate

Lars Windhorst est très discret sur Twitter.

Ce qui donne du poids à chacun de ses tweets.

Par exemple à celui-ci, dans lequel il se réjouit de la première victoire de la saison de "son" club de football, le Hertha BSC.

Super happy about our first win this season ! Congratulations to @HerthaBSC ! https://t.co/VkfPhU5YXb

— Lars Windhorst (@LarsWindhorst) September 4, 2022

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement en juillet 2022 de la part de Tennor.

Voilà où on en est au 1er septembre 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 29 juillet 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 35 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 35 de 2022. Sayōnara. さようなら.

Une réponse sur « Ma Semaine Twitter 35 de 2022 »

Bonjour Monsieur ,

Encore bravo pour votre blog toujours passionnant. Concernant le charme irrésistible de la performance passée , parieriez vous sur la capacité à renouveler sa performance d’un athlète qui a déjà couru le 100m en dessous des 10s ou sur celle d’un athlète qui n’a encore jamais été en mesure de réaliser un telle performance ? En ce sens, je m’inscrit partiellement en faux quant à l’affirmation placarder sur tous les fronticipes : »les performances passées ne préjugent pas des performances futures ». Dans tout autre domaine que la finance cette affirmation est littéralement fausse et même risible. Jugez-en via cette simple métaphore prise au hasard : qui oserait affirmer qu’une équipe de foot multi vainqueur d’une compétition n’a pas plus de chance de la remporter à nouveau que celle qui ne l’a jamais remporté ? Personne sous peine d’être pris pour un supporter du PSG 🙂 Je pense que vous m’avez compris le chemin de la performance une fois trouvé est plus facile à retrouver quand on le connait que lorsqu’on l’ignore. Me trompe-je ? Bien à vous