Magie des chiffres ronds : les encours détenus dans les ETF et les ETP ont récemment dépassé 10 000 milliards de dollars. La collecte nette sur ces mêmes produits a dépassé 1 000 milliards de dollars depuis le début de l’année 2021.

Qui en profite ?

Les émetteurs d’ETF et d’ETP, bien entendu.

Mais surtout les investisseurs utilisant ces produits. Investisseurs avant tout étatsuniens1.

En France, le système de distribution de produits de placement continue de référencer et de vendre avant tout des produits gérés activement, avec des frais de gestion suffisamment élevés pour permettre de rémunérer tous les participants professionnels à cet éco-système.

10 000 milliards de $ dans les #ETF et ETP après une collecte nette de plus de 1 000 milliards depuis le début de l'année.

Les particuliers 🇫🇷 sont protégés de cette déferlante par le complexe industriel banque/assurance/CGP.par @JamieJournohttps://t.co/0GGlLFVbDI

— AlphaBetaBlog (@AlphaBetaBlogFR) November 17, 2021

Alors que l’inflation inquiète, que le pouvoir d’achat reste une préoccupation majeure, il serait temps de réaliser qu’un gain de pouvoir d’achat peut provenir de différentes sources : d’une hausse des revenus (mais une telle hausse est généralement inflationniste) ou d’une baisse de certaines dépenses, par la compression des frais encourus au titre de ces dépenses.

Injecter des fonds indiciels à bas coûts dans un portefeuille de produits de placement permet mécaniquement d’augmenter les gains pour les investisseurs.

C’est ce que notait la commission des finances du Sénat dans son récent rapport intitulé : « Payer moins pour gagner plus ». J’en ai parlé ici.

De même qu’un automobiliste fait volontiers un détour de quelques kilomètres pour aller faire le plein d’essence au supermarché plutôt que dans une station service traditionnelle (pour payer entre 5 et 15% de moins), un investisseur en fonds devrait faire le détour vers la gestion indicielle à bas coûts pour s’exposer à l’évolution de l’indice MSCI World pour 0,2% par an plutôt que pour 2% par an.

Il paiera ainsi 10 fois moins et sur longue durée s’en trouvera infiniment mieux.

Etienne Dorsay a encore frappé juste.

Chères générations futures,

Nous nous occuperons de tous ces petits soucis de climat et de fin du monde dès que nous aurons réussi à faire baisser le prix de l’essence pour continuer à garer nos 4×4 sur les trottoirs le temps d’acheter nos téléphones coûtant un SMIC.

Tenez bon. pic.twitter.com/5JN0AaYQEe— Etienne Dorsay (@E_Dorsay) November 20, 2021

Si Etienne Dorsay est libre le mercredi 24 novembre, il est le bienvenu à la table-ronde organisée par Gestion 21, une société de gestion entrepreneuriale spécialiste des actions françaises et des foncières cotées, que j’animerai.

Le thème ? Sortir du brouillard de l’ESG.

Y participeront Sylvie Malécot, consultante et actuaire présidente de Millenium et membre du comité du label ISR, Lucie Pinson, fondatrice et directrice générale de Reclaim Finance, une ONG qui a pour objectif de mettre la finance au service du climat, et Daniel Tondu, président de Gestion 21.

Cette table-ronde, qui commencera à 9 heures le 24 novembre, se tiendra à la fois en présentiel au Grand Hôtel Intercontinental à Paris, et sous format webinaire.

Elle est destinée aux professionnels de l’investissement. Vous pouvez vous inscrire ici. En raison des contraintes logistiques, l’inscription en présentiel devra préalablement être validée par Gestion 21.

J’avais couru en octobre le magnifique trail de la Foulerie à Chaumont-en-Vexin, dans la version 23 kilomètres.

Jérôme Lamarque est non seulement le directeur commercial d’UAF Patrimoine, mais c’est aussi le photographe quasi officiel de cette course.

Me voici donc franchissant la ligne d’arrivée. On n’a pas l’air très malin quand on court, mais je promets que, malgré les apparences, j’ai bien terminé le trail en courant.

Bienvenue dans ma semaine Twitter 46 de 2021.

Un partner initié pas fûté

A une époque, quand on entrait chez McKinsey, c’est qu’on était présumé.e être très intelligent.e. C’est dire si un partner, le grade le plus élevé auquel de rares élu.e.s accèdent après avoir gravi les échelons (associate, puis engagement manager, puis associate partner), était présumé être très, très intelligent.

Mais les temps changent et le comportement de certains (très rares, bien entendu) partners de McKinsey conduit à remettre en question leur intelligence présumée.

Puneet Dikshit par exemple, partner au bureau de New York de McKinsey, qui, à l’occasion d’une mission pour Goldman Sachs, a appris l’acquisition à venir de GreenSky par son client.

Le niveau baisse chez les partners de McKinsey.

En voilà un qui a commis toutes les erreurs possibles en utilisant des informations privilégiées à des fins de trading. La SEC 🇺🇸 n'a eu aucun mal à l'attraper.https://t.co/WkiETWaQIU— AlphaBetaBlog (@AlphaBetaBlogFR) November 18, 2021

Ce type d’information s’appelle MNPI : material non public information. Une information non publique susceptible d’avoir, si elle était connue, un impact matériel. En l’espèce sur le cours de la cible, GreenSky.

Quand on détient une MNPI, dans la plupart des juridictions boursières avancées, on n’a pas le droit de l’utiliser pour en profiter, ou de la partager avec un tiers pour lui permettre d’en profiter.

Notre partner d’élite n’a pas eu de scrupules. Il a donc utilisé à son profit cette information privilégiée non publique, mais avec une naïveté assez stupéfiante.

Il n’a quand même pas été bête au point d’acheter l’action GreenSky (ticker GSKY). Trop visible, trop téléphoné.

Se sachant très, très intelligent, il a étudié le marché des options d’achat sur GSKY et a acheté pour 24647 $ d’options en dehors de la monnaie les 13 et 14 septembre 2021. Sur 2 comptes : le sien et celui de sa femme.

Ces options étaient promises à expirer sans valeur le 17 septembre, sauf si le cours de l’action venait à dépasser avant cette date le prix d’exercice des options. Par exemple si une offre publique d’achat était annoncée.

Bingo ! Notre partner malhonnête détenait les informations et savait que l’offre de rachat par Goldman Sachs serait dévoilée le 15 septembre, à un cours nettement supérieur au prix d’exercice des options.

Le trade du siècle pour Dikshit !

Dikshit vendit toutes ses options d’achat sur GSKY le 15 septembre 2021, réalisant une plus-value de plus de 450 000 $, un retour sur investissement d’environ 1829%.

Et vous, vous avez fait combien avec votre fonds en euro, votre fonds H2O Multibonds ou $SHIB entre le 13 et le 15 septembre 2021 ?

Bien entendu, le régulateur surveille les marchés d’options liées à des valeurs sur lesquelles une opération a lieu ; bien entendu, le régulateur a tout de suite identifié un achat d’options d’achat en dehors de la monnaie suivi deux jours après d’une vente avec une plus-value spectaculaire ; bien entendu, le régulateur a très rapidement identifié le délinquant2.

Cerise sur le gâteau, notre partner malhonnête avait fait quelques recherches Google innocentes depuis son PC professionnel.

Des recherches comme : « comment réagissent les options en cas de rachat d’une entreprise, » ou « capitalisation boursière de GreenSky ».

Ou encore une recherche sur la condamnation d’un de ses pairs, Rajat Gupta, lui aussi partner chez McKinsey, lui aussi malhonnête. Et condamné en juin 2012 à deux ans de prison pour avoir partagé avec des tiers des informations confidentielles (MNPI).

Champion Puneet ! Il n’y a pas mieux pour signer son forfait que de faire des recherches sur son PC professionnel !

Si on peut être partner chez McKinsey tout en étant peu sophistiqué, je vais retenter ma chance. J’avais en effet passé des entretiens en 1989 et n’avais pas été recruté.

Comme l’écrivait Samuel Beckett dans Cap au pire :

Déjà essayé. Déjà échoué. Peu importe. Essaie encore. Échoue encore. Échoue mieux.

Echoue mieux ! A l’ère des premiers de cordée, j’adore.

L’active share a du plomb dans l’aile

L’active share mesure le degré de proximité entre un portefeuille de fonds et un indice. Elle va de zéro (pour un fonds indiciel par rapport à son indice) à 100% (pour un fonds géré activement qui n’aurait aucune position commune avec son indice).

Par convention, il est souvent considéré qu’un fonds géré vraiment activement a une active share supérieure à 80%.

Quand Martijn Cremers et Antti Petajisto ont publié un premier papier de recherche sur l’active share en 20063, il en ont un peu hâtivement fait un prédicteur de la performance relative future d’un fonds : plus l’active share est élevée, plus la performance relative future l’est aussi.

Affirmation rapidement démentie par d’autres chercheurs, mais qui a encore parfois la vie dure.

Morningstar a analysé l’active share des fonds actions Etats-Unis domiciliés aux Etats-Unis entre début 2003 et fin 2020. Ces fonds sont répartis dans l’une des 9 cases de la Style Box de Morningstar (grandes, moyennes, petites capitalisations pour les tailles, Value, Blend et Growth pour les styles).

L'étoile de l'active share pâlit selon la dernière étude de Morningstar sur les fonds actions domiciliés aux 🇺🇸. Plus l'active share est élevée, plus les frais, la volatilité et l'écart de suivi le sont.https://t.co/TrAcHo38Mg

— AlphaBetaBlog (@AlphaBetaBlogFR) November 19, 2021

Premier constat : l’active share dépend beaucoup de la composition de l’indice, et il est impossible de définir des seuils absolus d’active share (élevée, moyenne ou basse) car ils diffèrent d’une catégorie à l’autre, les indices ayant des compositions parfois très différentes qui évoluent au fil du temps.

Morningstar a ainsi pu constater qu’une plus forte concentration dans un indice conduisait à une active share plus baisse dans la catégorie.

Ainsi, dans la catégorie des actions Large Cap Growth (dans laquelle on retrouve les valeurs liées à la tech), l’active share médiane est à un plus bas depuis 18 ans, alors que la concentration dans l’indice est à un plus haut depuis 18 ans.

Sur la durée d’analyse, Morningstar a cherché à déterminer s’il existait un lien entre active share élevée et résultats avant frais élevés, en d’autres termes, si une active share élevée était prédictive d’une performance future avant frais élevée. Un tel lien n’existe pas dans toutes les catégories.

Il existe dans les catégories large-value, large-blend, et large-growth, mais une fois les frais de gestion pris en compte, l’avantage en termes de performance disparaît.

Dans toutes les catégories, les fonds ayant une active share élevée avaient un risque supérieur à celui des fonds ayant une active share faible.

Morningstar synthétise ainsi les résultats de son étude :

Depuis 2003, les investisseurs dans les fonds à active share élevée ont généralement encouru plus de risque tout en payant des frais plus élevés et ont obtenu des performances relatives médiocres.

Pour surperformer l’indice après frais, un gérant actif doit avoir un portefeuille différent de l’indice. Il peut le faire en sous-pondérant des valeurs présentes dans l’indice ou en ne les détenant pas, en les surpondérant, ou en s’exposant à des valeurs non présentes dans l’indice.

Chacune de ces décisions est risquée : elle peut être judicieuse comme elle peut ne pas l’être. Il semble qu’en moyenne, les gérants actions Etats-Unis ayant choisi de diverger significativement de l’indice ne délivrent pas de surperformance. C’est là tout le drame de la gestion actions active.

En France, où le complexe industriel des banques, des compagnies d’assurance et des conseillers financiers vit aux dépens des clients finaux en utilisant avant tout des fonds gérés activement à frais suffisamment élevés pour permettre de rémunérer tous les intervenants, l’active share n’est quasiment jamais mentionnée dans les reportings des sociétés de gestion.

Ignorance ? Volonté délibérée ? Les deux ?

Morningstar calcule et publie l’active share des fonds sur son site aux Etats-Unis. En utilisant comme base de calcul l’indice unique affecté à chaque catégorie, ce qui permet de comparer entre eux des fonds d’une même catégorie, même quand ceux-ci utilisent un indicateur de référence différent de celui de Morningstar.

Car un des secrets honteux de la gestion active, c’est que les gérants ont une assez grande discrétion dans le choix de leur indice de référence. En effet, certains indices sont plus faciles à battre que d’autres, de par la médiocrité de leur construction.

Ce secret honteux, les gérants le connaissent dans le monde entier. Les rares gérants calculant et publiant l’active share de leurs fonds en France le connaissent aussi, et utilisent une technique assez efficace : choisir comme indicateur de référence un indice grandes capi alors que le fonds peut investir (et investit) dans toutes les capitalisations, grandes, moyennes et petites.

L’active share est ainsi mécaniquement plus élevée que si la société de gestion utilisait un indice de référence représentatif de son univers d’investissement.

Et, cerise sur le gâteau, en cas de surperformance des petites et moyennes capitalisations, il est plus facile de battre l’indicateur de référence et d’empocher la commission de surperformance4.

L’active share, un mauvais prédicteur de la performance future. Comme tous les indicateurs d’ailleurs, sauf les frais5.

Pendant ce temps aux 🇺🇸…

…l’argent continue de se déverser dans les fonds des sociétés de gestion. Même la gestion active collecte, c’est dire si c’est la fête.

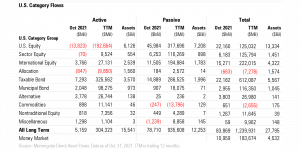

A fin octobre, la gestion active représente 56% des encours totaux (hors fonds monétaires). Elle a collecté 304 milliards de $ sur 12 mois glissants, contre 935 milliards de $ pour les fonds indiciels.

Dans la catégorie reine (en encours) des actions Etats-Unis, la part de marché des fonds indiciels continue de croître : elle est de 54%.

La gestion indicielle domine également les encours des fonds actions sectoriels et augmente sa part de marché des encours des fonds actions internationales (c’est-à-dire hors Etats-Unis), à 41% à fin octobre.

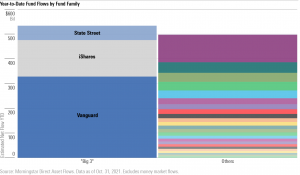

Les Big Three (BlackRock, Vanguard et SSGA) continuent de dominer la collecte. En 2021 à fin octobre, leur collecte combinée (533 milliards de $) est supérieure à celle de TOUTES les autres sociétés de gestion (508 milliards).

Sur 12 mois glissants, 3 sociétés ont collecté plus de 100 milliards de $ :

- 372 milliards pour Vanguard

- 189 milliards pour BlackRock

- 136 milliards pour Fidelity

Le poids de plus en plus important du trio Vanguard/BlackRock/SSGA peut poser des problèmes en matière de gouvernance, notamment via l’exercice des droits de vote.

Si vous voulez creuser, je recommande la lecture de cet article de Benjamin Braun et Adrienne Buller sur le capitalisme des gérants d’actifs.

Un papier remarquable de @BJMbraun et @adribuller sur le capitalisme des gérants d'actifs (asset manager capitalism) incarné par les Big 3, BlackRock, Vanguard et SSGA.https://t.co/aTJUrjPqyB

— AlphaBetaBlog (@AlphaBetaBlogFR) November 18, 2021

Heureusement que les épargnants français sont protégés des excès de la gestion indicielle (frais très bas, donc performance nette supérieure à celle de la gestion active) par le très efficace complexe industriel des banques, des compagnies d’assurance et des CGP.

Tous font héroïquement rempart de leur corps pour protéger un modèle assis sur des rétrocessions, donc sur des frais élevés.

Modèle qui profite à tous. Sauf aux investisseurs.

Du côté de chez Lars

Le pop up store Lars est toujours ouvert, et ce jusqu’au remboursement définitif des side-pockets.

Ces dernières semaines, j’ai partagé de bien sombres nouvelles de Tennor, la holding de Lars ayant émis une « first super senior secured note » de 1,45 milliard d’euros portant intérêt au taux de 4,5% et arrivant à échéance début 2022, ladite obligation ayant remplacé les précédentes obligations illiquides détenues par les side pockets de H2O AM.

Ces derniers n’ont donc plus qu’un seul débiteur : Tennor.

Or Tennor a été mise en faillite par un tribunal d’Amsterdam début novembre. Même si Lars Windhorst a expliqué sur Twitter qu’en fait, tout allait bien, qu’un accord avait été trouvé avec le plaignant à l’origine de la plainte (la fondation Onassis) ayant conduit à la mise en faillite de Tennor et qu’un appel avait été formé, à ce jour, pas de nouvelle dudit appel.

J’avais par ailleurs un peu rapidement écrit qu’une seule des entités ayant émis des obligations « Windhorst » était coté : La Perla Fashion Holding.

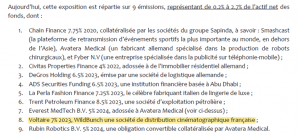

C’est faux. Dans les émissions illiquides figurait également des obligations émises par Voltaire B.V. pour Wild Bunch.

Voltaire, c’est un véhicule contrôlé par Tennor qui détient près de 97% du capital de Wild Bunch, un distributeur de films coté à la Bourse de Francfort depuis et honorablement connu en France.

Dans une note sur les placements privés non-notés du 20/06/2019, H2O AM indiquait détenir des obligations Voltaire 7% 2023 Wildbunch.

Dans les documents légaux de Wild Bunch, on trouve de nombreuses informations sur le financement par Voltaire et Tennor de la société.

Dont celle-ci : Voltaire B.V. a prêté 40 millions d’euros aux entités Wild Bunch à 9,5%. Les paiements d’intérêt ont été suspendus jusqu’à fin 2022, en accord avec Voltaire et Tennor.

Quant aux résultats de Wild Bunch, par temps de Covid, ils ne sont évidemment pas fameux.

En 2020 étaient mauvais, chiffre d’affaires de 53,2 millions d’euros, perte d’exploitation de 69,6 millions (dont 88,9 millions de dépréciation de la participation dans Wild Bunch S.A.), ), perte nette de 76,3 millions, cash flow positif à hauteur de 20,1 millions, dette financière nette de 76,9 millions.

Au premier semestre 2021 (chiffres non audités), chiffre d’affaires de 21,3 millions (-15,6% par rapport au 1er semestre 2020), perte d’exploitation 2,1 millions, perte nette 5,8 millions, cash flow positif à hauteur de 1,3 million, dette financière nette 85,4 millions.

En bref, une situation financière très fragile qui augure mal de la capacité de Wild Bunch à rembourser sa dette de 40 millions d’euros à fin 2022 à Voltaire B.V. (à savoir à Tennor).

Or les obligations Wild Bunch sont intégrées à la maintenant célèbre « first super senior secured note » qui arrive à maturité début 2022. Alors que Wild Bunch a négocié une période de grâce jusqu’à fin 2022 pour rembourser Voltaire/Wild Bunch.

Je rappelle que Lars Windhorst m’avait répondu ceci sur Twitter :

Tout à fait raison monsieur AlphaBeta !Nous rembourserons à coup sûr les side pockets de H2O!

— Lars Windhorst (@LarsWindhorst) November 7, 2021

« A coup sûr ». On verra.

J’ai montré la semaine dernière que la situation financière de La Perla Fashion Holding, autre entité « Windhorst » ayant contaminé certains fonds H2O AM (qui détenaient à la fois des obligations ET des actions de cette société), était calamiteuse, notamment en termes de génération de flux de trésorerie.

Tout cela n’incite pas à l’optimisme. Espérons que les autres entités « Windhorst », les non cotées, sont dans un meilleur état.

La partie de bonneteau continue. A gauche du tableau, les porteurs de parts des 7 side-pockets H2O AM. A droite, Lars Windhorst.

Sous la table, cachées, les équipes de H2O AM. Mais rassurez-vous, elles travaillent, assistées de Perella Weinberg Partners et Linklaters, conseils spécialisés recrutés suite à l’injonction du régulateur britannique, la FCA (communiqué de H2O AM ici).

Et dont H2O AM n’a à ma connaissance pas précisé qui les payait : les porteurs de parts ou la société de gestion.

Des nouvelles du #H2Ogate

C’est le grand retour de la rubrique dédiée à H2O AM après une suspension d’une semaine en raison du gel ayant affecté l’alimentation en valeurs liquidatives du site de l’AMF.

Ca y est, le site de l'AMF est sorti de sa léthargie et les valeurs liquidatives sont à jour https://t.co/9obhtC6R0c

— AlphaBetaBlog (@AlphaBetaBlogFR) November 17, 2021

La mise en faillite de Tennor par un tribunal néerlandais semble être une péripétie qui ne requière pas de réaction de la part de H2O AM.

Car de réaction, il n’y a point eu, conformément à l’une des trois mamelles de H2O AM, la transparence (les deux autres étant, dois-je le rappeler ? la liquidité et la performance).

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total est prévu début 2022.

Voilà où on en est au 18 novembre 2021 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août).

Seul Adagio est tout juste dans le vert.

En matière de décollecte, voilà où on en est. On devrait avoir dépassé 4 milliards d'euros de décollecte la semaine prochaine.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 46 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 46 de 2021. Sayōnara. さようなら.

Illustration : Tisourcier à partir de l'affiche du film 1000 Milliards de dollars d'Henri Verneuil , marque déposée

- En remplaçant des fonds gérés activement par des fonds indiciels, ces derniers ont économisé 357 milliards de dollars depuis 25 ans d’après les calculs de S&P DJ Indices.

- Bien entendu, l’AMF surveille les marchés français. Elle explique ici comment.

- « How Active Is Your Fund Manager? A New Measure That Predicts Performance«

- Larry Swedroe en parle ici.

- Pour qu’il n’y ait pas d’ambiguïté : moins les frais sont élevés, plus la performance future sera élevée.

Une réponse sur « Ma Semaine Twitter 46 de 2021 »

Et surtout la transparence…

https://www.h24finance.com/news-15526.html

Bravo pour le semi ; si l’on se fie à la photo, les poursuivants sont très loin derrière 🙂