Comme Malraux ne l’a pas dit : le XXIè siècle sera responsable et durable ou ne sera pas. En revanche, Jean-Pierre Raffarin a bien prononcé ces puissantes paroles : « notre route est droite, mais la pente est forte. »

Cette raffarinade résume parfaitement l’histoire actuelle de l’ESG : la pente est forte. Alors que tout le monde veut faire de la finance responsable et durable, même Larry Fink de BlackRock. Mais le moins que l’on puisse dire, c’est que des problèmes existentiels compliquent la marche en avant.

Par exemple, comment compter les fonds ESG ? Pour filer la métaphore contrefactuelle, imaginons que Staline ait posé cette question :

L’ESG, combien de divisions ?

C’est un peu comme quand on demande combien il y avait de participants à une manifestation. Selon que l’on interroge les organisateurs ou la police, les chiffres varient considérablement.

Alors, à qui demande-t-on de compter les divisions de l’ESG ?

L’une des sources est Morningstar1. Cette société états-unienne créée en 1984 par Joe Mansueto est un des principaux fournisseurs mondiaux de données et d’analyses sur les produits de placement (fonds, actions). Elle a racheté en juillet 2020 l’intégralité du capital de Sustainalytics, un des pionniers de la notation ESG.

Morningstar fait un travail utile de suivi des fonds ESG en s’appuyant sur sa base de données. La société affecte notamment un attribut ESG aux fonds sur la foi de ses propres critères et des documents émanant des sociétés de gestion. Elle peut ainsi suivre le développement des encours.

Le Financial Times a révélé la semaine dernière que Morningstar avait fait le ménage dans sa base de données des fonds ESG et en avait exclu 1200 fonds domiciliés en Europe, représentant 1400 milliards de $ d’encours. C’est beaucoup.

Morningstar avait auparavant identifié ces fonds comme étant ESG. Après une « revue exhaustive » des documents relatifs à ces fonds — ce qui laisse à penser que cette revue n’avait pas été faite, ou été mal faite, au moment où les fonds avaient obtenu le label ESG de la part de Morningstar —, la société a considéré que ces fonds n’étaient finalement pas des fonds ESG.

Le grand bazar du suivi des fonds #ESG : suite à une revue des prospectus et des rapports annuels, Morningstar retire la classification ESG à 1200 fonds commercialisés en Europe, représentant près de… 1400 milliards de $ d'encours 👀.

Pas sérieux.https://t.co/sqY7f7Rd6O— AlphaBetaBlog (@AlphaBetaBlogFR) February 10, 2022

Les encours des fonds ESG de droit européen sont ainsi passés de 3400 milliards à 2030 milliards de $ à fin septembre 2021.

La plupart des fonds concernés sont article 8 au sens de SFDR. Je rappelle qu’il existe dorénavant 3 familles de fonds en Europe : les fonds dits article 8 promeuvent des caractéristiques environnementales et/ou sociales ; les fonds dits article 9 ont pour objectif l’investissement durable ; quant aux fonds n’étant ni article 8, ni article 9, ils sont article 6.

Je rappelle aussi que ce sont les sociétés de gestion qui déclarent elles-mêmes à quelle famille appartiennent leurs fonds.

Je rappelle enfin que le régulateur français, selon ses propres termes, « ne prévoit pas [à ce stade] de préciser les définitions dans le règlement SFDR. Des clarifications pourraient, en revanche, être apportées ultérieurement par la Commission européenne ou les autorités européennes de supervision. »

L’investissement responsable et durable, c’est bien, mais c’est pour le moment un énorme bazar, notamment à cause du flou des définitions des familles de fonds SFDR.

Comme les sociétés de gestion ont bien compris que l’ESG faisait vendre, elles se sont ruées sur les articles 8 et 9. Chacun — investisseurs et intermédiaires — va devoir soulever le capot afin de s’assurer que la réalité correspond à la promesse.

Et pour répondre à la question que Staline n’a pas posée (« l’ESG, combien de divisions ? »), des données… Morningstar (tenant compte de la rectification de périmètre) : 2740 milliards de $ à fin 2021.

La marche en avant des encours #ESG dans le monde selon Morningstar. L'Europe en représente 81% à fin 2021, les 🇺🇸 13%.https://t.co/8azlBMMi79 pic.twitter.com/u214vOgC2W

— AlphaBetaBlog (@AlphaBetaBlogFR) February 11, 2022

Heureusement qu’il y a Etienne Dorsay.

La Grotte de Lourdes va réouvrir après deux années de fermeture pandémique.

Rappelons que depuis une dizaine d’années, c’est l’apparition d’un nouvel IPhone qui draine le plus de fidèles.

Hashtag miracle. pic.twitter.com/eO4CAKoI6M— Etienne Dorsay (@E_Dorsay) February 9, 2022

Pour recevoir, comme 177 abonné.e.s, une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.— JeanPhilippedeTonnac (@inthemoodfortw) February 12, 2022

Bienvenue dans ma semaine Twitter 6 de 2022.

Faucoin maltais

Dans le roman de Dashiell Hammett (1984-1961), The Maltese Falcon (Le Faucon Maltais), des méchants recherchent une statuette (le faucon) incrustée de pierres précieuses produite au XVIè siècle pour Charles Quint.

Quand ils finissent par mettre la main dessus, ils réalisent que c’est une contrefaçon.

John Huston a adapté ce roman au cinéma, avec Humphrey Bogart dans le rôle de Sam Spade, le détective privé créé par Hammett. Les méchants sont joués par les excellents Sydney Greenstreet et Peter Lorre. Il y a aussi Mary Astor, qui en embauché Sam Spade pour la protéger.

Michael Cembalest est un des dirigeants de J.P. Morgan Asset & Wealth Management. C’est un homme dont la parole porte.

Il a rédigé une note sur les crypto actifs en tant que supports d’investissement et sur les cas d’usage de la blockchain, intitulée The Maltese Falcoin (et pas Falcon, comme je l’avais improprement écrit dans mon tweet).

Michael Cembalest, le patron de J.P. Morgan Asset & Wealth Management, se penche sur les cryptoactifs en tant que supports d'investissement. Le titre de sa présentation : The Maltese Falcon (Le Faucon Maltais).https://t.co/2emr6mpQdt

— AlphaBetaBlog (@AlphaBetaBlogFR) February 8, 2022

Pour prévenir les critiques, il confesse dans un premier temps son grand âge (il va avoir 60 ans) qui le rend incapable de percevoir les beautés des crypto actifs. Et ajoute qu’il s’exprime en son nom propre, pas en celui de J.P. Morgan (le document n’en demeure pas moins un document J.P. Morgan).

Voici une synthèse du papier de Cembalest. Je vous invite à le lire dans son intégralité, il est d’une grande richesse. Avant publication, il a été transmis à des acteurs du secteur afin qu’ils le critiquent et une synthèse de ces critiques a été incluse (bravo).

Cembalest commence par noter que des sommes considérables se déversent sur la blockchain en général, et les crypto en particulier. Si l’on estime que les montants de capitaux investis permettent de prédire les succès futurs, alors on peut conclure que le secteur a un avenir radieux.

Mais Cembalest est plus intéressé par ce qu’il advient de ces capitaux que par leur mobilisation.

Le niveau d’adoption des crypto augmente et s’étend à des populations plus institutionnelles.

Sur les crypto comme réserve de valeur, Cembalest est très réservé : la volatilité du bitcoin est ridiculement élevée, et l’est surtout quand la volatilité des actifs plus établis augmente. Peut-être parce qu’en dépit des affirmations libertariennes des crypto bro, la détention est très concentrée : 2% des détenteurs de bitcoin possèdent 72% de la valeur totale.

Cembalest n’a pas encore trouvé de méthode de valorisation des crypto digne de ce nom. Et, pas plus qu’il n’est une réserve de valeur, le bitcoin n’est aujourd’hui un moyen de paiement.

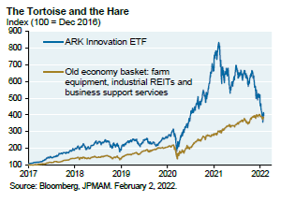

Cembalest mentionne le fait que la performance d’ARK Innovation (ARKK), le principal ETF à gestion active d’Ark Invest, a fini par converger vers celle d’un panier d’actions traditionnelles pour rappeler que la valorisation finit toujours pas l’emporter sur les discours messianiques.

Conclusion de Cembalest :

Je ne vais pas investir, même si une part de moi le désire quelles que soient les conséquences, car c’est ce sur quoi certains détenteurs de crypto comptent depuis le début. J’y réfléchirai de nouveau si les valorisation des crypto et des actions liées à elles dégringolent à un niveau extrêmement bas. Mais d’ici, les cas d’usage les plus mentionnés et les valorisations actuelles sont toujours « ces choses dont les rêves sont faits2. »

Les Romans de Hammett sont disponibles en Quarto. Et si vous préférez la version originale, ils le sont dans la magnifique collection Library of America.

La bon, la brute, le truand

En V.O., Il Buono, Il Brutto, Il Cattivo. C’est un western de Sergio Leone, musique du grand Ennio Morricone. Et c’est une source inépuisable de titres pour les journalistes, les influenceurs, et même les blogueurs.

John Rekenthaler, le très sage, très avisé et très expérimenté éditorialiste de Morningstar, a réparti les acteurs financiers aux Etats-Unis dans 3 familles éthiques : Good, Bad, Ugly.

John Rekenthaler a segmenté les acteurs de Wall Street en 3 familles en matière d'éthique : le bon, la brute et le truandhttps://t.co/0KaV107bsQ

— AlphaBetaBlog (@AlphaBetaBlogFR) February 8, 2022

Selon lui, les acteurs de Wall Street ne doivent pas être jugés sur les performances des produits qu’ils gèrent et vendent, mais en répondant à ces questions :

- Les participants professionnels ont-ils les mêmes opportunités de placement que les particuliers, ou sont-ils privilégiés ? S’il n’y a pas de favoritisme et si les produits sont honnêtement vendus, alors Wall Street n’a pas à s’excuser de quoi que ce soit.

- S’il y a du favoritisme et si Wall Street vend les produits honnêtement, alors Wall Street doit un peu s’excuser.

- Tout en bas de la pyramide éthique, on trouve les produits commettant les péchés les plus graves en trompant volontairement les investisseurs. Pour ceux-là, Wall Street doit toutes les excuses.

Le bon (pas d’excuse nécessaire) :

- les fonds traditionnels (mutual funds, ETF).

- les hedge funds : quoi qu’ils aient une mauvaise image auprès des investisseurs particuliers, ils ne bénéficient généralement d’aucun privilège et annoncent la couleur à l’avance en termes de frais.

La brute (quelques excuses nécessaires) :

- Les traders à haute fréquence : popularisés par Michael Lewis dans Flash Boys, ils achètent à prix d’or un accès privilégié aux données des bourses, ce que le commun des mortels ne peut pas se permettre. Mais ils ne trompent pas les autres investisseurs, car ils ne leur vendent rien.

- Les autres hedge funds : ceux qui bénéficient de privilèges comme de pouvoir investir dans les actions de SPAC dans des conditions préférentielles (Rekenthaler utilise l’exemple de l’épouvantable DWAC, qui doit absorber Trump Media & Technology Group, le futur réseau social de l’escroc qui fut président des Etats-Unis). Ou encore les hedge funds activistes qui négocient avec les sociétés qu’ils ont ciblées des accords qui bénéficient à eux seuls, pas à la communauté des actionnaires.

Le truand (qui doit toutes les excuses) :

- Les promoteurs d’actions. Par « promoteurs », Rekenthaler entend toute personne ou toute institution promouvant un titre sans dévoiler ses intérêts personnels : un courtier qui veut liquider ses actions ; un gérant de fonds vantant les perspectives de long terme d’un titre qu’il s’apprête à vendre ; ou des analystes financiers recommandant les actions ou les obligations d’une société dans l’espoir d’en obtenir un mandat de banque d’investissement.

- Les ingénieurs financiers qui ont créé des monstres de complexité à partir de titres très simples : les tranches les moins bien notées des CMO (collateralized mortgage obligations) vilipendées à juste titre dans The Big Short (le livre en anglais, le livre en français, Le Casse du siècle, le film). Ou les émetteurs de produits structurés, qualifiés par les insiders de « déchets toxiques ».

Je ne peux pas passer à la suite sans vous proposer la bande-annonce de The Good, The Bad, The Ugly.

Fidelity, géant de l’indiciel

Fidelity, c’est le gérant actif par excellence. L’institution qui a célébré son 75è anniversaire en 2021. La maison de Peter Lynch, le premier gérant star du 20è siècle, qui a délivré pendant les années où il gérait Fidelity Magellan des performances époustouflantes.

Lynch qui est également l’auteur de best sellers comme Learn to Earn: A Beginner’s Guide to the Basics of Investing and Business (Et si vous en saviez assez pour gagner en bourse) et One Up On Wall Street: How To Use What You Already Know To Make Money In The Market (Battre Wall Street).

Quand Vanguard a lancé le premier fonds indiciel au milieu des années 1970, Edward “Ned” Johnson qui dirigeait alors Fidelity avait déclaré ceci au Boston Globe :

Je ne peux pas croire que la majorité des investisseurs vont se satisfaire de performances moyennes. La règle du jeu, c’est d’être le meilleur.

Il n’y a que les imbéciles qui ne changent pas d’avis, et Fidelity a manifestement évolué en 50 ans. Il faut dire que la gestion indicielle a connu un développement exceptionnel, nécessairement aux dépens de la gestion active.

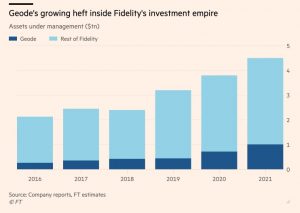

Robin Wigglesworth du Financial Times nous apprend que les encours indiciels de Fidelity, logés dans une filiale nommée Geode Capital Management3, viennent de dépasser 1000 milliards de $.

Tout doucement, sans faire de bruit, le grand gérant actif qu'est Fidelity devient aussi un grand gérant indiciel, avec plus de 1000 milliards de $ d'encours passifs

par @RobinWigghttps://t.co/P8R2qt2n0L

— AlphaBetaBlog (@AlphaBetaBlogFR) February 10, 2022

Cette forte croissance des encours indiciels a contribué à faire de Fidelity le 3è plus gros gérant d’actifs au monde (après BlackRock et Vanguard). A fin 2021, Fidelity a dépassé son voisin de Boston, SSGA (State Street Global Advisors) : 4500 milliards de $, contre 4100 pour SSGA.

Geode pesait 22% des actifs totaux de Fidelity à fin 2021, contre 14% en 2017.

J’avais parlé ici du lancement par Fidelity en août 2018 des premiers fonds indiciels à zéro frais de gestion.

Robin Wigglesworth est l’auteur de Trillions, une passionnante histoire de la gestion indicielle.

Vent de face pour le PFOF

PFOF est un acronyme devenu presque mainstream suite à l’affaire GameStop en février 2021. Payment for order flow. En français, paiement pour flux d’ordres.

Ce paiement est effectué par des teneurs de marché (market maker) peu connus du grand public (Citadel Securities, dont j’ai parlé ici, Virtu) à des courtiers (par exemple Robinhood) qui leur envoient les ordres d’achat et de vente d’actions ou d’ETF de leurs clients particuliers.

En contrepartie de ce revenu, le courtier qui s’adonne aux joies du PFOF peut ne pas facturer de frais de courtage à ses clients particuliers.

Quant au market maker, qui a l’obligation aux Etats-Unis d’offrir de meilleures conditions d’exécution que le NBBO (National Best Bid Offer) des marchés de cotation traditionnels (les bourses), il gagne sa vie avec la différence (spread) entre les cours d’achat (Bid) et de vente (Offer) consentis aux clients particulier dont il traite les ordres.

Dans l’île aux enfants du PFOF, c’est tous les jours le printemps : le client particulier ne paie plus de frais de courtage et obtient en théorie de meilleures conditions, tant à l’achat qu’à la vente, que si ses ordres étaient exécutés en bourse ; le courtier (Robinhood par exemple) attire le chaland avec la gratuité du courtage tout en percevant un revenu élevé (Bloomberg parle d’un chiffre d’affaires total de 3 milliards de $ aux Etats-Unis en 2020, et de 3,8 milliards en 2021) ; le teneur de marché se rémunère avec le spread sans prendre de gros risques, car la clientèle des particuliers est jugée peu sophistiquée, contrairement à la clientèle professionnelle.

Gary Gensler, chair de la SEC, estime que cette pratique présente des risques de conflits d’intérêt.

En Europe, l’article 27-2 de la directive MIF 2 stipule ceci :

Une entreprise d’investissement ne reçoit aucune rémunération, aucune remise ou aucun avantage non pécuniaire pour l’acheminement d’ordres vers une plate-forme de négociation ou d’exécution particulière qui serait en violation des exigences relatives aux conflits d’intérêts ou aux incitations prévues au paragraphe 1 du présent article, à l’article 16, paragraphe 3, et aux articles 23 et 24.

La pratique n’est donc pas expressément interdite, dès lors qu’elle respecte les obligations en matière de conflits d’intérêts et d’incitations.

Certains pays membres de l’Union Européenne ont néanmoins déjà interdit le paiement pour flux d’ordres : c’est le cas des Pays-Bas.

L’ESMA a exprimé en juillet 2021 ses interrogations sur cette pratique. L’AMF s’est prononcée en faveur de son interdiction.

Mais il manquait une étude pour mesurer l’impact du paiement pour flux d’ordres sur les conditions d’exécution.

L’AFM, le régulateur néerlandais, l’a conduite sur son marché domestique. Les conclusions ne sont pas encourageantes pour le PFOF.

Enfin une étude sérieuse pour analyser l'impact du paiement pour flux d'ordres (PFOF) en Europe. Elle a été faite par l'AFM, le régulateur 🇳🇱, et conclut que le PFOF lèse les investisseurs retail.https://t.co/wdUeVw2c2g

— AlphaBetaBlog (@AlphaBetaBlogFR) February 10, 2022

L’AFM a développé une méthodologie (Comparative Pricing Model) permettant de comparer les conditions d’exécution des ordres sur les actions cotées aux Pays-Bas entre une place de marché de référence très liquide (Euronext Amsterdam), une place de marché Z sans paiement pour flux d’ordres (non-PFOF trading venue) et deux places de marché X et Y pratiquant le paiement pour flux d’ordres (PFOF trading venues).

Ces trois places de marché sont utilisées par les néo-courtiers européens low cost et par une société de gestion à bas frais, tous non identifiés.

Le prix d’exécution est meilleur quand le client vend à un prix plus élevé (ou achète à un prix plus bas) que celui de n’importe quelle transaction sur n’importe laquelle des autres places de marché sur le même instrument pendant la même seconde.

Le prix d’exécution est moins bon quand le client vend à un prix plus bas (ou achète à un prix plus élevé) que celui de n’importe quelle transaction sur n’importe laquelle des autres places de marché sur le même instrument pendant la même seconde.

Sinon, le prix d’exécution est considéré être de qualité égale.

Les résultats montrent que pour les 2 places de marché PFOF, la plupart des transactions des clients particuliers sont exécutées à un prix moins bon que celui du marché de référence liquide. Pour la plupart des transactions (68-72% pour la place de marché PFOF X et 81-83% pour la place de marché PFOF Y) le prix d’exécution était plus mauvais. Sur la place de marché PFOF X la dégradation de prix moyenne pour une transaction de 3 000 € était de 1,44 €, sur la place de marché PFOF Y, elle s’est élevée à 3,46 €.

Et sur la place de marché Z, qui ne pratique pas le paiement pour flux d’ordres ?

La plupart des transactions des clients particuliers (74-77%) ont été exécutées à un cours similaire à celui des marchés de référence, la dégradation de prix moyenne pour une transaction de 3 000 € était de 0,24 €. Pour la société de gestion analysée, les pourcentages de transactions faites à un cours meilleur, à un cours équivalent, ou à cours plus mauvais sont à peu près égaux, la dégradation de prix moyenne pour une transaction de 3 000 € était de 0,42 €.

L’AFM est prête à partager son modèle d’analyse avec ses homologues nationaux dans l’Union Européenne. J’espère que tous les pays conduiront la même analyse afin que l’ESMA puisse prendre une décision informée en matière de paiement pour flux d’ordres.

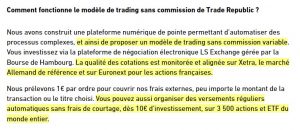

Dans un article paru dans le Financial Times, Phillip Stafford rappelle que Trade Republic, le courtier allemand qui s’est récemment implanté en France, estime qu’une interdiction du paiement pour flux d’ordres aurait des conséquences négatives pour les investisseurs.

Je n’ai trouvé aucune mention du PFOF sur le site de Trade Republic, je suppose que si la société le défend, c’est qu’elle en perçoit. Si c’est le cas, il serait décent de le mentionner de façon visible.

Voici comment la société présente son modèle sans commission variable (c’est moi qui souligne en jaune).

Virtu, un des grands acteurs du market making, est également contre l’interdiction du PFOF en Europe et prône une mention obligatoire à tous les clients particuliers utilisant un courtier percevant des paiements pour flux d’ordres.

Si d’aventure les conclusions des autres régulateurs de l’Union Européenne étaient les mêmes que celles de l’AFM aux Pays-Bas, alors il serait justifié d’interdire le paiement pour flux d’ordres.

#H2Ogate

Cette semaine encore : rien. Comme dans le journal de Louis XVI à la date du 14 juillet 1789.

Rien de H2O AM, rien de Lars Windhorst, rien de la FCA, rien de l’AMF.

On attend Godot, et ça fait bientôt 18 mois que ça dure. J’ai parlé ici de la saison 2 du H2Ogate.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Voilà où on en est au 10 février 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 décembre 2021) : tous les fonds sont dans le rouge.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Pour être informé.e à la parution de chaque billet de blog, allez tout en bas de n’importe quelle page du site et renseignez votre e-mail. Votre adresse de courrier électronique ne sera partagée avec aucun tiers.

Les produits dont il a été question dans ma semaine Twitter 6 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir, comme 177 abonné.e.s, une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 6 de 2022. Sayōnara. さようなら.

Illustration : Le Faucon Maltais de John Huston. Les éléments en couleur ont été ajoutés par mes soins. J'ai utilisé cryptolasereyes.com pour affubler Mary Astor de laser eyes.

- J’ai dirigé Morningstar France de 2001 à 2005. Je n’ai plus aucun lien d’intérêt avec les sociétés du groupe.

- « Stuff that dreams are made of », la dernière phrase prononcée par Bogart dans Le Faucon Maltais.

- Aucune mention de l’appartenance à Fidelity sur le site de Geode, c’en est presque risible.

3 réponses sur « Ma Semaine Twitter 6 de 2022 »

Bonjour,

LE PFOF manque clairement de transparence, ce qui est un problème. Mais si je vous comprends bien, d’après l’étude citée, le client est « floué » de 1,44€ à 3,46€ pour un ordre de 3000€. Dans le cas de Trade Republic, il faut ajouter 1€ de commission. Soit dans le pire des cas, un coût d’un peu moins de 5€ pour le client.

Chez Boursorama, qui est une une plate-forme couramment utilisée en France, le client est facturé de 0,6% de l’ordre passé, soit 18€ pour un ordre à 3000€.

Peut-on considérer que malgré son manque de transparence, le PFOF peut ne pas être une si mauvaise pour le client ?

Bonjour,

Votre calcul est exact. Le régulateur ne s’intéresse pas au prix facturé par le courtier à ses clients particuliers mais au respect des obligations réglementaire de meilleure exécution. Si ces obligations ne sont pas respectées par les courtiers percevant du PFOF, ces derniers peuvent être sanctionnés. Ou bien le PFOF sera interdit dans toute l’Union Européenne. Il est par ailleurs tout à fait exact qu’il y a très peu de concurrence sur les tarifs de courtage parmi les acteurs dominants en France.

PFOF…J’ai toujours été surpris que les régulateurs autorisent des systèmes de facturation qui ne permettent pas au client particulier de savoir ce qu’il paie réellement…un peu comme la gestion des OPC 🙂 Gloire aux lobbys