Il y a 1000 ans, pendant les confinements, ce que j’ai appelé la finance -2.0 a brièvement émergé : meme stocks, NFT, crypto.

C’était en 2021.

GameStop fut l’une de ces meme stocks. Et le preux chevalier qui avait sonné la révolte des gentils investisseurs privés contre les méchants vendeurs à découvert qui s’attaquaient à GameStop s’appelait Keith Gill.

Il était plus connu sous le nom de Roaring Kitty sur YouTube et sur Twitter et sous celui de DeepFuckingValue dans le groupe Reddit WallStreetBets (j’avais parlé de lui ici).

Keith avait disparu des réseaux sociaux depuis 2021. Plus un message, plus une vidéo, rien.

Soudain, le lundi 13 mai 2024, ceci1 :

— Roaring Kitty (@TheRoaringKitty) May 13, 2024

Conséquence (?) de ce tweet vu 24 millions de fois (le 14 mai à 18 heures) : doublement du cours de GameStop en séance, suspensions multiples de cotation, hausse sans raison particulière du cours d’AMC — une autre meme stock de légende — en sympathie.

Le 14 mai, la folie continuait sur ces actions : AMC a annoncé ce jour-là avoir réussi son offre d’actions annoncée le 28 mars (« at the market offering ») et avoir levé 250 millions de dollars.

Voilà. Aucun commentaire particulier. Je ne comprends rien. C’est l’ère du vide. Voire l’ère du vide au carré.

Sur cette époque formidable, lisez le livre de Spencer Jakab du Wall Street Journal : The Revolution That Wasn’t – How GameStop and Reddit Made Wall Street Even Richer.

Il y a même un film sur l’épisode GameStop : Dumb Money. Je ne l’ai pas vu. Le devrais-je ?

Je me demandais quel gérant actif allait oser proférer une énormité du genre de celle d’Inigo Fraser-Jenkins de Sanford C. Bernstein & Co en 2016 :

Indexing is worse than marxism.

Grâce à un twittos attentif, j’ai trouvé un candidat sérieux en la personne du porte-parole de la gestion de BDL Capital Management, une société de gestion française spécialisée dans les actions, par ailleurs parfaitement honorable.

Dans un billet intitulé « Pourquoi TotalEnergies réfléchit à quitter la Bourse de Paris ?« , Laurent Chaudeurge avance trois explications.

Je vous donne en mille la troisième :

L’essor de la gestion passive.

Eh oui, la gestion indicielle est coupable, forcément coupable.

Patrick Pouyanné a constaté que le poids des investisseurs étatsuniens dans le capital de TotalEnergies — dont il est PDG — est de plus en plus élevé.

BDL Capital Management a l’explication et le coupable :

La montée au capital des américains est avant tout la conséquence d’un phénomène insidieux : l’essor inexorable de la gestion passive au détriment de la gestion active.

Un « phénomène insidieux », diantre !

La gestion indicielle

est contrôlée par trois sociétés de gestion américaines, BlackRock, Vanguard et State Street, qui ont 75% de part de marché.

Conséquence de ce « phénomène insidieux » :

[P]lus la gestion passive progresse, plus nous perdons le contrôle de nos entreprises européennes et les régulateurs y semblent indifférents, puisqu’ils s’attachent à favoriser son essor en légiférant dans son sens, comme en témoigne l’initiative « value for money » en France.

À quand une OPA de BlackRock, Vanguard et SSGA sur TotalEnergies et sur le reste du CAC 40 ?

À quand un procès en haute trahison pour les régulateurs qui, comme l’ACPR et son initiative Value for Money, vendent notre souveraineté aux fonds indiciels étatsuniens ?

À quand une commission d’enquête parlementaire sur ce « phénomène insidieux » de la montée en puissance de la gestion indicielle, dont le Français Amundi est un des fleurons européens ?

À quand l’interdiction dans l’Union européenne de la gestion indicielle extra-européenne ?

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

J’ai fini d’agrandir mon potager, manuellement, à la bêche : une bonne dizaine d’heures pour gagner 12 m2, ce qui m’a permis d’écouter de nombreux podcasts.

Dont un épisode du Meb Faber Show recommandé par l’excellent Vincent Colot. L’invité de Meb Faber est Ken French.

Le « French » dans Fama French, c’est-à-dire l’un des professeurs de finance les plus importants des 40 dernières années.

Vous pouvez accéder ici à la base de données des performances des marchés financiers constituée au fil des ans par French.

Dans le même Meb Faber Show, j’ai écouté l’épisode avec un autre professeur d’université, Hendrik Bessembinder2 , dont les travaux sur les performances de long terme des actions sont passionnants.

Bessembinder a montré qu’une infime minorité des actions délivraient la performance des marchés, et que l’immense majorité des actions ne faisaient pas mieux que l’actif sans risque.

Les papiers de recherche de Bessembinder sont accessibles ici, j’y reviendrai prochainement.

J’y vois un fantastique plaidoyer en faveur d’une approche indicielle très diversifiée à bas coûts. Sauf à être capable d’identifier ces actions d’élite ou les gérants actifs capables d’identifier ces actions.

Pendant ce long week-end, j’ai aussi lu.

Ça faisait des années que je tournicotais autour du procès du Maréchal Pétain (1856-1951), abordé fugacement dans de nombreux livres consacrés à la seconde guerre mondiale.

J’attendais avec impatience qu’un livre y soit consacré par un historien.

C’est chose faite. L’historien, c’est Julian Jackson, dont j’avais beaucoup aimé la biographie du Général de Gaulle (1890-1970), De Gaulle – Une certaine idée de la France.

Le Procès Pétain – Vichy face à ses juges est une remarquable recension du procès, avec un développement sur ce qui l’a précédé et sur ce qui l’a suivi.

Dans le registre du passé qui ne passe pas, j’ai aussi lu Le fils du père de Víctor del Árbol, un roman très noir sur trois générations d’hommes espagnols marqués par la misère et la violence.

L’homme de la première génération est envoyé combattre les Soviétiques avec la division Azul (Legión Española de Voluntarios), la seule contribution combattante de l’Espagne de Franco pendant la deuxième guerre mondiale aux côtés de l’Allemagne nazie (voir la fiche Wikipedia).

Les passages consacrés aux combats en URSS m’ont rappelé le prodigieux roman de Malaparte, Kaputt.

Heureusement qu’il y a Étienne.

Dans la même semaine nous renouons avec deux traditions qui contribuent à faire briller l’exception culturelle française de mille feux dans le vaste monde : la défaite du PSG en ligue des champions et une participation pleine d’abnégation à l’Eurovision pour la beauté du geste. pic.twitter.com/qv181f6pQz

— Etienne Dorsay (@E_Dorsay) May 11, 2024

À la demande générale (de N.R. et de moi), La Linea.

Lundi pic.twitter.com/UWp2eCQCep

— Marie Bernard (@MarieBnard) May 13, 2024

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes.

Vous pouvez vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 19 de 2024.

Jargon

Ben Carlson, CFA, de l’excellent blog A Wealth of Common Sense, s’est intéressé au jargon de Wall Street et a fait la liste des ces expressions creuses servies à longueur de commentaires de gestion ou servant à meubler les entretiens sans intérêt sur les chaînes d’information financière.

"In finance-speak, veteran forecaster can be translated to mean someone who is supremely confident in their predictions but almost always wrong."

— by @awealthofcs https://t.co/kpCgdtWoab

— Philippe Maupas (@philmop) May 12, 2024

Puisque nous sommes des suiveurs de tendance et que ce sont les Etats-Unis qui donnent le la, ces expressions vides de sens commencent à faire leur chemin au sein du commentariat financier en France.

Hélas.

Ma sélection.

Wall Street :

Je suis prudemment optimiste. [I’m cautiously optimistic.]

Traduction :

Je n’ai pas la première idée de ce qui va se produire.

Wall Street :

Nous sommes une boutique. [We’re a boutique investment firm.]

Traduction :

Nous sommes petits et ne gérons pas grand chose, mais nous aimerions grandir. Merci de nous donner votre argent à gérer.

Wall Street :

C’est une bulle. [This is a bubble.]

Traduction :

Nous n’avons pas investi dans cet actif qui a beaucoup monté.

Wall Street :

Nous délivrerons toute la hausse et rien de la baisse. [We’ll give you all of the upside without any of the downside.]

Traduction :

Cette stratégie va soit imploser en vol de façon spectaculaire, soit se faire défoncer pendant la prochaine hausse.

Wall Street :

Nous préférons évaluer la performance sur un cycle complet de marché. [We prefer to gauge performance over a full market cycle.]

Traduction :

Nous sous-performons massivement.

Wall Street :

Ils ont prédit la crise de 2008. Voici pourquoi ils disent que la prochaine crise sera encore pire ! [They predicted the 2008 financial crisis. Here’s why they say the next one will be even bigger!]

Traduction :

Ils ont aussi prédit une crise en 2009, 2010, 2011, 2012, 2013, 2014, 2015, 2016, etc. Ils ont eu de la chance, ont eu « raison » une fois, et vivent sur les acquis de cette prédiction depuis.

A mon tour.

C’est le grand retour du stock-picking.

Traduction :

Notre gestion action active continue de sous-performer, en raison notamment du poids de nos frais. Mais un gérant actif ne peut pas dire cela, n’est-ce pas ?

In BCG we trust

Les grands cabinets de conseil sont des sources précieuses de rapports sur la gestion d’actifs et la gestion de fortune, souvent de qualité, en dépit du jargon parfois pesant, parfois hilarant, propre à cette profession.

Mais après tout, chaque profession a son jargon.

Le BCG vient de publier son « Global Asset Management Report 2024 ».

Le thème de l’année ?

L’IA of course. What else?

La planche de salut pour les gérants d'actifs selon le BCG ? Productivité, personnalisation et marchés privés. Tout cela propulsé par l'intelligence artificielle. https://t.co/f3dgqjXETf

— AlphaBetaBlog (@AlphaBetaBlogFR) May 6, 2024

Allez, un peu de jargon, pour se mettre en jambes.

Waiting is not an option when it comes to investing in AI.

A savoir :

L’attentisme n’est pas une option quand il s’agit d’investir dans l’IA.

Ben non.

Le prix de l’attentisme ?

La technologie se développe rapidement et les gérants d’actifs qui ne se mettent pas en ordre de marche dès maintenant pourraient se retrouver à quai.

Figurez-vous qu’en dépit d’une croissance des encours en 2023 après l’annus horribilis que fut 2022,

les gérants d’actifs doivent faire face à une variété de défis à leur croissance.

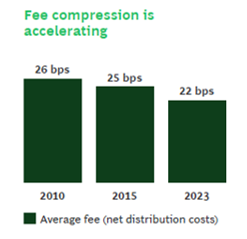

La gestion indicielle continue de séduire les investisseurs, ce qui pèse sur les frais de gestion (ci-dessous l’évolution des frais de gestion moyens nets des coûts de distribution), orientés à la baisse, alors même que les coûts augmentent.

Le BCG estime que la profession ne pourra pas compter éternellement sur l’appréciation des marchés pour se maintenir à flot.

La solution pour le cabinet de conseil ?

Les 3 P.

Parce qu’il faut faire simple.

- Productivité.

- Personnalisation.

- Marchés privés (Private markets).

Saupoudrez les 3 P d’une très grande quantité d’IA et le tour est joué.

Pour déployer avec succès l’IA dans le secteur de la gestion d’actifs (ou dans n’importe quel autre secteur je suppose), il faut :

- Une vision et une ambition.

- Un engagement et des ressources.

Parfois, je me dis que j’aurais dû (voire pu) être consultant dans un grand cabinet.

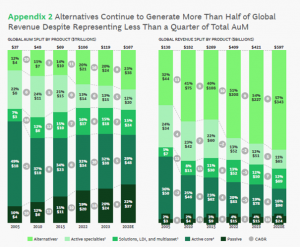

Trêve d’ironie, un graphique intéressant montre que l’alternatif3 représente plus de la moitié du chiffre d’affaires de la gestion d’actifs dans le monde alors qu’il ne pèse qu’un quart des actifs.

Les auteurs de l’étude estiment la croissance des actifs gérés par stratégies et/ou par type d’approche (indicielle) entre 2023 et 2028 (axe vertical) et fournissent les frais de gestion nets des frais de distribution (en points de base des actifs gérés) sur l’axe horizontal :

- forte croissance attendue pour les actifs du private equity avec les frais de gestion nets les plus élevés (près de 140 points de base) ;

- forte croissance attendue pour les ETF actions et obligataires (sans distinction entre produits indiciels et produits actifs) avec un niveau de frais de gestion nets très faible.

Tu m’étonnes que l’écosystème veuille démocrrratiser les actifs privés.

Love Story

L’insatiable machine à vendre des produits gérés activement à frais élevés pour pouvoir verser des rétrocessions a trouvé un nouveau Graal : les actifs privés.

Comme l’ESG et les fonds thématiques ont — provisoirement ? — du plomb dans l’aile, le thème de la démocrrratisation des actifs privés est passé sur le devant de la scène.

Ces actifs privés ont enrichi Yale University aux Etats-Unis, grâce à son fonds de dotation (Endowment).

Sous la houlette de David Swensen (1954-2021), qui en fut le directeur des investissements de 1985 jusqu’à son décès prématuré, ce fonds de dotation a bouleversé l’allocation d’actifs traditionnelle de ces véhicules d’investissement à horizon en théorie infini : moins d’actifs cotés, plus d’actifs non cotés.

Avant : 40% d’actions cotées, majoritairement des Etats-Unis, et 40% d’obligations.

A fin juin 2023, les actifs du fonds de dotation de Yale University s’élevaient à 40,7 milliards de dollars.

Sur les 36,8 milliards de $ investis dans des produits risqués, 17,7% l’étaient dans des titres cotées et 82,3% dans des actifs alternatifs.

Notez le poids des fonds de LBO et de capital-risque, qui représentent 54% de la poche risquée.

Et ça a fort bien réussi (le dernier rapport annuel de l'Université mentionne une performance annuelle de 10,9% sur 10 ans à fin juin 2023, sans préciser s'il s'agit de la performance moyenne ou annualisée), à tel point que presque tous les fonds de dotation universitaires ont suivi le "Yale model".

Mais n'est pas Swensen qui veut.

Robin Wigglesworth du Financial Times s'est intéressé aux performances des fonds de dotation universitaires aux Etats-Unis depuis 10 ans, et n'a pas été impressionné par ce qu'il appelle "839 milliards de $ auxquels sont attachées des universités".

.@RobinWigg looked at the $839bn worth of investment funds with schools attached. His verdict about 🇺🇸 endowments' 10-year performance? Pretty mediocre. https://t.co/InZYcxCZaO

— Philippe Maupas (@philmop) May 7, 2024

Wigglesworth s'est appuyé sur la 50è édition du rapport annuel étudiant les performances des fonds de dotation des universités : NACUBO study of US university endowments.

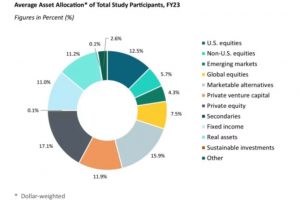

D'où il extrait l'allocation d'actifs moyenne des 688 fonds de dotation ayant accepté de participer au rapport.

"Marketable alternatives", ce sont les hedge funds. Notez les poids élevés du capital risque (11,9%) et du capital-investissement (17,1%).

Selon l'étude, la performance moyenne annuelle sur 10 ans à fin 2023 est de 7,2%.

Pour Wigglesworth, eu égard à la performance des marchés d'actions cotées, cette performance moyenne est médiocre.

Ce que confirme une récente étude de Richard Ennis, Unexceptional Endowment Performance.

Ou une étude de Markov Processes au titre tellement évocateur : Volatility Laundering And The Hangover From Private Markets Investing.

A savoir : "Blanchiment de volatilité et gueule de bois liée aux placements dans les actifs privés".

Pour Wigglesworth, l'histoire d'amour des fonds de dotation avec les actifs privés se poursuivra encore quelque temps, notamment pour cette raison :

Tout responsable d'un fonds de dotation se considère naturellement comme un héritier de Swensen et un brillant juge du talent [des gérants] et reste convaincu de pouvoir investir avec consistance dans des fonds du premier quartile.

Exactement la promesse que font les VRP de la démocrrratisation du private equity !

Nous vous avons ménagé un accès privilégié à des fonds d'ordinaire réservés aux investisseurs institutionnels et aux multi-milliardaires ! Premier quartile d'un jour, premier quartile toujours ! Vite, il n'y en aura pas pour tout le monde !

J'avais parlé ici de David Swensen après sa mort.

De lui, on pourra lire Pioneering Portfolio Management - An Unconventional Approach To Institutional Investment.

Et son pendant pour les investisseurs privés, Unconventional Success - A Fundamental Approach to Personal Investment.

De Robin Wigglesworth, lisez l'excellente histoire de la gestion indicielle, Trillions.

Radioactive Lars

Avertissement : j'ai assisté entre novembre 2022 et avril 2023 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

Lars Windhorst est cet affairiste allemand connu comme le loup blanc depuis des années pour sa propension à ne pas rembourser l'argent qu'il emprunte.

Pour survivre, il lui faut toujours trouver de nouveaux gogos à plumer. Le dernier en date, H2O AM, a permis à Lars de réaliser le casse du siècle.

Lars est un affairiste radioactif dont tout professionnel de la finance régulé dans une juridiction sérieuse doit se tenir à l'écart sous peine d'être contaminé.

Illustration avec une décision de la FCA au Royaume-Uni.

Le radioactif Windhorst ☢️ : la FCA met à l'amende un ex dirigeant de Shard Capital Partners, société impliquée dans le #H2Ogate, pour des faits relatifs à 3 sociétés non nommées ressemblant furieusement à des entités du groupe Sapinda (devenu Tennor). https://t.co/d94Ff3XzYX

— AlphaBetaBlog (@AlphaBetaBlogFR) May 7, 2024

Shard Capital Partners est un petit courtier qui travaillait notamment pour Sapinda (devenue Tennor en mai 2019), la holding de Radioactive Lars.

Avant même le déclenchement du H2Ogate — que l'on peut dater de la publication le 17 juin 2019 de l'article "Illiquid Love" de Robert Smith et Cynthia O'Murchu dans le Financial Times — ces deux journalistes s'étaient intéressés en octobre 2017 à la démission de Deloitte, un des auditeurs d'un véhicule d'investissement de Lars Windhorst (c'est ici).

La raison ? Un écart inexpliqué de 700 millions d'euros dans les comptes.

En novembre 2019 donc après le déclenchement du H2Ogate les deux mêmes journalistes consacraient un article à Shard Capital, "the London broker at the heart of Lars Windhorst's network".

Selon eux, Shard effectuait depuis plus d'une décennie des transactions sur des "titres ésotériques" pour le compte de Windhorst.

On a vu apparaître Shard dans le H2Ogate à l'occasion d'autres transactions sur des titres ésotériques.

Transactions elles-mêmes passablement ésotériques, puisqu'il s'agissait des célèbres et infâmes opérations de « buy and sell back » sur les titres radioactifs des entités liées à Windhorst (j'an avais parlé ici et là).

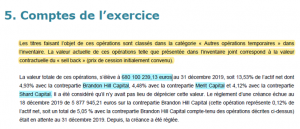

Le rapport annuel 2019 de H2O Multibonds nous apprenait que la valeur totale de ces opérations s'étaient élevée à 580 millions, réparties entre trois entités qui ne font pas partie de l'establishment du courtage : Merit Capital, Brandon Hill Capital et Shard.

En 2019, ces trois entités spécialisées dans les transactions ésotériques sur titres ésotériques avaient presque traité autant que Société Générale, Crédit Agricole CIB, Natixis et BNP Paribas (qui n'avaient pas été sollicités pour les opérations de « buy and sell back », je me demande bien pourquoi) : 679 millions d'euros contre 706 millions.

Retournons à nos moutons et à la décision de la FCA. Elle concerne James Lewis, qui était l'un des dirigeants de Shard Capital. Il en était notamment CEO et Managing Partner du 30 juin 2015 au 3 mai 2017.

Les faits décrits dans la décision du régulateur britannique font furieusement penser à l'affaire impliquant Deloitte et un des véhicules d'investissement de Windhorst dont parlaient les journalistes du Financial Times en 2017.

Lewis est accusé d'avoir transmis des informations erronées sur les liquidités dont disposaient deux entités liées (qui sont probablement des entités "Windhorst", voir ci-dessous) au commissaire aux comptes, lequel finit par démissionner de son mandat.

Ces entités liées appartenaient à un groupe qui représentait une part significative du chiffre d'affaires de Shard. Ce groupe est ainsi décrit, sans être nommé :

The Group’s holding company was incorporated in the

Netherlands and the Group had offices in Amsterdam, Berlin and London.

James Lewis est condamné à payer une amende de 120 300 £. Il est également interdit d'activité dans le secteur des services financiers.

Selon Bloomberg, dont les informations ont ensuite été reprises et développées par Caroline Mignon des Echos (j'en avais parlé ici), la FCA et H2O AM seraient en discussion pour que la société de gestion indemnise les porteurs de parts de ses fonds lésés par les investissements non réglementaires dans des titres émis par des entités liées au radioactif Lars.

Les montants ? "Des centaines de millions d'euros". Je suis très impatient de savoir si c'est vrai.

Avis aux financiers soucieux de leur carrière : réfléchissez-y à deux fois avant de faire des affaires avec Lars Windhorst.

Des nouvelles du #H2Ogate

Avertissement : j'ai assisté entre novembre 2022 et avril 2023 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

Décidément, les voies de l’AMF sont toujours aussi impénétrables.

L’AMF a en effet eu la riche idée de cesser de mettre à jour le site fournissant les données sur les OPCVM sans avoir mis en ligne de nouvelle version.

Les dernières données disponibles sont en date du 21 mars 2024. Nous sommes le 15 mai 2024.

Allô Houston, y a-t-il quelqu’un aux commandes ?

Je ne peux donc plus suivre la décollecte des fonds H2O AM. Pour les données de performance, je me fournis ailleurs que sur le site de l’AMF et peux donc les mettre à jour, mais elles n’ont aucune importance.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 143,752 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative à fin décembre 2023 est en hausse.

H2O AM, généralement mutique, publiait le 26 janvier 2024 un communiqué de presse pour annoncer « un nouveau remboursement dans les prochaines semaines ».

Remboursement « de l’ordre de 70 millions d’euros ».

Puis nouveau coup de bambou sur les valorisations à fin janvier, en baisse de 109 millions d'euros (voir ci-dessus), avant même que les 70 millions d'euros annoncés aient été remboursés aux porteurs de parts.

Les 20, 21 et 22 mars arrivait le remboursement annoncé : H2O AM avait retenu la leçon de sa désastreuse communication sur le premier remboursement et avait choisi d'annoncer un montant inférieur au montant réel, qui est de 85 millions d'euros, répartis comme suit.

Entre la valorisation initiale d’octobre 2020 et celle de fin avril 2024, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de près de 1 milliard 332 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets à fin avril 2024 est estimée à 81,5 millions d'euros.

S'il n'y a d'autre remboursement après celui de mars 2024, la perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 7 mai 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 30 avril 2024).

J'ai ajouté à la VL reconstituée le montant des distributions de janvier 2023 et de mars 2024.

En matière de décollecte, voilà où on en était au 21 mars 2024 (merci l'AMF !).

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 19 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF.

C'est affligeant et scandaleux.

C’était ma semaine Twitter 19 de 2024. Sayōnara. さようなら.

Illustration : Jean-Jacques Scherrer, Entrée de Jeanne d’Arc à Orléans, 1887, huile sur toile, 500 x 374 cm, musée des Beaux-Arts d’Orléans.

- Cette image a une signification dans la culture du gaming que je vous laisse chercher par vous-même.

- W.P. Carey School of Business, Arizona State University.

- Dans lequel le BCG met ces stratégies : « hedge funds, private equity, real estate, infrastructure, commodities, private debt, and liquid alternative mutual funds (such as absolute return, long/short, market neutral, and trading oriented); private equity and hedge fund revenues do not include performance fees. »