Les courges de la récolte 2017 ont été transférées de mon jardin de l’Oise sur mon balcon parisien, d’où elles seront transformées en soupes, gratins et purées. Miam.

Un mot à l’occasion de la récente journée Internationale pour l’élimination de la violence à l’égard des femmes. Je suis père de 3 filles qui ont entre 18 et 22 ans et se gaussent de ma stupeur face aux innombrables révélations sur les différentes formes de harcèlement auxquelles sont soumises tant de femmes depuis que l’affaire Weinstein a libéré la parole : « mais papa, on voit que tu n’es pas une fille. »

Toutes mes filles se déplacent à vélo dans Paris ou Angers et l’une d’elles m’a récemment dit que les insultes les plus usuelles de la part de l’automobiliste, du scooter ou du piéton mécontent étaient « salope » ou « sale pute ».

Euh, il est temps que je me réveille et sorte du monde des bisounours dans lequel je vis : je dis non, il ne faut rien laisser passer, ni les insultes, ni le harcèlement, ni la violence.

LIVE l Journée internationale de lutte contre les violences faites aux femmes. #NeRienLaisserPasserhttps://t.co/Q2wZXXNvec

— Élysée (@Elysee) November 25, 2017

Bienvenue à toutes et à tous dans ma semaine Twitter 47 de 2017. Vous aussi, dites non.

L’alpha des conseillers financiers

L’immense majorité des individus a besoin d’être guidée dans ses choix de placements, en raison de son manque de compétences et de connaissances. Si le recours à un conseiller (qui ne soit pas le chargé de compte de sa banque principale) est répandu dans certains pays, il l’est nettement moins en France, pays d’épargnants refusant le risque actions (voir mes commentaires à ce sujet ici).

Et pourtant, un bon conseiller (voir de nouveau ici ce que je considère être un « bon » conseiller) vaut de l’or.

Vanguard rappelle les 7 composants principaux de l’alpha du conseiller financier.

Les 7 éléments principaux de l'alpha des conseillers financiers https://t.co/7g7WVFeqsI via @Vanguard_UKAdv pic.twitter.com/OWRLb6Hsm9

— AlphaBetaBlog (@AlphaBetaBlogFR) November 24, 2017

- Le conseiller vous guide dans le choix de l’allocation d’actifs optimale en fonction de votre objectif et de votre appétit pour le risque. L’allocation d’actifs est le déterminant principal de la performance d’un portefeuille d’actifs financiers.

- Le conseiller vous incite à ré-équilibrer périodiquement votre portefeuille (c’est-à-dire de rétablir les pondérations initiales des différents produits qui le composent, sélectionnés pour répliquer l’allocation d’actifs). Ce faisant, vous évitez de trop vous éloigner de votre allocation d’actifs et partant de votre profil de risque.

- Le « vrai » conseiller (rémunéré par son client, pas par les fournisseurs de produits, auquel cas il s’agit d’un vendeur, pas d’un conseiller) sait que les frais sont un élément essentiel dans la valorisation d’un portefeuille et cherche à les minimiser.

- Le conseiller est un coach comportemental pour ses clients, auxquels il évite de commettre les erreurs classiques (acheter et vendre à contretemps).

- Le conseiller tient compte des aspects fiscaux dans le choix des enveloppes de détention de ses clients.

- Le conseiller assiste son client quand celui-ci a pris sa retraite afin qu’il adapte ses dépenses à ses revenus.

- Le conseiller optimise le portefeuille pour concilier si nécessaire la perception de revenus et la croissance du capital.

Dans le livre blanc disponible ici, Vanguard chiffre l’alpha du conseiller financier à 3% par an sur longue durée.

Biais comportementaux, sortez de ce corps !

Nous sommes humains, trop humains. Alors que les théories économiques dominantes postulent que nous sommes tous parfaitement rationnels et prenons donc des décisions qui le sont tout autant, dans la vraie vie, c’est une autre affaire.

Joe Wiggins, CFA, est gérant de portefeuille chez Standard Life Investments au Royaume-Uni et publie un excellent blog dédié à la finance comportementale, Behavioural Investment. Dans un récent post, il fournit 5 conseils pour combattre nos biais.

5 conseils simples pour réduire l'impact de nos biais comportementaux sur nos placements https://t.co/U3wQdK9fqY par Joe Wiggins

— AlphaBetaBlog (@AlphaBetaBlogFR) November 23, 2017

- Consultez votre portefeuille moins souvent. Plus fréquemment vous le faites, et plus vous avez la tentation de faire des transactions. Or les transactions sont le pire ennemi de l’investisseur. Wiggins suggère une astuce (un « nudge ») pour rendre la consultation du portefeuille plus difficile : choisir un mot de passe trop complexe pour être mémorisé et le stocker dans un endroit pas facilement accessible.

- Ne prenez pas de décisions sous l’emprise d’une émotion (excitation ou peur par exemple).

- Par défaut, ne faites rien. La tentation d’agir quand un événement survient est grande, mais c’est souvent l’inaction qui est la meilleure décision.

- Choisissez des points de référence raisonnables. Par point de référence, Wiggins entend une base de comparaison – un indice par exemple – pertinent pour un portefeuille donné. Il ne faut pas comparer un performance prudent à un indice actions par exemple.

- Rédigez une analyse pre-mortem avant de faire un investissement. Un pre-mortem est une analyse a priori de ce qui ferait qu’un investissement ne marche pas. Cette technique est efficace pour nous forcer à nous confronter à la possibilité (que nous n’aimons pas envisager) que nous ayons tort.

Morgan Stanley IM : la gestion active, ça marche !

Les fidèles de ce blog le savent, j’essaie de relayer les rares prises de parole de gérants actifs en faveur de leur approche, dès lors qu’elles s’appuient sur des données et arguments vérifiables. Ruchir Sharma est le patron des marchés émergents au sein de l’équipe gestion active fondamentale de Morgan Stanley Investment Management. ll a récemment publié un rapport intitulé What they don’t tell you about passive investing (Ce qu’ils ne vous disent pas sur la gestion indicielle).

La gestion active fait bien mieux que la gestion passive sur les marchés émergents et internationaux ex US. Selon le patron de la gestion marchés émergents de Morgan Stanley IM. https://t.co/IjHwUsI7W2

— AlphaBetaBlog (@AlphaBetaBlogFR) November 22, 2017

Le début de son papier aurait pu me dissuader d’aller plus loin, mais j’ai poursuivi la lecture :

L’exode des fonds actifs vers les fonds passifs pourrait bien constituer une bulle, encouragée par une critique excessive de la gestion active. Aux Etats-Unis, historiquement, de nombreux gérants actifs ont surperformé dans les marchés baissiers, mais sous-performé dans les marchés haussiers.

Churma développe le même narratif plus loin dans le rapport :

Nous pensons que les flux de capitaux se déversant dans les produits indiciels ont tout des caractéristiques classiques d’une bulle. Ca commence par une excitation presque universelle pour une idée – dans ce cas, la notion que les fonds indiciels bon marché représentent la vague de l’avenir automatisé de l’investissement.

Churma constate ensuite que l’exode, qui a d’abord concerné les fonds actions Etats-Unis, s’est étendu par contagion aux fonds actions des pays développés hors Etats-Unis (« International » dans les graphiques ci-dessous) et aux fonds actions des pays émergents (« EM » dans les graphiques ci-dessous) : il estime que la performance des gérants actifs sur ces catégories ne justifie pas une telle punition.

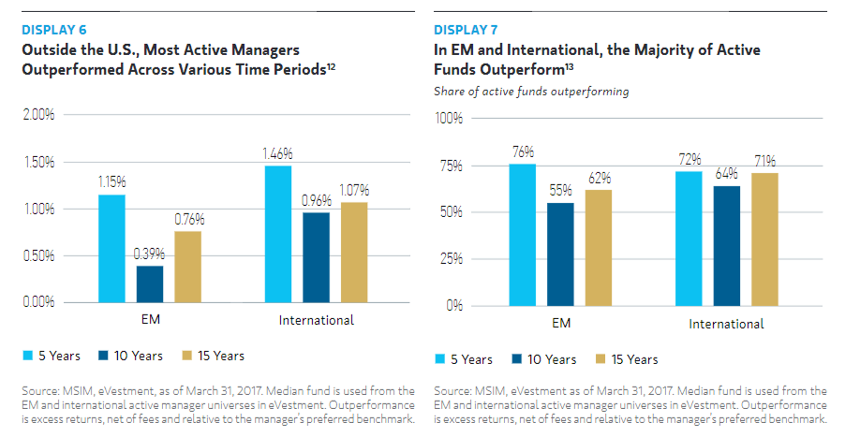

S’appuyant sur des données arrêtées au 31 mars 2017, il montre que la surperformance du fonds actif médian sur différentes périodes par rapport à l’indice de référence déclaré dans le prospectus (graphique de gauche) est positive ; il montre également que la proportion de fonds actifs surperformant leur indice de référence (graphique de droite) est largement supérieure à 50%.

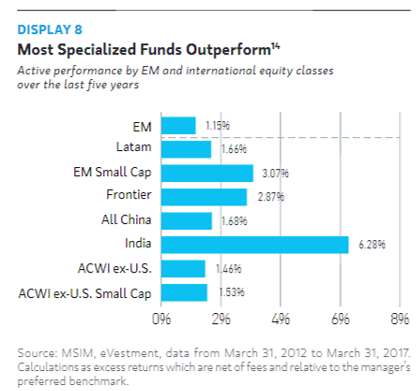

Churma montre ensuite que plus la stratégie est spécialisée, plus la surperformance de la gestion active est élevée. Le graphique ci-dessous (calculs sur 5 ans au 31 mars 2017) indique la surperformance du fonds médian au sein de différentes catégories. La palme revient aux fonds actions Inde, avec une surperformance de 6,28%. Problème : l’univers ne comprend que 7 fonds… Seules deux catégories comprennent un nombre important de fonds : 176 pour les émergents globaux (EM) et 71 pour les fonds actions monde (pays développés et émergents) hors US.

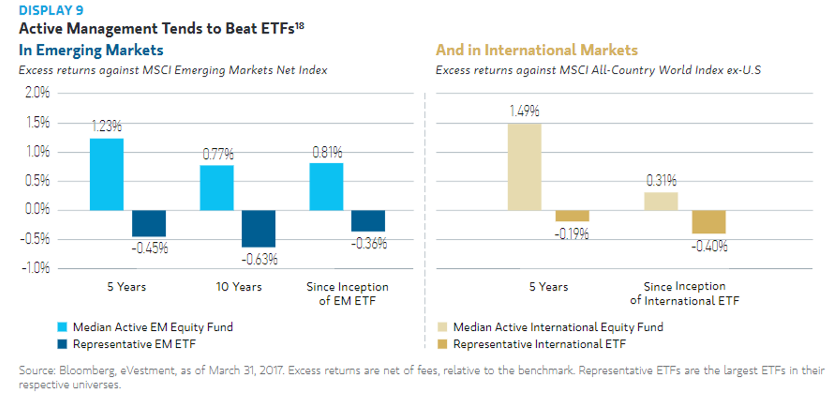

Churma concède que la performance des ETF répliquant un indice actions Etats-Unis colle de très près à celle de l’indice. Mais c’est loin d’être le cas pour les ETF répliquant un indice hors Etats-Unis : leurs frais de gestion sont plus élevés et leurs dépenses le sont également. Ils sous-performent donc beaucoup plus leur indice de référence.

Le graphique ci-dessous compare sur différentes périodes la surperformance du fonds actif médian de l’univers marchés émergents (à gauche) et marchés développés hors USA (à droite) à celle de l’ETF représentatif (le plus important en encours) : elle est positive pour le fonds actif médian et négative, comme attendu, pour l’ETF représentatif. L’écart entre les deux est significatif. Conclusion : il était préférable d’investir dans le fonds actif médian plutôt que dans l’ETF représentatif.

Conclusion de Charma :

Dans les eaux turbulentes des marchés internationaux [hors Etats-Unis], il est préférable d’avoir un capitaine actif à la barre du navire.

Amen. Les discussions qu’a Charma avec son homologue de la gestion active fondamentale actions Etats-Unis et avec celui qui s’occupe de l’activité ETF Smart Beta doivent être intéressantes.

Larry Swedroe : la gestion active, ça ne marche pas !

Larry Swedroe est le directeur de la recherche de The BAM Alliance, qui regroupe de nombreux conseillers financiers (registered investment advisors) aux Etats-Unis. Swedroe est également directeur de la recherche de Buckingham Strategic Wealth, qui fait partie de ce groupement. C’est un partisan de la gestion indicielle à bas coûts et un fin connaisseur de l’investissement factoriel.

Il a récemment publié un excellent ouvrage sur la disparition de l’alpha, rédigé avec Andrew Berkin : The Incredible Shrinking Alpha: And What You Can Do to Escape Its Clutches

Il a lu le papier de Ruchir Sharma et n’en partage pas du tout les conclusions.

.@larryswedroe a lu avec attention les arguments de Morgan Stanley IM contre la gestion indicielle et n'a pas été très impressionné https://t.co/cL9vlkyrAH via @ETFcom

— AlphaBetaBlog (@AlphaBetaBlogFR) November 22, 2017

Sur l’argument selon lequel les gérants actifs actions Etats-Unis surperformeraient dans les marchés baissiers et sous-performeraient dans les marchés haussiers, Swedroe rappelle que pour obtenir ce type de comportement, il suffit d’acheter un ETF factoriel faible volatilité (low ou min vol) ou qualité (quality), qui coûte bien moins cher qu’une gestion active traditionnelle.

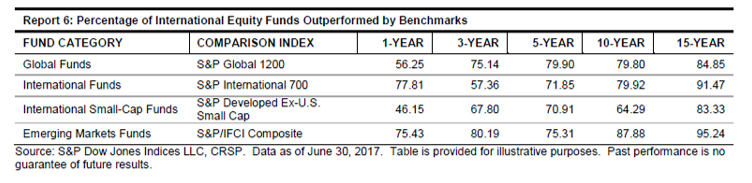

Sur l’argument de la surperformance de la gestion active sur les marchés actions hors des Etats-Unis, qu’il s’agisse des marchés développés ou des marchés émergents, Swedroe rétorque avec les résultats de l’étude SPIVA réalisée par S&P DJ Indices, qui sont exécrables pour les fonds gérés activement. Le tableau ci-dessous indique le pourcentage de fonds gérés activement ayant sous-performé l’indice affecté par S&P DJ à leur catégorie sur 1, 3, 5, 10 et 15 ans, au 30 juin 2017.

Les catégories sont Global Funds (comprenant les Etats-Unis), International Funds (pays développés hors Etats-Unis), International Small-Cap Funds (small caps pays développés hors Etats-Unis), et Emerging Markets Funds (fonds marchés émergents). Sur des durées supérieures à la durée minimum d’investissement généralement recommandée pour les actions (5 ans), les résultats de la gestion active sont très mauvais.

On notera que SPIVA compare les fonds gérés activement à un indice S&P Dow Jones affecté à leur catégorie, et pas à l’indice déclaré par le fonds, là où Morgan Stanley IM compare la surperformance d’un fonds médian par rapport à son indice de référence par rapport à celle d’un ETF par rapport à l’indice qu’il réplique.

Les deux méthodologies étant différentes, il n’est pas surprenant que les résultats diffèrent aussi. De plus, SPIVA mesure les résultats tous les semestres sur 1, 3, 5, 10 et 15 ans, là où Morgan Stanley IM a travaillé sur des périodes de 5 et 10 ans avec des données arrêtées au 31 mars 2017. Le dernier rapport SPIVA pour les fonds domiliciés aux Etats-Unis est disponible ici (et là pour les fonds domiciliés en Europe).

Plus pertinente est l’argument de Swedroe sur les indices utilisés dans une comparaison : Morgan Stanley IM a utilisé le MSCI ACWI ex USA pour mesurer la performance de la gestion active hors Etats-Unis. Dans cette zone, sur 15 ans (au 8 novembre 2017), Swedroe note que les indices Value et Small Caps ont très largement surperformé l’indice général. Il « suffisait » donc d’être exposé à ces deux facteurs pour battre l’indice. Et Swedroe de dire que la vraie comparaison pour évaluer la qualité d’une gestion active, c’est de comparer sa performance à elle de son vrai benchmark : si le gérant est exposé à 20% de small caps, le benchmark ajusté du risque doit tenir compte de cette exposition.

Selon Swedroe, ce sont des données vérifiables comme celles qu’il avance qui expliquent le transfert massif de la gestion active vers la gestion passive. Cet exode n’est en rien une bulle, contrairement à ce qu’avance Sharma.

Je suis moi aussi partisan d’une approche rationnelle fondée sur des données vérifiables (« evidence-based investing »), mais j’ai du mal à croire que les investisseurs aux Etats-Unis soient soudainement devenus parfaitement rationnels.

Je ne pense pas non plus que le raz-de-marée indiciel actuel présente les caractéristiques d’une bulle, car l’immense majorité des flux se porte vers des produits à très faibles coûts répliquant de très grands indices capipondérés (comme le montrent les chiffres de collecte d’ETFGI à fin octobre).

La vérité doit se trouver quelque part entre les deux théories, mais on ne le saura sans doute jamais.

Les chantiers de l’ESMA

L’ESMA (European Securities and Markets Authority) est l’autorité de surveillance indépendante des marchés européens installée à Paris. Son président, Steven Maijoor, a tenu un important discours lors de la réunion annuelle de l’EFAMA (European Fund and Asset Management Association), l’association représentant l’industrie de la gestion d’actifs en Europe. Cette réunion s’est tenue à Bruxelles le 16 novembre dernier.

Rappelant qu’une des missions de l’Union des Marchés de Capitaux en Europe est d’augmenter l’attractivité des produits d’épargne de long terme auprès des particuliers, Maijoor insiste sur l’importance de la transparence sur les frais et la performance de ces produits.

Discours de Steven Maijoor (ESMA) devant les membres de l'EFAMA : transparence sur les frais. https://t.co/lkTdHTWEBj pic.twitter.com/aUFpCx0ALa

— AlphaBetaBlog (@AlphaBetaBlogFR) November 23, 2017

Problème : toutes les études et les enquêtes montrent que les particuliers n’ont pas conscience des frais et n’y sont pas sensibles.

Steven Maijoor (ESMA) sur les frais des produits d'investissement. "Les frais, quels frais ?" https://t.co/lkTdHTWEBj pic.twitter.com/58OiN2DooW

— AlphaBetaBlog (@AlphaBetaBlogFR) November 23, 2017

Maijoor rappelle ensuite que les fonds qui se prétendent actifs mais sont en réalité des fonds quasi indiciels (les « closet indexers ») posent deux problèmes : ils facturent vraisemblablement des fonds trop élevés pour la gestion pratiquée, et ne fournissent pas la prestation (une gestion active) mentionnée dans les documents légaux (prospectus) des fonds concernés. Il invite les régulateurs nationaux en Europe à se saisir du problème.

Steven Maijoor (ESMA) sur les fonds faussement actifs (closet indexers) https://t.co/lkTdHTWEBj pic.twitter.com/ACFRfZqGCh

— AlphaBetaBlog (@AlphaBetaBlogFR) November 23, 2017

Autre chantier pour l’ESMA, celui des commissions de performance, qui obéissent à des règles nationales qui diffèrent entre pays. L’objectif devrait être d’avoir des modèles de commissions de performance équitables et consistants. Ce qui semble signifier que ce n’est pas le cas aujourd’hui.

Coïncidence, le collège des sanctions de l’AMF a récemment demandé d’imposer à la société de gestion Trecento AM une amende de 300 000 euros pour des irrégularités dans le calcul des commissions de performance de ses fonds (voir ici l’article de Laurence Boisseau sur le site des Echos). Décision dans un mois, j’y reviendrai sans doute car ce serait une première en France.

Steven Maijoor (ESMA) sur l'hétérogénéité des approches en matière de commissions de performance https://t.co/lkTdHUefZT pic.twitter.com/esZn9FDvcW

— AlphaBetaBlog (@AlphaBetaBlogFR) November 23, 2017

J’ai une idée pour l’ESMA : s’inspirer des Etats-Unis, où les commissions de performance (appelées « fulcrum fees ») sont autorisées dès lors qu’elles sont symétriques. La société de gestion est récompensée en cas de surperformance et pénalisée en cas de sous-performance. Ca semble logique (non ?), mais cette structure n’est absolument pas appliquée en Europe : la société de gestion touche sa commission de performance quand elle satisfait aux conditions, et n’est pas pénalisée quand elle échoue. Pile je gagne, face tu perds.

On notera qu’un nombre infinitésimal de fonds aux Etats-Unis ont opté pour l’introduction de commissions de performance, ce qui n’est pas un signe de confiance en soi de la part des sociétés de gestion.

On suivra avec attention la réaction à l’introduction par Fidelity pour ses fonds distribués hors des Etats-Unis de commissions de performance symétriques (voir ici et là pour les détails). C’est prévu en 2018.

La FINRA vous dit tout sur les frais

La FINRA (Financial Industry Regulatory Authority) est le régulateur de l’industrie du courtage (« broker dealer industry ») aux Etats-Unis. Elle supervise plus de 635 000 courtiers. On notera qu’il ne s’agit pas d’une entité du gouvernement fédéral, mais d’une structure privée d’auto-régulation, elle-même sous la supervision de la SEC.

Elle vient de faire évoluer son outil Fund Analyzer, qui permet de simuler l’impact des différents frais venant grever un investissement en fonds. Fund Analyzer est alimenté par des données Morningstar.

Aux Etats-Unis, la FINRA met à la disposition des investisseurs un outil remarquable pour visualiser l'impact des frais sur la performance. @AMF_actu, une idée pour l'AMF ? https://t.co/yNjqJ5Nsht pic.twitter.com/N2ZfHi6euy

— AlphaBetaBlog (@AlphaBetaBlogFR) November 24, 2017

Une fois le fonds sélectionné via son identifiant, l’outil permet de saisir un montant initial, des versements ou retraits programmés, une durée d’investissement et un rendement annuel attendu, ainsi que d’éventuels frais d’entrée (immédiats ou différés) et de sortie. On peut également faire varier le rendement attendu sur la période d’analyse, et appliquer des frais liés à l’enveloppe de détention.

L’outil permet de visualiser le détail des frais sur la totalité de la période d’analyse. C’est un outil de simulation, puisqu’il implique de faire une hypothèse (ou plusieurs) de rendement futur, et qu’il utilise les derniers frais de gestion (« operating expenses ») connus de chaque fonds (qui sont susceptibles de changer chaque année). Mais cet outil de simulation a une immense vertu, qui est de rendre le montant des frais visible.

Or il se trouve que les frais existent et que réaliser que ces frais existent permet d’ajouter une dimension importante à la conversation entre l’intermédiaire financier et son client.

On a vu ci-dessus que l’ESMA commençait à s’intéresser de près aux frais des produits financiers en Europe. Dans la mesure où les différents régulateurs nationaux disposent des informations précises sur les frais des fonds domestiques depuis des années, je me prends à rêver à un « Fund Analyzer » européen mis à la disposition du public par l’ESMA.

Alimenté par les régulateurs nationaux, il permettrait à la fois de simuler l’impact des frais dans le futur, mais aussi de calculer l’impact des frais (réels) dans le passé. Et, rêvons vraiment, de calculer la part que représentent ces frais dans la performance brute du fonds. Et, lâchons-nous, de visualiser la répartition de la performance brute entre l’investisseur, la société de gestion et l’intermédiaire.

Techniquement, il « suffit » de disposer de l’historique des frais (frais courants + frais de performance) et de la structure des frais de souscription et de rachat. Et ensuite, yapuka.

Winning the loser’s game

Charles (« Charley ») Ellis est un des meilleurs spécialistes de la gestion d’actifs. Agé ajourd’hui de 80 ans, il a créé en 1972 Greenwich Associates, une société de conseil aux institutions financières.

Il a publié en 1975 un article fondamental dans le Financial Analysts Journal : « The Loser’s Game« . Qu’écrivait-il (ma traduction) ?

Le secteur de la gestion d’actifs (ça devrait être une profession, mais ça n’en est pas une) repose sur une croyance simple et basique : les professionnels peuvent battre le marché. Il semble que ce postulat soit faux.

Selon Ellis, la gestion professionnelle, qui était un jeu de gagnants (A Winner’s Game) est devenue au fil des ans (rappelons-nous que l’article a été publié en 1975) un jeu de perdants (A Loser’s Game). Pourquoi ? Parce que le poids des professionnels est devenu de plus en plus important sur les marchés.

Tout le monde peut jouer au tennis avec les mêmes équipements et en suivant les mêmes règles. Mais il y a deux grandes populations de joueurs : les très rares professionnels et les autres. Les professionnels gagnent des points et c’est le joueur qui en gagne le plus qui gagne le match (a winner’s game). Les autres perdent des points, et c’est le joueur qui perd le moins de points qui gagne le match (a loser’s game).

L’investissement sur les marchés a été un jeu de gagnants dans les années 1920, jusqu’au krach de 1929. C’est devenu un jeu de perdants jusqu’au début des années 1950. Puis c’est redevenu un jeu de gagnants, attirant les plus brillants diplômés des universités états-uniennes, en quantités toujours plus nombreuses. Leurs excellentes performances attirèrent de plus en plus de capitaux, et les investisseurs professionnels finirent par être dominants sur les marchés, leur part des transactions passant en 10 ans (entre 1965 et 1975 je suppose) de 30 à 70%.

Que se passe-t-il sur un marché où les acteur dominants sont d’excellents professionnels ? Ces excellents professionnels sont en concurrence entre eux, et plus avec des particuliers moins compétents. Pour se distinguer, ils font de plus en plus de transactions.

En utilisant plusieurs hypothèses quant au rendement attendu du marché actions US, du taux de rotation des portefeuilles, de l’écart entre les cours d’achat et de vente (spread), Ellis arrive à la conclusion que pour égaler en net la performance du S&P 500, un gérant actif doit surperformer de 22%, ce qui est absolument impossible dans la mesure où ce gérant EST le marché.

Conclusion d’Ellis (je répète, cet article a été écrit en 1975) :

Est-ce que cette démonstration implique qu’il faille constituer un portefeuille 100% indiciel ? Non, pas nécessairement. Pas tout à fait.

En 1998, Ellis a publié la première édition de ce qui allait devenir un immense succès d’édition : Winning the Loser’s Game. Timeless Strategies for Successful Investing. Il y prend beaucoup plus clairement le parti de la gestion indicielle, qui permet aux particuliers de gagner au jeu de perdants (« winning the loser’s game »).

La 7ème édition de cet excellent livre est parue en avril, j’en recommande vivement la lecture. Cliquez ici pour la version papier

Martin Fridson, CFA, en a fait la critique dans un post paru sur l’excellent blog de CFA Institute, Enterprising Investor.

Martin Fridson, CFA, reviews the 7th edition of a book that's useful to both retail and professional investors https://t.co/SiMHEqjj4C via @Enterprising pic.twitter.com/TiszrACyZx

— Philippe Maupas (@philmop) November 24, 2017

Sans surprise, de l’eau a coulé sous les ponts depuis 1975, et les intuitions d’Ellis ont été confirmées. La gestion indicielle à bas coûts a vraiment pris son essor au début des années 2000, et plus encore à partir de 2008. Ellis se devait d’y consacrer un livre, il l’a fait en publiant The Index Revolution : Why Investors Should Join Now en 2016. Cliquez ici pour la version papier

Si vous voulez grimper en français dans le train de la révolution indicielle à bas coûts, je vous recommande le remarquable livre d’Edouard Petit, Créer et Piloter un Portefeuille d’ETF, dont j’ai parlé ici et que j’ai préfacé là. Pour l’acheter, cliquez ici pour la version papier

Quand je mentionne un livre (ou un DVD, ou un disque) dans ces colonnes, vous noterez un lien vers le site Amazon ou vers le site FNAC. Je suis adhérent aux services d’affiliation de ces deux sites, sachez que tout achat que vous effectuerez sur le site FNAC ou le site Amazon via « mon » lien pourra donner lieu à perception d’une commission de la part de la FNAC ou d’Amazon.

Vous pouvez être alerté.e à chaque publication d’un nouveau post sur Alpha Beta Blog. Il vous suffit de renseigner votre adresse email dans la partie droite du site (ou tout en bas quand votre consultation s’effectue depuis un terminal mobile) et de cliquer sur « Je m’abonne ». Votre adresse email ne servira qu’à vous notifier par courrier électronique.

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

Enfin, n’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins. Je ne suis pas habilité à donner des conseils sur les produits, ne me sollicitez pas pour cela.

Ainsi se termine ma semaine Twitter 47 de 2017. A la semaine prochaine.