En matière de toxicité masculine, j’hésite entre deux individus méritant de recevoir l’anti premier prix : l’exécrable Donald Trump et le non moins exécrable Elon Musk.

Le premier, entrepreneur encore plus mauvais que Lars Windhorst (car il exerce son manque de talent depuis plus longtemps, avec le même insuccès), vient de lancer une collection de NFT, promue par une vidéo parfaitement surréaliste.

Nous ne sommes pas le 1er avril, cette vidéo n'est pas une parodie. This is the world we live in. https://t.co/u00wiy8hHt

— AlphaBetaBlog (@AlphaBetaBlogFR) December 16, 2022

Hello, this is Donald Trump, hopefully your favourite president of all times. Better than Lincoln, better than Washington.

Si vous pensiez vous offrir — ou offrir à quelqu’un qui vous est cher — un des NFT inauguraux de la collection Trump, c’est malheureusement trop tard : tout a été vendu.

Vous pouvez en revanche vous offrir et offrir à des gens qui vous sont chers le plus beau des cadeaux selon moi : des livres, achetés dans une librairie.

#pascalcampion pic.twitter.com/yA9YvtBiKB

— Pascal Campion (@pascalcampion) December 8, 2022

Le second finaliste, entrepreneur à succès (PayPal, SpaceX, Tesla), est en train de se livrer à une espèce de suicide professionnel en mondovision en transformant Twitter, acquis pour un montant absurde, en un espace à deux dimensions :

- un espace de censure — censure exercée par Musk lui-même, notamment à l’encontre de journalistes, sous prétexte de lutte contre le doxing1 ;

- un espace de la liberté d’expression la plus débridée — liberté d’expression dévoyée permettant aux individus les plus dérangés d’exprimer les opinions les plus dérangées.

La société du spectacle dans toute sa splendeur. This is the world we live in. https://t.co/xPtnnfac6o

— AlphaBetaBlog (@AlphaBetaBlogFR) December 16, 2022

Donald Trump étant probablement doté d’une forme d’intelligence des plus médiocres, alors que Musk est probablement doté d’une forme d’intelligence nettement supérieure, je vais mettre ce dernier sur la première marche du podium.

C’était mon prix de la personnalité masculine la plus toxique de l’année 2023.

J’ai lu la semaine dernière le dernier roman d’Alain Mabanckou, Le commerce des Allongés.

A Pointe-Noire, Liwa Ekimakingaï vient de mourir. Pendant les quatre jours de cérémonie qui suivent sa mort, Liwa essaie de reconstituer ses dernières heures. Car Liwa, tout mort qu’il soit, ne l’est pas vraiment.

Il discute notamment avec d’autres morts — comme lui, pas tout à fait morts — du cimetière du Frère-Lachaise, où sont enterrés les gens de peu de la ville portuaire congolaise2.

C’est virtuose, hilarant, picaresque.

Je vous souhaite d’excellentes fêtes de Noël, loin du bruit et de la fureur des mondes parallèles d’Elon Musk et de Donald Trump.

— JeanPhilippedeTonnac (@inthemoodfortw) December 15, 2022

Pour recevoir une notification à chaque parution d’un nouveau billet, remplissez le formulaire d’inscription que vous trouverez en bas de chacune des pages de ce site.

Bienvenue dans ma semaine Twitter 50 de 2022. Il y aura moins de vignettes que d’habitude, et elles seront exclusivement consacrées à la fraude, aux menus services, à l’incompétence et à l’absence de transparence. Les sujets récurrents — hélas — de 2022 dans ce blog.

Sam l’incompétent le fraudeur

Je me réjouissais la semaine dernière à l’idée de voir Sam Bankman-Fried être auditionné par la commission des finances de la chambre des représentants des Etats-Unis.

Pas de chance —pour lui du moins —, il a été arrêté par la police des Bahamas la veille de l’audition, à la demande du ministère de la justice des Etats-Unis.

Jusqu’à ce jour, Sam, fort bavard, répétait qu’il avait merdé (« I fucked up »), mais un peu à l’insu de son plein gré, parce qu’il était trop occupé par certains sujets, ce qui l’a conduit à en négliger d’autres (comme avoir un comptable, un système de gestion des risques, ou un conseil d’administration fonctionnel).

La thèse de l’incompétence a volé en éclats à la lecture des 3 inculpations dont il a fait l’objet la semaine dernière.

L’une au pénal.

Le dossier d'inculpation de Samuel Bankman-Fried par le procureur fédéral devant la United States District Court du Southern District de New York est ici. Chefs d'inculpation ? Wire fraud (fraude électronique) 👉 https://t.co/v2Y6kC05Hn

— AlphaBetaBlog (@AlphaBetaBlogFR) December 14, 2022

Les deux autres au civil, avec des plaintes de 2 régulateurs :

- la CFTC, qui régule les marchés à terme de matières premières ;

La plainte de la Commodity Futures Trading Commission contre Samuel Bankman-Fried, FTX Trading et Alameda Research est ici 👉 https://t.co/VWdlVnnRy8 pic.twitter.com/CsLNrJGiMD

— AlphaBetaBlog (@AlphaBetaBlogFR) December 14, 2022

- la SEC, qui a pu s’immiscer dans la partie en arguant du fait que FTX avait fraudé en mentant à ses investisseurs, des professionnels3.

Si vous n'avez pas suivi l'affaire de près depuis début novembre, la plainte de la SEC en fournit un excellent résumé 👉 https://t.co/MFhaZxx1je

— AlphaBetaBlog (@AlphaBetaBlogFR) December 13, 2022

Les plaintes peignent le tableau d’une fraude organisée dès le premier jour.

Les actifs des clients de FTX, en théorie inaliénables, non prêtables, incessibles, étaient prêtés à Alameda Research.

Cette société, en théorie séparée de FTX par une muraille de Chine, bénéficiait d’exemptions par rapport à tous les autres clients de FTX, inscrites en dur dans le code informatique.

Elle n’était par exemple pas soumise aux règles de liquidation automatique des positions qui s’appliquaient à tous les autres clients de FTX.

Durant l’échange surréaliste de messages directs sur Twitter avec une journaliste de Vox dont j’avais parlé ici, SBF avait tenu des propos pour une fois sincères.

Par exemple :

Fuck regulators.

En raison de nombreuses donations financières à des candidats démocrates, sur lesquelles il a largement communiqué, SBF était considéré comme pro-démocrate,

L’analyse des donations faites par les entités du groupe FTX à différents candidats aux Etats-Unis peint un tableau différent.

Des candidats républicains ont également été financés, via des entités dont les liens avec FTX étaient difficiles à établir.

Pourquoi se cacher pour financer des Républicains ? Parce que, selon SBF, les journalistes sont tous super libéraux4.

Magnifique : SBF a financé (avec l'argent des clients de FTX) des candidats démocrates de façon publique et s'est caché pour financer des candidats républicains, "parce que les journalistes sont tous super libéraux". https://t.co/9nzqnFs2RH

— AlphaBetaBlog (@AlphaBetaBlogFR) December 15, 2022

En d’autres termes, SBF et FTX ont cherché à acheter des élu.e.s des deux bords, probablement pour influer sur la législation ou la réglementation à venir des crypto.

Si vous vous intéressez à la vie politique aux Etats-Unis, où l’argent coule à flot et permet d’acheter des élu.e.s, lisez ce passionnant papier de David Dayen dans The Prospect. Vous y découvrez les « Blockchain Eight », récipiendaires de donations en provenance de la cryptosphère.

This doesn't look good for the "Blockchain Eight”:

“We will ensure our regulators do not kill American innovation and opportunities.” 🤔

“Sounds like you [SBF]’re doing a lot to make sure there is no fraud or other manipulation.” 😂— by @ddayenhttps://t.co/k2tiB4ztFy

— Philippe Maupas (@philmop) November 24, 2022

Ah, on peut aussi acheter des médias. FTX avait ainsi pris une participation dans le média spécialisé dans les crypto, The Block, participation que les deux parties n’avaient pas rendue publique.

Une partie des fonds a servi à financer l’achat d’un appartement aux Bahamas pour Michael McCaffrey, le fondateur et dirigeant de Block.

Appalling: SBF secretly funded The Block, and part of the funding financed the purchase of an apartment in the Bahamas 🇧🇸 for Block CEO Michael McCaffrey, who left the firm last week.

Rot everywhere.— via @axioshttps://t.co/lCOz5MeHFP

— Philippe Maupas (@philmop) December 12, 2022

McCaffrey n’avait évidemment pas partagé cette information avec ses collaborateurs, qui sont tombés de haut quand ils en ont eu vent.

McCaffrey a démissionné.

Il flotte autour de nombreux acteurs de ce monde parallèle et socialement inutile un puissant fumet de corruption et d’escroquerie, drapé, par la magie du storytelling, dans le manteau de la liberté de l’individu et de son droit à résister à l’oppression des Etats et de leur antique monnaie fiduciaire.

Vivement que ce mauvais rêve prenne fin et que les fidèles ayant décidé de croire à ces fariboles reviennent sur terre.

Tant pis pour eux s’ils y laissent des plumes.

La Perla

Avertissement : l’Association Collectif Porteurs H2O m’a proposé de l’assister dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si cette mission influe sur ma couverture de l’affaire H2O AM sur ce blog.

La Perla Fashion Holding est une société néerlandaise cotée à la bourse de Paris depuis septembre 2019.

La Perla est un producteur de lingerie de luxe acquise par Lars Windhorst en 2018 pour un euro5 auprès de son ancien propriétaire, Silvio Scaglia. Ce dernier avait racheté La Perla en juin 2013 à JH Partners, un fonds de capital-investissement spécialisé dans le luxe. JH Partners avait racheté La Perla à la famille fondatrice, les Masotti, qui avait créé la société à Bologne en 1954.

Avant de lui vendre La Perla, Scaglia avait assigné Windhorst en justice pour n’avoir pas rempli ses obligations dans une transaction obligataire (ça vous rappelle quelque chose ? Des transactions de type buy and sell back non honorées par une des contreparties ?).

Les deux journalistes du Financial Times dont il sera question ci-après, Cynthia O’Murchu et Robert Smith, nous rappellent que les deux comparses avaient résolu leur différend à l’amiable (ça vous rappelle quelque chose ? Une histoire d’espionnage du président du Hertha Berlin commanditée par Lars Windhorst à une officine barbouzarde israélienne, Shibumi Strategy, qui avait porté plainte contre ledit Windhorst, lequel n’avait pas payé la facture de Shibumi, avant de retirer sa plainte ? J’en avais parlé ici.).

La structure de détention de La Perla est très byzantine : elle passe par des trusts à Zoug (Suisse) et à Jersey (j’en avais parlé ici). Il est probable que la faillite personnelle de Windhorst prononcée en 2009 l’ait incité à structurer son patrimoine en sorte d’éviter que la prochaine ne le laisse démuni.

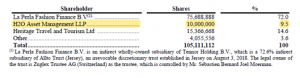

Certains fonds gérés par H2O AM ont acheté — sans doute directement auprès de Lars Windhorst, ou avec l’accord de ce dernier — 9,5% des actions de La Perla : c’est ce que nous a appris le prospectus d’introduction en bourse de la société.

Par définition, avant l’introduction en bourse, ces titres n’étaient pas cotés, donc illiquides.

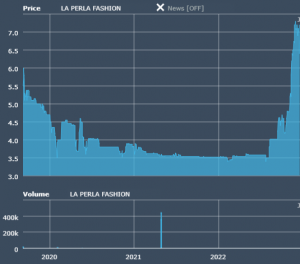

Après l’introduction en bourse, ils étaient cotés, et n’entraient donc plus dans le ratio de titres non cotés. Mais peu liquides, car une toute petite partie du capital a été mise en bourse (il y avait eu 19658 actions échangées le premier jour) et les échanges quotidiens sur l’action sont peu importants (1119 titres échangés par jour en moyenne entre le 6 septembre 2019 et le 16 décembre 2022, pour un cours minimum de 3,4 € et un cours maximum de 7,3 € sur la période).

La pandémie planétaire a évidemment affecté l’activité de La Perla. Les derniers résultats annuels publiés, ceux de 2020, étaient mauvais6.

On ne connaît toujours pas les résultats de 2021. Fidèle à une habitude ancienne, Lars Windhorst s’abrite derrière plusieurs arguments : l’impact de la pandémie pour le retard de publication des comptes 2021 ; et la restructuration en cours pour le retard de publication des comptes du premier semestre 2022.

Dans la partie de poker en cours, Windhorst veille à ne pas abattre ses cartes en donnant le moins d’informations possible à ses créanciers.

Je ne sais pas ce qu’en pensent les autorités néerlandaises (pays de domiciliation de La Perla Fashion Holdings) et Euronext, je n’ai trouvé aucune information officielle à ce sujet.

Selon mes calculs fondés sur les données des derniers rapports annuels des side-pockets H2O AM, ces derniers détiennent aujourd’hui 11,22% du capital de La Perla. C’est plus qu’au moment de l’introduction en bourse.

H2O MultiStrategies SP détenait 3 988 434 actions La Perla au 31/3/22, et H2O Allegro SP en détenait 6 414 339 au 30/6/22. Soit un total de 11 798 735. La Perla a 105 111 112 actions, les SP H2O détiendraient donc 11,22% du capital.

— AlphaBetaBlog (@AlphaBetaBlogFR) December 1, 2022

Les actions supplémentaires ont probablement été apportées en garantie par Windhorst.

Alors que 2022 n’a pas été une bonne année pour les marchés actions, elle a été fastueuse pour le cours de l’action La Perla. A la clôture du 16 décembre, la hausse depuis le début de l’année est de… 98,86%.

Ce long développement pour montrer que H2O AM a investi dans La Perla, que des side-pockets détiennent aujourd’hui ces titres valorisés à hauteur de 0,79 € par action dans le dernier rapport annuel de H2O MultiEquities SP, alors que le dernier cours connu était de 7 € (le 16/12/2022), soit une capitalisation boursière théorique de 735 millions d’€.

Ce cours ne correspond à rien, la valorisation faite par les side-pockets est sans doute plus proche de la réalité (la capitalisation correspondant à cette valorisation, de 83 millions d’€, est peut-être encore trop élevé, mais il est difficile d’avoir des certitudes en l’absence de comptes).

Cynthia O’Murchu et Robert Smith, qui sont à l’origine de l’affaire H2O AM avec la publication le 17 juin 2019 d’un article dévoilant la présence d’actifs « Windhorst » peu ou pas liquides dans certains fonds H2O AM, ont appris que Lars Windhorst avait proposé à la femme de Bruno Crastes un poste de directrice du magasin que La Perla projetait d’ouvrir à Monaco.

#H2Ogate

De mieux en mieux : selon @cynthiao et @BondHack, Lars Windhorst aurait offert en 2019 un poste à la femme de Bruno Crastes chez La Perla. La Perla est une société cotée dont des side-pockets H2O détiennent toujours environ 10% du capital. https://t.co/CDkaTKtMiI— AlphaBetaBlog (@AlphaBetaBlogFR) December 13, 2022

Cette proposition avait été faite en 2019, avant la parution de l’article sus-mentionné. Il n’y avait finalement pas eu de recrutement et le magasin monégasque de La Perla n’avait pas vu le jour.

Fidèle à son habitude7, Lars Windhorst a fait répondre aux deux journalistes qu' »il n’avait pas offert de rôle, ou de poste, ou quoi que ce soit à Madame Crastes ».

H2O AM, Bruno Crastes et La Perla n’ont pas répondu aux demandes des journalistes.

Je n’ai pour le moment pas lu de démenti sur les sites de H2O AM et de La Perla, il est donc probable que les informations de O’Murchu et Smith soient exactes.

Leur article permet d’éclairer le modus operandi de Lars Windhorst pour accéder à des financements. Son histoire d’entrepreneur suit en effet un scénario immuable : dépourvu de capitaux, il doit s’endetter auprès de tiers. A défaut d’être un entrepreneur de génie, il a l’obligation d’être très convaincant dans ses propos et dans ses actes.

Pour mettre de l’huile dans les rouages de ses relations avec ses prêteurs, il est probable qu’il rende de menus services à certains financeurs potentiels, ou qu’il leur fasse de menues faveurs. Plus ou moins menues.

J’avais mentionné ici l’épisode ayant impliqué un gérant actions de Carmignac Gestion.

En 2016, tant la presse anglais que la presse française s’étaient fait l’écho du départ du patron de la gestion actions Europe de Carmignac (The Independent le 22 mars 2016 et L’Agefi le même jour), Muhammed Yesilhark, qui avait à la fois investi pour un des fonds Carmignac qu’il gérait dans Sequa Petroleum, une valeur pétrolière quasi illiquide cotée à Paris et détenue à 54% par Sapinda (donc par Windhorst), et, à titre personnel, dans un autre deal proposé par Windhorst.

Sous le coup d’une enquête interne, Yesilhark avait quitté Carmignac pour «raisons personnelles» . Sapinda avait racheté les actions Sequa Petroleum à Carmignac.

En anglais, on parle de quid pro quo : je te rends un service, tu m’en rends un en échange.

Lars Windhorst semble être adepte du quid pro quo, pour que tourne toujours la roue du financement de ses projets.

Heureusement que Madame Crastes n’a pas été recrutée par La Perla.

Des nouvelles du #H2Ogate

Avertissement : l’Association Collectif Porteurs H2O m’a proposé de l’assister dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si cette mission influe sur ma couverture de l’affaire H2O AM sur ce blog.

Au 19/12/2022 à 9 heures, les valeurs mensuelles estimatives des side-pockets étaient toujours celles de fin septembre.

Depuis le coup de grisou lié à la brutale chute du rouble russe, les fonds affectés ont remonté une partie de la pente. Pas toute la pente : seuls 3 fonds (Allegro, Multibonds et Adagio) ont effacé la baisse.

Et si l’on regarde l’évolution depuis le plus haut atteint avant la scission des fonds en deux (la partie saine logée dans un nouveau fonds avec « FCP » à la fin du nom et la partie contaminée par le bacille illiquidita pestis windhorstis

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, avaient consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement depuis juillet 2022 de la part de Tennor.

Voilà où on en est au 15 décembre 2022 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant toujours en date du 30 septembre 2022).

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est : le gouffre entre la performance de la part R de H2O Multibonds FCP et celle de la part SR est béant.

La différence de frais de gestion (1,1% pour la part R et 1,6% pour la part SR), même capitalisée sur 2 ans, ne peut expliquer cet écart abyssal.

J'espère qu'on aura un jour une explication.

Les produits dont il a été question dans ma semaine Twitter 50 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Pour recevoir une notification à chaque parution d'un nouveau billet, remplissez le formulaire d'inscription que vous trouverez en bas de chacune des pages de ce site.

C’était ma semaine Twitter 50 de 2022. Sayōnara. さようなら.

- Selon le site de la société Kaspersky, « le doxing (aussi écrit doxxing) est l’acte de révéler des informations qui permettent d’identifier quelqu’un en ligne, comme le véritable nom, l’adresse, le lieu de travail, le numéro de téléphone, des informations financières ou personnelles. Ces informations sont ensuite transmises au public sans l’autorisation de la victime. » Musk a d’abord suspendu le compte Twitter du jeune homme qui suivait les déplacements de son jet privé en utilisant des données publiques, puis tous les sites qui pointaient vers ledit compte Twitter, dont ceux de journalistes.

- Les riches, quant à eux, sont enterrés au… Cimetière des Riches. Les veinards.

- Commettant ainsi une securities fraud, infraction pour laquelle la SEC est compétente.

- Woke en bon français.

- Plus les dettes.

- Chiffre d’affaires de 66,2 millions d’euros, perte de 136 millions d’euros.

- « Deny, deny, deny ». Soit toujours nier, selon la stratégie de l’exécrable avocat étatsunien Roy Cohn, qui conseilla aussi mon vice-champion du monde de la toxicité masculine, Donald Trump.