Comme l’a montré l’affaire Madoff, des personnes riches et éduquées peuvent succomber à des arnaques.

Comme l’a montré le H2Ogate, des gérants expérimentés peuvent se faire plumer par un multi-récidiviste notoire de la cavalerie et du non-remboursement de ses dettes.

Nul n’est à l’abri des escrocs et des beaux parleurs.

Même pas les diplômés de la Harvard Business School (HBS).

Tous pigeons.

Vladimir Artamonov est un ancien élève de la HBS, qui a obtenu son MBA en 2003. Et un escroc. Qui s’est dit qu’il lui serait probablement facile d’approcher et d’escroquer d’anciens élèves de la HBS.

A partir de 2019, il a réussi à convaincre au moins 29 investisseurs particuliers de lui confier 2,9 millions de dollars, qu’il allait investir via un fonds nommé « Project Information Arbitrage ».

Son pitch ? Il prétendait pouvoir connaître un peu avant les marchés les prochains investissements de Berkshire Hathaway en lisant les rapports réglementaires que les compagnies d’assurance doivent publier auprès des régulateurs.

Selon Artamonov, c’était comme s’il lisait le journal de demain aujourd’hui.

Toujours selon l’escroc diplômé de la HBS, les rendements escomptés allaient de 500% à 1000%.

Hmmmm, le premier argument (avoir accès aux prochains investissements de BH en lisant d’obscurs rapports qui auraient la primeur de l’information avant les rapports déposés par toute société cotée auprès de la SEC) peut à la limite convaincre un investisseur naïf.

Mais qui peut croire à une espérance de gain de 500 à 1000% ?

Manifestement, au moins 29 individus y ont cru.

Avec leur argent, Artamonov a spéculé sur des options expirant à très court terme, sans lien apparent avec BH et ses participations. Il a évidemment tout perdu.

Il aurait aussi utilisé l’argent des pigeons pour financer ses vacances, ses achats personnels et ses sorties au restaurant.

La naïveté stupéfiante des victimes d’Artamonov pourrait être simplement amusante si l’une d’entre elles, délestée de 100 000 dollars, ne s’était suicidée.

Les détails de cette affaire sont ici.

S’ils veulent se refaire, les pigeons ont deux options miraculeuses, que je détaille ci-après1.

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

Si vous aimez la littérature, la photo, je vous recommande une très belle newsletter quinzomadaire gratuite, L’intimiste, qui se décrit ainsi :

Un week-end sur deux, les épopées minuscules de la vie comme elle va (ou pas) y sont racontées en trois volets avec à chaque fois une histoire, une échappée artistique et des miscellanées.

Ne serait-ce que pour les miscellanées2, abonnez-vous.

L’intimiste est une newsletter réalisée par Sandrine Tolotti, qui a réuni dans un très beau livre certains de ses textes : Les épopées minuscules – 100 contes vrais et autres histoires de la vie ordinaire.

Grâce à L’intimiste, j’ai découvert le photographe japonais Tatsuya Tanaka, présenté dans cette vidéo par Fabrizio Dei Tos – Navalesi.

Génial Etienne Dorsay.

La quête de sens, cette foire au vain… pic.twitter.com/Yqy3ejXSF4

— Etienne Dorsay (@E_Dorsay) March 11, 2024

Géniale Marie Bernard.

#JourneeInternationaleDesDroitsDesFemmes pic.twitter.com/KtLBA15n4k

— Marie Bernard (@MarieBnard) March 8, 2024

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins d’environ 2 minutes 30.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 10 de 2024.

Que fait la police le régulateur ?

Il s’écrit décidément des choses stupéfiantes sur LinkedIn.

Tenez, ceci par exemple (j’ai mis en italique une phrase que je n’ai pas comprise et qui me semble particulièrement lunaire, même au sein de ce galimatias proprement surréaliste) :

Ça y est c’est officiel… un de nos gros clients chez yuzu a atteint un million d’euros de gains sur la plate-forme !

Bravo à lui ! Il a suivi les recommandations de l’application et est passé en 3 mois de 900k à 1,8M totalisant actuellement un gain de 1M d’euros.

Il nous a autorisé à capturer un screenshot de cette belle étape de ce bull run.

Nous lui avons demandé ce qu’il comptait faire et pour le moment, il souhaite encore profiter de ce bull run avant de sécuriser ces gains en euros.

En effet, ce client a bien en tête que pas vendu… pas gagné ! Sauf à la rigueur quand il s’agit du bitcoin. Cette plus-value reste « latente ».

Le bienheureux client de yuzu qui a autorisé la plate-forme « à capturer un screenshot de cette belle étape de ce bull run » semble avoir généré cette plus-value grâce à Ethereum.

Et surtout en suivant « les recommandations de l’application ».

Magique ! Mais attention hein, ceci n’est pas une recommandation d’investissement, et « pas vendu… pas gagné ! »

Mais au fait, pourquoi ils sont aussi forts chez yuzu ?

Parce que yuzu calcule un score. Le score yuzu. Décrit ainsi sur le site de yuzu.

Le score Yuzu🍋 est basée [sic] sur des modèles mathématiques en constantes progressions [sic] ! Nous avons pour objectif de vous fournir le maximum d’informations sur chaque cryptomonnaie !

Je ne m’attends pas à grand chose de sérieux avec l’écosystème faisandé de la crypto mais je croyais quand même que l’ère de la finance -2.0 était derrière nous.

Je me suis trompé, ce billet d’anthologie m’a ramené à la belle époque des meme stocks, des SPAC et des NFT.

Dans le monde enchanté de la démocratisation du private equity, on peut également tomber bien bas.

Comme cette plate-forme qui a envoyé le 7 mars dernier sa newsletter Lambda #21 avec l’objet suivant :

56k de revenus passifs à vie sur 6 ans

Comment ? 56 000 euros de revenus annuels passifs à vie ? Je signe où ?

Fastoche, grâce au « Mécanisme Re-Up : une rente perpétuelle de 56k€/an pour 325 k€ d’effort sur 6 ans ».

Mais comment ça marche ce miracle du Re-Up ? J’en veux !

C’est très simple :

Vous investissez chaque année 100 k€ dans un des fonds éligibles, constitué exclusivement parmi le 1er quartile mondial de Private Equity. À partir de l’année 7, ce programme s’autofinance. À partir de l’année 10, votre rente à vie est entièrement constituée.

Il faut évidemment s’exposer aux seuls fonds du « 1er quartile mondiale de Private Equity » !

En tableau, ça donne ceci.

![]()

Sous ce tableau, on trouve cet avertissement :

Flux de trésorerie prévisionnel d’un investisseur dans le programme Re-Up, soit 325 k€ au total entre 2024 et 2029. Ces chiffres sont nets de frais et de fiscalité (en supposant que l’investisseur est assujeti à la flat tax de 30 %)

Bon, comme je suis besogneux, j’ai pris mon boulier pour faire l’addition des flux à décaisser entre 2024 et 2029 : je suis arrivé à 315 k€ plutôt qu’à 325 k€.

Pas grave, c’est dans le bon sens ! Et quand on vend du rêve, on n’est pas obligé de savoir compter.

Le mur du çon est franchi ici (gras et italique ajoutés par mes soins) :

Attention : l’autofinancement de la stratégie en année 7 et le versement de la rente dépend d’une hypothèse de rendement annuel de 15 %. Au regard des rendements historiques du Private Equity, cette hypothèse est conservatrice. Elle n’est cependant pas garantie.

Je résume : cette rente à vie est à votre portée car l’hypothèse de rendement annuel net de frais et de fiscalité de 15% serait conservatrice !

Par ailleurs, je ne sais pas si le programme Re-Up s’adresse exclusivement à des investisseurs qui mourront en 2029 : je n’ai pas compris comment le flux annuel de 56k€ pouvait être à vie en regardant le tableau.

Quelqu’un a une idée ?

J’espère que les régulateurs compétents vont se pencher sérieusement sur les monstruosités mises en ligne ou envoyées à des clients et à des prospects par certains acteurs de la distribution.

Merci à Guillaume Fonteneau d’avoir commenté le billet de yuzu sur LinkedIn — ce qui m’a permis d’en découvrir l’existence — et à Vincent Bessière de Colorado3 de m’avoir transféré la newsletter promettant — presque — une rente à vie de 56 k€.

Les petits ruisseaux

font les grandes rivières, nous dit le proverbe.

Dans le milieu parfois très testostéroné de la vente de produits de placement, il est de bon ton de vanter les performances passées excellentes des produits du moment.

Il existe une autre approche, plus modeste, mais dont les résultats sont garantis : vendre à son client la vérité incontestable qui veut que moins il (le client) paie de frais, plus la performance qui lui revient (au client) est élevée, toutes choses égales par ailleurs.

Ce discours ne peut pas être tenu car aucun des participants au jeu de rétrocessions n’a intérêt à ce que les frais baissent.

Sauf, évidemment, le dindon de la farce : le client.

Les petits ruisseaux, ce sont les frais bas, et les baisses, minuscules, de ces frais bas qui, mises bout à bout, sur longue durée, font les grandes rivières.

Car les frais, comme la performance, se capitalisent. Plus ils sont bas, plus ils baissent au fil du temps, et plus l’impact sur la performance qui revient au client est important.

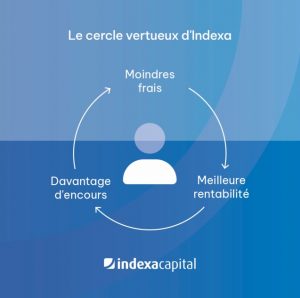

Illustration avec Indexa Capital, dont j’ai déjà parlé dans l’introduction de cette semaine Twitter.

Quand c'est le client qui rémunère l'intermédiaire, ce dernier peut défendre les intérêts du premier en utilisant des fonds moins chers. C'est ce qu'a fait @IndexaCapitalFr en Belgique 🇧🇪. Votre "conseiller" financier se bat-il pour vous de la même façon ? https://t.co/Kq4NJzCVqG

— AlphaBetaBlog (@AlphaBetaBlogFR) March 5, 2024

En Belgique, eu égard à la hausse des encours détenus par ses clients dans certains de ses portefeuilles, Indexa a pu basculer la poche monétaire de la classe tous investisseurs (0,15% de frais de gestion annuels) vers la classe Premier, moins chargée en frais (0,10% de frais de gestion annuels), du fonds BlackRock utilisé (BlackRock ICS Euro Liquidity Fund Select).

De 0,15% à 0,10% par an, la baisse est de 33%. Et la performance qui revient à l’investisseur augmente mécaniquement et de façon garantie de 0,05% par an.

Ça ne coûte rien à Indexa, qui ne perçoit pas de rétrocessions de la part des fonds en portefeuille car sa rémunération provient exclusivement de ses clients.

Un vendeur de produits financiers rétrocommissionné ne se battra jamais pour baisser les frais des fonds qu’il vend à ses clients, car il baisserait sa propre rémunération.

Les clients d’Indexa en Belgique détiennent actuellement plus de 52 millions d’euros dans le fonds monétaire. Selon Indexa,

la réduction des frais équivaut à une économie totale de frais de 17 mille euros par an pour nos clients. Etant donné que le fonds monétaire s’accroît de 6 M€ par mois, les économies seront bien plus importantes à l’avenir.

Petit ruisseau : 17 000 euros de frais en moins par an pour la collectivité des clients d’Indexa en Belgique.

Grande rivière : cette somme va augmenter au fil du temps avec les encours des clients d’Indexa dans ce fonds.

C’est la troisième baisse de frais pour Indexa en Belgique depuis le lancement : Indexa parle de « cercle vertueux ».

Si j’aime autant Indexa (j’ai souscrit à un contrat Indexa Spirica Vie et j’ai convaincu ma femme d’en faire de même), c’est parce que ce cercle est vraiment vertueux pour les clients.

Je souhaite à Indexa le même succès que celui qu’a rencontré Vanguard, qui est le pionnier de ce modèle vertueux, depuis 1975 : rendre une partie importante des économies d’échelle réalisées grâce à la croissance des encours aux clients sous forme de baisse de frais.

C’est l’avenir.

Sur l’histoire de Vanguard et de son fondateur, Jack Bogle, lisez l’excellent livre d’Eric Balchunas de Bloomberg : The Bogle Effect: How John Bogle and Vanguard Turned Wall Street Inside Out and Saved Investors Trillions.

De Jack Bogle, lisez Le petit livre pour investir avec bon sens.

Un pognon de dingue

Je ne vais jamais spontanément sur les sites qui sont payés pour diffuser l’information commerciale de leurs clients, sociétés de gestion et distributeurs de fonds.

Mais parfois je tombe sur un billet publié sur LinkedIn qui m’interpelle, je clique alors sur le lien pour lire le contenu promu sur le site qui l’héberge.

La semaine dernière, en musant sur mon fil LinkedIn, un billet a fait retentir dans ma tête le bang caractéristique de l’avion de chasse qui franchit le mur du çon4.

Le bang du franchissement du mur du çon, c’est l’annonce —messianique — d’une bonne nouvelle par un cabinet de conseil spécialisé dans la gestion d’actifs, Périclès Consulting.

"Bonne nouvelle ! Des solutions existent pour les sociétés de gestion afin de compenser l’arrêt des commissions de mouvements."

Ouf, je suis soulagé d'apprendre cette "bonne nouvelle", que les clients concernés vont adorer. https://t.co/pPnKSHsNsh

— AlphaBetaBlog (@AlphaBetaBlogFR) March 7, 2024

Je comprends fort bien qu’il y ait plus de missions à décrocher en aidant les sociétés de gestion accros aux commissions de mouvement à trouver des sources alternatives de chiffre d’affaires qu’à combattre cette scélératesse absolue que sont les commissions de mouvement, mais de là à promouvoir publiquement son savoir-faire en la matière…

J’ai été en outre fort gêné par l’assertion selon laquelle

[s]i la tendance depuis 2014 montre un tassement du prélèvement de ces frais par les sociétés de gestion, les commissions de mouvement sont encore une source de revenus non négligeable pour certaines maisons de gestion.

Dans mes souvenirs, il n’y avait point de tassement.

Je me suis donc plongé dans le document annuel de l’AMF sur les chiffres-clés de la gestion en France pour reconstituer l’historique des commissions de mouvement depuis 2014.

Le voici.

Le tassement a duré de 2015 à 2017. Puis le tassement s'est tassé et la saignée des porteurs de parts s'est amplifiée en 2021 et 2022.

Entre 2014 et 2022, 5 milliards d'euros ont été ponctionnés dans les poches des porteurs de parts pour des prestations qu'ils avaient déjà payées.

5 milliards d'euros.

Un pognon de dingue.

Une honte française.

Je hasarde une prédiction : je rappelle que cette infamie que sont les commissions de mouvement ne sera interdite que le 1er janvier 2026.

D'ici là, les junkies accros à ces commissions scélérates vont s'en donner à coeur joie.

Je crains même qu'ils n'arrivent à dépasser collectivement un total annuel d'un milliard d'euros.

Les leçons de Ben

Ben, c'est Ben Carlson, un de mes blogueurs préférés aux Etats-Unis (A Wealth of Common Sense).

Cela fait 20 ans qu'il est conseiller financier, et il distille à l'occasion de cet anniversaire 20 leçons apprises durant ces deux décennies.

.@awealthofcs Shares 20 Lessons From 20 Years of Managing Money.

My pick: "Experience is not the same as expertise." https://t.co/UnA1nSNUx0

— Philippe Maupas (@philmop) March 10, 2024

Ma sélection.

- L'intelligence ne garantit pas le succès : Carlson dit avoir rencontré de nombreux individus très éduqués qui étaient de très mauvais investisseurs, faute de pouvoir contrôler leurs émotions. La raison : la haute conscience qu'ils avaient de leurs études prestigieuses les rendaient exagérément confiants.

- Nul ne vit sa vie dans le long terme : "La performance de long terme est la seule qui importe, mais pour l'obtenir il faut survivre à une série de périodes de court terme. La bonne stratégie à laquelle on peut se tenir pendant ces périodes est préférable à la stratégie parfaite à laquelle on ne peut pas se tenir."

- Les riches détestent plus payer des impôts qu'ils n'aiment que leurs investissements soient performants. Cette vérité immuable est une bénédiction pour les producteurs et les vendeurs de produits de défiscalisation épouvantablement chargés en frais.

- Le marché se fiche bien de savoir si vous êtes intelligent : vous pouvez travailler toujours plus dur, vous ne réussirez pas mieux en tant qu'investisseur.

- L'expérience n'est pas la même chose que l'expertise : ce n'est pas parce que vous vous livrez à une activité depuis longtemps que vous êtes un expert. Carlson connaît de nombreux investisseurs très expérimentés qui sont en retard d'une guerre.

- Pour un investisseur, l'optimisme doit être l'approche par défaut.

- Moins c'est plus : "tant d'investisseurs partent du principe que ce qui est compliqué est sophistiqué alors que la simplicité est la vraie forme de sophistication pour investir avec succès."

Des nouvelles du #H2Ogate

Avertissement : j'ai assisté entre novembre 2022 et avril 2023 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

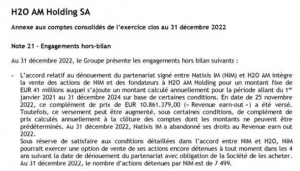

Il existe au Luxembourg une société holding, H2O AM Holding SA.

Cette société fait certifier ses comptes par un auditeur, Mazars, et les dépose ensuite au greffe du registre du commerce et des sociétés luxembourgeois.

Les limiers du Financial Times, Robert Smith et Cynthia O'Murchu, ont consulté les comptes 2022 de la holding de H2O AM.

Il manquait dans le document déposé au RCS 2 pages. Oh, pas des pages très importantes : celles dans lesquelles le commissaire aux comptes donnait son avis sur les comptes.

Les journalistes interrogèrent Mazars et H2O AM. Quelques jours après, une nouvelle version des comptes était déposée au greffe du RCS.

Avec les deux pages manquantes.

Dans lesquelles figurait l'opinion de Mazars sur les comptes 2022.

"Opinion défavorable."

De mieux en mieux : Mazars, l'auditeur de la holding luxembourgeoise de H2O AM, a refusé de certifier les comptes 2022. Pire encore : dans le dépôt de comptes initial, il manquait 2 pages, rajoutées après une question de @BondHack et @cynthiao. https://t.co/vs1KGkfzow

— AlphaBetaBlog (@AlphaBetaBlogFR) March 4, 2024

Devant l'émoi suscité par ce nouvel exemple de transparence, H2O AM dut émettre un de ses tellement rares communiqués de presse, pour expliquer que tout cela n'était pas grand chose.

L'opinion de l'audit est ce qu'elle est, mais notre conviction est qu’elle ne remet nullement en question la poursuite de notre activité pour les années à venir.

Ouf, quel soulagement.

Les journalistes sont méchants et veulent tromper leurs naïfs lecteurs (italique ajouté par mes soins) :

Lorsque les articles sont lus avec attention, qu’on analyse le choix des mots et la tournure des phrases, les biais ou la volonté d’induire en erreur apparaissent : quand on souhaite partager une critique, virulente ou pas, une approche équilibrée, juste et professionnelle est due à son audience.

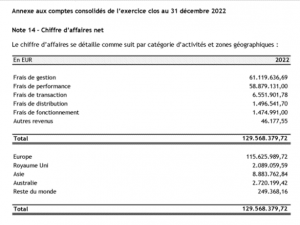

J'ai quant à moi lu l'intégralité des comptes 2022 de la holding luxembourgeoise et y ai trouvé des informations intéressantes.

Comme par exemple le poids considérable des commissions de performance (dont je rappelle le taux hallucinant : 25%), qui pesaient en 2022 presque autant que les frais de gestion fixes.

Je m'interroge sur les 6,5 millions de "frais de transaction".

J'espère qu'il ne s'agit pas des scélérates commissions de performance dont l'existence est mentionnée dans les prospectus des fonds H2O sans que les parts respectives de la société de gestion et du dépositaire soient indiquées.

On trouve aussi dans les comptes des détails sur la vente des actions de Natixis IM et des fondateurs à la holding : 41 millions € plus un earn-out de 10,8 millions €.

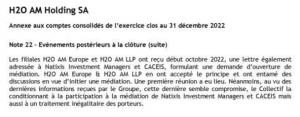

On apprend également que le Collectif Porteurs H2O avait proposé en octobre 2022 une médiation à H2O AM, Natixis IM et CACEIS, médiation "compromise" après une première réunion.

J'ai enfin appris que la fortitude faisait partie des valeurs de H2O AM. C'est beau comme du Ségolène Royal.

![]()

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative à fin décembre 2023 est en hausse.

H2O AM, généralement mutique, publiait le 26 janvier 2024 un communiqué de presse pour annoncer « un nouveau remboursement dans les prochaines semaines ». Remboursement « de l’ordre de 70 millions d’euros ».

Puis nouveau coup de bambou sur les valorisations à fin janvier, en baisse de 109 millions d'euros (voir ci-dessus), avant même que les 70 millions d'euros annoncés aient été remboursés aux porteurs de parts.

Entre la valorisation initiale d’octobre 2020 et celle de fin janvier 2024, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 337 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets à fin janvier 2024 est estimée à 161 millions d'euros. Si le remboursement de 70 millions d'euros se matérialise et qu'il n'y en pas pas d'autres, la perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 7 mars 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 janvier 2024).

J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 10 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF. C'est affligeant et scandaleux.

C’était ma semaine Twitter 10 de 2024. Sayōnara. さようなら.

Illustration : scène de Arrête-moi si tu peux (Catch me if you can) de Steven Spielberg (2002)https://amzn.to/3TyqDhJ

- Ce n’est pas un conseil d’investissement ! C’est même une blague !

- Aviez-vous lu Les miscellanées de Mr Schott, qui connurent un certain succès en 2005 ?

- Avertissement : j’ai le plaisir de conseiller Colorado.

- Non non, ce n’est pas une faute d’orthographe, c’est le nom d’une rubrique régulière du Canard Enchaîné, que je lis religieusement tous les mercredis depuis plusieurs décennies.

Une réponse sur « Ma Semaine Twitter 10 de 2024 »

Bonjour Philippe,

Merci pour la recommandation de l’Intimiste, je me suis abonné.

à ma connaissance, la société de PE en question n’a jamais parlé de rente à vie mais d’une hypothèse de distribution de 56KE par an de l’année 10 à l’année 20 pour un flux de trésorerie cumulatif de l’ordre de 300/350KE sur les 6 premières années.