Alors que Sam Bankman-Fried a été reconnu coupable des sept chefs d’accusation contre lui (la sentence sera prononcée en mars 2024), j’espérais que le soufflé des crypto allait retomber.

Mais non, après avoir baissé de 64% l’an dernier, le cours du bitcoin est reparti à la hausse et a doublé depuis le début de l’année.

Quant à Cathie Wood, qui a toujours le gîte et le couvert dans de grands médias financiers, elle continue de proférer des augures, comme une Pythie ou une tireuse de cartes.

Le 21 juin 2021, intervenant sur un panel crypto auquel participait également Elon Musk, elle déclarait que le bitcoin était une bonne couverture contre l’inflation (source).

Comme la prédiction n’a pas très bien marché, Wood s’adapte (ce n’est pas la girouette qui tourne, c’est le vent).

Invitée récemment par Merryn Somerset Webb dans le podcast Merryn Talks Money sur Bloomberg, elle a déclaré ceci (source) :

Le bitcoin permet de se couvrir contre l’inflation et contre la déflation parce qu’il n’y a pas de risque de contrepartie et presque pas d’implication de la part des institutions.

Selon la pythie Cathie, le bitcoin, c’est « l’or numérique ». Et donc, c’est une bonne couverture contre l’inflation et contre la désinflation.

Et ça prévient aussi la chute des cheveux ?

Moi :

Je vais bientôt aussi faire des formats vidéo.

Moi encore :

Je vais bientôt aussi faire des formats audio.

Cela faisait des années que je procrastinais en faisant des promesses non tenues. Je me suis enfin mis un coup de pied au derrière et me suis jeté à l’eau.

Soyez indulgent, je suis au choix un jeune Boomer ou un vieux membre de la Génération X (je suis né en 1965), autant dire que je ne suis en aucune façon un Digital native. Vous avez pu le constater si vous avez regardé les vidéos des deux précédentes semaines Twitter (ici et là).

Si elles ne vous ont pas rebuté.e, vous pouvez vous abonner à la chaîne YouTube Alpha Beta Blog ici. Vous n’en manquerez ainsi aucune.

Prochaine étape : un podcast. Avant 2030.

J’avais dit ici le plaisir que j’avais eu à découvrir Michèle Pedinielli et son personnage de détective privée niçoise, Ghjulia (« Diou ») Boccanera. J’avais particulièrement aimé son dernier roman, Sans collier, va-et-vient entre la Nice d’aujourd’hui et l’Italie des années de plomb.

J’ai poursuivi ma plongée dans l’Italie des années de plomb avec Dolce Vita 1959-1979 de Simonetta Greggio, une écrivaine italienne qui écrit en français.

Elle est productrice à France Culture et je recommande très vivement d’écouter l’adaptation magnifique qu’elle a faite de La Storia d’Elsa Morante.

Attention, vous pourriez pleurer au dernier épisode.

Dans Dolce Vita 1959 1979, Greggio s’appuie sur le film de Federico Fellini (La Dolce Vita), sorti en 1960, pour raconter deux décennies tragiques et violentes en Italie : assassinat du président du groupe pétrolier ENI Enrico Mattei, attentats, Brigades rouges, enlèvement et assassinat d’Aldo Moro, loge P2.

C’est magnifique et si, comme moi, vous connaissez mal cette période de l’histoire italienne, passionnant. Cerise sur le gâteau pour les longues soirées d’hiver à l’horizon, Greggio a écrit une trilogie : il me reste à lire Les nouveaux monstres 1978 2014 et Bellissima.

Les nouveaux monstres (I nuovi mostri), c’est un film à sketchs sorti en 1977 réalisé par Mario Monicelli, Dino Risi et Ettore Scola. Bellissima, c’est un film réalisé par Luchino Visconti, sorti en 1951, avec l’immense Anna Magnani.

Encore un week-end pluvieux, venteux et très agréable dans le Vexin.

Nous avons récolté toutes les cucurbitacées, les derniers poireaux.

J’ai fini d’arracher les derniers plants de tomates, il en restait une. Sans goût, elle était néanmoins délicieuse.

Tous comme les dernières framboises, qui, elles, avaient du goût.

Ayant deux paires de Veja, je ne sais pas trop comment prendre ce tweet d’Etienne Dorsay. En revanche, je n’ai jamais crié « HELLO LA TEAM », et j’ai l’intention de continuer.

Le prochain qui franchit la porte de l’open space en hurlant « HELLO LA TEAM! », je lui fais bouffer ses baskets éco-responsables. pic.twitter.com/7zDSNgVOZ5

— Etienne Dorsay (@E_Dorsay) October 27, 2023

Bienvenue dans ma semaine Twitter 44 de 2023.

Startup BS

Jusqu’en 2014, la devise en interne chez Facebook, conçue par Mark Zuckerberg, c’était ceci :

Move fast and break things!

La devise n’a plus court chez Meta, qui, taille oblige, casse pourtant bien plus de choses qu’en 2014.

Certaines Fintech ont une fâcheuse tendance à prendre des libertés avec la réalité. Voire avec la vérité. En utilisant dans leur communication une espèce de novlangue entrepreneuriale.

J’avais parlé ici de cette plateforme permettant d’acheter sur le marché secondaire des actions de sociétés non cotées qui avait envoyé à ses membres (j’en fais partie, mais n’ai pas investi) une communication dans laquelle elle vantait une performance réalisée sur trois mois en achetant et revendant une Rolex.

Performance qu’elle avait osé annualisé.

Cette montre [vient d’être revendue avec un rendement net de 11,5% obtenu en 3 mois. Cet horizon de liquidité court (propre à cet actif) équivaut à un TRI annualisé de 54%.

J’avais trouvé cela plus que moyen, mais sans doute suis-je vieux jeu.

La même plateforme vient de nouveau de m’écrire, cette fois pour m’informer que je pourrai prochainement investir dans… des pièces de monnaie antiques.

Une fois n’est pas coutume, nous avons sélectionné un expert de choix pour vous proposer cette classe d’actifs rares qui nécessite, comme souvent, une réelle expérience. Cet expert, c’est la société xxx.

Nous avons été convaincus par xxx, qui a réalisé plus de 200 transactions sur ce type d’actifs pour une plus-value totale moyenne de 41% et un taux de rendement annualisé de 67%. Cet expert ouvre la voie à une sélection de premier choix : des Louis d’or de 1640 à l’écu d’or français, en passant par les ducats d’or italiens. Sur zzz, vous aurez ainsi la possibilité d’accéder à ces actifs, le plus souvent sous forme de lots. Vos souscriptions seront effectuées via une holding dédiée, par le biais d’obligations simples, qui inscrira les actifs à son bilan.

Encore une fois, un taux de rendement annualisé. Et s’il est supérieur à la plus-value moyenne, ça doit vouloir dire que la plupart des investissements ont été réalisés sur moins d’un an.

Mais attention :

L’investissement dans les pièces de monnaie antiques ne se résume pas à la recherche de profit ; c’est aussi une opportunité d’explorer et de valoriser notre héritage historique et culturel. De plus, la valeur de ces pièces n’est pas directement liée aux cycles économiques actuels, offrant une stabilité en période d’incertitude sur les marchés financiers.

Donc, il n’y a pas que le profit dans la vie, mais en même temps le taux de rendement annualisé des investissements dans les pièces de monnaies antiques a été de 67%. En en même temps (bis), la valeur des pièces offre « une stabilité en période d’incertitude sur les marchés financiers ».

Euh, je suis perdu. Stabilité ou 67% par an ?

Je n’investirai pas plus dans les louis d’or de 1640 que dans la Rolex de James Bond. Je n’avais d’ailleurs pas investi non plus dans les manuscrits et les autographes vendus par Aristophil, qui font pourtant également partie de « notre héritage historique et culturel ».

Continuons avec le startup BS.

Si vous fumez encore, vous n’avez vraiment rien compris.

L'addiction au #tabac peut coûter cher 😬#MoisSansTabac pic.twitter.com/53Vjno8fI7

— Mon Petit Placement (@monpetitplacmnt) November 2, 2023

Bon, there’s a lot to unpack here, comme on dit chez moi dans le Poitou.

Le portefeuille intrépide Mon Petit Placement est logé dans un contrat d’assurance vie. Lequel contrat comporte des frais de 0,5% par an. Lesquels frais ne sont sans doute pas pris en compte dans la simulation.

Par ailleurs, Mon Petit Placement prélève également des frais en cas de performance trimestrielle positive du fonds. Lesquels frais ne sont sans doute pas pris en compte dans la simulation.

Par ailleurs, il y a 20 ans, il est peu probable que le coût mensuel moyen des cigarettes pour un fumeur était déjà de 210 euros.

Au diable la précision, ce n’est que de la publicité après tout. De nos jours, on ne peut plus rien dire, n’est-ce pas ?

Ah, on me chuchote dans l’oreillette que Mon Petit Placement est CIF, COA, MIA, IOBSP et même MA, donc régulé par l’AMF et l’ACPR.

Mon Petit Placement avait indiqué aux Echos avoir été contrôlé par 5 régulateurs en 2022. Le dirigeant avait synthétisé ces contrôles en disant que la société devait « revoir les mots employés dans sa communication ».

Où l'on apprend qu'en 12 mois Mon Petit Placement a été contrôlé par la DGCCRF, l'AMF, l'ACPR, l'ANACOFI et la DGFIP. La société doit "revoir les mots employés dans sa communication". Pas facile de "démocratiser l'investissement financier". https://t.co/AmGDNCA8te

— AlphaBetaBlog (@AlphaBetaBlogFR) October 18, 2023

Ce qui aurait pu inciter Mon Petit Placement à faire plus attention à sa communication. Mais non.

Quoi qu’il en soit de ces simulations, vous devriez vraiment moins fumer. Non seulement ça coûte de plus en plus cher, mais c’est vraiment très mauvais pour la santé.

S’il vous plaît, vendeurs de produits de placement, que vous soyez petit ou grand, jeune ou d’âge vénérable, ne dites pas n’importe quoi.

S’il vous plaît.

Le monde à l’envers

A priori, plus on a un horizon de placement long, plus on est susceptible de pouvoir s’exposer aux actifs les plus performants à long terme et leur consacrer une part importante de son portefeuille.

Depuis plus de 100 ans, les actifs les plus performants sur le long terme sont les actions.

Quelle n’a pas été ma surprise en lisant dans l’étude annuelle réalisée par Schwab aux Etats-Unis depuis 10 ans, « ETFs and Beyond »1, que les millénariaux (« millenials ») avaient en proportion moins d’actions dans leur portefeuille que les boomers ou les membres de la génération X, leurs glorieux aînés.

C’est du moins ce qu’ils ont déclaré.

I find it extremely weird that 🇺🇸 millenials say they are far less exposed to equities than boomers (and much more exposed to fixed income). Source : 2023 edition of ETFs and Beyond, an annual study by Schwab AM. https://t.co/a2g4qzkAWP pic.twitter.com/pAuw7Jmszy

— Philippe Maupas (@philmop) October 26, 2023

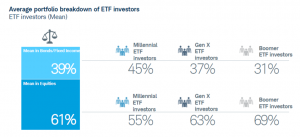

Parmi tous les investisseurs en ETF, les ETF obligataires représentent 39% du portefeuille. Chez les millénariaux, qui sont les plus jeunes, ce poids est de 45%, contre 37% pour la génération X et 31% pour les Boomers.

A l’inverse, le poids des actions est le plus faible chez les millénariaux : 55%, contre 63% chez les X et 69% chez les Boomers.

Interrogés sur leurs intentions l’année prochaine, les millénariaux persistent et signent : , ils sont 47% à déclarer avoir l’intention d’investir en ETF obligataires, là où les X sont 45% et les Boomers 40%.

Les millénariaux aiment les ETF, bien plus que les X et les Boomers.

C’est le véhicule d’investissement préféré de 89% d’entre eux (contre 78% pour les X et 67% pour les Boomers). Les ETF représentent 37% de leur portefeuille (contre 25% pour les X et 21% pour les Boomers).

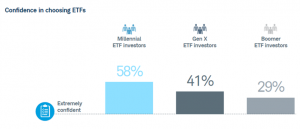

Les millénariaux sont en outre bien plus confiants que leurs aînés dans leur capacité à sélectionner les ETF leur permettant d’atteindre leurs objectifs en matière d’investissement : 58% sont extrêmement confiants, contre 41% des X et 29% des Boomers.

Un énorme excès de confiance peut-être ? Ça se termine souvent mal les excès de confiance.

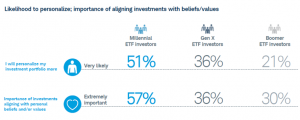

Les millénariaux sont bien plus demandeurs de personnalisation (notamment via les offres de Direct Indexing, à savoir de construction de portefeuilles indiciels sur mesure) que leur aînés.

57% d’entre eux estiment en outre qu’il est important que leur portefeuille soit en adéquation avec leurs croyances et/ou leurs valeurs personnelles, contre 36% des X et 30% des Boomers. Schwab s’est bien gardé d’employer le terme ESG dans les questions, eu égard à la guerre menée par quelques états républicains contre les suppôts du capitalisme woke dont ferait partie BlackRock, mais je suppose que c’est ce dont il s’agit ici.

Sur les raisons qui poussent les millénariaux à avoir en proportion beaucoup plus d’obligations dans leur portefeuille que leurs aînés les X et les Boomers, je n’ai pas lu d’explications très convaincantes.

Certains commentateurs estiment que les millénariaux auraient été échaudés par leurs propres excès (et les pertes subies) pendant la brève période que j’ai appelée Finance -2.0, caractérisée par la spéculation la plus débridée sur les meme stocks, les SPAC, les crypto et les NFT.

De là à se transformer en fans d’obligataire, il y a un pas de géant. A moins qu’ils ne soient exposés à des ETF répliquant des indices obligataires à haut rendement, mais ça, l’étude ne le dit pas.

J’ai déniché une autre étrangeté dans la première étude réalisée par Betterment — un de ces acteurs en ligne aux Etats-Unis que l’on appelait autrefois des roboadvisors — auprès de 1200 investisseurs privés du 23 au 27 mars 2023 (Betterment Retail Investor Survey 2023).

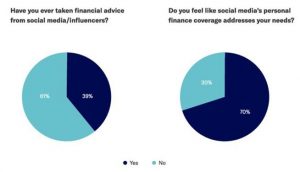

« Avez-vous déjà suivi les conseils des réseaux sociaux ou d’influenceurs ? La réponse est « Non » pour 61% des répondants.

« Estimez-vous que la couverture par les réseaux sociaux des sujets de finance personnelle répond à vos besoins ? » La réponse est « Oui » pour 70% des répondants.

Allez comprendre.

Le vent tourne

Alors que l’ESG souffre de l’instabilité réglementaire, de la médiocrité des labels et de la sous-performance liée à sa moindre exposition au secteur de l’énergie, la planche de salut des réseaux de distribution dopés aux rétrocessions, ce sont les actifs privés.

Mon fil LinkedIn croule sous un déluge de posts dithyrambiques sur le nouveau Graal des investisseurs privés vendeurs de produits financiers.

Je vous refais le pitch, si jamais vous ne le connaissez pas déjà :

- Le private equity a été bien plus performant que les actions cotées depuis 20 ans.

- Le private equity a été bien moins volatil que les actions cotées depuis 20 ans.

- Le private equity a été faiblement corrélé aux actions cotées depuis 20 ans.

- Le private equity, c’est la potion magique de votre portefeuille : vous en auriez ajouté une pincée il y a 20 ans que vous auriez enregistré une performance supérieure pour un risque moindre.

- Le private equity se démocratise : retrouvez des produits d’ordinaire réservés aux institutionnels et aux grandes fortunes dans votre contrat d’assurance vie.

What could possibly go wrong ? comme on dit chez moi dans le Poitou.

D’après une source généralement sérieuse — le Financial Times —, il semblerait que le private equity soit dans un environnement moins favorable.

Le coupable ? La hausse des taux.

Un superbe papier sur l'impact de la hausse des taux d'intérêt sur les fonds de private equity. Spoiler : cet impact est négatif. https://t.co/MFw2k0XBI3

— AlphaBetaBlog (@AlphaBetaBlogFR) November 1, 2023

Antoine Gara, Eric Platt et Will Louch rappellent qu’au début de mars 2023, Carlyle Group, un des grands acteurs du private equity, était prêt à acheter 50% de Cotiviti, un éditeur de logiciels pour le secteur de la santé détenu par Veritas Capital, un autre acteur du private equity.

L’offre valorisait Cotiviti 15 milliards de dollars. Carlyle voulait emprunter 5,5 milliards de dollars, que des acteurs spécialisés non bancaires (une douzaine, dont Blackstone, Apollo Global, Ares et HPS) étaient disposés à prêter.

Après des semaines, Carlyle a dû jeter l’éponge, n’ayant pas réussi à lever 3 milliards de dollars en fonds propres auprès de ses investisseurs.

La raison invoquée par des sources des journalistes ? Le taux d’intérêt pour emprunter 5,5 milliards de dollars, de 12%, était proche du rendement escompté par Carlyle pour son investissement, ce qui a bien entendu dissuadé les investisseurs en actions.

Pouvoir emprunter beaucoup pour pas cher, c’était l’un des ingrédients importants de la rentabilité des investissements du private equity.

Moins vous pouvez emprunter en proportion du besoin de financement total de l’opération, et/ou plus la dette vous coûte cher, moins la rentabilité est élevée. C’est mécanique.

Pendant plus d’une décennie, les fonds de private equity ont pu emprunter pour pas cher. Ces temps bénis sont révolus, les vents des taux d’intérêt sont dorénavant des vents de face.

Pour contrer cet effet, les acteurs du private equity ont recours à différentes méthodes d’ingénierie financière : par exemple emprunter en apportant en garantie leurs propres actifs pour aider les sociétés en portefeuille ayant du mal à rembourser leur dette.

Ou encore repousser le paiement des intérêts à la date de remboursement du capital, ce qui préserve la trésorerie à court terme mais augmente la charge d’intérêts. Cette approche, appelée « Payment in kind » (PIK), est évidemment risquée et implique un taux de défaut plus élevé.

Les sociétés détenues par des fonds de private equity les plus mal notées, car elle sont financièrement fragiles, n’ont plus accès au financement sur les marchés publics de dette. Elles ont recours à des acteurs du marché du crédit privé qui leur prêtent à des taux très élevés.

Quand ils prêtent. Car l’objectif d’un prêteur, c’est d’éviter le défaut de paiement.

Autre stratégie utilisée par des fonds de private equity : conserver une participation dans les sociétés qui réussissent le mieux bien plus longtemps que de raison, en les vendant à un nouveau millésime de leurs fonds (« continuation fund ») et en réalisant des plus-values distribuables aux investisseurs en vendant des participations minoritaires à des actionnaires externes.

Une des voies de sortie d’un investissement (« exit ») est la mise en bourse. C’est devenu beaucoup plus difficile depuis un an, et les fonds de private equity ont recours à une nouvelle méthode pour faire des distributions à leurs investisseurs : le net asset value financing (NAV financing), qui consiste à emprunter en apportant en garantie les flux de trésorerie de leurs actifs, eux-mêmes déjà endettés.

Mais les taux d’intérêt consentis pour le NAV financing sont également en hausse.

D’où un fort développement des transactions sur le marché secondaire : les investisseurs voulant sortir d’un fonds de private equity avant l’heure ont la possibilité de vendre leur part, moyennant une décote sur la dernière valeur estimative.

Il va y avoir des déconvenues, juste au moment où les actifs privés se démocratisent en France. Les vendeurs de fonds exposés à des actifs non cotés ont intérêt à faire attention à ce qu’ils vendent à leurs clients privés.

Je hasarde une prédiction : puisque le private equity a moins le vent en poupe, je parie que les vendeurs de produits de placement vont se reporter en masse sur le private lending.

Il faut savoir pivoter.

Sur l’histoire d’un des segments du private equity, le capital-risque, lisez le remarquable livre de Sebastian Mallaby : The Power Law – Venture Capital and the Art of Disruption.

Les quatre vérités de Charlie

Charlie Munger est l’associé de Warren Buffett depuis le milieu des années 1970. Il a 99 ans (il est né le 1er janvier 1924), c’est un sage et un érudit, qui dit de surcroît ce qu’il pense, ce qui est très rafraîchissant.

Il s’est entretenu avec Karen Langley du Wall Street Journal.

Un entretien avec Charlie Munger, c'est toujours instructif.

"La plupart des gens devraient probablement ne détenir que des fonds indiciels."

— AlphaBetaBlog (@AlphaBetaBlogFR) November 4, 2023

Morceaux choisis.

La journaliste lui demande si Berkshire Hathaway fera encore une grosse acquisition avant que l’ère Buffett/Munger ne se termine.

Les fonds de venture capital ont rendu la vie de tout le monde difficile. Ils tirent les prix à la hausse en permanence, et bien entendu ça tire les résultats à la baisse en permanence.

Elle lui demande ensuite ce qu’il ferait s’il devait créer une entreprise aujourd’hui.

J’aime le stock picking parce que ça me rappelle un peu la chasse et la pêche. Il peut se produire tous les jours quelque chose d’intéressant… Mais je pense qu’on a besoin de moins en moins de gens pour le stock picking. Facturer quelque chose comme 3% par an pour gérer l’argent de quelqu’un d’autre, c’est du charlatanisme.

Tiens, Munger serait-il au courant du coût exorbitant d’un fonds actions géré activement dans un contrat d’assurance vie en France ?

La plupart des gens devraient probablement ne détenir que des fonds indiciels… C’est la chose la plus parfaitement rationnelle à faire pour quelqu’un qui ne veut pas trop penser à ses placements et n’a aucune raison de penser qu’il a un avantage en tant que stock picker. Pourquoi devrait-il essayer de sélectionner lui-même ses actions ? Il ne conçoit pas lui-même ses moteurs électriques ni son battoir à oeufs.

Le bitcoin ?

Une monnaie artificielle.

Qu’a-t-il appris récemment des livres qu’il a lus (je rappelle que Buffett et Munger sont des lecteurs compulsifs) ?

Je crois que j’apprends un petit peu de… tout ce que je lis. Je pense qu’une des raisons de ma réussite économique, c’est que j’ai beaucoup lu pendant toute ma vie, en commençant dès l’âge de six ans. Je ne sais pas comment on peut devenir intelligent sans lire beaucoup.

Munger est l’auteur de ces immortelles paroles au sujet des SPAC (source) :

The investment banking profession will sell ‘shit’ as long as ‘shit’ can be sold.

Longue vie à Charlie Munger.

Si vous voulez écouter le sage vieillard, il était récemment l’invité du podcast Acquired.

De Munger, on pourra lire Poor Charlie’s Almanach.

Sur Munger, on pourra lire de Charlie Munger – L’investisseur avisé de Tren Griffin.

Des nouvelles du #H2Ogate

Avertissement : j’assiste depuis novembre 2022 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). Cette mission, suspendue depuis avril 2023, est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Alors que les side-pockets H2O sont actionnaires de La Perla et d’avateramedical, que la transparence fait partie des 3 mamelles de H2O AM, on aurait pu s’attendre à ce que les porteurs de parts soient tenus informés des déboires de ces deux sociétés majoritairement détenues par Tennor.

Euronext a suspendu la cotation de l’action La Perla en juillet dernier pour défaut de publication de comptes audités et la société ne paie plus ses fournisseurs ni ses salariés en Italie.

avateramedical a été déclarée insolvable par un tribunal en Allemagne le 10 octobre dernier (j’en avais parlé ici).

Pensez-vous que H2O AM a communiqué à ce sujet ? Ben non.

La plaisanterie continue.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n’y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d’euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d’après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre.

Et pas qu’un peu : on passe d’une valorisation estimée de 945 millions d’euros à fin février à 301 millions d’euros à fin septembre. 644 millions d’euros sont partis en fumée.

Entre la valorisation initiale d’octobre 2020 et celle de fin septembre 2023, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 196 millions d’euros d’après mes calculs.

Pour les fonds liquides, voilà où on en est au 2 novembre 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 29 septembre 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 44 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 44 de 2023. Sayōnara. さようなら.

Illustration : La tireuse de cartes, Lucas van Leyden (1494–1533), Musée du Louvre.

9 réponses sur « Ma Semaine Twitter 44 de 2023 »

Ha les fonds indiciels obligataires, j’ai bien du mal à m’y retrouver. Etant pro gestion passive, il faut faire un choix pour longtemps sans y revenir. Oui mais lequel / lesquels ?

Choisir ses / son ETF est bien plus simple. OK ETF monde, avec 1 ou 2 émetteurs, histoire de… mais pour l’ETF oblig… aie aie, ouille.

C’est effectivement plus complexe avec les obligations. J’avais fait ici une suggestion (vignette « Eloge de la simplicité »).

Merci pour vos posts. Toujours riches d’enseignements. Que pensez-vous des fonds Vanguards LifeStrategy (80 equity, 60 equity, etc…),notamment comparés à la gestion pilotée en ligne investie en etf? J’ai l’impression qu’il s’agit de la même chose mais à frais très réduit (0.25%) par an.

Moi, je pense que les frais ne sont pas de 0.25% par an mais surement le double, car cet etf à 0.25% de frais investi sur d’autres etf qui ont aussi des frais. Ce qui fait un empilement de frais.

Les frais courants sont bien de 0,25% pour ces ETF, qui investissent effectivement dans plusieurs ETF Vanguard. Ce TER/OCF inclue les frais de gestion de l’ETF et ceux des produits sous-jacents. S’ajoutent des frais de transaction de 0,07% par an. On est donc à 0,32% par an. Source : DICI des ETF.

Bonjour,

si vous êtes intéressé par l’Italie des années de plomb, vous apprécierez ce roman https://www.amazon.fr/noirs-rouges-Alberto-Garlini/dp/2070139131 ; son excellent traducteur en parle avec passion https://lmda.net/2014-03-mat15142-chronique_traduction.

Merci !

Bonjour Philippe, merci pour votre blog, sur lequel je passe des heures avec plaisir.

Petite coquille ici ? « prêt à acheté 50% ».

L’ignoble coquille est corrigée, grâce à vous. Merci !