Je lis depuis des années avec hilarité et gourmandise les idioties écrites par certains partisans de la gestion active.

La palme revient pour le moment à Inigo Fraser-Jenkins de Sanford Bernstein qui avait ainsi intitulé une immortelle note de recherche parue en août 2016 :

The Silent Road to Serfdom1: Why Passive Investing Is Worse Than Marxism

En français :

La route silencieuse de la servitude : pourquoi la gestion indicielle est pire que le marxisme

Elle est pire que le marxisme parce qu’elle allouerait les capitaux de façon indiscriminée à toutes les sociétés en proportion de leur flottant (pour les indices actions) : aux bonnes comme aux mauvaises.

Alors que les gérants actifs, c’est bien connu et c’est d’ailleurs à cela qu’on les reconnaît, sont de performants allocataires de capital capables de trier le bon graie de l’ivraie. De bons capitalistes. Pas des marxistes.

L’argument est d’autant plus stupide que ça fait bien longtemps que les gérants d’actifs n’allouent plus de capitaux aux sociétés cotées : ces dernières rachètent leurs actions et ne se financent2 presque plus en bourse.

La quasi totalité de l’allocation de capital se fait sur le marché secondaire, où s’échangent les actions entre acheteurs et vendeurs.

Je lis aussi avec attention et intérêt les critiques étayées de la gestion indicielle.

J’ai ainsi lu cette semaine une note de recherche de Jonathan Bailey3, Daniel Hanson4, Hendrik-Jan Boer 5 et Niall O’Sullivan6 de Neuberger Berman (NB) : The Active Foundations of Sustainable Investing.

NB est un gérant actif créé en 1939, indépendant7, qui intègre l’ESG à son processus d’investissement8. et gère 443 milliards de dollars d’actifs9, dont 323 milliards en coté et 120 milliards en non-coté.

On trouve cette déclaration sur son site internet :

Neuberger Berman croit depuis longtemps que les facteurs matériels environnementaux, sociaux et de gouvernance (ESG) sont un déterminant important de la performance de long terme, à la fois en termes d’opportunité et de réduction du risque.

Les rédacteurs de la note estiment, sur la base d’un raisonnement qui ne s’appuie sur aucune donnée, que de par sa nature complexe et de long terme, l’ESG est de manière inhérente une discipline active.

Même si les géants de l’indiciel ont des équipes dédiées (« Stewardship teams ») à l’engagement auprès des sociétés détenues en portefeuille, NB considère que pour que cet engagement soit approfondi et constructif, il est nécessaire d’avoir une connaissance intime desdites entreprises, connaissance que seuls les analystes travaillant pour les gérants actifs possèdent.

Je ne suis pas certain que le caractère « approfondi et constructif » de l’engagement des sociétés de gestion auprès de certaines des entreprises dont elles sont actionnaires soit l’apanage des gérants actifs, ni que cet engagement « approfondi et constructif » soit générateur de performance excédentaire.

Quelles que soient les séductions du raisonnement des auteurs de la note de NB, puisque ces derniers critiquent l’approche indicielle de l’ESG, le juge de paix, ce sera la capacité des fonds ESG gérés activement à battre leurs pairs indiciels ESG10.

J’attends donc avec impatience que Morningstar compare les performances des fonds ESG gérés activement à celles des fonds ESG indiciels dans son Active/Passive Barometer, pour savoir si le raisonnement de NB s’applique également dans la vraie vie.

J’en doute, mais je reste ouvert.

De Marx (Karl), on pourra lire Le Capital (tome 1, tome 2). Les accros à l’histoire pourront lire Les Luttes de classes en France.

D’un marxiste (tendance Groucho), cette pensée profonde :

Il vaut mieux parfois ne rien dire et passer pour un imbécile, que de l’ouvrir et de confirmer qu’on en est un.

Lisez les Pensées des Marx Brothers, ça détend.

J’aime beaucoup la montagne, et notamment la randonnée en montagne. Je croyais ne pas aimer la littérature de montagne11 (genre Premier de Cordée de Roger Frison-Roche) jusqu’à ce que je découvre Paolo Cognetti.

Cet écrivain italien né en 1978 écrit magnifiquement sur la montagne, la montagne comme lieu de refuge pour les gens qui se sont perdus et veulent se retrouver (Les huit montagnes, Le garçon sauvage) ou la montagne comme milieu souvent rude où vivent des gens qui ne sont pas des skieurs ni des alpinistes aisés.

Des gens normaux, parfois des gens de peu, pour reprendre la belle expression de Pierre Sansot (Les gens de peu).

La félicité du loup, que j’ai lu ce week-end, raconte la magnifique histoire de Silvia et Fausto, qui se rencontrent à Fontana Fredda, dans le Val d’Aoste, où ils travaillent dans l’unique restaurant, Le Festin de Babette. Les personnages sont splendides, l’histoire d’amour jamais mièvre, et la montagne est sublime.

Selon plusieurs sources concordantes (le calendrier et le feuillage du liquidambar dans le jardin du Vexin), c’est l’automne.

Du côté des températures en revanche, c’est toujours l’été caniculaire.

La saison des tomates touche à sa fin, nous n’en avions jamais eu autant. Les cucurbitacées prennent le relais.

Manzoni me fait penser à ces mots de Samuel Beckett (dans Cap au pire) :

Déjà essayé. Déjà échoué. Peu importe. Essaie encore. Échoue encore. Échoue mieux.

— Gabriela Manzoni (@ManzoniGabriela) September 28, 2023

Bienvenue dans ma semaine Twitter 39 de 2023.

L’évangile selon Ben

Ben Carlson, CFA, est un des mes blogueurs financiers préférés (A Wealth of Common Sense). Il est responsable de la clientèle institutionnelle chez Ritholtz Wealth Management.

Il a récemment partagé 24 de ses convictions en matière de placements.

"Picking tops and bottoms is for the lucky and the liars."

— by @awealthofcshttps://t.co/AxkMouwFLC

— Philippe Maupas (@philmop) September 25, 2023

Voici ma sélection.

- Je crois que la simplicité est plus forte que la complexité.

- Je crois que le timing de vos décisions d’achat et de vente est moins important que votre durée de détention.

- Je crois qu’une bonne stratégie [d’investissement] à laquelle vous pouvez vous tenir est très supérieure à une excellente stratégie à laquelle vous ne pouvez pas vous tenir.

- Je crois que vous ne devriez pas vous préoccuper de ce que les milliardaires et les investisseurs de légende pensent des marchés.

- Je crois que la gestion du risque est importante mais qu’il faut prendre des risques pour gagner de l’argent.

- Je crois qu’il est beaucoup plus facile d’expliquer ce qui vient de se produire que de prédire ce qui va se produire.

- Je crois que les résultats à long terme sont les seuls qui comptent mais qu’il faut survivre aux aléas du court terme.

- Je crois que les optimistes sont de meilleurs investisseurs que les pessimistes.

- Je crois que ne rien faire est la meilleure décision en matière de placement, la plupart du temps.

Ben Carlson est l’auteur de Don’t Fall for It: A Short History of Financial Scams, et, avec Robin Powell, de Invest Your Way to Financial Freedom – A simple guide to everything you need to know.

Eloge de la simplicité

Ben Carlson est donc un adepte de la simplicité, qu’il juge plus efficace pour l’investisseur que la complexité.

Il n’est pas le seul.

Jan Loeys est d’après son profil LinkedIn Managing Director and Senior Advisor, Long-Term Strategy, chez J.P. Morgan (où il travaille depuis 36 ans).

Il écrit une lettre hebdomadaire à ses clients, que Bryce Elder du Financial Times a lue et commentée. Dans la dernière, il fait un éloge de la simplicité.

"Notre industrie semble adorer la complexité et abhorrer la simplicité." C'est Jan Loeys de J.P. Morgan qui l'écrit. Pour lui, l'investisseur n'a besoin que de 2 produits : un fonds actions monde et un fonds d'obligations d'entreprises. https://t.co/x9MjBsmI74

— AlphaBetaBlog (@AlphaBetaBlogFR) September 27, 2023

Simplicité qui n’est pourtant pas une qualité répandue chez le Moloch des services financiers, qui a un penchant marqué pour la complexité, bien plus vendeuse.

Notre industrie semble adorer la complexité et abhorrer la simplicité.

Loeys donne également quelques conseils en matière de construction de portefeuilles. A la question : « De combien d’actifs a-t-on besoin pour un portefeuille de long terme ? », sa réponse :

En principe, vous n’en avez pas vraiment besoin de plus de deux : un fonds actions global et un fonds obligataire diversifié dans votre propre devise, les proportions dépendant de votre besoins en matière de performance, de votre capacité à supporter des baisses de court terme et de votre besoin de contrôler le risque de long terme de votre portefeuille. Vous aurez ainsi une excellente diversification, de la clarté et de la simplicité au sujet de ce que vous détenez, et une grande liquidité pour des coûts minimums si vous utilisez des fonds indiciels, qu’ils soient traditionnels ou cotés en bourse (ETF).

Aux personnes qui ont de fortes convictions, par exemple en faveur des valeurs technologiques, Loeys conseille de pimenter leur portefeuille avec un ETF répliquant un indice technologie.

Il s’interroge également sur des stratégies délivrant sur le papier une surperformance ajustée du risque, qu’il appelle actifs supérieurs (« superior assets ») : la Value (stratégie consistant à investir dans des valeurs ayant de faibles ratios de valorisation), les petites capitalisations, les valeurs ayant un fort momentum, les valeurs déchues (« fallen angels »).

Il constate que dès que les études académiques mettant en lumière l’existence de ces facteurs délivrant une surperformance ajustée du risque, cette surperformance disparaît de plus en plus rapidement.

L’explication la plus plausible est que “tout le monde sait tout” de nos jours et a accès à la même littérature [académique] financière. Les chercheurs universitaires sont après tout payés pour publier leurs résultats, pas pour les garder pour eux. Au fur et à mesure que ces informations sont diffusées et que les marchés deviennent globaux, la surperformance de ces actifs à ratio de Sharpe élevés se dissipe presque entièrement.

Eh oui, il est de plus en plus difficile de battre durablement le marché.

Pour Loeys, il n’est pas nécessaire d’avoir une exposition aux obligations d’Etats bien notés, ni aux matières premières, qui ne génèrent pas de revenus.

Il considère qu’il est presque impossible d’identifier les bons moments pour s’exposer à un marché ou s’en retirer (faire du « market timing »).

Selon moi, un investisseur de détail « réaliste » fera mieux de s’en tenir à son allocation d’actifs de long terme et de résister à la tentation de faire du market timing fondé sur des convictions de court terme.

Pourquoi le secteur des services financiers aime-t-il autant la complexité ?

Plus le monde de la finance est perçu comme complexe, plus les gérants, les analystes, les tradeurs, les consultants, les régulateurs et les responsables de la gestion des risques estiment qu’ils apportent de la valeur et s’attendent à être bien payés.

Alors que pour les investisseurs qui achètent les produits de placement, la simplicité a de nombreux atouts : le principal d’entre eux étant que les produits simples sont généralement les moins chers, que ce soit en termes de frais de gestion ou de transaction.

Comme les frais en moins se transforment mécaniquement en autant de performance supplémentaire, moins vous payez, plus ça vous rapporte.

Conclusion de Loeys :

J’estime que faire en sorte que la finance soit simple, détenir moins de produits, utiliser des règles de valorisation et d’investissement simples, tout cela constitue une stratégie dont la valeur n’est pas assez reconnue et que trop peu d’entre nous ont mis au coeur de leur allocation d’actifs stratégique.

Je résume : pour votre portefeuille, vous avez besoin de deux fonds indiciels les moins chers et les plus diversifiés possible, un fonds répliquant un indice actions monde (avec ou sans marchés dits émergents selon vos préférences) et un fonds répliquant un indice obligations d’entreprises émises dans votre devise.

J’avais parlé ici de 2 ETF répliquant respectivement les indices actions MSCI ACWI IMI et MSCI ACWI12 pour des frais très bas (0,17 et 0,2%).

Pour la partie obligataire, l’indice Bloomberg Euro-Aggregate Corporate permet de s’exposer à des obligations en euro émises par des entreprises du monde entier (principalement européennes).

A fin août, cet indice comportait 3581 émissions obligataires, avait un rendement à l’échéance de 4,3%, une échéance moyenne de 5 ans, une duration moyenne de 4,5 ans et une notation de crédit moyenne de A- (source).

On peut s’y exposer avec Vanguard EUR Corporate Bond UCITS ETF, pour des frais annuels de 0,09%. Les autres ETF répliquant cet indice sont beaucoup plus chers.

Le greenwashing commence à coûter cher

L’ESG a longtemps eu le vent en poupe en Europe (surtout) et aux Etats-Unis.

Jusqu’à ce que les premières fissures apparaissent dans l’édifice (voir ici ma chronique de septembre 2022 à ce sujet), venant de l’intérieur même du système.

il y eut d’abord Tariq Fancy, qui fut directeur des investissements responsables de BlackRock de janvier 2018 à septembre 2019, et qui commença en mars 2021 à attaquer de façon très argumentée les pratiques des sociétés de gestion en matière d’ESG.

Il y eut ensuite Desiree Fixler, qui accusa son ancien employeur DWS — la filiale de gestion d’actifs de Deutsche Bank — d’avoir largement surestimé ses encours ESG dans son rapport annuel 2020. Fixler fut de juin 2020 à avril 2021 Group Sustainability Officer de DWS. Elle fut licenciée après avoir lancé l’alerte en interne.

En mai 2022, les locaux de DWS furent perquisitionnés par la justice allemande dans le cadre d’une enquête sur d’éventuelles pratiques de greenwashing. Quelques heures après, Asoka Woehrmann, le patron de la société de gestion, démissionnait.

La société de gestion nia avoir surestimé ses encours ESG dans son rapport annuel, mais ces derniers furent considérablement revus à la baisse en raison d’un changement de méthodologie.

Aux Etats-Unis, des articles de presse parus en août 2021 affirmaient que la SEC avait lancé une enquête pour établir si DWS s’était livré à des pratiques de greenwashing.

Le régulateur avait déjà épinglé deux sociétés de gestion :

- BNY Mellon Investment Adviser avait accepté de payer une amende de 1,5 million de dollars en mai 2022.

BNY Mellon Investment Adviser est le premier gérant d'actifs épinglé par la SEC pour des déclarations inexactes et des omissions sur sa politique ESG. 1,5 million de $ d'amende (c'est-à-dire rien), début d'une longue série.https://t.co/twjKSX9rej

— AlphaBetaBlog (@AlphaBetaBlogFR) May 24, 2022

- En novembre 2022, c’était le tour de Goldman Sachs Asset Management, pour un montant plus élevé : 4 millions de dollars.

Goldman Sachs AM passe à la caisse auprès de la SEC pour des défauts d'application de ses procédures #ESG d'avril 2017 à février 2020. Amende transactionnelle (sans reconnaissance des faits ni de sa culpabilité de la part de GSAM) : 4 millions de $. https://t.co/SvpZjVwMwX

— AlphaBetaBlog (@AlphaBetaBlogFR) November 26, 2022

Et de trois : la SEC a annoncé la semaine dernière avoir signé deux accords transactionnels avec DWS, cette dernière ne reconnaissant ni ne niant sa culpabilité dans les deux volets, conformément aux pratiques régissant les accords transactionnels.

DWS paie une amende de 19 millions de $ aux 🇺🇸 pour avoir communiqué des informations erronées sur son processus d'investissement #ESG entre août 2018 et fin 2021. https://t.co/KGI3NcM4oa

— AlphaBetaBlog (@AlphaBetaBlogFR) September 25, 2023

Le premier concerne des défaillances dans la procédure anti-blanchiment. DWS a accepté de payer une amende de 6 millions de dollars.

Le second concerne des erreurs matérielles dans la communication de DWS sur sa stratégie d’investissement ESG entre août 2018 et fin 2021. DWS a accepté de payer une amende de 19 millions de dollars13.

En bon français, DWS Investment Management Americas Inc. (ci-dessous « DIMA ») a succombé à la tentation du greenwashing.

DIMA s’est vendue comme un leader en matière d’ESG appliquant une politique d’intégration de considérations ESG dans ses investissements ; cependant, d’août 2018 jusqu’à la fin de 2021, DIMA a échoué à mettre en oeuvre de façon adéquate certains aspects de sa politique d’intégration ESG globale, alors que la société avait laissé entendre aux clients et investisseurs qu’elle le faisait. [Notre] ordonnance a également établi que DIMA a également échoué à adopter et mettre en oeuvre des politiques et des mesures conçues de façon raisonnable pour s’assurer que ses déclarations publiques sur les produits intégrant l’ESG étaient conformes à la réalité.

J’aime beaucoup les méandres du jargon juridique. Si on veut faire court : DWS a menti.

La politique d’intégration ESG dans le processus d’investissement de DWS était disponible sur son site internet public, les manuels pour les analystes financiers détaillaient la procédure de prise en compte de critères ESG, et tous les professionnels de l’investissement avaient accès à un outil propriétaire interne appelé « The ESG Engine », donnant accès à 6 catégories de notations ESG pour des milliers d’émetteurs.

DWS insista beaucoup sur cet « ESG Engine » dans sa communication à destination des clients et des prospects.

Hélas, mille fois hélas, l’enquête de la SEC a établi que DWS n’avait pas mis en place les procédures pour s’assurer du respect par les professionnels de l’investissement concernés de sa politique d’investissement ESG.

A la fin de l’excellentissime western de John Ford, The man who shot Liberty Valance (L’homme qui tua Liberty Valance), le journaliste du Shinbone Star déclare au sénateur Ransom Stoddard (James Stewart), qui lui avait avoué ne pas être l’homme qui avait tué Liberty Valance :

This is the West, sir. When the legend becomes fact, print the legend.

A savoir :

Ici, c’est le Far West, monsieur. Quand la légende dépasse la réalité, on imprime la légende.

Trop souvent, les sociétés de gestion et les distributeurs de fonds ESG impriment la légende plutôt que la réalité.

Pour les approximations et les légendes en matière d’ESG, la SEC a sifflé la fin de la récréation, et c’est tant mieux.

Le régulateur allemand des marchés financiers — la BaFin — ainsi que le parquet allemand enquêtent toujours sur les pratiques de DWS en matière d’ESG en Allemagne.

Green hushing

Aux Etats-Unis, les fournisseurs de produits ESG sont pris entre le marteau de quelques énervés républicains pour lesquels BlackRock serait l’avant-garde du wokisme actionnarial, et l’enclume de la SEC, de plus en plus pointilleuse sur la sincérité des déclarations d’intention.

En Europe, les fournisseurs de produits ESG sont confrontés à une instabilité réglementaire impossible à gérer.

Résultat ? Le green hushing se développe. « Hush », c’est le silence. « To hush », c’est faire taire. Le green hushing, c’est se garder de dire que l’on fait de l’ESG.

The latest trend in the #ESG space? Green hushing.

— by @chloeleungys https://t.co/5cS2lieBsG

— Philippe Maupas (@philmop) September 26, 2023

Chloe Leung d’Ignites nous a ainsi appris que d’après les données de Broadrige, 44 fonds ESG avaient retiré la mention « sustainable » de leur nom durant le premier semestre 2023, là où 99 l’avaient ajoutée pendant la même période de 2022.

La société de gestion d’ABN Amro a ainsi retiré le terme « sustainable » du nom de 14 fonds au premier semestre, dans l’attente de clarifications de la part de l’ESMA, qui a lancé une consultation au sujet de l’utilisation des termes liés à l’ESG dans les noms de fonds en novembre dernier.

La proposition de l’ESMA est que l’utilisation de termes liés à l’ESG soit conditionné à un minimum de 80% de valeurs du portefeuille répondant à des critères environnementaux, sociaux ou de durabilité.

L’utilisation du terme « sustainable » (durable) ou de termes dérivés serait conditionnée au respect d’un critère supplémentaire : un minimum de 50% d’investissements durables dans le portefeuille.

8 fonds Société Générale ont retiré le terme « sustainable » de leurs noms en mars dernier. Selon une source, cette décision provisoire concerne les fonds article 8 et article 9.

J’avais parlé ici de la nouvelle politique de communication de BlackRock en matière d’ESG : l’ESG n’existe plus, vive l’investissement dans la transition énergétique.

Des nouvelles de H2O AM Europe LLP

Avertissement : j’assiste depuis novembre 2022 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). Cette mission, suspendue depuis avril 2023, est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

H2O AM LLP est la société de droit britannique condamnée par l’AMF à une sanction financière de 75 millions d’euros, la plus élevée jamais infligée par le régulateur français. Cette société avait jusqu’à fin juillet 13 « officers » personnes physiques.

Le 31 juillet, 12 d’entre eux (Vincent Chailley, Timothée Consigny, Bruno Crastes, Thomas Delabre, Pascal Dubreuil, Stéphane Gaillard, Andrew Galvin, Matthieu Genessay, Marc Maudhuit, Florian Pelissou, Juliette Pianko, Philippine Watteau) ont démissionné. Il ne reste que deux « officers », une personne morale et Loïc Guilloux (source).

Loïc Guilloux, pas Guillou. https://t.co/Sl3jiby4HQ

— AlphaBetaBlog (@AlphaBetaBlogFR) September 27, 2023

Pourquoi ? Mystère.

Peut-être parce que la LLP est en train d’être vidée de sa substance. Ses comptes 2022 montrent une très forte baisse de son chiffre d’affaires, sans doute au profit de H2O AM Europe, société de gestion domiciliée en France, et de H2O Monaco.

Un effet retardé du Brexit ? En tout cas, c’est bon pour la France, qui récupère un peu d’impôt sur les sociétés.

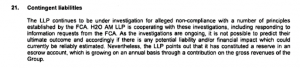

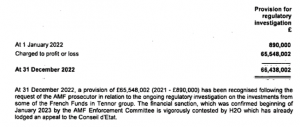

Dans le rapport contenant les comptes 2022 de la LLP, il est confirmé que l’enquête de la FCA sur d’éventuels manquements de la société de gestion se poursuit, plus de 4 ans après la parution de l’article du Financial Times ayant déclenché l’affaire.

Le rapport indique qu’il n’est pas possible de préjuger du résultat de cette enquête, ni du montant d’une éventuelle sanction.

On notera que H2O AM Europe LLP avait provisionné 890,000 £ à fin 2021 au titre des enquêtes en cours. C’était assez loin du compte, puisque l’AMF avait finalement prononcé une sanction 84 fois plus élevée.

Bis repetita ? J’attends avec impatience les éventuelles conclusions de la FCA.

Des nouvelles de Lars

Avertissement : j’assiste depuis novembre 2022 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). Cette mission, suspendue depuis avril 2023, est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Je me souviendrai longtemps de la réponse d’un des dirigeants de H2O AM à une question d’une personne de l’AMF lors de la séance de la commission des sanctions du 25 novembre 2022.

La question, en substance : « Mais pourquoi n’avez-vous pas pris vos renseignements sur Monsieur Windhorst avant d’acheter des obligations et des actions de ses sociétés ? »

La réponse, en substance, qui m’avait fait hurler de rire intérieurement : « Notre service juridique n’avait rien trouvé de négatif sur Monsieur Windhorst ».

Pourtant, en août 1996, alors que Windhorst était encore l’adolescent prodige dont Helmut Kohl s’était entiché, un journaliste du Monde écrivait un article dans lequel Windhorst le funambule de la dette perçait déjà sous Lars le Wunderkind.

#H2Ogate

Je viens d'exhumer un article du Monde sur Lars Windhorst, publié en août… 1996. Le journaliste posait (déjà) cette question sur le Wunderkind de 19 ans : "Petit génie du marketing ou imposteur de talent ?" Aujourd'hui, on a la réponse. https://t.co/huFdHTmRcs— AlphaBetaBlog (@AlphaBetaBlogFR) September 26, 2023

Un passage — hilarant — de l’article de Lucas Delattre :

Le plus jeune patron d’Allemagne professe un mépris souverain pour les discothèques et passe l’essentiel de son temps avec des hommes de quarante ans ou plus. « Au jardin d’enfants, je m’ennuyais. A l’école, j’ai commencé à trouver plus de distractions. J’emmenais discrètement le Handelsblatt [le quotidien des affaires allemand] et je le lisais sous ma table. »

Il se confirme donc que le service juridique de H2O AM ne disposait pas dans les années 2010 d’un accès à internet.

Parmi les nombreuses décisions d’investissement incompréhensibles de H2O AM, on retrouve les achats d’actions de sociétés détenues majoritairement par des entités contrôlées par… Lars Windhorst.

Certaines de ses sociétés sont non cotées, d’autres sont cotées, comme La Perla, la société italienne de lingerie de luxe.

Les side-pockets H2O en détiennent environ 10% du capital.

Lars Windhorst étant fâché avec les comptes, les déposant en retard, sans qu’ils n’aient été validés par un commissaire aux comptes, Euronext a suspendu les transactions sur les actions La Perla en juillet.

Windhorst a annoncé sur Twitter que La Perla avait levé 50 millions d’euros d’argent frais à l’occasion d’une augmentation de capital.

#Tennor owned global luxury brand @LaPerlaLingerie gets 50 Mio Euro new funding through an equity capital increase which was announced yesterday. Looking forward to seeing La Perla growing again and living up to its great potential 👏🏻

Read more: https://t.co/oMvqNoNy6C pic.twitter.com/xZfgVRuZ0j

— Lars Windhorst (@LarsWindhorst) August 24, 2023

Ce tweet m’a fait penser à celui d’Elon Musk, « Funding secured », dans lequel il annonçait avoir bouclé le financement pour sortir Tesla de la cote au cours de 420 dollars.

Information erronée, donc mensongère.

Windhorst n’est pas Musk, loin de là, mais il a le même type de rapport à la vérité : le communiqué de presse réglementé de La Perla, dans lequel il est plus délicat de mentir que dans un tweet, indiquait que la société avait l’intention de lever 50 millions d’euros et qu’elle avait reçu des engagements d’investisseurs institutionnels non nommés pour un montant de 22,5 millions d’euros (source).

Il faut dire qu’il y a le feu dans la maison La Perla : j’avais commenté ici les derniers comptes — désastreux — de la société et sa situation de trésorerie très précaire.

J’ai appris en lisant un article de Gianluca Paolucci dans Startmag que les 350 salariés de La Perla en Italie n’avaient pas été payés en août. Ils avaient auparavant accepté de baisser leurs salaires pour éviter des licenciements.

#H2Ogate

Les salariés de La Perla en 🇮🇹 n'ont pas été payés en août. Je rappelle que Tennor, la holding de Windhorst, en est l'actionnaire majoritaire et que les side-pockets H2O détiennent environ 10% du capital. https://t.co/Fn1Mt3ydlP— AlphaBetaBlog (@AlphaBetaBlogFR) September 25, 2023

Début mai, les propriétaires avaient annoncé que d’ici un mois, les 60 à 70 millions nécessaires pour payer les fournisseurs, remettre en marche l’usine de Bologne et reprendre le développement des produits à plein régime arriveraient.

Vous ne le croirez pas : les millions promis ne sont pas arrivés. Pas encore. Attendons le résultat de l’augmentation de capital en cours, sans trop d’espoir.

De toute façon, lever au plus 50 millions d’euros quand 60 à 70 millions d’euros sont nécessaires, ça ne suffira pas.

Des nouvelle du #H2Ogate

Avertissement : j’assiste depuis novembre 2022 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). Cette mission, suspendue depuis avril 2023, est susceptible de redémarrer. A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n’y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d’euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d’après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Voilà où on en est au 28 septembre 2023 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 31 août 2023). J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 39 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens ci-dessous (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

C’était ma semaine Twitter 39 de 2023. Sayōnara. さようなら.

Illustration : Affiche de propagande soviétique représentant Marx, Engels, Lénine et Staline, , en vente sur eBay.

- Admirez le clin d’oeil à Friedrich Hayek, auteur de ce manifeste libéral paru en 1944, qui était tout sauf marxiste.

- Au sens de lever des fonds par augmentation de capital.

- Global Head of ESG & Impact Investing.

- Group Head and Senior Portfolio Manager, U.S. Sustainable Equity.

- Group Head and Senior Portfolio Manager,

Global Equity - Chief Investment Officer, Multi Asset Strategies, EMEA.

- La société est détenue par certains de ses employés.

- Une équipe U.S. Sustainable Equity a été créée dès 1989

- A une date non précisée sur son site internet.

- A moins que nous n’arrivions un jour à mesurer de façon satisfaisante l’impact réel de l’action des gérants sur les sociétés dont ils sont actionnaires et à lui affecter une valeur. Ce jour-là, je serai ravi, le cas échéant, de troquer un peu de performance contre un peu de bien pour l’humanité.

- Qui est souvent une littérature d’alpinisme, et l’alpinisme, ça n’est pas mon truc.

- Comportant les marchés dits développés et des marchés dits émergents.

- L’inflation est décidément partout.

2 réponses sur « Ma Semaine Twitter 39 de 2023 »

C’est toujours un plaisir de vous lire, ainsi d’ailleurs que Ben Carlson. Vous retenez l’idee de Mr Loeys d’un etf d’obligations d’entreprise en euros. Ce faisant, a mon sens, on s’expose deux fois (une fois via les actions, une fois via les obligations) au meme risque : celui des entreprises. Pourquoi pas plutot un etf d’obligations d’etat en euros ?

Merci ! Loeys estime que les obligations d’Etat ne servent qu’à gérer les baisses en les atténuant, donc n’ont pas leur place dans un portefeuille de long terme. On pourrait en effet envisager un fonds obligataire exposé à la fois à des obligations d’Etat et à des obligations privées libellées en euro, même si, comme vous le soulignez justement, les obligations privées exposent l’investisseur aux mêmes risques que les actions (si ce n’est qu’elles sont prioritaires — plus ou moins en fonction des émissions — en cas de faillite de l’émetteur par rapport aux actions (les célèbres obligations AT1 de Credit Suisse étant l’exception qui confirme la règle).