J’aime beaucoup l’approche d’Allan Roth : conseiller financier aux Etats-Unis, il ne travaille que sur honoraires et facture à l’heure ses prestations de conseil, à partir de 450 $/heure.

Il fournit à ses clients un plan et une stratégie d’investissement et ne s’occupe ni de la mise en oeuvre, ni du suivi.

Selon lui, on peut définir l’investissement en peu de mots (source) :

Minimiser les frais et les émotions ; maximiser la diversification et la discipline.

Comme la gestion active échoue collectivement à battre la gestion indicielle à bas coûts, Roth préconise l’utilisation de fonds indiciels très diversifiés à bas coûts.

Bien entendu, l’écosystème rétrocommissionné de la distribution de produits activement gérés ne l’entend pas du tout de cette oreille et ne vous proposera jamais de minimiser les frais.

Car minimiser vos frais, c’est minimiser son chiffre d’affaires.

En contrepartie de frais très élevés, certains acteurs régulés vous promettent (presque) des performances annuelles hors-normes.

Grâce au private equity évidemment.

Comme ce CIF parisien qui parle de 20% minimum par an (voir ci-dessous).

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

J’ai couru hier mon 11ème marathon : c’était mon 8ème à Paris, j’ai couru les 3 autres à La Rochelle.

Je n’ai pas échappé aux crampes à partir du kilomètre 34, mais c’était bien quand même.

A chaque fois, pendant l’effort, je me demande ce que je fais là. Et à chaque fois, la ligne d’arrivée franchie, je suis ravi et prêt à recommencer.

Abîmes insondables de l’âme humaine.

Mon chrono ? 3 heures 55 minutes et 12 secondes. J’ai fait mieux (03:41:24), j’ai fait pire (04:17:06). J’espère pouvoir continuer à courir pendant de nombreuses années. Et quand je ne pourrai plus courir, je marcherai.

Bravo aux autres participants de l’équipe de running de CFA Society France. Pour nombre d’entre eux, c’était le premier marathon.

Le dimanche est la plus belle conquête de l’homme. pic.twitter.com/XJPziijXBc

— Etienne Dorsay (@E_Dorsay) April 7, 2024

Surtout des humains qui courent le marathon.

J’ai lu la semaine dernière le dernier roman de l’excellent Hervé Le Corre. J’avais déjà parlé de lui ici.

Son titre est magnifique : Qui après nous vivrez.

C’est un emprunt légèrement modifié à l’un des plus grands poètes français, François Villon (1431-après 1463), qui écrivait ceci dans sa Ballade des Pendus :

Frères humains, qui après nous vivez,

N’ayez les cœurs contre nous endurcis,

Car, si pitié de nous pauvres avez,

Dieu en aura plus tôt de vous mercis.

Qui après nous vivrez se passe en France, dans un futur pas très lointain, avant, pendant et après l’effondrement : des épidémies ont décimé les populations du monde, les structures étatiques se sont effondrées, il fait très chaud et les groupes de survivants s’entretuent.

Le fil conducteur du roman, c’est une famille dont les personnages principaux sont des femmes admirables, Rebecca, Alice, Nour et Clara, qui appartiennent à plusieurs générations.

En lisant Qui après nous vivrez, j’ai évidemment pensé au chef d’oeuvre de Cormac McCarthy, The Road (La Route).

Adapté au cinéma par John Hillcoat (The Road), ce roman vient d’être mis en images par Manu Larcenet (La Route).

J’ai aussi pensé à Ravage de René Barjavel, qui m’avait fait forte impression quand je l’avais lu au lycée, ainsi qu’à Malevil de Robert Merle.

Dans Le Corre, tout est bon.

Par exemple Après la guerre, qui se passe dans un Bordeaux poisseux des années 1950 ; L’homme aux lèvres de saphir, qui se passe en 1870 à Paris ; Dans l’ombre du brasier, qui se passe en 1871, pendant la semaine sanglante de la Commune de Paris

De Villon, lisez les Poésies complètes.

Sur Villon, très mauvais garçon et très grand poète, lisez Je, François Villon de Jean Teulé.

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 14 de 2024.

La guerre du PEA est déclarée

Le Plan d’épargne en actions (PEA) a été créé en 1992 en France. L’objectif ? Encourager les Français à investir dans des actions françaises.

Pardon, « développer l’actionnariat populaire ».

Pour atteindre cet objectif, rien de tel qu’un avantage fiscal : les revenus perçus et les plus-values réalisées au sein du PEA ne sont taxés qu’au moment du rachat (dès lors que celui-ci intervient 5 ans au moins après l’ouverture du PEA).

La taxation est plus légère que dans un compte-titres, puisque seuls les prélèvement sociaux sont dus.

Union européenne oblige, le PEA a été ouvert aux actions de sociétés ayant leur siège dans un Etat de l’Union européenne (UE) ou de l’Espace économique européen (EEE).

Sont également éligibles les fonds investissant au moins 75% de leur portefeuille en actions et titres de sociétés ayant leur siège dans l’UE ou un Etat de l’EEE.

Selon les chiffres de la Banque de France, à fin 2022 6 631 627 PEA étaient ouverts, pour des encours titres de 118 milliards 856 millions d’euros.

L’Europe, c’est bien, mais le monde, c’est mieux.

Grâce à l’ingénierie financière, il est possible de détenir dans un PEA des ETF indiciels exposés à des actions dont le siège social n’est pas dans un Etat éligible : actions Etats-Unis, actions Monde par exemple.

Pour cela, l’ETF investit dans un panier de valeurs éligibles au PEA et en échange la performance contre celle de l’indice actions dont il réplique la performance par le biais d’un contrat de swap conclu avec une ou plusieurs contreparties.

On parle d’ETF à réplication synthétique..

Comme le PEA est une spécificité française, créer des ETF synthétiques éligibles au PEA n’intéressait jusqu’à récemment que les acteurs français du marché des ETF, d’autant plus que les particuliers français n’étaient pas de grands utilisateurs d’ETF indiciels.

Lyxor, quand la société était filiale de la Société Générale, était l’acteur dominant sur le marché des particuliers. Sans concurrent, Lyxor pouvait fixer les frais de gestion de ETF synthétiques éligibles au PEA à un niveau assez élevé.

Je rappelle que Lyxor a été racheté par Amundi fin 2021.

Le nec plus ultra en matière de diversification, c’est un indice exposé aux grandes et moyennes valeurs cotées des marchés considérés comme développés, par exemple le MSCI World.

A fin mars 2024, ce dernier comportait 1465 valeurs cotées de 23 pays développés (source).

Jusqu’à récemment, il existait un seul ETF éligible au PEA répliquant l’indice MSCI World : Amundi IS MSCI World UCITS ETF. Ce produit à réplication synthétique domicilié au Luxembourg a des frais de gestion annuels de 0,38%.

Même en tenant compte du coût du swap, c’est beaucoup : l’ETF MSCI World le moins coûteux en Europe (non éligible au PEA) — UBS ETF MSCI World UCITS ETF — a des frais de gestion de 0,1%.

BlackRock, le premier gérant d’actifs au monde, vient d’annoncer le lancement d’un ETF répliquant l’indice MSCI World éligible au PEA : iShares MSCI World Swap PEA UCITS ETF (WPEA).

Le MSCI World dans ton PEA, c'était seulement possible avec Amundi IS MSCI World UCITS ETF pour 0,38% de frais annuels. BlackRock déclare la guerre du PEA avec iShares MSCI World Swap PEA UCITS ETF (WPEA ). Frais : 0,25%. VL initiale : 5 €. WPEA est domicilié en Irlande.

— AlphaBetaBlog (@AlphaBetaBlogFR) April 4, 2024

Ce produit est domicilié en Irlande. Et bien entendu, il est nettement moins cher que le produit d’Amundi : 0,25% de frais annuels, soit 34% de moins que l’ETF Amundi.

La VL initiale a été fixée à 5 euros, pour qu’il n’y ait pas de problème d’accessibilité. Celle de la part C € de l’ETF Amundi était de 496 euros au 3 avril.

L’ETF MSCI World PEA d’iShares capitalise les revenus ; celui d’Amundi n’existe que dans la version qui distribue ses revenus, ce qui est fort ennuyeux pour un investisseur qui voudrait profiter des vertus — immenses sur longue durée — du réinvestissement des dividendes (j’en avais parlé ici pour l’indice CAC 40).

La guerre du PEA a été déclarée par BlackRock et c’est une excellente chose. Je suppose qu’Amundi va réagir pour protéger les 3,5 milliards d’euros d’encours de son ETF MSCI World éligible au PEA1.

La seule réaction possible, c’est de baisser les frais de gestion. Pour le plus grand bénéfice des porteurs de parts.

Je rappelle que BoursoBank2 et BlackRock ont signé un accord de partenariat : une sélection d’ETF iShares est accessible sans frais de courtage3 (j’en avais parlé ici).

Pas de frais de courtage + un ETF MSCI World éligible au PEA à 0,25% de frais, ce serait idéal si BoursoBank était capable d’offrir des plans d’épargne en ETF, comme le font Trade Republic et Scalable Capital.

J’ai assisté le 3 avril à une conférence organisée par BlackRock durant laquelle le lancement de ce produit a été annoncé.

Un participant à l’une des tables-rondes, Martin Kassing, a laissé entendre que l’investissement fractionné en ETF serait bientôt possible en France (source).

Kassing est le directeur général d’Upvest, une société allemande créée en 2017 qui fournit des infrastructures aux fintech via des API.

Upvest a annoncé en novembre 2023 un partenariat avec BlackRock (source), qui est également devenu actionnaire à l’occasion d’une augmentation de capital de 30 millions d’euros.

Je rappelle que l’investissement fractionné est depuis longtemps possible en Allemagne, où les plans d’investissement en ETF connaissent un immense succès. J’en avais parlé ici.

Je parierais volontiers sur Shares comme poisson-pilote en France, puisque Shares et Upvest ont annoncé un partenariat.

A moins que BoursoBank ne se réveille et dégaine le premier.

On parle beaucoup de la sixième extinction de masse des espèces. Avec la popularité et l’accessibilité grandissantes des ETF indiciels très diversifiés à bas coûts, je vois se profiler à un horizon pas très lointain une extinction de masse de nombreux gérants actifs.

Relire Darwin (L’Origine des espèces) et Schumpeter (Capitalisme, socialisme et démocratie).

Passage en caisse

Depuis 2019, les frais de courtage ont disparu aux Etats-Unis pour les particuliers sur la plupart des produits de placement.

C’est Robinhood qui avait dégainé le premier, forçant tous les acteurs établis à lui emboîter le pas en 2019 (j’en avais parlé pour la première fois ici).

Bien entendu, quand le courtage devient gratuit, il y a un loup quelque part : un courtier ne travaille pas gratuitement.

Dans le cas de Robinhood, le loup, c’était le paiement pour flux d’ordres : Robinhood sous-traite l’exécution des ordres de ses clients à un ou plusieurs teneurs de marché qui rémunèrent Robinhood en retour.

Tous les courtiers ne s’adonnent pas à ces pratiques et il faut bien compenser la disparition des commissions de courtage.

Les grands acteurs ne manquent pas d’imagination. Tenez, Fidelity, qui est aussi un des très grands acteurs du courtage aux Etats-Unis.

Fidelity a mis en place un programme obligatoire pour les émetteurs d’ETF accessibles sur sa plate-forme, sous la forme de « frais de soutien » (« support fee »).

Le pouvoir des grands distributeurs de produits financiers : aux 🇺🇸, Fidelity va introduire des frais forfaitaires de 100$ par ordre pour les investisseurs dans les ETF de 9 émetteurs qui refusent de participer à un programme payant obligatoire. https://t.co/bfvScqn8bZ

— AlphaBetaBlog (@AlphaBetaBlogFR) April 3, 2024

Certains émetteurs4 parmi les petits acteurs ont refusé de payer.

Fidelity les a donc informés de l’introduction à partir du 3 juin de frais de 100 $ par transaction effectuée sur l’un de leurs ETF par les clients de la plateforme Fidelity, payables par les investisseurs.

Alors que les ETF sont de plus en plus populaires auprès des particuliers, les distributeurs les plus puissants cherchent à faire passer les émetteurs d’ETF à la caisse puisqu’il semble exclu de faire machine arrière sur la gratuité du courtage.

C’est aussi ce que font les grands opérateurs de supermarchés, qui facturent des prestations multiples et parfois fictives à leurs fournisseurs pour pouvoir afficher les prix les plus bas.

L’entité qui contrôle la relation avec le client final aura toujours le dernier dans la négociation.

Tenez, en France, Boursorama a promptement référencé le nouvel ETF MSCI World éligible au PEA de droit irlandais de son partenaire BlackRock.

Mais si vous cherchez à investir dans un ETF de droit irlandais géré par Vanguard, vous ne le pourrez pas : ces produits ne sont pas éligibles à Boursorama (exemple).

Le vent (de face) se lève

Les actifs privés ! Magiques ! Plus performants que les actifs publics ! Moins volatils !

Et bientôt, les actifs privés pour presque tous avec leur démocrrratisation !

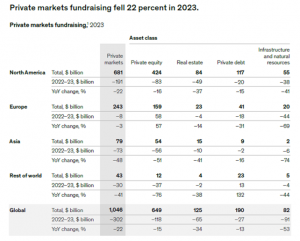

J’avais rendu compte ici du dernier rapport annuel de Bain sur le capital-investissement dans le monde, qui montrait que de forts vents contraires s’étaient levés.

McKinsey le confirme dans son rapport sur les actifs privés.

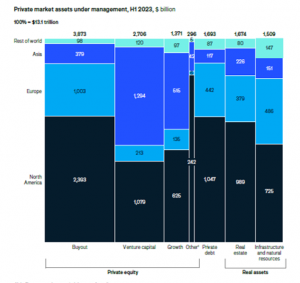

McKinsey segmente ainsi l’univers des actifs privés :

- Capital-investissement (« private equity »)

- Capital transmission (« buyout »)

- Capital-risque (« venture capital »)

- Capital développement (« growth »)

- Autres

- Dette privée

- Actifs réels

- Immobilier

- Infrastructures et ressources naturelles

Les rapports sur les actifs privés se suivent et se ressemblent : les feux qui étaient au vert 🟢 sont tous passés au rouge 🔴. Le rapport de McKinsey est ici 👉 https://t.co/sXSTgIdigz

— AlphaBetaBlog (@AlphaBetaBlogFR) April 5, 2024

Le rapport en trois mots ?

A slower era

A savoir :

L’ère du ralentissement

Mince, ça ralentit alors que la démocrrratisation n’a pas encore vraiment commencé.

Les constats de McKinsey sont identiques à ceux de Bain :

- Les levées de fonds ont fortement diminué (-22% en 2023 par rapport à 2022), à environ 1000 milliards de $ (le plus faible niveau depuis 2017), notamment aux Etats-Unis. En Europe, elles ont légèrement baissé alors qu’elles se sont effondrées en Asie.

- L’effet numérateur persiste. Il concerne les investisseurs historiquement friands d’actifs privés comme les fonds de pension et les fonds de dotation aux Etats-Unis. Ces Limited Partners (LPs) ont commencé 2023 avec un poids des actifs privés (le numérateur) par rapport à leurs actifs totaux (le dénominateur) très supérieur à celui de leur allocation d’actifs cible. Comme les sociétés de gestion de fonds investissant dans les actifs privés (les General Partners ou GPs) n’ont pas été en mesure de rendre des capitaux aux LPs en 2023 en raison de la forte baisse des sorties (« exits »), le numérateur s’est encore apprécié, ce qui a pour conséquence de limiter les nouveaux engagements des LPs. Alors que ces derniers semblent toujours très positifs sur les perspectives des actifs privés.

- Les LPs se sont concentrés sur les acteurs les plus connus et sur les plus gros fonds, au détriment des acteurs plus récents et des fonds de plus petite taille.

- A fin juin 2023, les capitaux non investis (« dry powder ») ont atteint le niveau record de 3700 milliards de dollars, pour un total d’actifs de 13100 milliards de dollars (dont 54% en Amérique du Nord).

A la limite, peu importe. Les levées de fonds vont et viennent.

Ce qui est plus ennuyeux, c’est ceci :

Pendant plusieurs décennies, des vents favorables ont soufflé : des taux d’intérêt bas et en baisse et des multiples de valorisation en expansion constante. Ça semble être fini.

McKinsey consacre un paragraphe aux investisseurs non institutionnels. Alors que les actifs privés représentent en moyenne 27% du portefeuilles des investisseurs institutionnels, ce poids n’est que de 6% dans le portefeuille des investisseurs non institutionnels.

Ces derniers contrôlent environ 53 000 milliards de $ dans le monde, soit deux fois plus que les montants détenus par les fonds de pension à prestations définies, les fonds de dotation et les fonds souverains.

Les investisseurs non institutionnels sont donc un eldorado potentiel pour les acteurs des actifs privés. La demande est alimentée par les trop belles histoires racontées par l’industrie (« plus performant, moins volatil, finance l’économie réelle ») et par des évolutions du cadre réglementaire dans différentes régions assouplissant les conditions d’accès des investisseurs non professionnels aux actifs privés.

Les grands acteurs de la gestion d’actifs privés ont commencé à adapter leur offre de produits aux desiderata de cette nouvelle clientèle. Ils ont également recruté des équipes commerciales pour éduquer les réseaux de distribution.

Le pitch le plus fréquent ?

Des produits jusque là réservés aux investisseurs institutionnels les plus sophistiqués et aux multimilliardaires sont dorénavant proposés à quelques heureux veinards dont vous faites partie. N’attendez pas, il n’y en aura pas pour tout le monde.

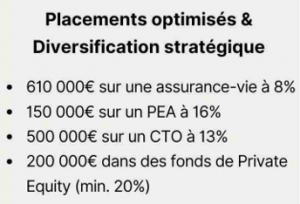

Un lecteur de ce blog5 m’a transféré la lettre d’information envoyée par un CIF parisien à ses prospects.

Pour la partie placements, ce CIF utilise l’exemple d’un entrepreneur qui l’a sollicité « pour optimiser le rendement de l’argent qu’il souhaite placer à la suite d’un cash-out de 1,77 M€ ».

Avant la consultation, cet entrepreneur « reçoit des propositions de placement peu attrayantes de la part de sa banque ».

Ben oui, c’est même à cela que l’on reconnaît les banques : elles proposent des placements peu attrayants.

Heureusement, l’entrepreneur est tombé au bon endroit :

8% par an en assurance-vie !

16% par an sur un PEA !

13% par an sur un CTO !

Mais surtout 20% minimum par an grâce à des fonds de private equity !

To the moon! 💎👐🚀🚀🚀

Comme souvent dans le secteur de la finance, ce sont les dirigeants de sociétés qui s’enrichissent le plus. Avec les sociétés gérant des actifs privés, les rémunérations atteignent des sommets et ont depuis longtemps détrôné celles des dirigeants de banques d’investissement.

Les actifs privés, prodigieuses machines à enrichir les dirigeants des sociétés de gestion https://t.co/zda92m9Gz2

— AlphaBetaBlog (@AlphaBetaBlogFR) April 6, 2024

Le vent se lève, c’est bien entendu le film d’Hayao Miyazaki.

Market timing vs Gestion du risque

J’aime beaucoup l’approche du blogueur états-unien Ben Carlson (A Wealth of Common Sense) : no bullshit.

Dans un récent billet, il a expliqué les différences entre market timing et gestion du risque.

For @awealthofcs, market timing is about predicting, risk management is about preparing https://t.co/XdHdoVg2Lk

— Philippe Maupas (@philmop) April 5, 2024

Le market timing, c’est l’art (qui n’en est pas un, pas plus qu’il ne s’agit d’une science) de choisir le bon moment pour s’exposer aux bons actifs.

D’aucuns prétendent que se livrer au market timing, c’est une façon de gérer les risques : je sors d’un actif avant qu’il ne baisse, je m’expose à un autre actif avant qu’il ne monte.

En théorie, ça a l’air facile, en pratique, personne n’y arrive durablement. Il suffit de voir les performances très, très médiocres des fonds flexibles.

Pour Carlson, le market timing, c’est faire des prédictions. La gestion des risques, c’est se préparer aux éventualités.

- Faire du market timing, c’est partir du principe que vous savez ce qui va se produire dans le futur.

- Faire de la gestion du risque, c’est partir du principe que vous ne savez pas ce qui va se produire dans le futur.

- Le market timing, c’est pour les gens qui pensent être plus malins que le marché. is for people who think they’re smarter than the market.

- La gestion du risque, c’est pour les gens qui savent qu’ils ne sont pas plus malins que le marché.

Carlson rappelle aussi que pour pratiquer avec succès le market timing, il faut avoir raison deux fois : quand vous vous retirez d’un actif, puis quand vous vous exposez à un actif.

J’ai parlé la semaine dernière de Daniel Kahneman, qui vient de mourir à 90 ans.

Dans Système 1, Système 2 – Les deux vitesses de la pensée, il écrivait ceci :

L’idée que le futur est imprévisible est quotidiennement contredite par la facilité avec laquelle on explique le passé.

A vous de choisir le bon camp entre le market timing et la gestion du risque.

Des nouvelles du #H2Ogate

Avertissement : j’ai assisté entre novembre 2022 et avril 2023 l’Association Collectif Porteurs H2O dans le cadre d’une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l’affaire H2O AM sur ce blog.

Décidément, les voies de l’AMF sont impénétrables.

Par rapport à la semaine dernière, les chiffres ci-dessous sont inchangés : l’AMF a en effet eu la riche idée de cesser de mettre à jour le site fournissant les données sur les OPCVM sans avoir mis en ligne de nouvelle version.

Dans le cadre de la mise en production de ROSA PRODUIT le 28 Mars 2024, migration de GECO vers ROSA, merci de bien vouloir noter que le site internet GECO n’est plus alimenté depuis le 25 Mars 2024 matin.

Nous reviendrons vers vous dès que nous aurons plus d’informations à vous communiquer sur l’ouverture du nouveau site internet AMF.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n’y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d’euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d’après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative à fin décembre 2023 est en hausse.

H2O AM, généralement mutique, publiait le 26 janvier 2024 un communiqué de presse pour annoncer « un nouveau remboursement dans les prochaines semaines ».

Remboursement « de l’ordre de 70 millions d’euros ».

Puis nouveau coup de bambou sur les valorisations à fin janvier, en baisse de 109 millions d'euros (voir ci-dessus), avant même que les 70 millions d'euros annoncés aient été remboursés aux porteurs de parts.

Les 20, 21 et 22 mars arrivait le remboursement annoncé : H2O AM avait retenu la leçon de sa désastreuse communication sur le premier remboursement et avait choisi d'annoncer un montant inférieur au montant réel, qui est de 85 millions d'euros, répartis comme suit.

Entre la valorisation initiale d’octobre 2020 et celle de fin mars 2024, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de près de 1 milliard 336 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets à fin mars 2024 est estimée à 77,386 millions d'euros.

S'il n'y a d'autre remboursement après celui de mars, la perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 21 mars 2024 (date de la dernière VL des fonds liquides dont le nom se termine par « FCP » disponible sur l'ancien site de l'AMF, la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 28 mars 2024).

J'ai ajouté à la VL reconstituée le montant des distributions de janvier 2023 et de mars 2024.

En matière de décollecte, voilà où on en est.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 14 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF. C'est affligeant et scandaleux.

C’était ma semaine Twitter 14 de 2024. Sayōnara. さようなら.

Illustration : Les Trois Petits Cochons, studio Walt Disney

- Si les encours moyens de cet ETF étaient de 3,5 milliards d’euros, le chiffre d’affaires annuel réalisé par Amundi serait de 13,3 millions d’euros. Quand même.

- Je suis client, j’y détiens notamment un PEA.

- BlackRock paie bien entendu BoursoBank.

- Simplify Asset Management, AXS Investments, Day Hagan Asset Management, Sterling Capital, Cambiar Investors, Regents Park Funds, Rayliant Funds, Adaptive ETFs et Running Oak Capital.

- Monsieur X, que je remercie.

3 réponses sur « Ma Semaine Twitter 14 de 2024 »

Bonjour Philippe,

Concernant le fractionnement des ETFs, confirmez vous que cela implique que l’investisseur devient créancier de la plateforme et non plus propriétaire de ses part du fonds ?

Il me semble que, si c’est le cas, cela change pas mal la donne, et je ne serai pas enclin à m’y risquer – lien facile avec votre billet « En cas de malheur » sur l’odyssée des placements !

Vers les plans d’investissement en ETF fractionnés ?

https://www.lefigaro.fr/flash-eco/le-senat-adopte-des-mesures-pour-renforcer-l-attractivite-financiere-de-la-france-20240515

Ils existent déjà chez certains courtiers opérant en France : Bux, Scalable Capital, Shares et Trade Republic.