Pas une semaine sans une annonce sur la démocratisation des actifs privés en France.

La semaine dernière, c’est BNP Paribas qui dévoilait un accord avec Blackstone, un des géants — coté en bourse — des actifs privés.

Les clients (contrats d’assurance-vie, de capitalisation et PER individuels) de BNP Paribas Cardif auront jusqu’au 5 avril un accès exclusif à « Blackstone Crédit Privé Europe SC », une unité de compte gérée par Blackstone, sous réserve d’un investissement minimum de 10.000 euros.

Le communiqué de presse de BNP Paribas Cardif insiste sur la dimension exclusive de ce produit (italique ajouté par mes soins pour mettre en valeur la partie VRP de l’argumentaire) :

En tant que fonds evergreen, [Blackstone Crédit Privé Europe SC] offre aux épargnants un accès à ces fonds, traditionnellement réservés aux investisseurs institutionnels.

Bon, passons sur le fait que les institutionnels n’investissent pas dans la version « evergreen » d’un fonds de dette privée, l’essentiel c’est que l’assuré.e ait le sentiment d’appartenir à un club exclusif.

Et la dette privée, ça rapporte (italique ajouté par mes soins) ?

En investissant dans les grandes entreprises européennes, « Blackstone Crédit Privé Europe SC » permet aux épargnants de diversifier leurs actifs et de viser un potentiel de performance plus élevé grâce à la dette privée à taux variable, tout en bénéficiant de l’envergure et de l’expérience de Blackstone.

« Viser un potentiel de performance plus élevé ». Hmmm, j’imagine que les juristes ont validé cette étrange formulation, pour qu’elle ressemble à une espèce de promesse en n’en étant surtout pas une.

Mais au fait, un potentiel de performance plus élevé que quoi ?

On se lève tous pour les actifs privés.

J’ai lancé en novembre 2023 un Substack à destination des investisseurs privés, L’Odyssée des Placements. Mon objectif ? Contribuer à améliorer la littératie financière des abonné.e.s.

Le lancement est parrainé par Indexa Capital, qui commercialise en France le contrat d’assurance vie en gestion sous mandat le moins cher (j’en avais parlé ici) : Indexa Vie Spirica. Vous pourrez bénéficier sous conditions d’une remise pendant un an sur les frais d’assurance et de mandat en suivant ce lien.

J’ai parlé de Dominique Fabre, que j’ai récemment découvert, la semaine dernière. Je poursuis mon exploration de ses romans avec Aujourd’hui, dans lequel j’ai trouvé ce passage aussi tendre que déchirant sur sa défunte mère.

Un voile sombre avait parfois l’air de passer devant ses yeux. Elle avait des soucis qui lui venait de loin, ma maman. Elle pensait à un nouveau souci qui s’était tapi dans un coin de dimanche après-midi.

Aujourd’hui raconte l’histoire des retrouvailles du narrateur avec Fabrice, un ami d’enfance perdu de vue depuis plus de 30 ans. Ça se passe à Bécon-les-Bruyères (Fabre en écrit ceci au début du roman : « Pour ainsi dire, Bécon n’existe pas. ») et la Gare Saint-Lazare n’est jamais loin.

Le grand Emmanuel Bove (1898-1945) a écrit un court texte sur Bécon-Les-Bruyères.

Comment, vous ne connaissez pas Emmanuel Bove ? Quelle chance, vous allez pouvoir découvrir ses Romans.

Robert Badinter (1928-2024).

Un tweet génial de Marie Bernard met en parallèle la grandeur de l’homme Badinter et la petitesse de certains hommages qui n’en sont pas à lui rendus par d’anecdotiques et minuscules personnes (cliquez sur le tweet pour voir l’intégralité de la photo de Robert Badinter).

https://t.co/1JTsnQe73e pic.twitter.com/XUmk35JwpJ

— Marie Bernard (@MarieBnard) February 10, 2024

De Badinter, trois livres : L’Exécution, L’Abolition et Idiss.

Vous trouvez déjà ce billet trop long ? J’ai fait la synthèse de ce qui suit dans une vidéo de moins de 3 minutes.

Vous pouvez même vous abonner à la chaîne YouTube d’Alpha Beta Blog ici.

Bienvenue dans ma semaine Twitter 6 de 2024.

Le jeu des quatre familles

Je ne sais pas si le Jeu des sept familles existe toujours. Il aurait été inventé au XIXè siècle en Angleterre, sous le nom de Happy Families.

Joe Wiggins, sur son excellent blog Behavioural Investment, a joué au jeu des sept familles. Pour les investisseurs, il n’en a trouvé que quatre dont il a dressé le portrait.

La famille du trader

Le trader a un horizon d’investissement très court. Il ne s’intéresse ni à la valorisation ni aux fondamentaux de l’actif qu’il trade et cherche avant tout à prédire correctement la réaction des autres investisseurs à une information.

« Il est extrêmement difficile de le faire durablement avec succès, ce qui explique pourquoi ce sont surtout les gens qui enseignent le trading aux autres qui en profitent, plutôt que les traders eux-mêmes. »

La famille de l’investisseur s’intéressant au prix

Pour Wiggins, c’est la famille la plus nombreuse. Les membres de cette famille ont un horizon d’investissement court (de trois mois à trois ans) et ont deux approches : 1. prédire les réactions des autres investisseurs aux informations futures, qu’elles concernent les marchés ou la macro ; 2. prédire les réactions des autres investisseurs aux informations, qu’elles concernent les marchés ou la macro, une fois que ces informations sont connues.

Ce groupe s’intéresse un peu plus que le précédent aux fondamentaux et aux valorisations.

« C’est probablement le style d’investissement le plus confortable d’un point de vue comportemental, car il satisfait plusieurs de nos biais – notre désir d’être actif, de faire comme le groupe, de raconter des histoires. Pour des raisons similaires, c’est aussi la stratégie de survie la plus prudent pour les professionnels de l’investissement. »

Pour Wiggins, le succès est tout aussi difficile à atteindre durablement.

La famille de l’investisseur s’intéressant à la valorisation

Cet investisseur recherche les actifs sous-valorisés en s’intéressant à la valeur fondamentale d’un actif qu’il va chercher à calculer en en estimant les flux de trésorerie futurs.

Dans la mesure où les fluctuations des prix des actifs à court et moyen termes peuvent s’éloigner de leur valeur fondamentale, une telle approche est la plus exigeante en matière comportementale.

Les membres de cette famille passent pour des idiots pendant de longues périodes et peuvent attendre une validation de leur valorisation pendant des années, parfois en vain.

Par rapport aux investisseurs de la précédente famille, ils ont plus fréquemment raison mais risquent plus de perdre leur travail.

La famille de l’investisseur passif

Les investisseurs passifs (c’est-à-dire utilisant des véhicules indiciels pour s’exposer à certaines classes d’actifs) sont agnostiques en matière de valorisations des actifs. Ils peuvent en revanche s’intéresser aux perspectives de long terme de rendement et de risque des classes d’actifs.

Un investisseur passif n’estime pas nécessairement que les marchés sont efficients, mais qu’il n’y a pas de méthode raisonnable et consistante pour capturer les inefficiences de valorisation, notamment en tenant compte des frais et du stress encourus.

Une approche passive pose des problèmes comportementaux : ne rien faire est difficile. De plus, l’investisseur passif doit faire face aux prédictions nombreuses de changements de paradigme qui rendrait l’approche indicielle inopérante.

Conclusion de Wiggins :

Tous les investisseurs devraient se demandent qui ils sont et ce que cela signifie.

Et vous, à quelle famille appartenez-vous ?

Wiggins est l’auteur de The Intelligent Fund Investor.

La démocratisation des actifs privés des ETF

Les réseaux de distribution de produits chers doivent diversifier leurs sources de revenus. A l’ère de la gestion indicielle pour presque rien, il va devenir intenable de vendre aux clients la certitude de sous-performer des options très accessibles.

En fait, ces options ne sont pas si accessibles que cela à la clientèle intermédiée : les réseaux de distribution de produits chers ne conseillent pas à leurs clients les ETF indiciels bon marché, parce que ces derniers ne les rémunèrent pas.

Heureusement, tel Zorro, le sauveur des réseaux de distribution de produits chers est arrivé : les actifs privés.

Plus performants que les actifs privés ! Moins volatils que les actifs privés ! Financent l’économie réelle ! Préviennent la chute des cheveux !

Stop !!!

Et si on prenait un peu compte des intérêts des investisseurs privés ?

Et si on démocratisait les ETF en même temps que les actifs privés ?

Il est aujourd’hui possible, en Europe, de s’exposer à des indices très diversifiés sans payer des frais de gestion déraisonnables.

Avec SPDR S&P 500 UCITS ETF, on peut s’exposer au S&P 500 pour 0,03% par an (et pour 0,05% pour la version couverte contre le risque de change).

Avec UBS ETF MSCI World UCITS ETF, on peut s’exposer au MSCI World (grandes et moyennes capitalisations des marchés actions développés) pour 0,10% par an.

Avec Invesco FTSE All-World UCITS ETF, on peut s’exposer au FTSE All-World (grandes et moyennes capitalisations des marchés actions développés et émergents) pour 0,15% par an.

Il est aujourd’hui possible, en Europe, de mettre en place des plans d’investissement en ETF sans payer de frais de courtage.

C’est même possible en France, mais pas auprès d’intermédiaires français : Trade Republic et Scalable Capital, qui donnent accès à des plans d’épargne en ETF dans l’enveloppe du compte-titres ordinaire, sont des sociétés allemandes.

Il est aujourd’hui possible, en Angleterre, de souscrire à l’équivalent du Plan d’Epargne Retraite français à des conditions tarifaires avantageuses pour les clients : InvestEngine vient de lancer un SIPP (self-invested personal pension plan) donnant accès à des ETF. Frais administratifs annuels de 0,15% des actifs (plafonnés à 200 £) + frais des ETF, sans frais de courtage (source) ou accès à une gestion sous mandat pour 0,25% par an.

Et votre PER, il vous coûte combien votre PER ?

Même Vanguard s’y met en Europe.

Tiens tiens, un partenariat en Italie entre Vanguard et un courtier en ligne, Directa SIM (80000 clients). Quelques ETF de Vanguard seront accessibles sans frais de courtage (mini 2500 €). https://t.co/5iOWpBlO7W

— AlphaBetaBlog (@AlphaBetaBlogFR) February 7, 2024

En Italie, le deuxième plus grand gérant d’actifs au monde vient de signer un partenariat avec Directa, un courtier en ligne (qui a 80 000 clients), pour donner accès à la plupart de ses ETF de droit irlandais sans frais de courtage pour les clients1, sous réserve d’un ordre d’un montant minimum de 2500 euros.

Vanguard est très actif auprès des particuliers au Royaume-Uni avec sa plateforme Vanguard UK Personal Investor qui aurait 575,000 clients détenant près de 20 milliards de £ d’actifs selon ETF Stream.

En Allemagne, Vanguard a fermé sa plateforme destinée aux particuliers en novembre 2023, moins de 2 ans après l’avoir ouverte (source). En dépit de cette fermeture, plus d’un million d’investisseurs allemands sont investis dans des produits Vanguard.

La France a un champion ETF de belle taille : Amundi. Lequel est détenu majoritairement par le groupe Crédit Agricole. Ce qui peut expliquer que Amundi ne soit absolument pas moteur pour la promotion des ETF sur le marché des particuliers en France.

D’après Morningstar, Amundi était le deuxième émetteur d’ETF en Europe à fin 2023 avec des encours de 207,5 milliards d’euros et une part de marché de 12,7%. Pour le moment loin derrière iShares, ses 722 milliards d’euros d’encours et sa part de marché de 44,1%.

L’heure est plus que venue de démocratiser les ETF indiciels à bas coûts, non ?

#ETFpourtous.

Toujours plus

Les ETF, donc.

Trackinsight fournit d’excellents outils de recherche et de comparaison sur ces instruments et publie une étude annuelle réalisée auprès d’investisseurs institutionnels, dont la dernière édition vient de paraître.

L'étude annuelle de @TrackinsightETF sur les ETF dans le monde est ici. En un mot : toujours plus 👉 https://t.co/bbY9MJYfuW pic.twitter.com/m9B3SrWKMy

— AlphaBetaBlog (@AlphaBetaBlogFR) February 8, 2024

Trackinsight rappelle que le premier ETF a été lancé en 1990 au Canada. SPY fut lancé début 1993 aux Etats-Unis. Cet ETF géré par SSGA répliquait l’indice S&P 500. C’est aujourd’hui le plus gros ETF au monde, avec des actifs d’environ 483 milliards de $2.

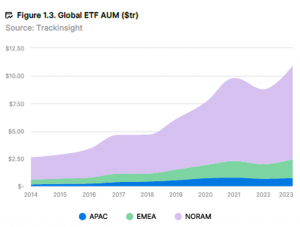

Partis de rien en 1990, les ETF pesaient à fin 2023 environ 11,000 milliards de $.

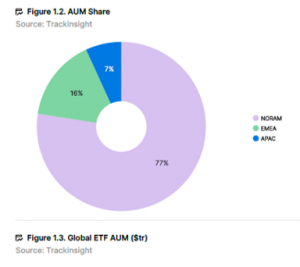

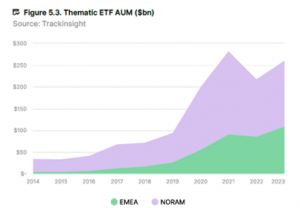

La zone Amérique du Nord (NORAM) domine très largement, avec une part des encours de 77% à fin 2023. La zone Europe Moyen Orient Afrique (EMEA) pesait 16% et la zone Asie Pacifique (APAC) 7%.

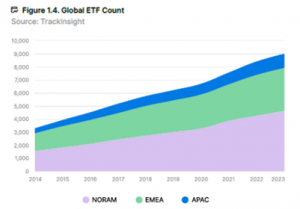

Il y avait à fin 2023 près de 9000 produits (dont 51% en zone NORAM).

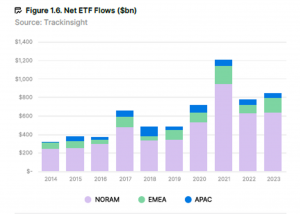

La collecte est robuste, année après année : 837 milliards de $ en 2023, loin du record de 2021 (1200 milliards de $), mais en progression par rapport à 2022 (66 milliards de $ de plus).

La collecte de la région NORAM s’est élevée à 633 milliards (75% du total), celle de la zone EMEA à 163 milliards (20% du total) et celle de la zone APAC à 41 milliards (5% du total).

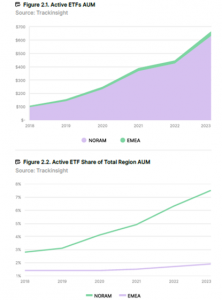

Le fait marquant de 2023 aux Etats-Unis, c’est la montée en puissance des ETF à gestion active, qui ont représenté 25% de la collecte. Cette croissance a été permise par deux évolutions réglementaires et par la volonté des sociétés de gestion de transformer certains de leurs mutual funds gérés activement en ETF actifs, pour profiter d’un avantage fiscal dont bénéficient les ETF par rapport aux mutual funds aux Etats-Unis.

En Europe, les ETF gérés activement s’implantent timidement. S’ils représentent 7,5% des encours des ETF de la zone NORAM à fin 2023, leur part n’est que de 2% dans la zone EMEA (et de 5% de la collecte 2023).

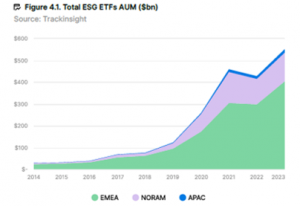

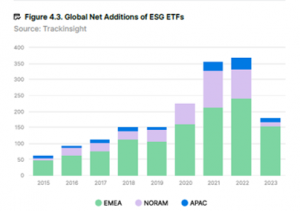

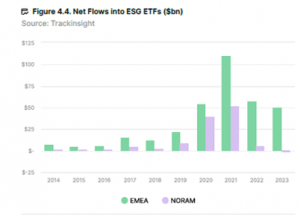

Les encours des ETF ESG s’élevaient à 550 milliards de $ à fin 2023, dont 402 milliards dans la zone EMEA (73% du total).

Le nombre de lancements d’ETF ESG s’est effondré en 2023, particulièrement dans la zone NORAM, où l’ESG a subi les assauts de Républicains énervés qui en ont fait un nouveau front dans les guerres culturelles permettant d’attiser la colère des électeurs.

Et ça marche, comme le montre l’effondrement de la collecte nette sur les ETF ESG dans la zone NORAM l’an dernier.

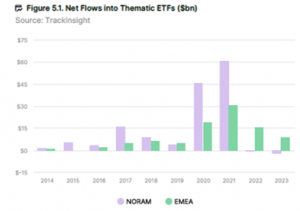

Les ESG thématiques ont connu leur heure de gloire en 2020 et 2021 (avec une collecte globale de 100 milliards de dollars).

Dans la zone NORAM, la collecte a légèrement négative en 2022, puis beaucoup plus en 2023.

Dans la zone EMEA, si la collecte a baissé en 2022 et 2023, elle est restée positive.

A fin 2023, les encours mondiaux des ETF thématiques étaient d’environ 250 milliards de dollars.

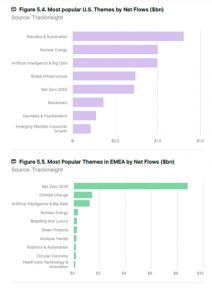

Les zones NORAM et EMEA ont eu des centres d’intérêt très différents en 2023 : la thématique Net Zero a largement dominé les flux en zone EMEA, alors qu’est n’est que cinquième dans la zone NORAM, où la robotique et l’automation, l’énergie nucléaire et l’IA ont attiré le plus de collecte.

On trouve également sur le site de Trackinsight un classement des fournisseurs d’indices en fonction des actifs des ETF les utilisant.

Dans la zone NORAM, S&P DJ domine très largement, grâce à la popularité de l’indice S&P 500.

Dans la zone EMEA, c'est MSCI qui domine.

Les fournisseurs d'indices sont les nouveaux maîtres du monde financier.

Un jour mon prince viendra

La gestion indicielle à bas coûts est l'une des plus belles machines à enrichir lentement les investisseurs patients.

En 10 ans (à fin 2023), les véhicules d'investissement de Vanguard se sont appréciés à hauteur de 3805 milliards de dollars (j'en avais parlé ici).

En d'autres termes, la collectivité des investisseurs dans les fonds Vanguard (qui sont par là même actionnaires indirects de la société de gestion, puisque cette dernière est détenue par ses fonds) a bénéficié d'un accroissement de sa richesse de 3805 milliards de dollars.

Cette machine à enrichir lentement les investisseurs patients met plus de temps à s'imposer en Europe en général, et en France en particulier.

Parce que cette machine à enrichir lentement les investisseurs patients est perçue par les réseaux de distribution accros aux rétrocessions comme une menace pour leurs propres revenus.

Mais petit à petit la machine à enrichir lentement les investisseurs patients qu'est la gestion indicielle à bas coûts fait son nid en Europe.

C'est ce que montrent les chiffres de collecte des fonds en Europe en 2023 de Morningstar.

Collecte des fonds fonds en Europe en 2023 (hors monétaire) :

✔️ +213 milliards € pour les fonds indiciels (dont actions +136)

❌ -165 milliards € pour les fonds actifs (dont actions -119)Données : Morningstar ⤵️ https://t.co/xRhd94J1Zq pic.twitter.com/OCw7uGSE5V

— AlphaBetaBlog (@AlphaBetaBlogFR) February 9, 2024

L'an dernier, les fonds de long terme (qui excluent les fonds monétaires) ont enregistré une modeste collecte nette de 49 milliards d'euros.

La collecte des fonds monétaires s'est élevée à 196 milliards d'euros.

Morningstar définit la croissance organique comme le ratio de la collecte sur les actifs de début de période. Elle a été négative pour les fonds d'allocation, presque nulle pour les fonds actions et très positive pour les fonds obligataires et monétaires.

Pour les fonds de long terme (qui excluent les fonds monétaires), la collecte des fonds indiciels a été de 213 milliards d'euros (dont 136 milliards pour les fonds actions) et la décollecte des fonds gérés activement a été de 165 milliards (dont 119 milliards pour les fonds actions).

Les fonds indiciels ont dominé la collecte des fonds obligataires (87,7 milliards contre 75,7 milliards pour les fonds gérés activement). L'obligataire a longtemps été le bastion de la gestion active, ce n'est plus le cas.

Si vous voulez creuser, lisez l'article de Robin Wigglesworth vers lequel je pointe dans le tweet ci-dessous. Et admirez3 la créativité des graphistes de FT Alphaville, une section remarquable du FT accessible gratuitement4.

Nowhere to hide for active investing: a fascinating piece by @RobinWigg on the passive attack of bond markets. https://t.co/AzcAGEFWHg

— Philippe Maupas (@philmop) February 8, 2024

Hors monétaire, la part de marché des fonds indiciels est passée de 23,77% des encours à fin 2022 à 26,73% à fin 2023.

Pour les fonds actions, la part de marché des fonds indiciels est de 37,53% des encours à fin 2023, pour les fonds obligataires, elle est de 21,75%.

Fonds monétaires compris, la part de marché des fonds indiciels est passée de 20,7% des encours à fin 2022 à 23,16% à fin 2023.

Pour le podium de la collecte des gérants d'actifs (hors monétaire), pas de surprise : tous derrière et BlackRock devant.

Pour le premier gérant d'actifs mondial en termes d'encours, la décollecte de 13 milliards d'euros sur ses fonds gérés activement a été largement compensée par la collecte de 82 milliards sur ses fonds indiciels.

Vanguard est deuxième, loin derrière, avec un taux de croissance organique élevé.

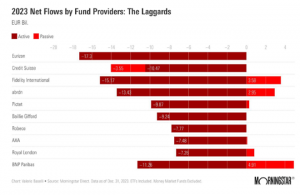

C'est Eurizon qui a enregistré la plus forte décollecte (toujours hors monétaire), à -17 milliards d'euros, suivi de Credit Suisse (-14 milliards) et de Fidelity (-11,6 milliards).

Un jour, mon prince viendra.

Un jour, les Français pourront accéder à cette prodigieuse machine à enrichir lentement les investisseurs patients qu'est la gestion indicielle à bas coûts.

Robin Wigglesworth a écrit l'histoire de la gestion indicielle dans un livre indispensable : Trillions - How a Band of Wall Street Renegades Invented the Index Fund and Changed Finance Forever.

Des nouvelles du #H2Ogate

Avertissement : j'ai assisté entre novembre 2022 et avril 2023 l'Association Collectif Porteurs H2O dans le cadre d'une mission rémunérée (détails ici). A vous de déterminer si elle influe sur ma couverture de l'affaire H2O AM sur ce blog.

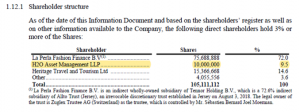

Parmi les multiples facéties du H2Ogate, l'une des plus incroyables était que certains fonds étaient actionnaires de La Perla, la société italienne de lingerie de luxe rachetée par Tennor en 2018.

A l'occasion de l'introduction en bourse de La Perla en septembre 2019 (sur le peu exigeant segment Euronext Growth, par cotation directe), on avait en effet appris que des fonds de H2O AM détenaient 9,5% du capital de la société, ce qui en faisait le 3è actionnaire.

Cette introduction en bourse tombait à pic pour H2O, deux mois après la révélation de la présence de titres très peu liquides dans les portefeuilles de certains de ses fonds.

La Perla devenait une société cotée, sans que les actions soient plus liquides pour autant, eu égard au minuscule flottant et à ce qui allait suivre : le covid, couplé aux talents d'entrepreneur de Lars Windhorst.

H2O AM avait également prêté avec générosité à La Perla, en achetant entre 2018 et 2020 des obligations émises par la société pour un montant de 346 millions d'euros, comme le rappelle sur LinkedIn le Collectif Porteurs H2O.

Comptes déposés avec retard, absence de commissaire aux comptes, suspension des transactions décidée par Euronext début juillet 2023, l'issue était facile à prévoir : La Perla allait dans le mur.

Un tribunal de Bologne a constaté début février l'insolvabilité de la société et nommé 3 administrateurs judiciaires.

Sacré Lars : l'entrepreneur avait convaincu H2OAM d'investir + de 2 milliards d'euros dans plusieurs de ses sociétés, dont La Perla. Cette dernière vient d'être déclarée insolvable par un tribunal de Bologne qui a nommé 3 administrateurs. https://t.co/SPIOuaEzVc

— AlphaBetaBlog (@AlphaBetaBlogFR) February 4, 2024

Eu égard à l'endettement de La Perla, il est plus que probable que les actions ne valent plus rien.

J'avais suivi la valorisation de ces actions, ainsi que celle d'une autre société non cotée détenue majoritairement par Tennor, avateramedical dans les rapports annuels des side-pockets qui les détenaient. J'avais fait des découvertes surprenantes (c'est ici).

Fidèle à sa politique de communication depuis le début du H2Ogate — qui est tout sauf transparente —, H2O AM n'avait pas, au 11 février, publié de communiqué sur La Perla.

Il faut dire que la société ne s'abaisse pas à "participer à des spéculations médiatiques", y compris — et surtout — quand ces "spéculations médiatiques" sont factuelles et concernent directement les side-pockets.

Le naufrage comportemental de H2O AM se poursuit.

Depuis la scission des 7 fonds sinistrés de H2O AM, il est très difficile de reconstituer la performance des « vieux » fonds d’avant la scission.

Je me livre à l’exercice en calculant une valeur liquidative reconstituée, égale à la somme de la valeur liquidative des « nouveaux » fonds liquides (FCP à la fin du nom) et de la valeur liquidative mensuelle estimative des side-pockets.

Cette valeur liquidative reconstituée est une fiction, car aucune transaction n’est possible sur les side-pockets.

Mais elle permet de voir où en sont les porteurs de parts. Notamment par rapport au plus-haut historique atteint par les « vieux » fonds avant qu’ils ne heurtent des icebergs et fassent naufrage en février et mars 2020.

Autre limite de l’exercice : rien ne dit que les porteurs de parts récupèreront l’équivalent de la dernière valeur liquidative estimative des side-pockets. On ne le saura que quand toutes les participations illiquides auront été revendues au seul acheteur, Tennor, la holding de Lars Windhorst.

Ou plus exactement au fur et à mesure du remboursement par Tennor de la « first super senior secured note » (FSSSN) émise par Tennor, portant intérêt au taux annuel de 4,5% et prévoyant la possibilité de remboursements intermédiaires. Je rappelle (j’en avais parlé ici) que le remboursement total était initialement prévu début 2022. Les créanciers de Tennor, pour éviter la mise en liquidation de la société imposée par un tribunal néerlandais, ont consenti un délai supplémentaire de 6 mois (soit un remboursement début juillet 2022).

Je rappelle aussi que, comme de bien entendu, il n'y a eu aucun remboursement entre juillet et décembre 2022 de la part de Tennor.

Début janvier 2023, H2O AM a laissé entendre dans un communiqué sybillin que Tennor avait procédé fin 2022 à un premier remboursement partiel susceptible de permettre de diminuer le nominal de la FSSSN de 250 millions d'euros.

En fait de 250 millions, ce sont 144 millions qui ont été remboursés d'après mes calculs.

Par ailleurs, un porte-parole de Tennor avait déclaré début janvier au quotidien régional allemand Westfallen-Blatt que la holding de Lars Windhorst avait procédé en 2022 à plusieurs remboursements partiels de la FSSSN, dont un fin 2022 pour solde de tout compte.

Après avoir cessé pendant des mois de mettre à jour la valeur estimative mensuelle de side-pockets, bloquée à fin février 2023, H2O AM a dû se résoudre le 12 septembre 2023 à la baisser pour les 7 fonds.

Puis de nouveau en octobre pour les valeurs estimatives à fin septembre. Puis de nouveau en décembre pour les valeurs estimatives à fin novembre.

En janvier 2024, coup de théâtre : la valorisation estimative à fin décembre 2023 est en hausse, pour refléter un prochain remboursement d'environ 70 millions d'euros.

Entre la valorisation initiale d’octobre 2020 et celle de décembre 2023, compte tenu du remboursement de janvier 2023, la moins-value latente sur les 7 side-pockets est de plus de 1 milliard 228 millions d’euros d’après mes calculs.

La valeur résiduelle des side-pockets est estimée à 270,2 millions d'euros. Leur valeur probable est plutôt de zéro, Windhorst étant aux abois. La perte totale pour les porteurs de parts de side-pockets pourrait donc dépasser 1,4 milliard d'euros.

C'est le casse du siècle.

Pour les fonds liquides, voilà où on en est au 8 février 2024 (date de la VL des fonds liquides dont le nom se termine par « FCP », la dernière valeur liquidative mensuelle estimative des side-pockets étant en date du 29 décembre 2023).

J'ai ajouté à la VL reconstituée le montant de la distribution du 23 janvier 2023.

En matière de décollecte, voilà où on en est. On approche de 6 milliards d'euros.

En matière de performance, voilà où on en est.

Les produits dont il a été question dans ma semaine Twitter 6 peuvent être achetés en priorité chez votre libraire (pour les livres).

Sinon, si vous n’avez vraiment pas accès à un libraire, ou pour les livres en anglais, parfois plus difficiles à se procurer en librairie en France, vous pouvez cliquer sur les liens disséminés dans ce billet (informations sur le programme d’affiliation Amazon ici).

Vous pouvez suivre le compte Twitter d’Alpha Beta Blog ici et mon compte en anglais là.

N’hésitez pas à réagir dans la rubrique « Laisser un commentaire » à la fin de chaque article. Votre contribution ne sera publiée qu’après validation par mes soins.

Je ne suis pas habilité à donner des conseils sur les produits de placement : ne me sollicitez pas pour cela car je ne vous répondrai pas.

Si vous avez des questions, consultez un conseiller en investissement financier. Un conseiller en investissement financier, c’est quelqu’un que vous payez pour qu’il.elle vous donne des conseils. Dans le jargon de MIF 2, seul le conseiller exclusivement payé par ses clients peut se déclarer indépendant.

Quelqu’un qui est payé par les fournisseurs de produits pour vous vendre lesdits produits, c’est un vendeur, pas un conseiller.

Comment trouver un conseiller en investissements financiers (CIF) indépendant au sens de MIF 2 ? C'est à peu près mission impossible : le site de l'ORIAS, qui est l'organisme auprès duquel s'enregistrent les CIF, ne permet pas de rechercher selon les critères "indépendant" ou "non-indépendant". Pas plus que ne le permettent les sites des 4 associations de CIF agréées par l'AMF.

C'est affligeant et scandaleux.

C’était ma semaine Twitter 6 de 2024. Sayōnara. さようなら.

Image par Peter Fischer de Pixabay

2 réponses sur « Ma Semaine Twitter 6 de 2024 »

Bonjour Philippe, et merci pour vos billets qui rythment mes débuts de semaines !

Pour ma culture, pouvez-vous svp préciser cette phrase : « Bon, passons sur le fait que les institutionnels n’investissent pas dans la version « evergreen » d’un fonds de dette privée ».

Les institutionnels investissent dans quelle version de fonds de dette privée ?

Merci par avance et bonne journée !

Bonjour,

Les institutionnels investissent généralement dans des fonds qui ne sont pas « evergreen », avec une fenêtre de souscription et une durée de vie contractuelle. Une fois la fenêtre refermée, personne ne peut plus souscrire et le fonds vit sa vie pendant sa durée contractuelle. Le fonds n’a pas à gérer de flux d’investisseurs entrants ni sortants, ce qui, a priori, est nettement plus favorable à la performance.

Je vais le préciser dans mon billet, ma tournure de phrase est effectivement trop elliptique. Merci !